価格に時間の要素も取り入れたオシレーター系のテクニカル指標、RCIの見方・使い方について解説します。

| テクニカル指標名 | タイプ | 分析適正 |

|---|---|---|

| RCI | オシレーター系・時系列 | 逆張り、順張り |

RCIとは?

RCI(Rank Correlation Index)は、日本語では「順位相関係数」といいます。

イギリスの心理学者チャールズ・エドワード・スピアマンが提唱した理論統計学に「スピアマンの順位相関係数」というものがあります。

これは2つの特性の順位データから相関を求める方法で、これをテクニカル分析に応用したのがRCIです。

一般的なテクニカル指標の多くは「価格の上昇・下降率や、上下の変動幅」をもとに計算されます。

しかしRCIは価格そのものではなく、「時間と価格に順位をつけて、その相関関係をもとに指標化」しています。

そのため、逆張りにおける売られすぎ・買われすぎによる相場の過熱感に加え、トレンド系の性質もあるため、順張りにも使えるのがRCIの特徴です。

RCIは直近の価格更新を重視している

RCIは +100%〜−100%の間を推移し、直近で高値を更新していれば+100%、安値を更新していれば−100%となるテクニカル指標です。

$$ RCI = \{1-\frac{6d}{n^2(n−1)} \}×100 $$

d = 日付の順位と価格の順位の差を2乗し、合計した数値

n = 任意の期間

RCIの算出例

まず過去5日間において、当日を1位、前日を2位、2日前を3位…と、日付に順位をつけていきます。次に価格にも順位をつけます。

4月1日から4月5日までの5日間、毎日高値を更新する上昇トレンドだと仮定し、価格の高い順に、4月5日を1位、4月4日を2位、4月3日を3位…として順位付けします。

4月5日を例に見ると、日付と価格が1位で相関しており、n(期間)は5、dは5日間合計が0となります。

| 日付 | 終値 | 日付順位 | 価格順位 | 日付と価格の差の2乗 |

|---|---|---|---|---|

| 4/1 | 101円 | 5位 | 5位 | (5−5)×(5−5)= 0 |

| 4/2 | 102円 | 4位 | 4位 | (4−4)×(4−4)= 0 |

| 4/3 | 103円 | 3位 | 3位 | (3−3)×(3−3)= 0 |

| 4/4 | 104円 | 2位 | 2位 | (2−2)×(2−2)= 0 |

| 4/5 | 105円 | 1位 | 1位 | (1−1)×(1−1)= 0 |

このように設定期間で毎日高値が更新されると、RCIは100%となります。

例:RCI =(1 − 0)× 100 = 100

先ほどの価格の順位とは逆に、4月1日から5日間にかけて毎日安値が切り下がると、RCIは逆相関となります。

| 日付 | 終値 | 日付順位 | 価格順位 | 日付と価格の差の2乗 |

|---|---|---|---|---|

| 4/1 | 105円 | 5位 | 1位 | (5−1)×(5−1)= 16 |

| 4/2 | 104円 | 4位 | 2位 | (4−2)×(4−2)= 4 |

| 4/3 | 103円 | 3位 | 3位 | (3−3)×(3−3)= 0 |

| 4/4 | 102円 | 2位 | 4位 | (2−4)×(2−4)= 4 |

| 4/5 | 101円 | 1位 | 5位 | (1−5)×(1−5)= 16 |

こちらの5日間の場合、dは16+4+0+4+16=40で、n=5、d=40で計算すると、RCIは−100%となります。

計算式を覚える必要はありませんが、この仕組みを理解しておくことで、トレンドが強いときにRCIが天井・底に張り付く理由がよく分かるようになります。

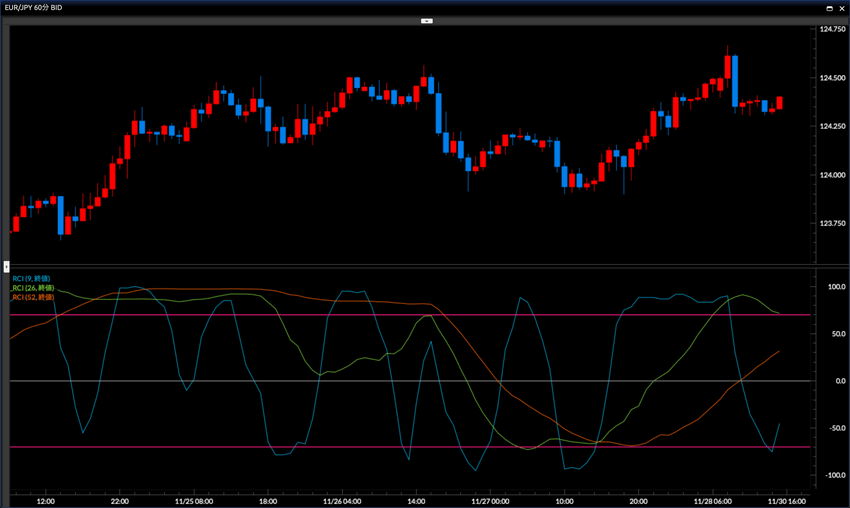

RCIの期間は、短期線、中期線、長期線の3本がそれぞれ「9日・26日・52日」の組み合わせが多く使われています。

先ほどは5日を例に解説しましたが、これを複数期間で計算して3本表示される仕組みです。

FX業者によっては、デフォルトで「5日・25日・75日」となっていることもあります。

短期間の分析では「9日・26日」、長期間なら「5週・13週・26週」が使われることもあります。

RCIの見方・使い方【逆張り】

RCIが100%に近づくほど、買われて上昇した相場は過熱したと見られて、高値圏であると判断されます。

価格の下落で-100%に近づくほど、売られて下降した相場は過熱したと見られて、安値圏であると判断されます。

これが、RCIを逆張りで判断する基本的な見方です。

通常は70%以上が買われすぎ、−70%以下が売られすぎのラインとして使われています。

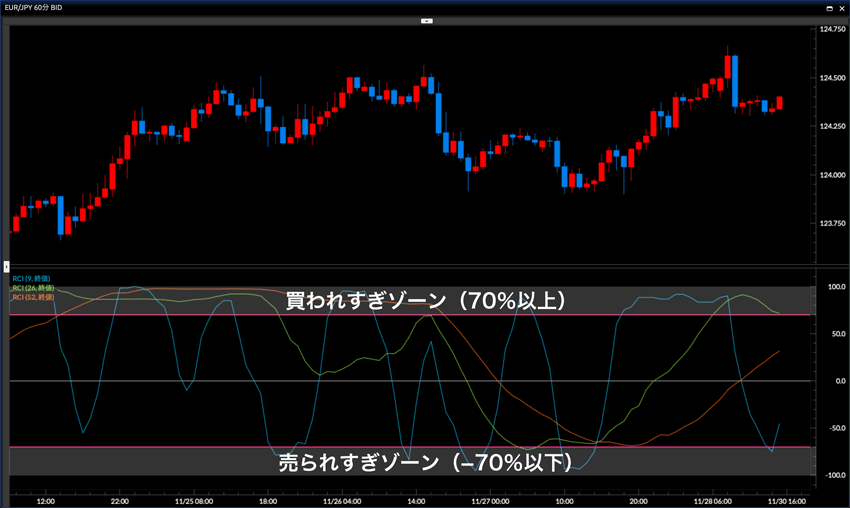

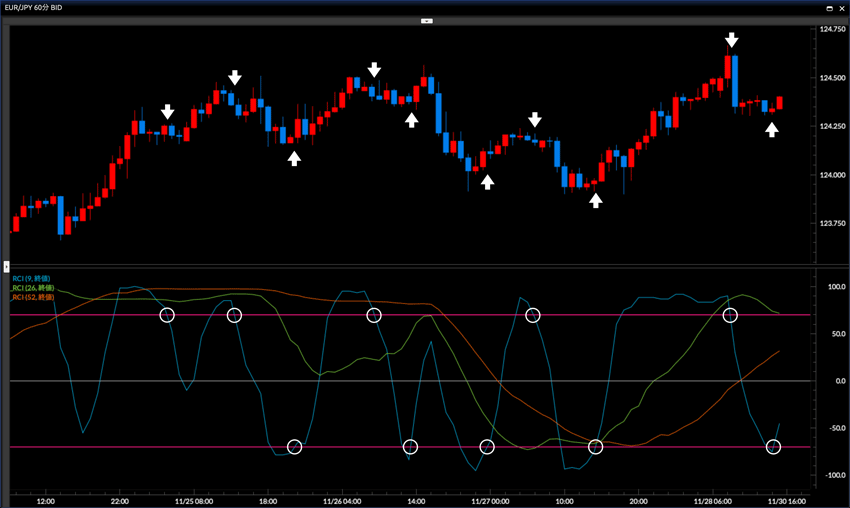

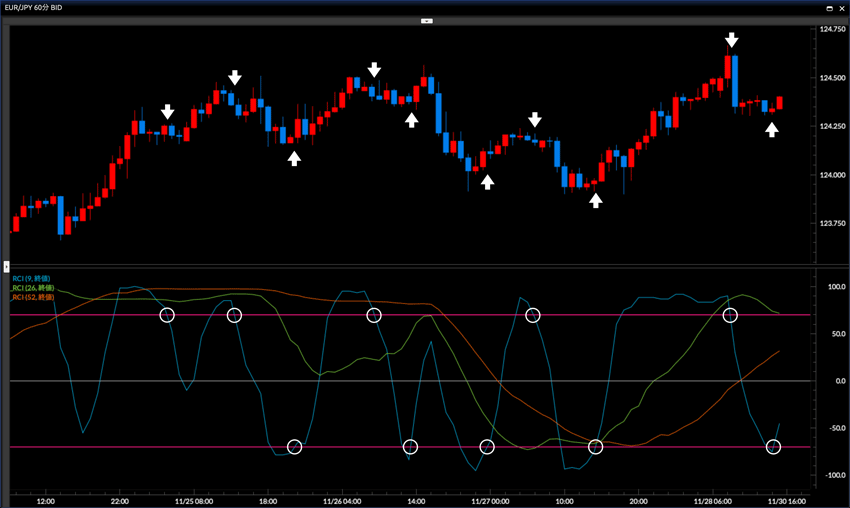

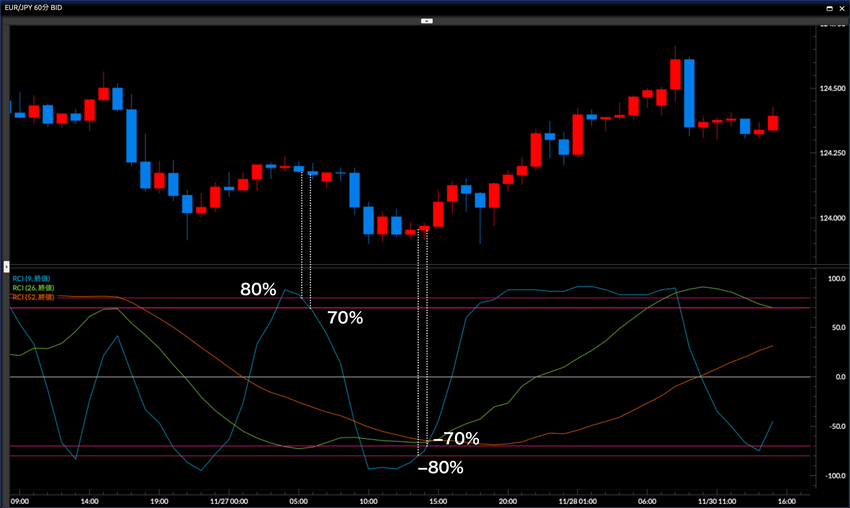

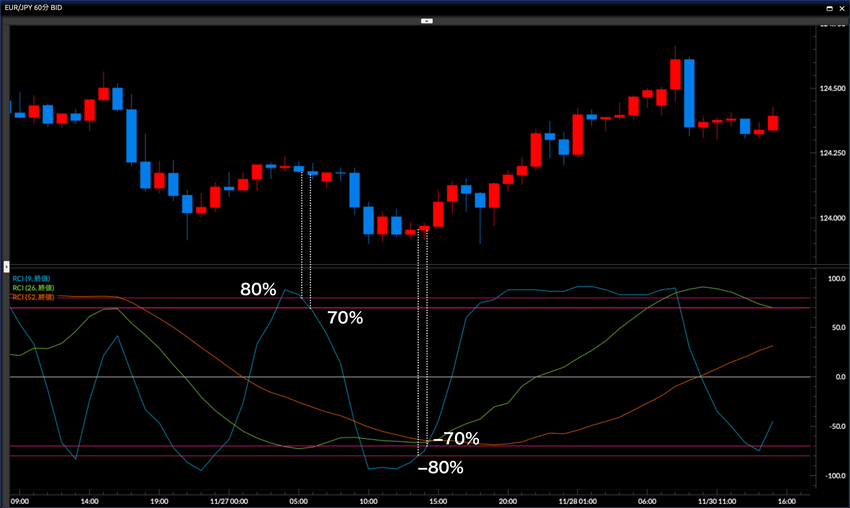

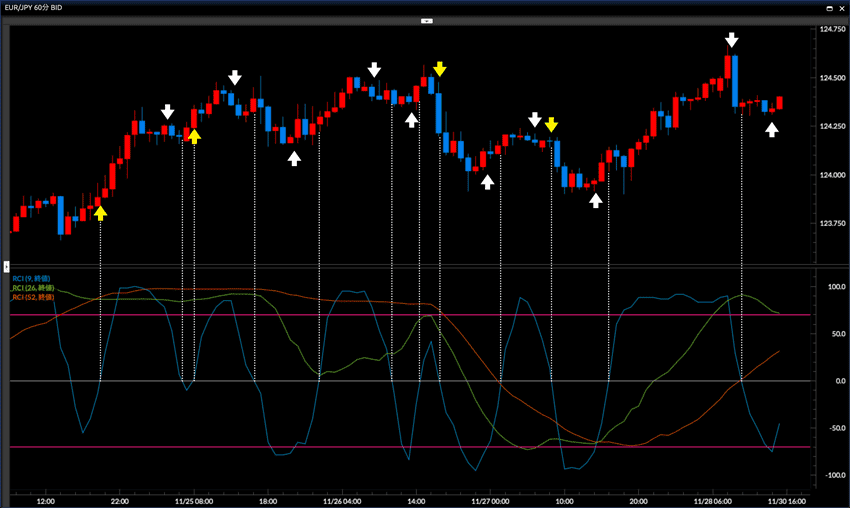

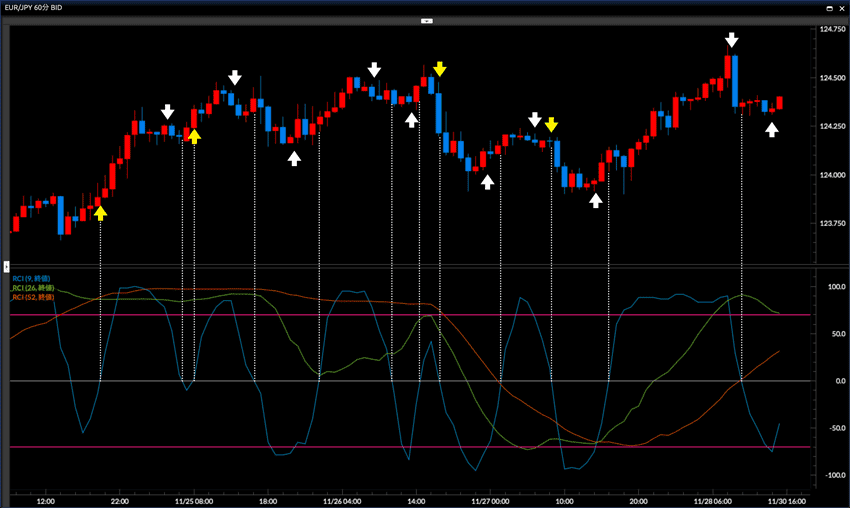

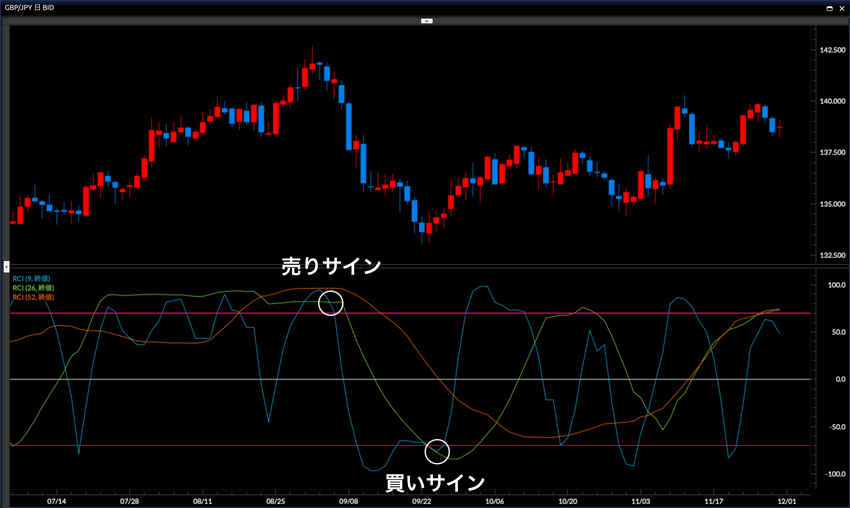

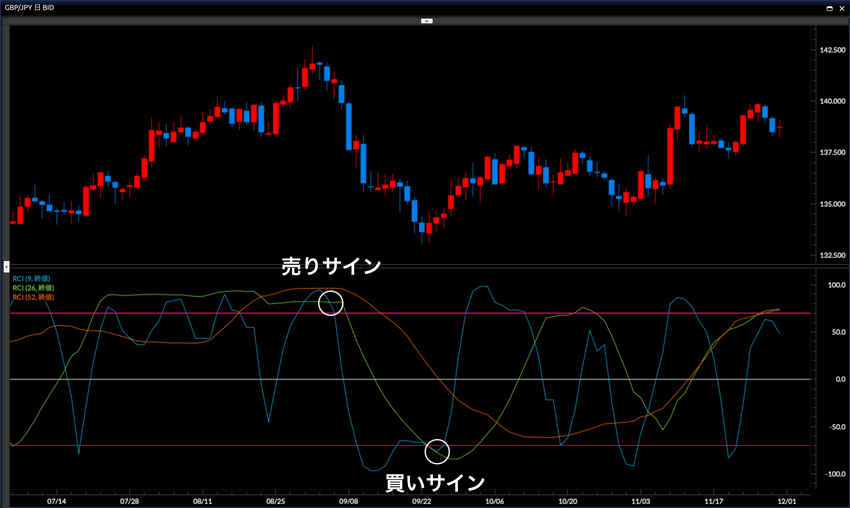

まずは青色の短期RCI(9)の動きに注目してください。

±70%に達した地点で売買しようとすると、さらに上昇・下降が継続する可能性があるため、天井圏や大底圏で反転した地点を見ていくと、シグナルの信頼性も高まります。

70%の反転で売り、−70%の反転で買いとするポイントは以下の丸部分です。

なお±70%よりも±80%を基準とすれば、転換のタイミングをより早く捉えることができます。

±80%だけでの判断では、早くサインを知れる点については有利ですが、売買ポイントが少なくなることから、こだわりすぎは厳禁です。

状況に応じて−70〜−85%、70〜85%など柔軟に判断してください。

- 上昇して80%を上抜けした短期RCIが、天井で反転して下降に転じ、80%を下抜けたら売りサイン。

- 下降して−80%を下抜けした短期RCIが、大底で反転して上昇に転じ、−80%を上抜けたら買いサイン。

RCIを使った逆張りの決済(新規)ポイント

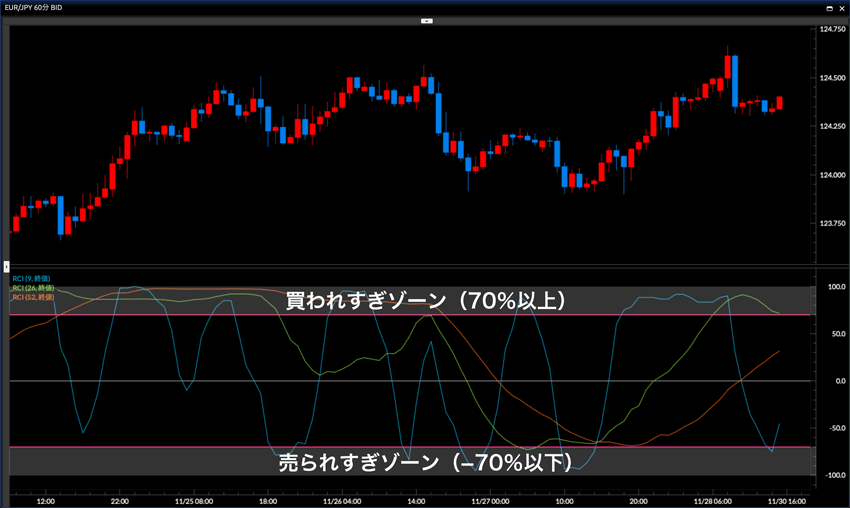

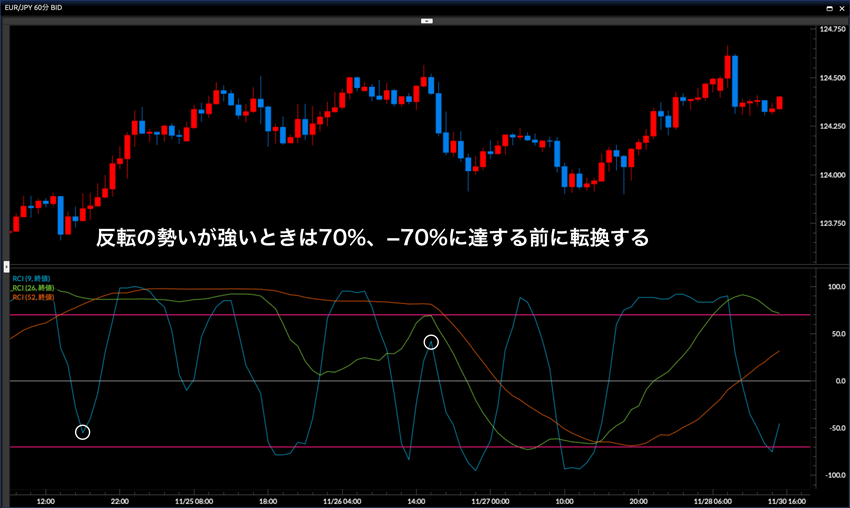

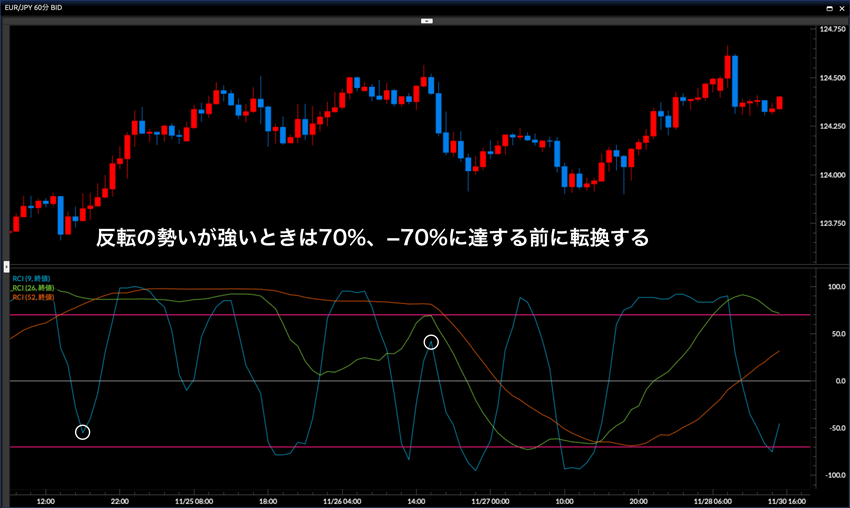

±70%に達せずに反転すれば、利食いや逆張りでのエントリーに使うことができます。

以下の画像では70%、−70%に達する前に反転していることが確認できます。

反転の勢いが強いときは、RCIは±70%の手前で転換する動きを見せます。

必ずしも±70%に達しなければ売買できない、というルールではないことを理解しておいてください。

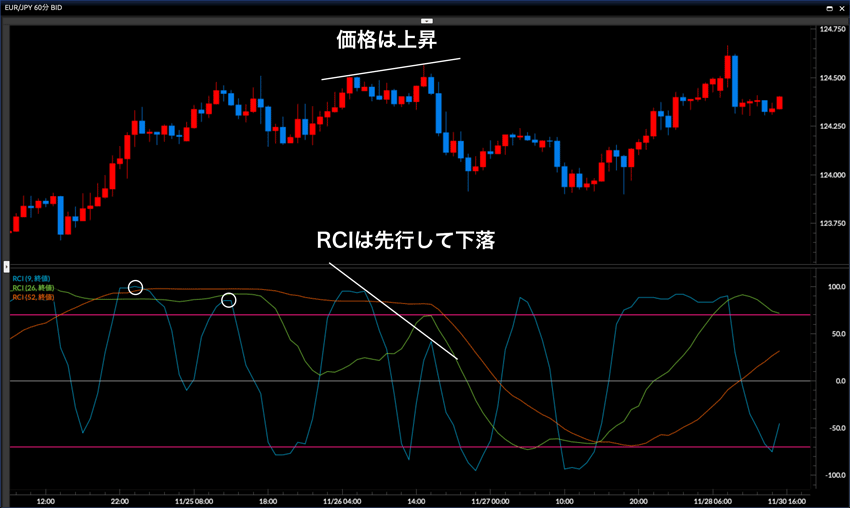

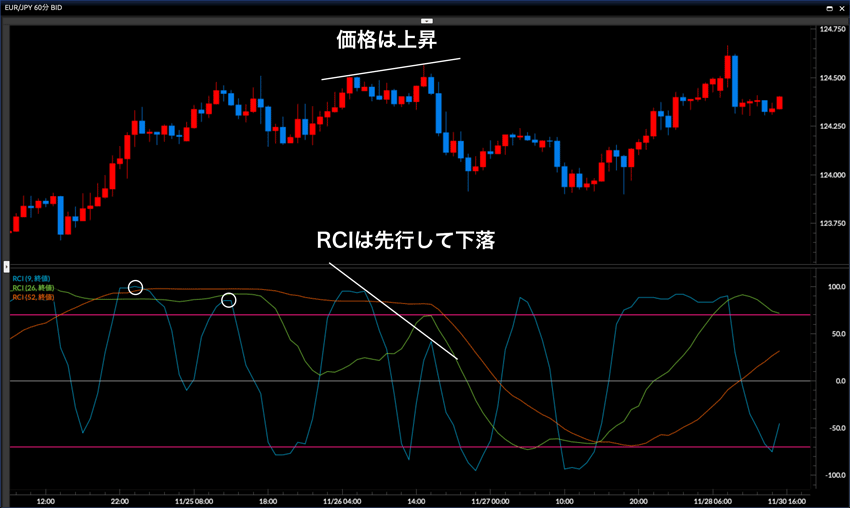

RCIのダイバージェンス

RCIでダイバージェンスを見つけると、逆張りによる新規注文や利食いに使うことができます。

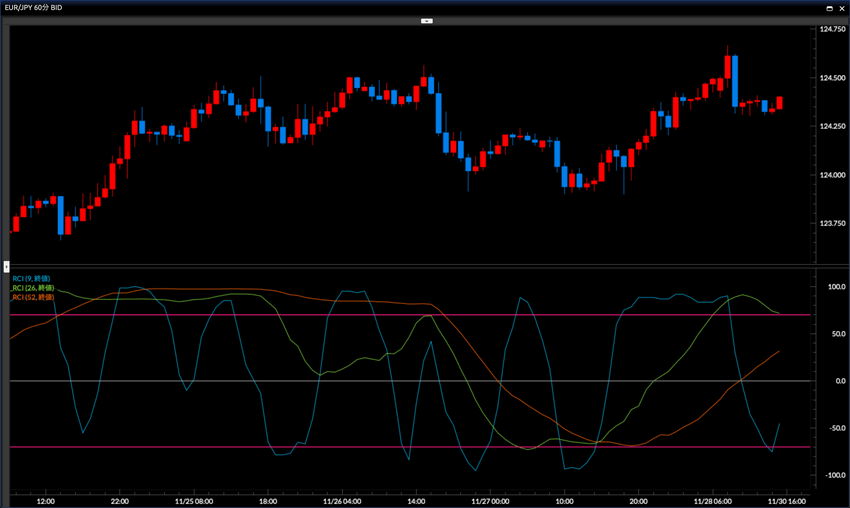

先ほどと同じチャートですが、中央部分のレジスタンスラインに注目してください。

高値を更新する価格に対し、RCI(9)は先行して下落していますが、これは価格とRCIの逆行現象となる「ダイバージェンス」という売買サインとなります。

丸の部分でもダイバージェンスが発生していますが、反転を示唆する売買サインとして、RCIではダイバージェンスにも注目してみてください。

ダイバージェンス、隠れダイバージェンスは下記の記事で詳しく解説しています。

RCIの見方・使い方【順張り】

RCIは「逆張り指標」として語られることが多いですが、実は「順張り指標」としても活用できます。

これはRCIが「直近の価格更新を重視する指標」だからです。

相場がもみ合ってくると、時間と価格の相関性が見られなくなってくるため、RCIは0ラインに近づいていきます。

オシレーター系では相場の過熱感を判断しますが、トレンド系の性質も持つRCIの特徴がここにあります。

以下の白い矢印は、先ほどの±70%の逆張りの売買サインを示した例です。

これに加えて、0ラインのブレイクを点線で示しており、黄色の矢印は0ラインのブレイクが効いている箇所です。

そうすると、±70%の売買サインでは確認できなかった売買サインが確認できますね。

±70%に比べると売買サインは遅れるデメリットはありますが、黄色の矢印を例とした0ラインに注目することで、±70%では見えない売買サインを判断することができます。

- マイナス圏にあったRCIが上昇し、0%を上抜けしてプラス圏に転じたら、買いサイン。

- プラス圏にあったRCIが下降し、0%を下抜けしてマイナス圏に転じたら、売りサイン。

これは、マイナス圏からプラス圏への転換、プラス圏からマイナス圏への転換を見て、もみ合っていた相場に方向性が出てくるポイントを捉えていく、といったイメージです。

0%に注目する場合、長期RCIに関してはサインが遅れやすいので注意するようにしましょう。

短期RCIの場合は頻繁に0%を上下するため、トレンドを捉えるにはダマシも多くなりがちですが、その分サインも早まります。

順張りは移動平均線を併用し、ゴールデンクロス・デッドクロスなどのトレンド転換を見て、ダマシを極力排除していくのがおすすめです。

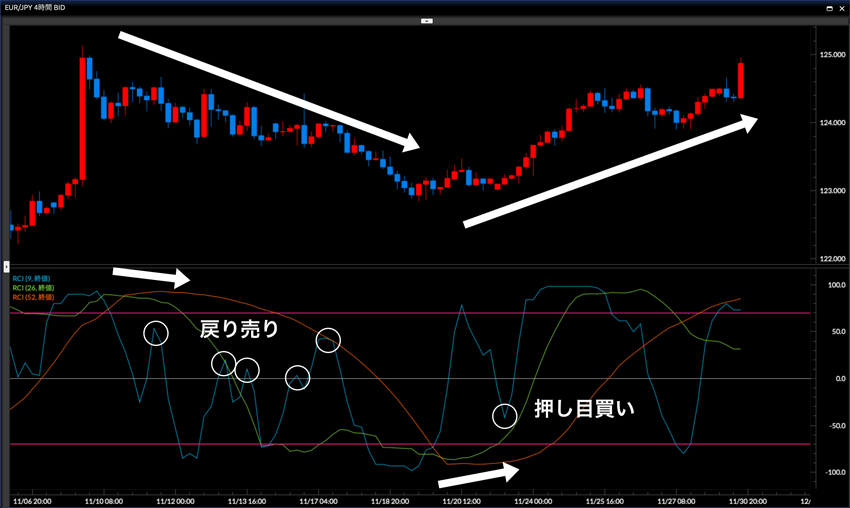

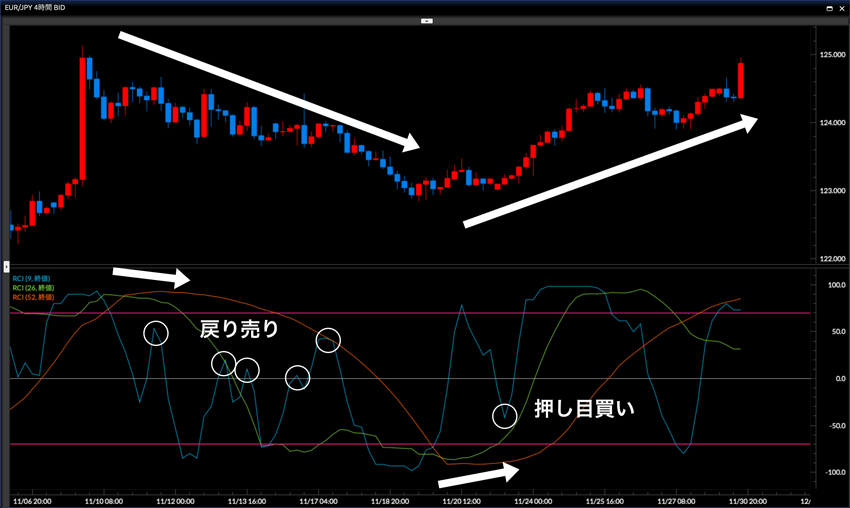

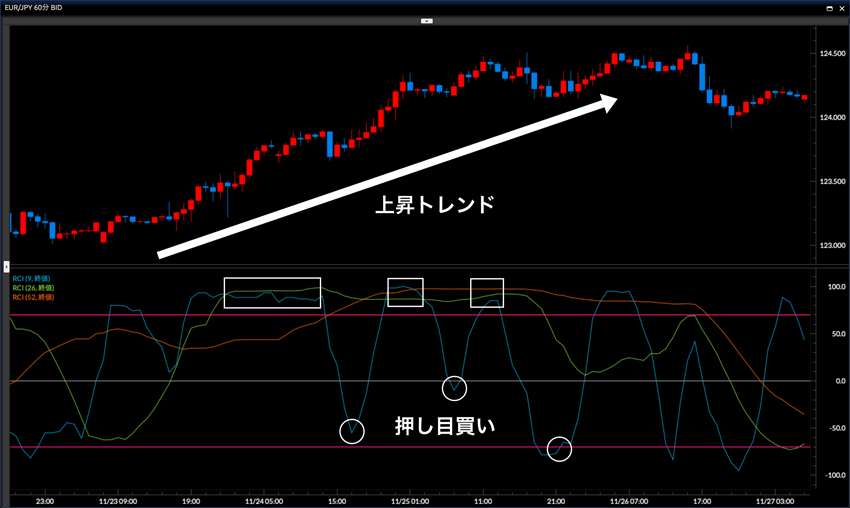

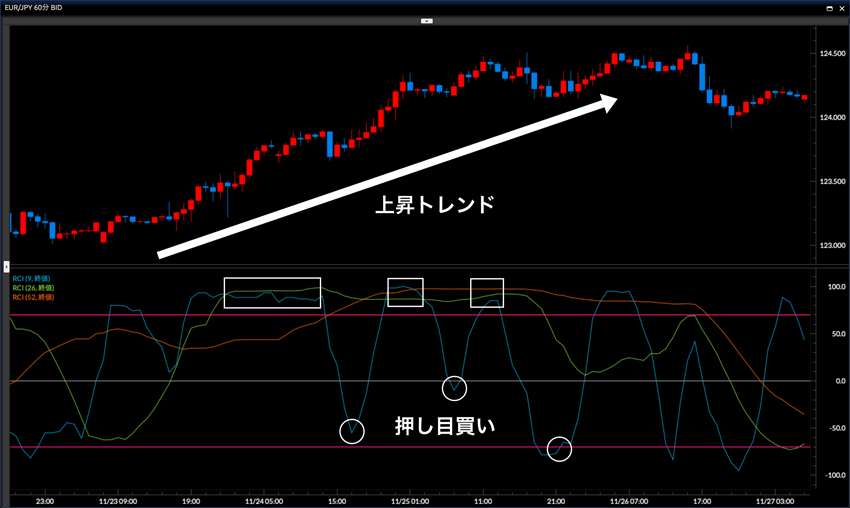

トレンド相場での押し目買い・戻り売り

トレンドとなって価格の上昇(下降)が続くと、中期RCI(または長期RCI)は±100%に近い水準で横ばいで推移します。

大底圏から上昇トレンドに転じたとき、下落した短期線が再び上昇すれば、買いサインとすることができます。

天井圏から下降トレンドに転じたときの売りサインも、見方は一緒です。

- 中長期RCIが大底圏で上昇しているとき、0%以下まで下落した短期RCIが上昇に転じたら、買いサイン。

- 中長期RCIが天井圏で下降しているとき、0%以上まで上昇した短期RCIが下降に転じたら、売りサイン。

ポイントは、中長期のRCIで明確なトレンドを確認することです。

大きくトレンドが発生している相場では、順張りが効果的であると言えますね。

短期RCIと中期RCIのクロス

他のテクニカル指標と同様に、RCIでもゴールデンクロス・デッドクロスを売買判断として利用されています。

ただし短期RCIは上下に頻繁に推移しますので、天井圏か大底圏において、中期RCIとクロスする地点を見てタイミングを計っていきます。

- RCIが底値圏で、短期RCIが中期RCIを上抜けたら買いサイン。(ゴールデンクロス)

- RCIが天井圏で、短期RCIが中期RCIを下抜けたら売りサイン。(デッドクロス)

クロスするときのポイントですが、中期RCI、短期RCIどちらもトレンド方向の向きであれば、信頼性も高くなります。

この2本線が重なる売買サインは「二重天井」「二重底」として活用されています。

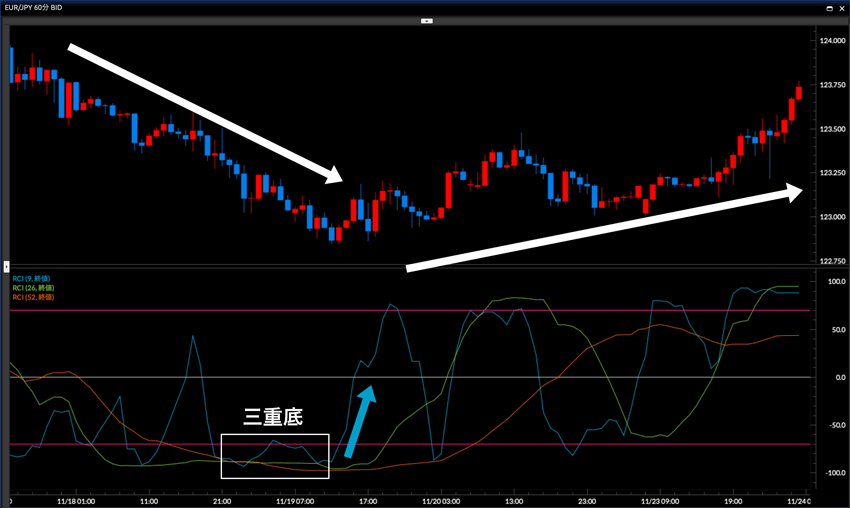

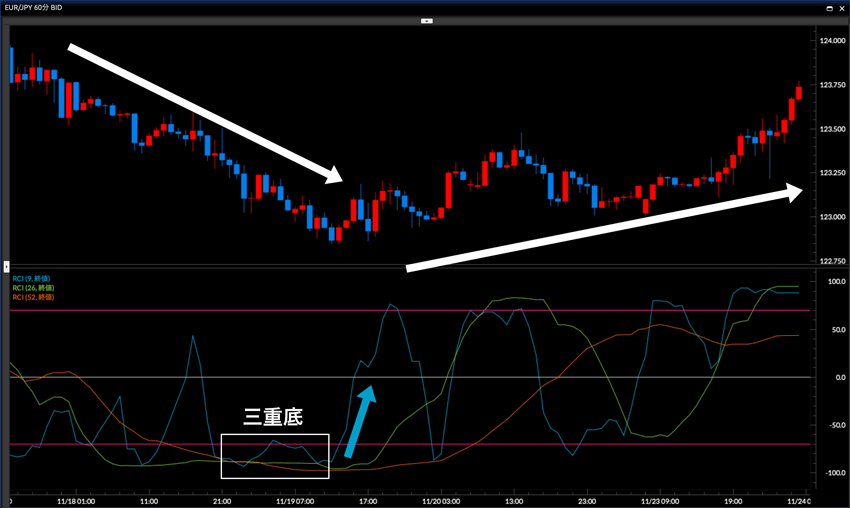

3本のRCIの「三重天井」や「三重底」で判断する

3本のRCIが天井圏や大底圏で重なる「三重天井」「三重底」も売買サインとして捉えることができます。

2本よりも3本のRCIが天底に張り付くときは、非常に強いシグナルとして知らせてくれます。

「三重天井」「三重底」で大きなトレンドを見る

中期線と長期線の張り付きは、非常に強いトレンドが発生しているシグナルとなりますので、2本が天井で横ばいなら上昇トレンド、大底で横ばいなら下降トレンドと見ていきます。

見方としては、長期線→中期線の順にトレンドの強さや方向性を確認していき、短期線を売買タイミングに活用する形です。

- 3本のRCIが天井に張り付いているとき、短期RCIが上昇したら買いサイン。

- 3本のRCIが大底に張り付いているとき、短期RCIが下降したら売りサイン。

短期線の反転で押し目買い・戻り売り

こちらのチャートではRCIを、「9」「26」「52」で設定しています。

三重底のときに短期線が上昇すれば戻り高値をつけるシグナル、三重天井のときに短期線が下落すれば戻り安値をつけるシグナルとなります。

この一連の動きを売買のポイントに使っていきます。

- 2〜3本のRCIが天井に張り付いているとき、天井から下落した短期線が再び上昇したら、買いサイン。(押し目買い)

- 2〜3本のRCIが大底に張り付いているとき、大底から上昇した短期線が再び下降したら、売りサイン。(戻り売り)

売買サインとなる短期RCIだけではなく、中期RCIと長期RCIでトレンドを見極めていく点にも注目してみてください。

【まとめ】RCIの売買サインなど

基本的な使い方をまとめました。

- 期間は「9日・26日・52日」が広く使われている。

- もみ合い時は0%前後、0%以上で上昇トレンド、0%以下で下降トレンド。

- 80%以上で買われすぎ、−80%以下で売られすぎ、±100%は天底圏。

逆張り

- 下降して-80%を下抜けしたRCIが、大底で反転して上昇に転じ、-80%を上抜けたら買いサイン。

順張り

- マイナス圏にあったRCIが上昇し、0%を上抜けしてプラス圏に転じたら、買いサイン。

- 長期RCIが上昇しているとき、下落した短期RCIが上昇に転じたら、買いサイン。

- RCIが底値圏で、短期RCIが中期RCIを上抜けたら買いサイン。(ゴールデンクロス)

- 3本のRCIが天井に張り付いているとき、天井から下落した短期線が再び上昇したら、買いサイン。(押し目買い)

逆張り

- 上昇して80%を上抜けしたRCIが、天井で反転して下降に転じ、80%を下抜けたら売りサイン。

順張り

- プラス圏にあったRCIが下降し、0%を下抜けしてマイナス圏に転じたら、売りサイン。

- 長期RCIが下降しているとき、上昇した短期RCIが下降に転じたら、売りサイン。

- RCIが天井圏で、短期RCIが中期RCIを下抜けたら売りサイン。(デッドクロス)

- 3本のRCIが大底に張り付いているとき、大底から上昇した短期線が再び下降したら、売りサイン。(戻り売り)

各社のチャート機能は、こちらのページで詳しくご紹介しています。

おすすめチャートのFX業者

外為どっとコム

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

高機能で軽快なチャートをお探しでしたら、外為どっとコムの「G.comチャート」がおすすめです。

テクニカル指標、描画ツールが豊富で、チャート保存機能、正確に描画できるマグネット機能、チャート分割、比較チャート、オシレーター部分への描画まで、分析に便利な機能が揃っています。

初心者の分析をサポートしてくれる、未来予測・売買シグナル機能を備えたチャート「ぴたんこテクニカル」を無料で使えることもポイントです。

GMO外貨

GMO外貨は、ハイスペックのFXサービスを提供している業者です。

業界最狭水準の低スプレッドとスピーディーに発注できる注文画面により、スキャルピングしやすい環境が整っています。さらに業界トップ水準の高スワップポイントにより、高金利通貨の長期保有にも力を発揮します。

分析専用「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的な操作性に加え、相場変動通知など便利なプッシュ通知機能も搭載していますので、外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

\ こちらから無料で「GMO外貨」の口座開設ができます! /

お申込みは最短5分、口座維持費等の費用は一切かかりません。

分析力で選ぶなら、GMO外貨に注目です。

高度な分析機能と注文機能を備えた「外貨ex for Windows」、自動保存機能や複数チャートの一括変更機能を備えたWebブラウザ版の「Exチャート」と、2つのチャートツールを提供しています。

本格的なチャート分析を行いたい方は、GMO外貨をご検討してみてください。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)