資産運用にはさまざまな種類があり、どんな目的で投資するかによって金融商品を選ぶ必要があります。

例えば、以下の選定方法があります。

- ローリスク・ローリターン投資:元本割れがない金融商品

- ミドルリスク・ミドルリターン投資:元本保証はないが積立型の金融商品

- ハイリスク・ハイリターン投資:レバレッジをかけれる金融商品

それでは資産運用にあたり、どのような種類があるのか見ていきましょう。

リスクとリターンの関係

資産運用を始めるにあたり、金融商品ごとに存在する特性をはじめに知っておく必要があります。

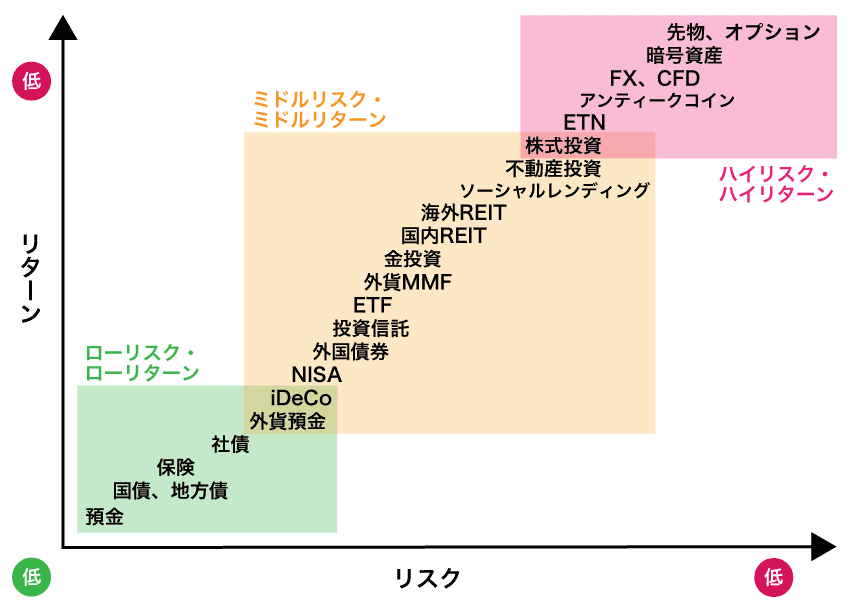

以下は各金融商品のリスクとリターンを表すグラフです。

※NISAなどの投資信託、株式投資は投資する商品によってリスクが変わります。REITや不動産投資は不動産市場による変動リスクがあり、FXなどのレバレッジ型商品はレバレッジによってリスクが変わります。

上記のグラフはあくまでも目安としてご活用ください。

一般的に資産運用で大きなリターンを求めるほど、リスクも増大します。

そのためどの金融商品で取引を行うのか、金融商品ごとの特徴を見極めて選定することで、自分の生活リズムにあった運用を行うことができます。

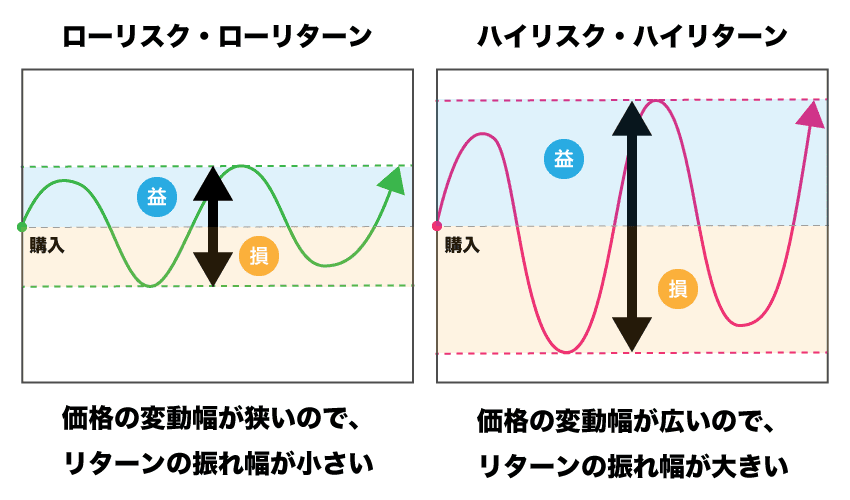

基本的にはリスクが低い金融商品ほどリターンの振れ幅が小さいことから、大きく収益化しにくい一方で、大きな損失を抱えるリスクも低くなります。

ちなみに一般的にハイリスク・ハイリターンと呼ばれる投資は、積極的に利益を狙っていくFX、株に該当するカテゴリーです。

FXなどのレバレッジを活用して積極的なリターンを狙う金融商品で取引をするには、どうしても知識とテクニックを身に付けなければいけません。

初心者ほどレバレッジを効かせすぎて無茶な売買をする傾向にありますが、基本知識を学び、レバレッジを抑え、損切りのテクニックを駆使すれば、運用次第ではローリスク・ローリターンにもミドルリスク・ミドルリターンにもなります。

資産運用の種類「ローリスク・ローリターン型」

まずはローリスク・ローリターンに分類される種類です。

元本保証がある商品、ほぼ元本保証がある商品、現物の取引をする商品が主なタイプとなります。

普通預金、定期預金

銀行に預け入れる預金には、普通預金と定期預金があります。

もっともメジャーな普通預金は、給料の受け取りや定期的な支払いで活用している方も多いと思います。

定期預金は満期までに預金を引き出せない反面、普通預金よりも金利は高くなっていますが、それでも銀行預金自体は著しく金利が低いです。

大手メガバンクでも、金利は入金額に関わらず普通預金で年0.001%、定期預金で年0.002%ですから、仮に1,000万円を1年間預け入れても100円しか金利が付与されません。(記事公開日時点)

現在の日本は超低金利国ですから、銀行の預金は資産運用というよりも、預金により現金を守る目的で使っているのが一般的ではないでしょうか。

預金保護制度により元本が保証されているため、もっともリスクが低いことも特徴です。

国債、地方債

国債は国が発行する債券のことです。

日本国債なら、日本という国の信頼性を担保として国が借金をしたとき、個人がそこにお金を貸して国が運転資金に活用し、満期時には利息をつけて返済しますよ、というものです。

言わば国に投資する金融商品で、銀行や証券会社で1万円〜と少額から購入することができます。

財務省により、最低金利保証として年0.05%が定められており、最低1年以上保有すれば途中で解約も可能です。

同じ仕組みで、地方債は地方公共団体(都道府県、市区町村)が、必要資金の調達で発行する債券です。

個人向け国債や地方債は元本保証はされていませんが、日本がデフォルト(破綻)しない限り、利息と元本の支払いは、発行母体(日本国政府など)が責任を持って行います。

そのため、元本割れリスクが基本的にないことから、銀行での預金に比べるとはるかに有利な設計となっています。

保険

保険というと、さまざまな種類があります。

学資保険や年金保険といった積立型のタイプは、保険会社が倒産しない限りは元本保証されているため、見方を変えれば貯蓄型投資とも言えます。

つまり掛け金と受け取り額が決まっているため、ローリスク・ローリターンで安定した投資といえます。

実際には、返戻率(要はリターン率)はそれほど高くはありませんが、やはり銀行の預金に比べれば利回りで考えると有利です。

10年以上など、長期的に継続して保険料の払い込みをする必要があることから、プラン選びは慎重に行う必要があります。

保険商品は契約により将来の給付が保証されている場合が多いことから低リスクであり、どちらかというと投資商品というよりもリスク分散の側面があります。

社債

国債と同じ仕組みで、社債は企業が発行する債券となります。

国債、地方債に比べると社債の方が金利が高く、その企業が破綻しない限りは満期に元本が返還されます。

同じような仕組みで銀行の劣後債もあります。

発行体の破綻時には弁済順位が低いリスクがあるものの、社債よりも高利回りが魅力となっています。

社債は証券会社で購入ができ、外国債券ならアップルやディズニー、国内なら楽天モバイル債など多数のラインナップがあります。

国債に比べるとリスクは高くなりますが、株式に比べると低リスクで比較的安定した商品となります。

資産運用の種類「ミドルリスク・ミドルリターン型」

主に元本保証はないがコツコツ積み立てるタイプ、元本保証はないが為替リスクがあるタイプの商品が、主な、ミドルリスク・ミドルリターン型となります。

ただし運用する商品によってはローリスク・ローリターン型となったり、ハイリスク・ハイリターン型ともなることは理解しておいてください。

外貨預金

身近な外貨投資というと、外貨預金を思い浮かべる方も少なくないかもしれません。

外貨預金は、銀行で日本円を外貨に替えて預金する資産運用です。

しかし外貨預金は為替手数料が高く、外貨預金後、外貨の価値が上昇しなければ元本割れとなってしまします。

為替レートが変動しないとしても、為替手数料でマイナスが発生するため、為替レートで0.5円〜1円ほど上昇しなければ損失となってしまいます。

為替リスクがある点はFXも同様ですが、対円で上昇方向でしか利益を出せず、FXと比べても取引コストが高いことが外貨預金のデメリットです。

FXでレバレッジ1倍で同じ取引をした方が、はるかに低コストで外貨預金と全く同じ運用をすることができます。

外貨預金したいものの、FXで疑似的な外貨預金に尻込みしてしまう方も少なくないでしょう。

この場合、米ドル/円などが上昇すると判断するときに、ネットバンク経由でスタートすれば、窓口でお申し込みするよりも有利な金利で始めることができます。

とはいえ預金自体については安全性が高いといえます。

外貨預金はローリスク・ローリターンの金融商品と見られがちですが、為替リスクがあることから、分類としてはミドルリスク・ミドルリターンとなります。

iDeCo(個人型確定拠出年金)

国民年金は国が老後の生活資金を配分する仕組みですが、iDeCo(イデコ)は企業版・国民年金の位置付けです。

iDeCoは証券会社や銀行で運用することができます。

毎月一定額の積立を行い、その資金を元に運用される設計です。

国民年金とは異なり、運用資金は個人単位での管理となっていることから、仮に年金制度が破綻してもiDeCoなら受け取り可能です。

万が一、申し込みした証券会社や金融機関が破綻したとしても、年金資産は信託銀行に分別管理によって保護されているため安心です。

iDeCoのメリットとしては、運用益が非課税となることから、所得税・住民税を節税できる点です。

さらに運用益はすべて非課税であり、受け取り時にも控除が適用されます。

デメリットとしては、中途解約ができないことと、元本割れのリスクも存在することです。

こういったデメリットもあれど、国は年金制度の問題を抱えていることもあり、税制優遇を受けつつ老後の堅実な資金作りをするなら、ぜひ視野に入れてほしい資産運用です。

iDeCoでは元本保証型の商品(定期預金や保険など)に投資すればローリスク・ローリターンとなり、選択する投資信託などよってはミドルリスク・ミドルリターンとなります。

- 節税効果が高い。

- 中途解約ができない。

- 元本割れのリスクが存在する。

NISA、つみたてNISA

通常、株式や投資信託などの売買によって得た利益には、20.315%の課税が発生します。

NISAは非課税口座のことです。

株、投資信託の場合、NISAでは毎年120万円分の非課税投資枠が設けられており、この範囲で購入した金融商品は最大で5年間、税金がかかりません。

NISAは2023年までの制度となっており、2023年中に購入した場合、2027年までは非課税投資枠で保有することができます。

つみたてNISAは2018年からはじまった、少額から長期でコツコツと積立、分散投資を支援するための非課税制度です。

手数料が低水準であり、分配金の支払いが頻繁にないことが銘柄の条件となっており、株式投資信託、上場株式投資信託(ETF)が対象の商品となっています。

これから株式、投資信託を始めたいと考えているなら、税制がより優遇された設計となっているNISA、つみたてNISAを選ぶほうが有利です。

なおNISAでは株式、投資信託、ETFなど様々な金融商品に投資できますが、選択する商品によってローリスク・ローリターンからハイリスク・ハイリターンまで幅広いです。

例えば、国債や安定した大型企業の株式に投資すればリスクは低くなり、ベンチャー企業の株式や新興市場の投資信託に投資すればリスクは高くなりますので、慎重に銘柄を選ぶようにしてください。

外国債券

外国債券は海外の国、海外の企業が発行する債券で、外債、外国債とも呼ばれています。

広義では日本の企業が円以外の通貨で発行する債券も外債(外貨建て債券)であり、外国の発行体が日本向けに円建てで発行する債券も外債(円建て外債、サムライ債)となります。

外債にはさまざまな種類がありますが、以下が代表的な外債です。

- ソブリン債(アメリカ、イギリス、ドイツなど高格付国が発行する債券)

- 国際機関債(世界銀行などの国際機関が発行する債券)

- 一般事業債(Apple、Amazonなどの海外企業や海外銀行が発行する債券)

外債の魅力としては、代表的な米国債と国債を比べても、利回りが圧倒的に高い点にあります。

なお外貨建て外債の場合、購入から償還まで外貨で取引が行われるため、為替リスク(為替レートの変動による利益の増減)が発生します。

このほか、国の経済状況や政治により債券自体の価格が下がるカントリーリスク、金利の変動による金利変動リスク、元本返済が問題なく行われるか格付けで信用力の判断ができる信用リスクがあります。

外債はこの4つのリスクを踏まえ、総合的に判断して購入するようにしてください。

投資信託

自分で運用するのはちょっと難しい、と考える方に向いているのが投資信託です。投信、ファンドとも呼ばれています。

投資信託は複数の投資家から集めた資金をもとに、プロのファンドマネージャー(資産運用の専門家のこと)が国内外の株式、債券、不動産などに分散して投資する商品設計となっています。

投資信託にはインデックスファンドとアクティブファンドがあります。

アクティブファンドは日経225、TOPIX、S&P500などの株価指数と同じ値動きになるように運用されます。つまり日経225で1%の変動があれば、インデックスファンドも1%といった具合です。

アクティブファンドはこの日経225などの株価指数以上の値動きによる収益を目指す運用が行われます。

1ヶ月で日経225が10%変動するなら、アクティブファンドは20%の収益を目指すイメージです。

双方で運用コストが異なり、信託報酬は運用に手間のかかるアクティブファンドの方が高くなるため、運用コストが低いインデックスファンドの方が人気があります。

- 最小100円〜と少額から取引できる。

- かんたんに分散投資ができる。

- プロに運用を任せるため、知識が不要。

- 信託報酬など各種手数料が発生する。

- 投資対象商品の価格が変動するため、元本保証されていない。

投資信託はだれでも手軽に少額から始められる反面、運用時は信託報酬の高さがパフォーマンスに影響してくるため、信託報酬が低いファンドを選ぶことが重要となってきます。

これから投資信託を始めるなら、税制が優遇されたNISAの活用をご検討してみてください。

ETF(上場投資信託)

ETF(Exchange Traded Fund)は証券取引所に上場している投資信託のことです。上場投資信託とも呼ばれています。

ETFと通常の投資信託ですが、何が大きく違うかというと、上場しているか上場していないかが違いです。

つまりETFの場合は、証券取引所を通じて取引が行われることとなります。

そのため証券会社で口座を保有すれば、株式のように自分自身で売買することができます。

例えばTOPIXに連動するETFなら、TOPIXを構成する東証一部上場企業全体に分散投資できる仕様となっています。

また投資信託に比べると、ETFの方が取引コストが低い傾向にあります。

ETFは指数に連動することから、個別株の投資に比べると低リスクの傾向にあることも特徴です。

外貨MMF

外貨MMF(Money Market Fund)は、外貨建てで運用される外国債券の投資信託です。

低金利の日本に比べると、海外は金利が高い国が多く、そういった国の債券で運用することで利回りに期待ができる設計となっています。

外貨建て外債の投資信託といえど、実際には外貨預金のイメージに近い商品で、積立投資が可能です。

そのため外貨MMFと外貨預金はそれぞれ、どちらが優れているのかよく比較されています。

外貨MMFでは短期金融市場商品に投資することから、リスクは比較的安定していますが、外貨預金同様に為替リスクがあります。

- 外貨預金よりも利回りが良い。

- 外貨預金よりも取引手数料が安い。

- 少額取引ができる。

- いつでも解約できる。

- 分別管理により、証券会社が破綻しても資産は保全される。

- 元本保証されていない。

- 債券の価格変動リスク、金利変動リスク、信用リスク、(円から投資した場合は)為替変動リスクがある。

デメリットはあれど、安定した利回りを狙える資産運用となっています。

なお南アフリカランド建てやトルコリラ建てなど新興国の場合、高利回りに期待できる反面、債務不履行となる信用リスクが高くなります。

そのため米ドル建てなど、金利は低くても信用リスクが低い、先進国の外貨MMFを選ぶようにしてください。

金投資

数ある資産運用で有名なものに金投資があります。

金の産出は無限ではありません。

紙幣は急激に価値が下落して紙クズになるときもありますが、金は実物の資産であることが、価値の高さに起因しています。

地銀商や宝飾店では、金地金(延べ棒、インゴット)や金貨などの現物を購入することができます。

証券会社や銀行、地銀商では少額から積立ができる純金積立を行っています。

なお金投資のデメリットとしては、購入、売却、保有や現物の郵送にあたり、それなりの手数料が発生がかかることです。

また金投資では、インカムゲイン(金利、配当といった継続的な収益)を得ることはできません。

株式投資と同じ感覚で金の売買ができる金ETFもあり、現物の金地金に比べると低コストで税制面でも有利な条件となっています。

CFD取引や先物取引では、FXと同じ仕組みでレバレッジを効かせた取引で、金を原資産とした値動きの変動を狙って積極的な利益の追求が可能です。

金自体にはインフレ対策として有効的ですが、金自体は短期的な値動きが激しいことから、分類としてはミドルリスク・ミドルリターンとなります。

- 急に価値が下がりにくい。

- 購入、売却、保有や現物の郵送にあたり、それなりの手数料が発生がかかる。

- インカムゲインを得られない。

- 金の価格変動リスクがあり、短期では価格変動自体が大きい。

REIT(不動産投資信託)

投資信託にはさまざまな種類がありますが、なかでも不動産に特化した投資信託をREIT(リート、Real Estate Investment Trust)といいます。

不動産のプロが、調達した資金をもとに複数の不動産(オフィスビル、商業施設、マンションなど)に分散投資を行い、利益(家賃収入、売却益)を投資家に分配する仕組みです。

アメリカで生まれたREITですが、日本の場合はJapanのイニシャルをとってJ-REITと呼ばれており、証券取引所に上場されています。

J-REITの魅力は利回りの高さにあり、おおよそ3%台〜7%台、平均は4.35%となっています。(記事執筆時点)

決算月が年に2回あり、そのときに分配金の支払いが行われます。

不動産投資ほど初期費用がかからず、1口10万円以内で購入できることから、初心者にも始めやすいことも特徴です。

- 高利回りに期待ができる。

- 少額から始められる。

- いつでも売買できるため、短期の保有も可能。

- 不動産市場の状況や経済状況の変化によってJ-REITの家賃が減れば、購入額や分配金に影響するリスク。

- J-REITは金融機関から資金調達している場合もあり、金利の変動は収益に影響となるリスク。

- 地震、火災による物件がダメージを受けるリスク。

- 証券取引所でJ-REITが上場廃止となったり、J-REITの倒産リスク。

デメリットで現実的なのが太字の部分です。

J-REITの家賃収入、金利の変動、物件のダメージが主なリスクとなります。

この点を加味しても利回りが高いので、少額から始めやすい資産運用となっています。

なおREITにはこうした不動産市場のリスクがあり、海外REITにはこれに為替リスクが加わります。

ソーシャルレンディング

ソーシャルレンディングはクラウドファンディングの一種で、「融資型クラウドファンディング」「貸付型クラウドファンディング」とも呼ばれています。

お金を借りたい企業に対し、多数の投資家がソーシャルレンディング・サービスを利用して資金提供を行います。

借り入れた資金で企業が運用を行い、利息(分配金)を付与して投資家に還元する仕組みとなっています。

- 最小1万円〜と少額から投資ができる。

- 毎月分配が行われる。

- 分配金の利回りは2.5%〜10%と高水準。(SBIソーシャルレンディングの場合)

- 実質平均利回りは7.09%。(クラウドバンクの場合、2020年3月末まで3年間のデータ)

- 最小運用期間は3ヶ月〜なので、短期での運用も可能。

- 元本保証されていない。

- 借り手(融資先)の破綻により、元本割れのリスクがある。

- 借り手の事情によって運用開始が遅れたり、早期で返済があれば、予定利回り下回るケースもある。

- 途中解約ができない。

- ソーシャルレンディングの運営会社の破綻や法令改正等によるリスク。

ソーシャルレンディングで一番のリスクは、融資先が破綻となるデフォルトリスクです。

運営会社は独自の審査で厳格な水準を設けていますが、銀行から資金調達できない代わりにソーシャルレンディングで資金調達をするため、銀行から資金調達できる企業に比べると倒産リスクは高くなります。

日本経済新聞によると、2011年3月〜2019年9月末までの倒産率は0.17%となっており、1,000社中/1〜2社は倒産していることが分かります。

https://www.nikkei.com/article/DGXMZO53043690W9A201C1MM0000/

ソーシャルレンディングは高利回りに期待ができる商品ですが、貸し倒れリスクが高いことには注意が必要です。

不動産投資

不動産投資はアパート、マンション、戸建住宅を購入して家賃収入を得る資産運用です。

他の投資に比べると初期投資額が大きくなる反面、定期的に安定した収入を見込めることから人気があります。

定期的な家賃収入によるインカムゲインに対し、物件を売却するとき購入時よりも売却価格が高くなれば、キャピタルゲインとなる売却益を得ることもできます。

過去にはキャピタルゲイン狙いの不動産投資も人気でしたが、一般的には経年劣化により物件価値が下がることから、インカムゲイン狙いの不動産投資が主流となっています。

銀行などでローンを組むことで、少ない投資額で物件を購入できるため、証拠金取引でいうところのレバレッジ効果に匹敵する運用も可能です。

このローン提携時には生命保険への加入が必須となるため、不動産投資は生命保険代わりになる長所も備えています。

不動産投資の運用によっては所得税、住民税の減税ができるメリットもあります。

- 長期的に安定した収益を得やすい。

- 金融機関かでローンを組めばレバレッジ効果を得られる。

- 生命保険代わりになる。

- ときには売却益を得られることもある。

- 節税効果を生むこともある。

- 初期投資額が大きくなりやすい。

- 不動産価値の下落リスクがある。

- 空き部屋となれば家賃収入が減少する。

一般的な不動産投資のローン融資額ですが、年収の5倍〜10倍程度が目安となっており、年収500万円でローンが年収5倍の2,500万円なら、3,000万円の物件を買うことができる試算となります。

とはいえ不動産投資は初期投資額が大きいため、じゅうぶんにシミュレーションして検討することが大切です。

なお物理的な不動産に投資ですることから、安定的な収入に期待ができる反面、流動性が低く、マーケットの価格変動に左右されやすいことがリスクとなります。

資産運用の種類「ハイリスク・ハイリターン型」

続いてハイリスク・ハイリターンと呼ばれるタイプで、主に証券会社やFX業者で取り扱っているレバレッジ型商品が中心となります。

リスクはあるものの、運用次第で大きく資産を形成できる資産運用をまとめています。

株式投資

定番で高い人気を誇る資産運用といえば、株式投資を思い浮かべる方も多いと思います。

株式投資は、証券取引所に上場している企業の株式を売買して、株価の変動による売買差益、保有期間に応じて得られる配当金や株主優待で収益化を目指します。

積極的な利益を追求する観点でいえば、FX、先物取引、オプション取引、仮想通貨と同じく大きなリターンを見込める資産運用です。

企業の株価が上昇していけば含み益が増大しますが、株価が大きく下落すれば含み損が増大します。

もし企業が破綻したり上場廃止となれば、株価は紙クズ同然となり、ほぼ価値がなくなってしまうことが大きなリスクです。

株式投資には現物取引と信用取引があります。

- 現物取引(レバレッジがなく、自己資金の範囲内で売買する取引で、空売りができない)

- 信用取引(レバレッジをかけて取引でき、空売りが可能)

レバレッジが禁止となる現物取引の方が損失リスクは小さいため入門向けですが、自己資金の範囲内での取引になり、デイトレードのように何度も売買を繰り返すことができません。

資金がある中長期目線の方なら現物取引、積極的な売買なら信用取引が選択時のポイントです。

なお対面型で店舗を構える店舗証券よりも、店舗を構えずインターネットでサービスを展開するネット証券の方が、取引コストは低く提供されています。

株式投資ですが、一般的にミドルリスク・ミドルリターンとハイリスク・ハイリターンの間に位置することが多いです。

具体的には、大企業や安定した業績を持つ企業の株式は、比較的リスクが低く、安定した配当や緩やかな成長が期待できます。

対して、新興企業や高成長が期待されるセクター(テクノロジーやバイオテクノロジーなど)の株式は、大きな成長が期待できる一方で価格変動リスクも高くなります。

ETN(上場投資証券)

ETNは(Exchange Traded Note)はETFと同じく、株価指数(日経225、TOPIX)や商品価格、農作物価格などの特定指標に連動するように作られており、証券取引所に上場している金融商品です。

上場投資証券、指数連動証券とも呼ばれています。

Note(債券)が示すように、金融機関(発行体)がその信用力をもとに、特定指標に連動することを保証する債券としてETNが発行されることから、ETFと異なり裏付け資産を必要としません。

そのためETFでは組み込みが難しい株式や貴金属など、個人では直接投資が難しい商品を投資対象にできるのがETNのポイントです。

まとめると、ETNは金融機関が発行する証券で、対象指数との連動が保証され、運用は発行体に一任される金融商品となります。

取引コストは投資信託に比べると低く抑えられていますが、ETFよりは高い傾向にあります。

そしてETNは発行体の信用リスクがあることから、ETFに比べるとリスクは高くなります。

アンティークコイン

100年以上前に作られた外国の硬貨をアンティークコインと呼びます。

希少性が高いアンティークコインは高値で取引されており、金・銀の含有量が多いことから現物としての価値も評価されています。

日本ではまだマイナーですが、アンティークコイン投資は欧米の富裕層では知れ渡っています。

数が限られていることから、希少性の高さは金以上とも言えます。

評価されているアンティークコインは数年で何倍にも価値が上昇しますが、デメリットとしてはそもそもの購入費用が高価であり、どのアンティークコインを購入するかは慎重に見極めが必要な点です。

アンティークコイン投資に関する書籍は書店に並んでおり、専門のオンラインストアや店舗で購入することが可能です。

一般にアンティークコインはローリスク・ローリターンと見られがちです。

しかし価値が不安定で流動性が低く、市場の需要と供給に強く影響されることで、価格の変動が大きい傾向にあるため、ハイリスク・ハイリターンとなり、金投資に比べてもリスクは高くなります。

暗号資産(仮想通貨)

一般的に紙幣や硬貨として流通する米ドルや円など通貨は、各国や地域の中央銀行によって法定通用力を持つ(決済の最終手段として法律で効力が定められている)通貨であることから、法定通貨(Fiat Currency)と呼ばれています。

対してビットコインなどの通貨は、インターネット上での電子決済で流通しており、中央銀行によって管理が行われることがなく、法定通用力を持たないことから仮想通貨(Crypto Currency)と呼ばれています。

2018年のG20サミットでは国際的に「通貨としての特性を欠く」と批判されたのち、世界的に暗号資産の名称に変更されたため、国内でも2020年5月1日から法改正により暗号資産(Crypto Assets)の呼称に変更された経緯があります。しかし法的な強制力はなく、仮想通貨の呼び名が先に定着したこともあり、現在は2つの名称で呼ばれています。

暗号資産は暗号資産取引所や証券会社で取引を行うことができます。

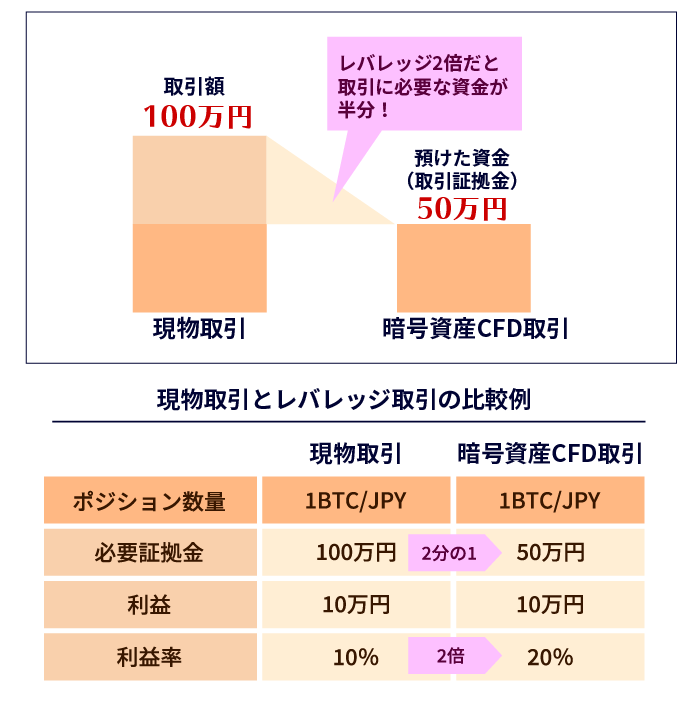

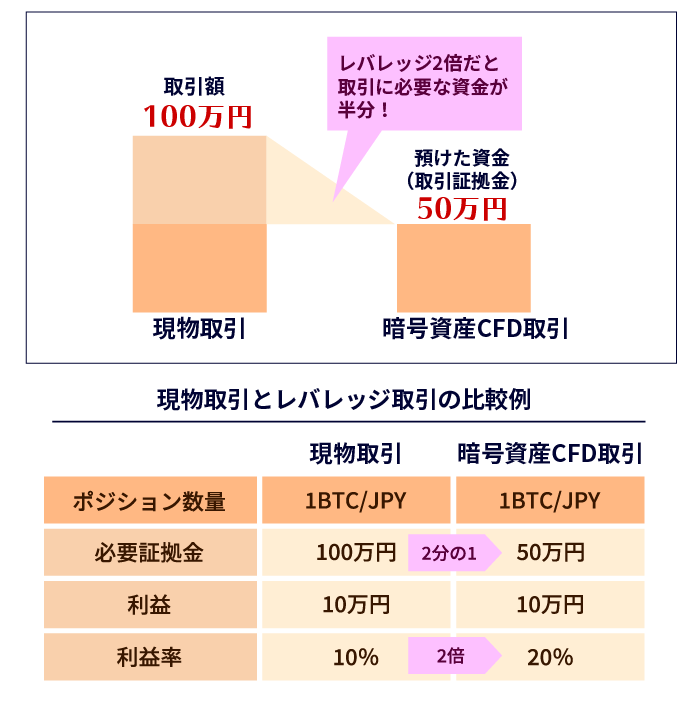

取引には、実際に現物を保有する「現物取引」、現物を保有せずレバレッジを効かせて値動きの差益を狙う「暗号資産FX(暗号資産CFD)」があります。

- 変動が大きいため大きな利益に期待ができる。

- 取引手数料が安い。

- 24時間取引できる。

- 元本保証されていない。

- 資産が国に保証されていない。

- 大きな損失を出す可能性がある。

- 総合課税で最大45%と税金が高い。

仮に国がデフォルトすると法定通貨の価値はなくなりますが、こういった局面では、国が発行していない暗号資産は影響を受けにくく真価を発揮すると期待されているのも事実です。

値動きの大きさ、ポテンシャルの高さでも人気がある暗号資産は、世界的にも今後の動向に注目が集まっています。

法規制による変化によって影響を受けやすいリスクがありますので、取引の際には情報収集もポイントとなってきます。

暗号資産については、こちらのカテゴリーで詳しく解説しています。

FX

FX(Foreign Exchange)は日本語で外国為替証拠金取引と呼ばれています。

暗号資産とともに、深夜から朝方も含めて24時間取引できる代表的な金融商品です。

世界では多くの通貨が流通しており、各国の政治や経済状況で通貨間の強弱が変わってきます。

FXで米ドル/円を例にすると、日本とアメリカどちらの通貨が買われて、どちらの通貨が売られているのかを読み取って取引する資産運用です。

世界中の人が円を売って米ドルを買ったら米ドル/円は上昇し、逆に円を買って米ドルが売られれば米ドル/円は下落します。

FXはマネーゲーム、ギャンブルなどと比喩する人も見かけますが、それは知識のない人がレバレッジをかけすぎて根拠のないトレードをしてしまうからです。

現在国内のFXはレバレッジの上限が25倍ですが、CFDではそれよりも高いレバレッジで取引されています。

FXと株式は、国単位のミクロ経済か、企業単位のマクロ経済が大きな違いです。

マクロ経済の株式は、企業の財務や業績、該当する業界の話題に注目していきますが、ミクロ経済のFXでは国単位の経済政策や経済状況に注目していきます。

国単位の通貨は動く金額が莫大であることから、主要国同士の組み合わせによる通貨ペアは安定した動きを見せやすいのが特徴です。

しかしながら値動きに影響を与える要因が多いことから、株よりも為替は難しいと言う方もおり、FXのチャート分析で一流になれば、どの金融商品でも通用すると考えられています。

- 最小数千円〜と少額から取引ができ、取引手数料が安い。

- レバレッジを効かせた取引ができる。

- 売り注文から仕掛けることが可能。

- 保有期間に制限がないため、取引の自由度が高い。

- 24時間取引できる。

- 短期間でも大きな利益の追求が可能。

- 元本保証がされていない。

- レバレッジにより大きな損失を出す可能性がある。

証拠金取引ですので、元本保証がなく、売りから仕掛けることができることは先物取引、オプション取引、CFD、暗号資産FXと共通です。

取引コストが圧倒的に安く、24時間取引できることがFXの特徴です。

また株式、先物取引、オプション取引のように保有期間に制限がないため、数ある投資においても自由度の高い取引ができることです。

レバレッジ1倍なら、外貨預金と同じ取引を低コストで行うこともできます。

もちろん損失リスクはありますが、さまざまな要因が影響するFXでは多彩なマーケットの情報がありふれているため、金融の知識を身に付けやすい環境も魅力といえます。

CFD

CFD(Contract For Difference)は日本語で差金決済取引と呼ばれています。

FXは為替のレバレッジ取引ですが、CFDは何でもあり版のレバレッジ取引といったイメージです。

見方を変えれば、CFDの為替部門がFXといった位置付けです。

通常、株式投資で現物の売買をするとき、元手の資金で株式を買い、価格上昇後の決済で売買差益を得たり、保有期間に応じた配当金や株主優待を得ることができます。

CFDは現物の売買ではなく、レバレッジを効かせて、さまざまな銘柄の値動きを参照した取引を行うことができます。

そのかわり買いの場合は、保有に応じて配当相当額を受け取ることができます。

また空売りから入ることもでき、売りで保有すれば配当相当額は支払いとるものの、株式投資にはない自由度の高さがCFDの特徴です。

CFDの銘柄数は、国内外の株式、株価指数、商品、債券などと極めて多いです。

- 最小数千円〜と少額から取引ができ、取引手数料が安い。

- レバレッジを効かせた取引ができる。

- 売り注文から仕掛けることが可能。

- 多彩なグローバルマーケットに手軽に投資できる。

- 短期間でも大きな利益の追求が可能。

- 元本保証がされていない。

- レバレッジにより大きな損失を出す可能性がある。

積立型の資産運用に比べるとハードルは高くなりますが、グローバルマーケットに積極的な投資を考えている方に向いている資産運用となっています。

CFDを提供している業者は、以下ページで詳しく比較しながらご紹介しています。

先物取引

先物取引は価格が変動する商品を、現在の取引レートで、未来の決まった日に売買することを契約する取引です。

先物取引にはさまざまな原資産を参照とした銘柄(日経225などの株価指数や、金・原油などの商品など)がありますが、将来はどのくらいの価格になるかわかりません。

例えば日経225が今2万円ですが、来年には3万円になるかもしれません。今の価格なら買いだけど、3万円なら手が出ないと考えたとしましょう。

先物取引で、今の2万円で来年に売買することを契約します。

そのため将来値上がりしても、今約束した2万円で買えるので、高値で買わずに済みます。

そのかわり、日経225が来年には1万円に値下がりしているかもしれません。

約束した売買は取り消せませんので、来年のレートが1万円だとしても、2万円を支払わなければいけません。

このように値下がりしたら不利な条件となる一方で、値上がりによって手が出なくなるリスクをヘッジできるのが先物取引の特徴です。

このほかの仕組みとして、証拠金取引でレバレッジを効かせた売買ができ、売りから売買可能な点もFXやCFDと類似しています。

- レバレッジを効かせた取引ができる。

- 売り注文から仕掛けることが可能。

- 証拠金が高額なケースが多い。(日経225先物で100万円前後、日経225miniで10万円前後)

- 元本保証がされていない。

- レバレッジにより大きな損失を出す可能性がある。

将来の値動きを予想して売買する取引ですので、元本保証はされていません。

先物取引は大きなリターンを狙える一方、レバレッジをかけすぎると元手の多くを失うリスクが高まります。

商品設計や取引ルールをしっかりと学んでから、始めなければいけないことも理解しておきましょう。

オプション取引

オプション取引は、先物取引と兄弟関係のような金融商品です。先物取引が「契約」の取引なら、オプション取引は「権利」の取引となります。

仕組みを完全に理解するのは、このページ内で一番難しいかもしれません。

かんたんなイメージでご紹介します。

前述のとおり、先物取引は日経225を2万円で買う予約をしておく取引です。

対してオプション取引は、将来に2万円で買える権利を1,000円で買うイメージです。

将来の取引のとき、日経225が1万円になったとしましょう。

先物取引では、契約通りに日経225を2万円で買わなければいけません。

オプション取引では、権利を放棄すれば1,000円の損失が発生しますが、値下がりした1万円で日経225を買うことができます。

オプション取引は売買の権利を買う・売る取引ですので、そのときに自分が得をするなら権利行使する(権利を実行すること)、損するなら権利放棄することができます。

もう少し仕組みは複雑ですが、かんたんに説明するとこのようになります。

- 数ある投資の中でも、損失を限定しながら効率的に利益を追求できる。

- 買い手の場合、オプションのプレミアム(購入額)に損失は限定され、利益に上限はない。

- 売りから仕掛けることが可能。

- 元本保証がされていない。

- 売り手の場合は損失が限定されていない。

- 仕組みを理解しにくい。

オプション取引は初心者向けではなく、FXや先物取引の仕組みを熟知している中級者〜上級者向けの資産運用だといえます。

オプション取引とは仕組みが異なりますが、バイナリーオプション(将来の価格は、ある基準レートよりも上昇・下落を予測する取引)、ノックアウトオプション(最大損失額を許容しつつ、大きな利益を追求できる取引)も、オプション取引から派生した金融商品となります。

ともに損失が限定された設計となっているため、オプション取引ほどのハイリスクとはならない設計となっています。

それぞれを提供している業者は、以下ページで詳しく比較しながらご紹介しています。

積極的な資産運用をするために重要なこと

毎月1万円積み立てるような資産運用の場合は、コツコツ繰り返すだけですから多くの元手を必要としません。

一方でレバレッジ取引のように積極的に利益を狙っていくほど、初期資金があるほど損失リスクを抑えられます。

株ならミニ株、FXなら1,000通貨のように、少額から始めやすい環境が整っているため、先物取引と不動産投資以外は10万円〜20万円あれば、たいていの投資を始めることができます。

これから資産運用を始めるなら、下記5つが重要になってきます。

資産運用で重要な5つのポイント

- 必ず、自己資金の余剰資金で始める。

- どの商品で資産運用するのか、まずは目的(安全放置型、積立型、積極的型)を見極める。

- 自分自身が損失リスクをコントロールできないなら安全性の高い商品を、損失リスクをコントロールできるならリターンが見込める商品を選ぶ。

- その資産運用は、損失リスクをコントロールしやすい商品であるかを充分に検討する。

- その商品で資産運用すると決めたなら、Web、書籍で正しい知識をとにかく学ぶ。

投資は焦らず、多くの情報を取り入れて始めるようにしてください。