ペイオフとは、銀行などの金融機関が破綻した場合に、預金者の資産が元本1,000万円とその利息分まで保証される制度のことです。

たとえば、2,000万円を預けていた場合、万が一銀行が破綻すると、1,000万円超の金額は保護されないため、戻ってこない可能性があります。

本記事では、こうしたリスクへの対策として安全性の高いFX口座の活用方法や、リスクを抑えた運用が可能な金融商品「積立FX」についても解説します。

一般的なペイオフ対策

銀行では、個人口座や屋号付き口座など、複数の口座を持つことは可能ですが、ペイオフの対象は「1金融機関あたり」1,000万円とその利息分までです。

つまり、同じ銀行内に複数の口座があっても、合算で1,000万円までしか保護されません。

関連リンク:預金保護機構 – 預金保護制度の概要

そのため、資産を守る手段として、複数の銀行に分散して預金するのが一般的です。たとえば、A銀行に1,000万円、B銀行に1,000万円と分けることで、全額をペイオフの範囲内に収めることができます。

決済用普通預金という選択肢

銀行には、利息がつかない代わりに、全額が保護される「決済用普通預金口座」という口座もあります。

決済用普通預金口座は、銀行が破綻しても全額保護される特徴があります。

この口座は通常の普通預金と同様に、キャッシュカードで入出金が可能で、利息がつかない点を除けば利便性は変わりません。

- 普通預金口座は、1銀行あたり1,000万円までを目安に預ける

- それ以上の資金がある場合は、複数の銀行に分散する

- 決済用普通預金口座を利用することで全額保護される

銀行以外でお金を守る方法もある

ペイオフ対策として、証券会社の「分別管理」制度を活用する方法もあります。

証券会社の「分別管理」とは?

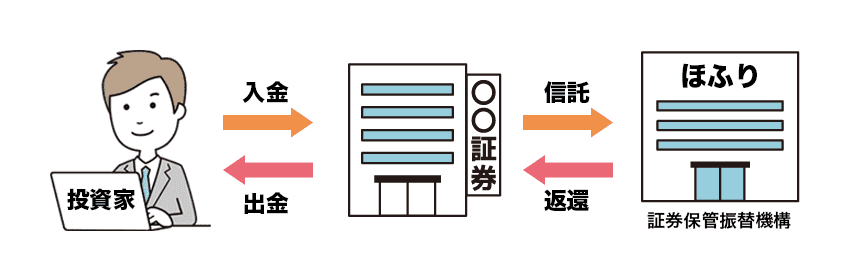

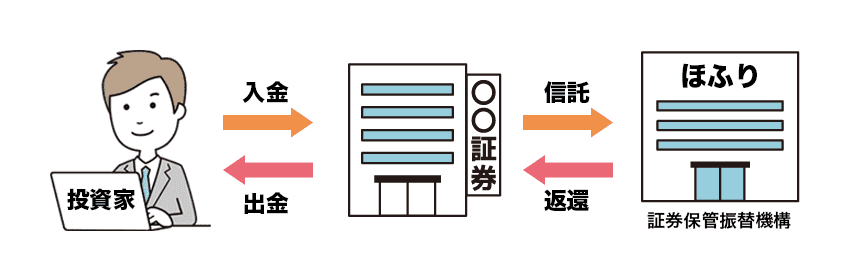

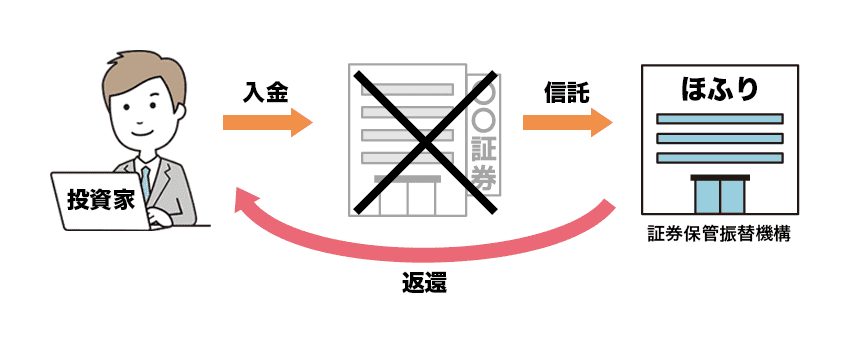

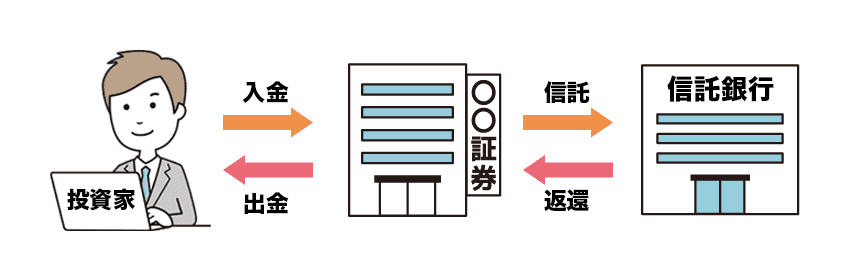

国内の証券会社は、金融商品取引法により、顧客の資産(有価証券や預かり金)を自社の資産とは分けて管理することが義務付けられています。

これを「分別管理」といいます。

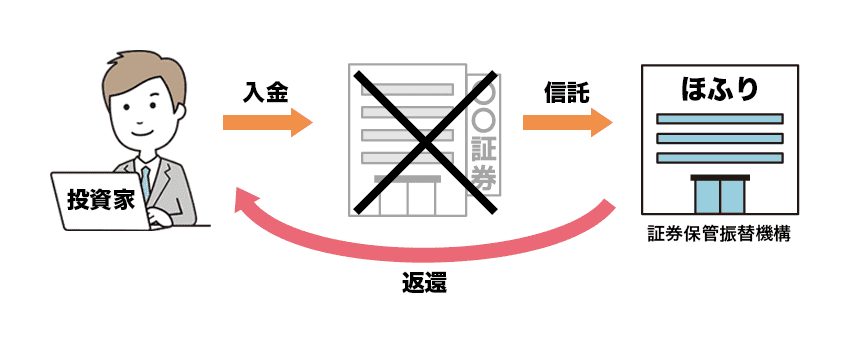

証券会社が破綻した場合でも、分別管理されている資産は原則として全額返還されます。

この分別管理は「有価証券取引」「店頭デリバティブ取引」、それぞれのカテゴリーで法令上の取り扱いが違ってきます。

有価証券取引における保護制度

有価証券取引の代表的な資産クラスは、株式、投資信託、債券、外貨建てMMFなどがあります。

資産クラスごとに分別管理の方法に違いはありますが、預けている有価証券やお金は、証券会社の資産とは別で管理されています。

つまり証券会社の有価証券取引の場合、破綻しても預けている資産は全額返還される仕組みとなっています。

証券版ペイオフ制度

基本的に証券会社が預かっている資産は全額が返還される仕組みです。

しかし有価証券取引において、仮に証券会社が破綻して不足金が発生して全額が返還されなかった場合、二次的に発動する仕組みとして「日本投資者保護基金」という仕組みがあります。

関連リンク:日本投資者保護基金 – 投資者保護とは

証券版ペイオフ制度ともいい、国内すべての証券会社は、日本投資者保護基金への加入が義務付けられています。

これは銀行などの金融機関と同様、証券会社が破綻したときは1,000万円まで補償される制度となっています。

つまり株式などの有価証券の取引では、分別管理で全額が保護されており、証券会社の破綻内容によっては最大1,000万円までとなる可能性もある仕組みとなっています。

店頭デリバティブ取引(FX・CFDなど)の場合

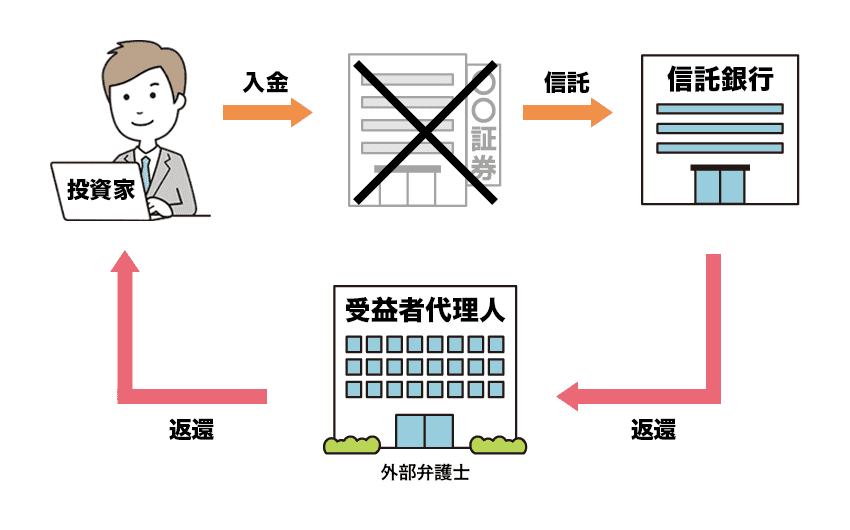

FXやCFD、先物・オプション取引(バイナリーオプション、ノックアウトオプションも含む)などの店頭デリバティブ取引では、法的な位置付けが異なるため、証券版ペイオフ制度は適用されません。

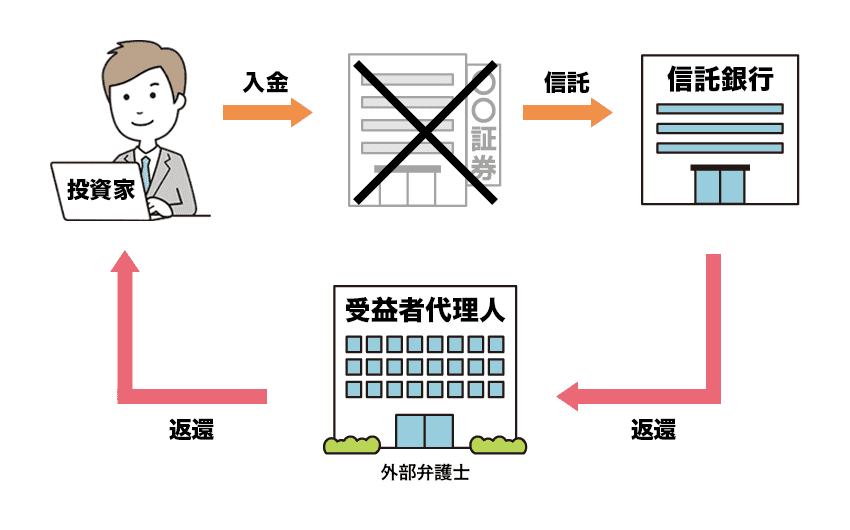

ただし、これらの取引においても、顧客資産は信託銀行での「信託保全」によって管理されており、証券会社の資産とは分離されています。

信託保全により、仮にFX会社が破綻しても、弁護士など第三者を通じて、顧客資産は全額返還される仕組みとなっています。

金融機関・証券会社の資産保護制度まとめ

ここまでをまとめると、以下となります。

| 口座の種類 | 保護内容 |

|---|---|

| 銀行(普通預金) | 1銀行あたり元本1,000万円+利息まで |

| 銀行(決済用普通預金) | 利息なし・全額保護 |

| 証券会社(株式・投信など) | 原則全額保護/最悪の場合は1,000万円まで補償(日本投資者保護基金) |

| 証券会社(FX・CFDなど) | 信託保全により全額保護 |

数千万円以上の大口で運用している投資家もいますが、これも「分別管理」による安心の仕組みといえます。

もちろん大手の銀行や証券会社が破綻することは現実的ではないでしょう。

しかし1,000万円以上のお金を100%守る安心度からいえば、第三の機関に分別管理されているFX口座に預け入れておくのが賢明な選択ともいえます。

安全に運用するなら「FX積立」という選択肢

外貨をコツコツ積み立てたい人には、低リスクで外貨運用ができる「FX積立」がおすすめです。

一般的に、外貨預金よりもコストが安く、金利(スワップポイント)も高めなのが特徴で、利便性にも優れています。

レバレッジを抑えた運用も可能

FXはレバレッジをかけることで大きな利益を狙える一方で、リスクも高まります。

しかし「FX積立」ではレバレッジ1倍(実質的に外貨預金と同じ)で運用することができ、リスクを最小限に抑えられます。

NISAなどの積み立て投資では、毎月一定の金額を積み立て、「複利」の仕組みにより利息も元本に上乗せしていくことで、雪だるま式に資産形成を目指していく設計です。

こうした積み立て投資のFX版が、「FX積立」なのです。

FXでは金利にあたるスワップポイント(FX版の利息)を受け取ることができますが、「FX積立」では複利により、スワップポイントによる利益も上乗せしながら積み立てていきます。

日々積み立てていくことで、ドルコスト平均法といい購入単価を平均化していくことで、価格変動リスクを抑えながら運用できることも、FX積立ならではの特徴です。

つまり一般的な為替の変動で利益を狙っていくFX口座と異なり、将来の子供の学費や老後資金の受け取りを目指した、長期にかけて資産形成できる商品設計となっています。

「らくつむ」でペイオフ対策+資産形成を両立

外為どっとコムの「らくつむ(らくらくFX積立)」は、FX積立の代表的な金融商品です。

- レバレッジのリスクが低く抑えられており、1倍〜最大3倍に設定可能

- 1ヶ月/100円から始められる、少額投資に対応

- 取引コストが外貨預金よりも圧倒的に低い

- 業界最高水準のスワップポイント(金利差調整分)の受け取りが可能

- スワップポイントの再投資で、複利を最大化できる

- 定期買付(積立投資)でリスクを分散できる

- 信託保全により資産は全額保護

これから資産を守りながら運用をお考えでしたら、FX口座で資産を守りつつ、リスクを限定しながら資産形成できる「らくつむ」でコツコツチャレンジしてみてはいかがでしょうか。

まとめ:1,000万円以上の資産は「分別管理」で守る時代

大手銀行や証券会社が破綻する可能性は低いものの、万が一に備えた資産防衛策は重要です。

- 銀行:1,000万円までペイオフ

- 証券:信託保全で全額保護

- FX:信託保全で全額保護

- FX積立:信託保全で全額保護しながら、「らくつむ」で運用可能

1,000万円以上の資産を保護しながら、リスクを抑えてコツコツと運用したい方には、「らくつむ」などの積立FXが賢い選択といえるでしょう。

外為どっとコム

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)