FX、株式投資などマーケットの世界では、「アノマリー」と呼ばれる経験則が存在します。

アノマリーは何かというと、なぜそのように動くかは理論では説明できないものの、過去の経験ではその通りに動きやすい法則のことです。

相場にはトレーダーの思惑が反映されます。

例えば「1月は上がりやすい」というアノマリーが広く認知されれば、1月は買いポジションを保有するトレーダーが増えるかもしれません。

アノマリーといえど、そこにトレーダーの思惑も加わることで、より相乗効果を生んでアノマリーの通りに動きやすくなるのではないか、ということも考えられます。

眉唾もののアノマリーにはジブリの呪いがありますが、これは投資家心理による影響が大きいアノマリーの代表例ですね。

また実際には、取引量の変化など市場動向をベースとしたアノマリーも存在することから、アノマリーは決して軽視することができません。

それではマーケットで注目されているアノマリーを一挙まとめてご紹介します。

月ごとのアノマリー

まずは各月ごとのアノマリーを一覧でご覧ください。

| 月 | アノマリー |

|---|---|

| 1月 | 1月効果(ジャニュアリー・エフェクト) |

| 2月 | 節分天井彼岸底 |

| 3月 | 日本企業の決算による円高要因 |

| 4月 | 4月効果、新年度効果 ゴールデンウィーク要因 |

| 5月 | セル・イン・メイ(Sell in May) 45日ルール |

| 6月 | |

| 7月 | サマーラリー |

| 8月 | 夏枯れ相場 |

| 9月 | 彼岸底 9月底値 日本企業の決算による円高要因 |

| 10月 | 10月効果 稲穂効果 ハロウィン効果 |

| 11月 | ボジョレーヌーボー解禁日 |

| 12月 | 米国企業の決算によるドル高要因 サンタクロース・ラリー 餅つき相場 |

基本的に相場のアノマリーは株式投資で生まれたものが多いです。しかしながら株と為替は相関関係があり、決して無視することができません。株安=円高、株高=円安と捉えてみてください。

1月

1月のアノマリーには1月効果があります。

ジャニュアリー・エフェクト(January effect)とも呼ばれています。

米ドル/円における1月の値動きは、その1年間の値動きを表すというものです。

1月が下落で終われば、その年の米ドル/円は下落し、1月が上昇ならその年の米ドル/円は上昇するとするアノマリーです。

正月は市場参加者が少なく相場が閑散とします。2019年1月3日にはフラッシュ・クラッシュが起こったこともあり、FXトレードでは注意すべき時期です。

なお欧米企業ではフィナンシャルイヤー(会計年度)が1月から始まるため、新たに資金流入してきます。

その結果、1月は変動幅が大きくなりやすく、株式市場では他の月よりも1月の収益率が高いことがデータで明らかになっています。

為替では、その年の最高値か最安値をつけやすいことも1月の特徴です。

各月の上昇・下落履歴や1月効果の検証は、こちらのページをご覧ください。

2月

2月のアノマリーとしては、米ドル/円には円高傾向が見られています。

この要因となるのが、米国債の償還と利払いです。要は大量の米ドルを円に交換する動きがあるからです。

この米国債の償還と利払いは2月、5月、8月、11月の15日に行われていますが、このうち取引金額が多い2月と8月は、過去の経験則からも相場が下落しやすいとされています。

節分天井彼岸底というのは、もともと米相場で使われていた相場格言です。

2月3日の節分に天井をつけて、3月20日の彼岸に底をつけやすい、とするものです。

3月

日本企業の決算は3月下旬に集中しており、20日の彼岸頃にかけて、決算対策により米ドル/円は下落するとされています。

これはリパトリエーション(Repatriation、略してリパトリ)といって、日本企業が海外で得た利益を、外貨から日本円に戻す動きによるものです。

レパトリは3月20日頃まで現れやすく、月末になると、決済後の企業がそれまでの反対方向となる大きなポジションを建てる動きも見られます。

こういった要因により、1年の中でも3月はとくに大きな変動幅になりやすい経験則があるとされています。

4月

4月は日本の新年度であり、日本版のフィナンシャル・イヤーとなります。

日本の企業や機関投資家の新たな資金によって海外への外貨投資が活発になることから、円安に動きやすく、これが4月効果や新年度効果といわれる所以です。

またゴールデンウィークを海外で過ごす日本人もいますが、連休前の4月のうちに日本円を外貨に交換する人が多く、これも円安要因となります。

なおキリスト教圏の国では、4月中旬から下旬のうち4日間のイースター休暇があります。

期間中は欧米の主要市場はすべて休場となることから、市場の流動性が著しく低下します。

イースター休暇前はポジション整理の動きにより、大きな変動要因となりやすいことも覚えておきましょう。

5月

続いて、セル・イン・メイ(Sell in May)はアメリカの相場格言です。

正しくは “Sell in May and go away, don’t come back till St. Leger day.”といいます。

直訳すると、「5月に株を売って立ち去れ。セント・レジャー・デー(9月の第2土曜日)まで戻って来るな。」という意味があり、セント・レジャー・デーとは、イギリスで行われる有名な競馬の最後のレースを指します。

この時期の相場は動きにくいことから、5月に売り抜いたら9月中旬まで休めばいい、というニュアンスが含まれています。

元々は、夏の暑い時期にロンドンを離れて国に逃げる貴族や商人、銀行家の習慣を指していたのですが、アメリカのトレーダーがこのフレーズをひねって使い始めました。

アメリカの小学校では、6月の中旬から9月初旬が夏休みとなっており、これに合わせてバケーションを取得する人も多いです。

そうすると必然的に市場参加者も減って、取引量が少なくなるというカラクリなのですね。

実際に1950年から2013年頃までのNYダウの平均収益率を見ると、5月〜10月に比べて、11月〜4月の方がパフォーマンスが優れていたとデータで明らかになっています。

Sell in May and Go Away Definition – Investopedia

また相場に大きな影響を与えるアメリカのヘッジファンドには、45日ルールというものがあります。

これは投資家がファンドを解約するには、決済日の45日前まで(2月、5月、8月、11月の15日頃)に申し出をしなければいけない規則です。

年4回のうち、特にポジション解消量の多い5月と11月は、16日〜20日にかけてヘッジファンドの決済売りによって下落しやすいとされています。

ヘッジファンドの45日ルールの日本株への影響は? – SBI証券

つまり45日ルールもセル・イン・メイにおける1つの要因となるのですね。

まとめると、5月は株や米ドルの売り圧力が強いことから、米ドル/円にとっては下落要因となります。

6月

セル・イン・メイによって6月〜8月は相場が閑散となりやすい時期となります。

日本の3月決算企業の第1四半期決算と欧米企業の四半期決算がありますが、3月や12月ほどのボリュームではありません。

梅雨入りが始まる6月は梅雨調整と言われることもありますが、他の月に比べるとやや材料難ということもあり、調整局面となりやすい傾向が見られます。

7月、8月

サマーラリーはアメリカのアノマリーで、夏に株価が上昇しやすいことをいいます。

アメリカでは、バケーション前にボーナスで優良株をまとめて買う投資家が多く、7月4日のインディペンデンス・デー(独立記念日)から9月第1月曜日のレイバー・デー(労働者の日)までの期間は、株が上昇しやすいとされています。

米株が買われてドル高となれば、日本株も上昇する傾向があり、米ドル/円は円安要因となります。

一方日本では、7月〜8月にかけて夏枯れ相場というアノマリーがあります。

夏休み(7月下旬〜8月末)やお盆(8月中旬)、海外のバケーションがそれぞれ重なるため、市場参加者が減って相場の値動きが鈍くなることを指しています。

米ドル/円のアノマリー的には、7月は上昇しやすく、8月は下落しやすいとされていますが、夏場は他の時期に比べると変動幅が小さい傾向にあります。

9月

3月ほどではありませんが、9月末は日本企業の中間決算によるレパトリエーションによって、円高圧力となります。

この9月中旬〜下旬にかけて下落する動きは、彼岸底と呼ばれています。

アメリカでは9月底値というアノマリーがあり、企業の決算対策やファンドの節税対策による売りの動きが9月~10月に出やすい傾向があります

リーマンショックやテロの911も9月だったので、歴史的にはネガティブ要素の大きい月でもあります。

セル・イン・メイでは「9月中旬まで戻ってくるな!」と言われていますが、この時期の下落局面というのは、年間の仕込み時期としては絶好のチャンスと考えてもいいのかもしれません。

また米・連邦公開市場委員会がFOMC政策金利発表など、それまでの方向性を変えるような金融政策の発表をする傾向もあります。

10月

10月効果とはアメリカのアノマリーで、米国株は10月に底を付けるとするものです。

過去には歴史的な暴落となる、暗黒の月曜日(Black Monday)や暗黒の木曜日(Black Thursday)が発生したのも10月でした。

日本では稲穂相場があります。

収穫時期に稲が垂れるように、売り圧力によって上値が重いことを表し、下落優勢を示す点では10月効果と同様です。

ハロウィン効果は、9月〜10月の下落相場はハロウィン開催日(10月末)を境に上昇相場になるというアノマリーです。

相場はハロウィンに底をつけ、春に向かって上昇しやすいことから、「春に売って秋に買え!」という意味合いがあり、セル・イン・メイとタイミング的には類似しています。

過去20年において、米ドル/円は10月がもっとも円高となる月であることがデータで明らかになっています。

為替には傾向がある?海外旅行へ行くなら何月がチャンスなのか調べてみた – じぶん銀行

9月〜10月の秋は大きな転換となりやすい時期です。大暴落に注意しながら買いタイミングを探っていきましょう。

11月

9月、10月の変動を経て、11月は新たな方向に動き始める時期です。

株式市場では、9月〜10月からのトレンドが終焉し、11月〜12月は一旦調整する局面になりやすいと見られています。

米ドル/円過去30年のデータでは、9月〜10月に相場転換して上昇となった場合、11月、12月もトレンドが継続しやすい傾向があります。

アメリカの11月第4木曜日は、七面鳥でおなじみの感謝祭です。木曜日〜日曜日まで4連休となるため、FXでは流動性が低下することから注意が必要です。

なお11月第3木曜日のボジョレーヌーボー解禁日には、その高揚感によって株高となるアノマリーも存在します。

12月

12月は欧米企業の決算月のため、リパトリエーションでドル高要因となります。つまり米ドル/円には上昇です。

また12月の大きなイベントといえば、クリスマスです。

サンタクロース・ラリー(別名:クリスマス・ラリー)はアメリカのアノマリーで、毎年クリスマスから1月(年内最後の5営業日〜1月最初の2営業日)にかけて株価が上昇することを指します。

この背景には、アメリカの投資家が節税対策でクリスマス前に売りを行うものの、1月効果に期待して、クリスマス後に買いを入れる動きによって上昇しやすいとされています。

クリスマス期間中と年末は主要国の株式市場は休場となり、流動性が低下するので注意しなければいけません。

一方日本のアノマリーでは、クリスマスや年末に市場参加者が減ることで荒い値動きをする傾向を、餅つきの杵(きね)に例えて餅つき相場と呼んでいます。

曜日や日にちのアノマリー

毎週ないし毎月の特定日時、および特定時刻に一方向に推移しやすいとするアノマリーに、ゴトービ要因、水曜日スワップポイント3倍デーがあります。

ゴトー日(5・10日)要因

ゴトー日とは末尾が5か0の日にちのことで、毎月5日、10日、15日、20日、25日、30日(または月末日)のことを指します。

インターネットが発達していなかった時代には、ゴトー日に車で集金が行われたことで渋滞となったり、現代でも給料の支払いなどでゴトー日は銀行が混雑する要因となっています。

FXのゴトー日要因となるのが「仲値」です。

仲値とは、日本の銀行などの金融機関がその日の取引に使う基準レートのことです。

為替レートは常に変化しますが、取引の度に顧客に異なるレートを提示するには不便です。

分かりやすい例でいうと、友達5人が旅行前に同一の銀行で両替するとして、それぞれが窓口に行くたびにレートが違うと、顧客にとっても気持ちのいいお話ではありませんよね。

こういった基準レートに仲値が使われており、毎日9:55のレートを参考として決定されています。

ゴトー日要因ですが、国内の輸入業者が海外の取引先に、米ドルなどの外貨建てで決済をすることから、仲値に向かってドルの需要が多くなりやすくなります。

つまり円安ドル高なので、米ドル/円にとっては上昇要因です。

例えば25日が日曜日だった場合のように、ゴトー日が土日祝日となったときは、23日の金曜日に前倒しして決済をする企業が多いので、しっかり覚えておきましょう。

仲値トレードの詳細はこちらの記事をご覧ください。

高金利通貨を水曜夜に買いで保有

高金利通貨を水曜日の夜に保有すると、木曜日の朝7:00頃にかけて上昇しやすいとするアノマリーです。

その理由はスワップポイントです。

土日もスワップポイントが付与されるのですが、ロールオーバーの仕組みにより、土日分のスワップポイントが付与されるのは木曜日の7:00頃です。(スワップポイントの付与時刻は業者ごとに異なります。)

| 曜日 | スワップの付与日数 |

|---|---|

| 月曜日・朝 | 1日分 |

| 火曜日・朝 | 1日分 |

| 水曜日・朝 | 1日分 |

| 木曜日・朝 | 3日分 |

| 金曜日・朝 | 1日分 |

| 土曜日 | なし |

| 日曜日 | なし |

つまり高金利通貨のスワップポイントを狙ったトレーダーの思惑が重なれば、水曜日の夜から木曜日の朝にかけて円安方向に動きやすくなりますよね。

巷では「木曜日のスワップポイント3倍デー」などと呼ばれています。

なお、2019年にはゴールデンウィーク前に1日保有するだけで、11日分のスワップポイントが付与される事例も発生しています。

アノマリーとは異なりますが、大型連休前はスワップポイントの付与スケジュールに注目するのも面白いですね。

逆にいえば、数日分のスワップポイントを受け取ったあとに決済するトレーダーが多ければ、朝方を起点に円高に動く要因ともなり得ます。

トルコリラ/円、メキシコペソ/円などの高金利通貨で、水曜夜の買いトレードを考えているなら、過去チャートを見てしっかり検証してみてください。

月曜日早朝の窓埋めトレード

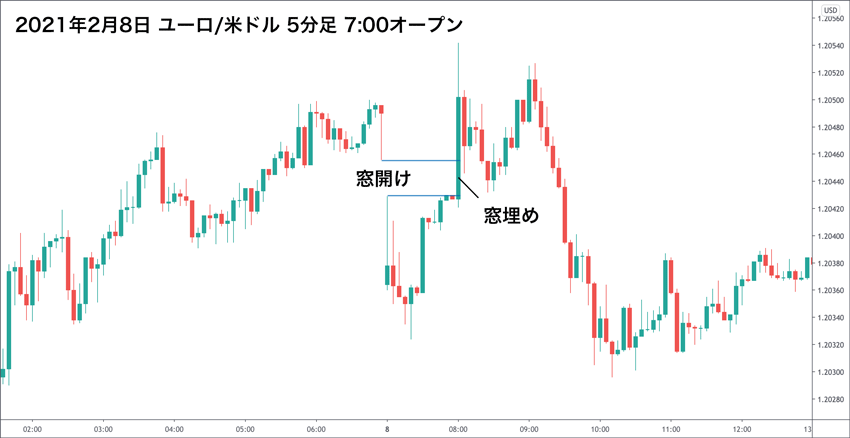

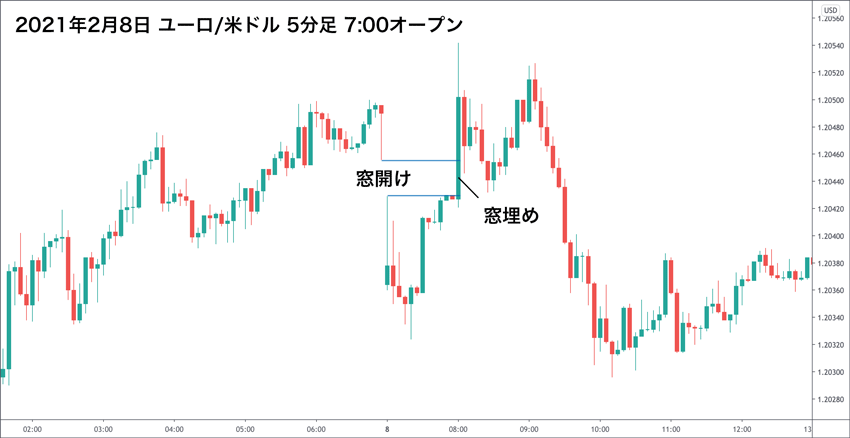

窓埋めの前に「窓開け」を説明します。

窓開け(ギャップ)とは、ローソク足とローソク足の間に、窓が空いたように間隔ができる現象のことです。

取引ができない土日などの週末に、相場に影響を与えるファンダメンタルズ要因で、何らかの好材料・悪材料があったとしましょう。

事前に新規注文や決済注文を入れるトレーダーが多いほど、月曜日のマーケットオープンと同時に取引量の増加により、窓が開く仕組みです。

対して窓埋めは、空いた窓の反対方向へ窓を埋めるように戻す動きのことをいいます。

この窓埋めトレードは、FX業界では有名なアノマリーのひとつで、古くは株式投資でも用いられている手法です。

空いた窓は割と高確率で埋めやすいとして人気の手法ですが、実際にはトレンドが強ければ、空いた窓は埋まりません。

窓埋めトレードはトレーダーによって保有期間が異なりますので、デイトレードなのか、または数日保有するのか、損切りはどのレートに入れておくか、十分検討するようにしましょう。

アメリカ大統領選挙

数あるアノマリーにおいて、世界的にもっとも注目されるのがアメリカの大統領選挙です。

- 米・大統領選挙の前年は、高確率で株高で推移しやすい。

- 米・大統領選挙の前年・当年は、高確率でドル高で推移しやすい。

- 4年間の任期中に米国株が上昇する確率は、共和党大統領(例.トランプなど)よりも、民主党大統領(例.オバマ、バイデンなど)の方がやや高い。

- 政党が変わると、選挙の当年と翌年で株価の騰落が逆転しやすい。

- 大統領が民主党なら米ドル高、大統領が共和党なら米ドル安になりやすい傾向がある。

このうち、大統領選挙の前年は米国株が高確率で上がりやすいことが、マーケットでは特に注目されています。

1950年以降の大統領選挙の前年ですが、米国株(NYダウ)は実に17回中/16回、約94%の確率で上昇していました。

2020年の大統領選挙前となる2019年も、アノマリー通りにNYダウは上昇する結果となっています。

FXトレーダーは大統領選挙の前年は、米ドル/円はもちろんですが、相関性のある米国株の動向にも注目していきましょう。

また大統領が民主党なら米ドル高、大統領が共和党なら米ドル安になりやすいアノマリーもあり、これには金融政策の違いも反映されています。

資産運用会社がアノマリーを検証しているデータもありますので、興味がある方はチェックしてみてください。

米大統領選挙と金融市場のアノマリー~ドル円相場編 – 三井住友DSアセットマネジメント

ジブリの法則

言わずと知れた、FX業界の代表的なアノマリーが、ジブリの法則です。

ジブリの呪いとも呼ばれています。

スタジオジブリの作品と第1金曜日の雇用統計発表が重なると、米ドル/円は下落するというものです。

アノマリーとしての信ぴょう性は低いのですが、過去14年間のデータでは約67%の確率で下落する結果となりました。

Twitterなどでジブリの法則が話題になっているとき、当日の展開に注目して見るのも面白いかもしれませんね。

金融占星術(フィナンシャル・アストロロジー)

占いを信じるかどうかは個人の判断ですが、FXの世界にも天体の動きから相場を予測する金融占星術があります。

金融占星術というフレーズを聞くと怪しい雰囲気が満載ですよね。

考え方としては、地球や月が一定の周期で動くように、相場も一定の周期で動くとするサイクル理論がベースとなります。

JPモルガンの創始者は「億万長者は星占いを信じないが、大富豪は活用する。」と説いていたので、金融占星術はあながち無視できない存在かもしれませんね。日本国内では山中康司さんが第一人者として知られています。

アノマリーとしては、月の形状(満月、新月)や水星逆行、金星逆光が有名です。

- 満月を起点としたとき、新月に向かうとともに相場は円安に進む。

- 新月を起点としたとき、満月に向かうとともに相場は円高に進む。

- 満月、新月の日は相場が荒れやすく、転換点になりやすい。

- 水星逆行の日は相場が荒れやすい。

- 金星が逆行するときは相場が天井・底を付けやすい。

サッカーW杯やWBCなどスポーツの一大イベント

スポーツと株価のアノマリーは2007年にアメリカで発表が行われました。

これはFIFAワールドカップで勝ち進む国の株価は上がりやすく、負けた国の株価は下がりやすいとするものです。

サッカー・ワールドカップ経済学 優勝国は株価が上昇する? – SankeiBiz

またFIFAワールドカップ優勝国の株価は、決勝戦の1ヶ月前よりも、決勝戦の1ヶ月後の方が上がりやすいデータもあります。

サッカーW杯と株価の不思議な相関 西野Jサプライズ勝利で景気拡大あるか – マネーポストWEB

WBC(ワールドベースボールクラシック)のときは日経平均株価が完全に連動した動きをしていました。

2019年に日本で開催されたラグビーワールドカップでも株価上昇が見られています。

日本代表躍進…ラグビーW杯が国内経済へおよぼした影響とは? – 幻冬舎

スポーツの一大イベントは、開催国に多くの人が足を運ぶことの経済効果や、人々が感動することの高揚感によって、マーケットには大きな影響を及ぼすのかもしれません。

次回のFIFAワールドカップは2026年にアメリカ、カナダ、メキシコの三カ国で開催されますが、今後の展開に期待してみるのもいいですね。

このほかオリンピックのアノマリーもあり、開催国には経済効果があるため、株式なら恩恵を受ける個別銘柄もあるでしょう。

しかし為替や株価指数(日本なら日経225)への影響は、過去の開催国の例を見ても関連性が不透明であることから、今回のアノマリーでは除外しています。

投資のアノマリーまとめ

FXや株式投資にはたくさんのアノマリーがあります。

月ごとでは、やはり新年となる「1月」のアノマリーが注目されています。

アノマリーといえど、過去のデータによる統計で上昇・下落が大きく現れていれば、やはり金融機関やヘッジファンド、大企業、大きな金額を動かす個人投資家などの行動や思惑が反映されていると捉えてもいいのかもしれませんね。