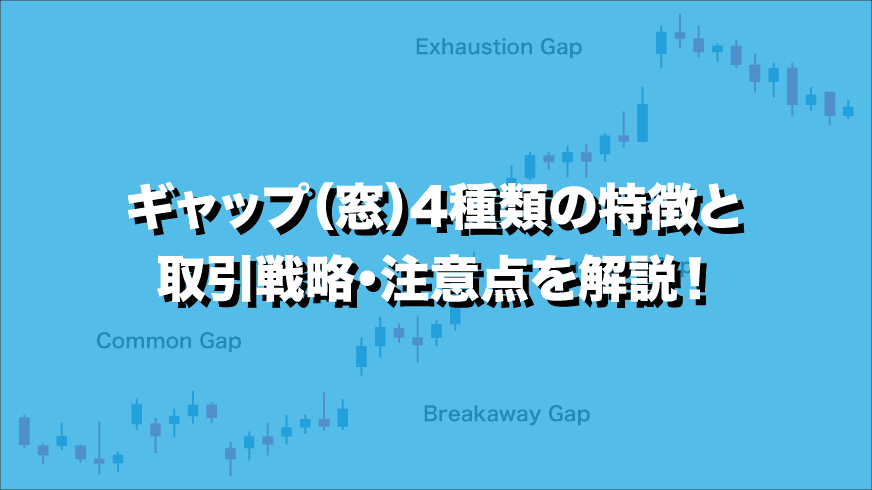

FX、株式投資などローソク足を使ったチャート分析において、2つのローソク足の価格が離れて出現する現象のことをギャップ(窓)といいます。

重要な局面でギャップが発生すると、その後の値動きを示唆するシグナルとなり、「トレンドの加速」または「トレンドの反転」を示唆する可能性があることから、プライスアクションにおいて注目される要素の一つです。

実際に、ギャップを重視してチャート分析を行っているトレーダーも多く存在します。

こちらの記事では、代表的な4種類のギャップがどのような場面で発生し、それぞれどのような特徴を持つのかについて詳しく解説します。

ギャップ(窓)とは?

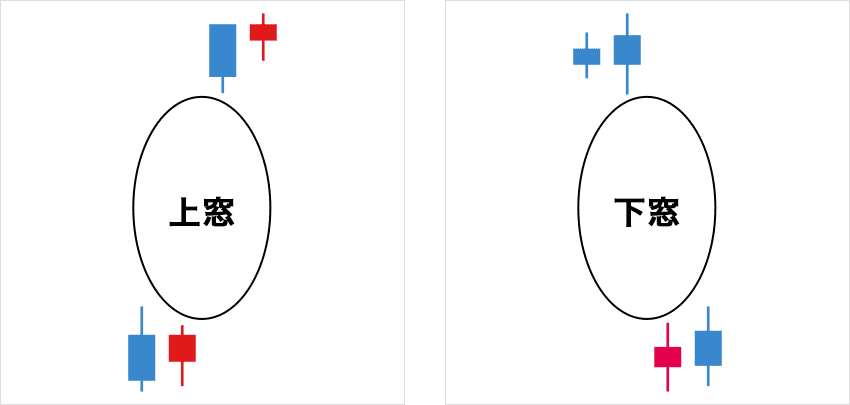

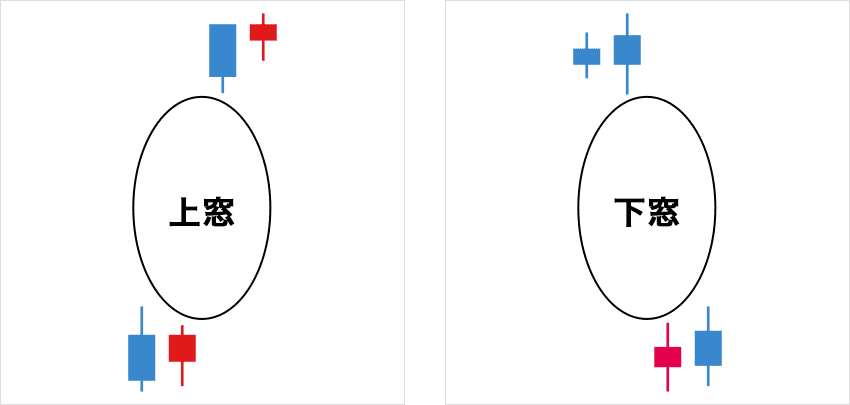

ギャップとは、ローソク足の「終値」と、次のローソク足の「始値」の間に空間(価格差)が生じる現象を指します。

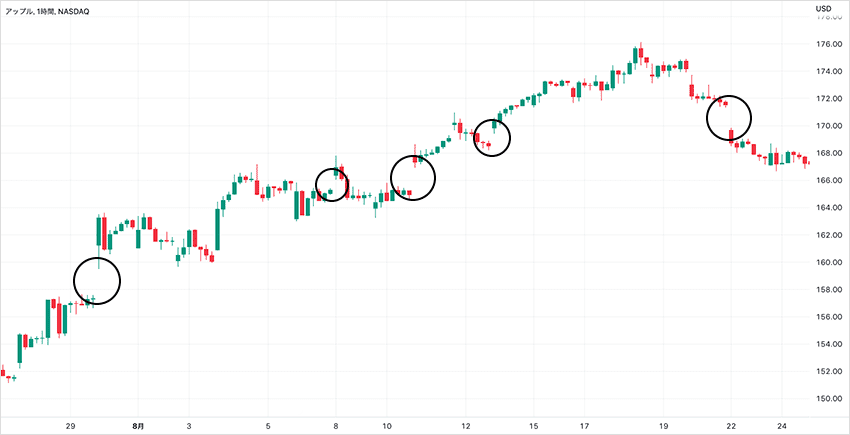

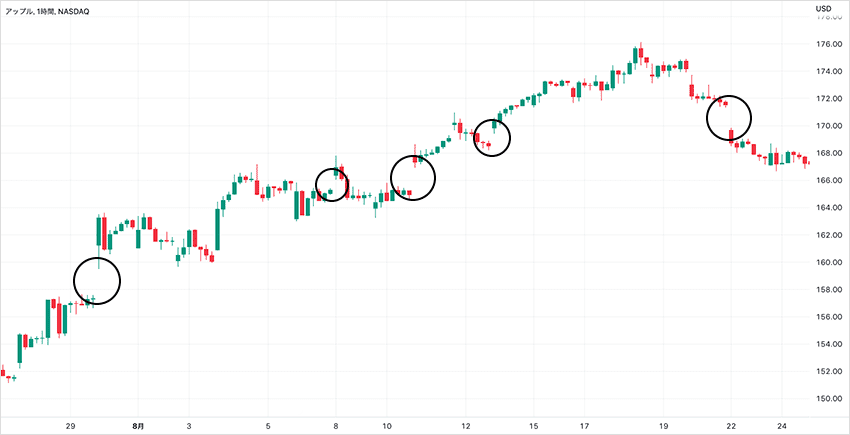

以下の画像で、ギャップの例をご覧ください。

この現象は、日本では「窓」のほか、酒田五法では「空(くう)」、欧米では「Gap」と呼ばれていますが、すべてローソク足同士の間に生じる価格差を指しています。

またギャップが開いた方向によって、以下の呼び名があります。

- 上方向のギャップ:上窓、Gap Up(ギャップアップ)

- 下方向のギャップ:下窓、Gap Down(ギャップダウン)

ギャップが発生する主な原因は、需給の急激な変化による価格の飛びです。

「急激な注文の偏りによる価格の変化」によって、トレンドの転換点や重要な節目で出現しやすい理由となっています。

ほぼ24時間取引が可能なFXでは、米ドル/円やユーロ/米ドルなど流動性の高い通貨ペアではギャップの発生は比較的少なく、主に「月曜日のマーケットオープン時」などに限られます。

一方で、株式や株価指数など取引時間が限られているマーケットでは、ギャップが日常的に発生しており、チャートを見ればすぐに確認できます。

また、経済指標の発表や要人発言、地政学リスクなどのファンダメンタルズ要因によってもギャップは発生します。

4種類のギャップと特徴

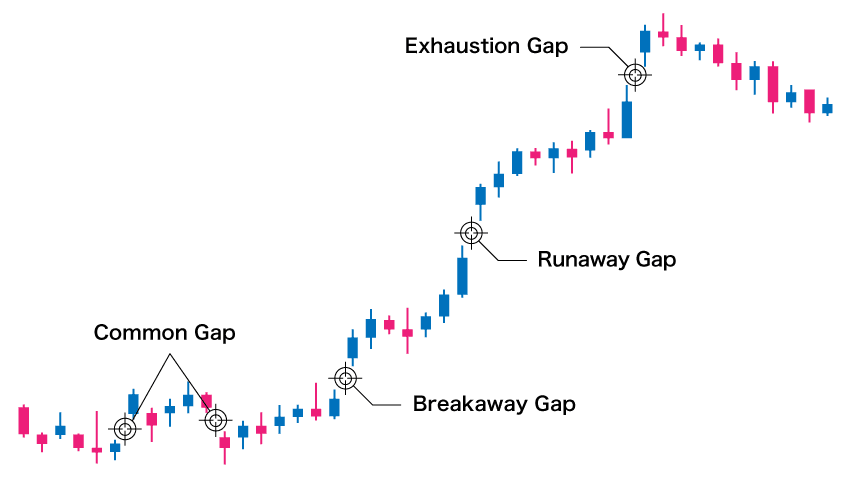

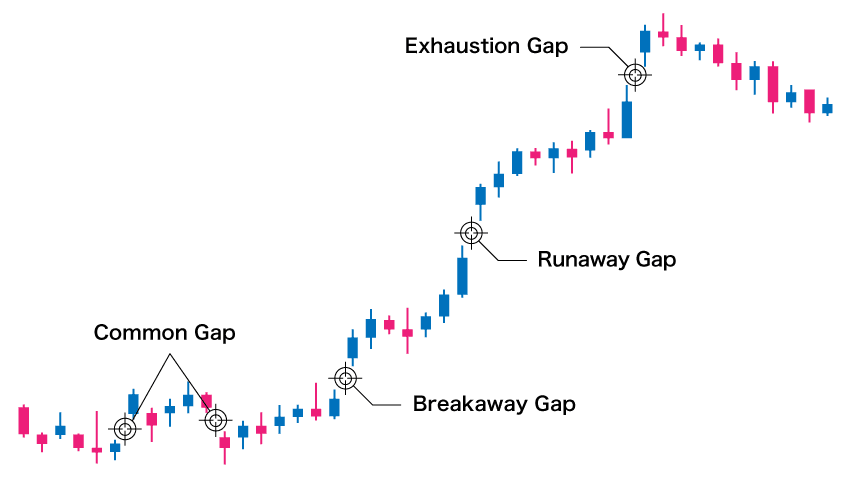

ギャップは大きく以下の4種類に分類されます。

- コモンギャップ(Common Gap)

- ブレイクアウェイギャップ(Breakaway Gap)

- ランナウェイギャップ(Runaway Gap)

- イグゾースチョンギャップ(Exhaustion Gap)

それぞれ、ギャップが発生しているトレンドの局面に応じて区別されています。

このほか「イグゾースチョンギャップ+ブレイクアウェイギャップの合体型」となる、アイランドリバーサルというギャップも重要なローソク足パターンとして知られています。

ギャップは一般的に、上昇するローソク足の前回の終値から次のローソク足の新しい始値までの5%の増加、または下降するローソク足の前回の終値から新しい始値までの5%の減少によって、ギャップであると定義されています。

とくにブレイクアウェイギャップ、ランナウェイギャップ、イグゾースションギャップは、この5%の価格変動と発生のタイミングによって区別されています。

参考リンク:Runaway Gap: What it Means, How it Works – Investpedia

それぞれ詳しく見ていきましょう。

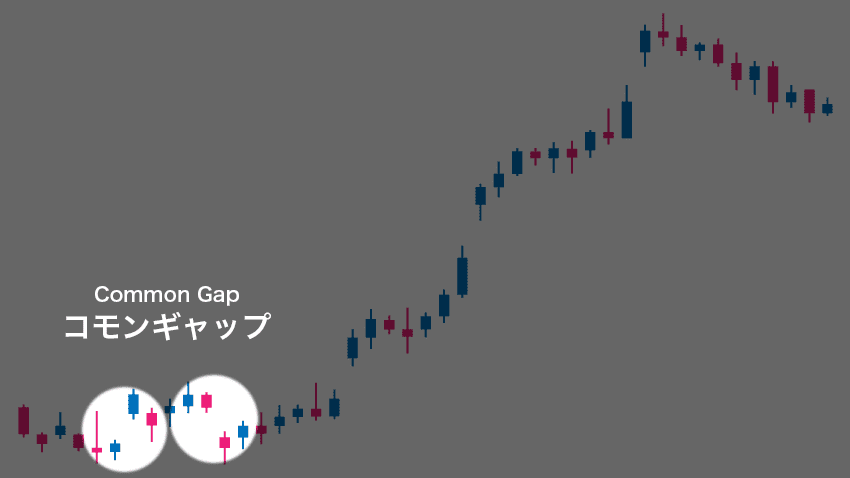

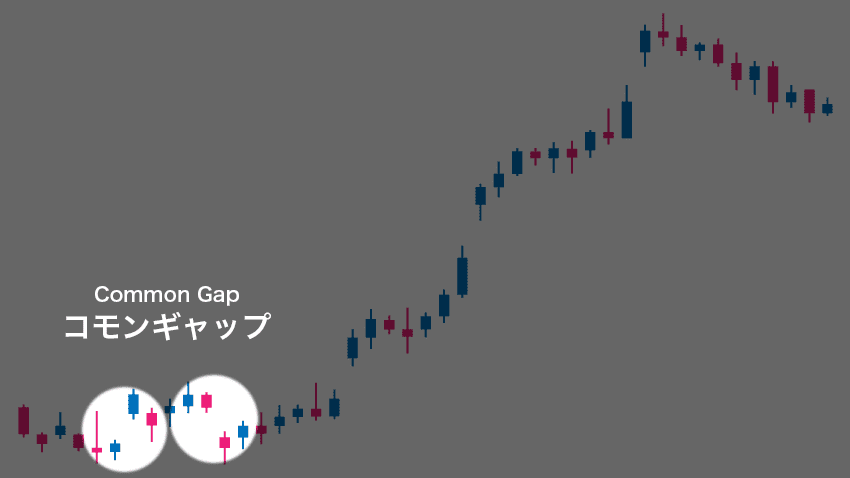

コモンギャップ(Common Gap)

Commonには「一般的な」「共通の」という意味があり、コモンギャップは比較的頻繁に発生する小規模なギャップです。

始値が終値とわずかでも異なればコモンギャップとなり、他のギャップと比べてギャップの値幅は小さめです。

コモンギャップはトレンドがない相場、すなわちレンジ相場(保ち合い相場)や、月曜日オープン時に発生しやすいギャップであり、通常はすぐにギャップが埋まる傾向があります。

ファンダメンタルズによる強い要因があるわけではなく、FXなら新興国通貨、株式なら新興市場など流動性が低い銘柄では、他の投資家による大口注文が入った際にギャップが発生しやすいです。

そのため、コモンギャップ単体では重要な売買シグナルとはされていませんので、売買の機会と捉えないことが賢明といえます。

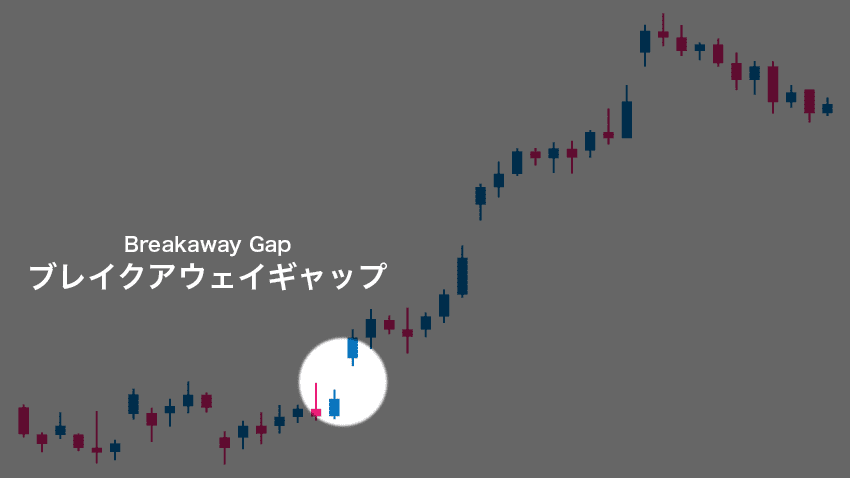

ブレイクアウェイギャップ(Breakaway Gap)

Breakaway GapのBreakには「壊す」「破る」、Awayには「離れて」「あちらへ」、という意味があり、Breakawayは「分離する」という意味があります。

トレード手法には「ブレイクアウト」がありますが、ブレイクアウェイギャップは、こうした価格が重要なレジスタンスを上抜けたとき、または重要なサポートを下抜けたときに発生するギャップのことです。

この場合のサポートまたはレジスタンスの多くは、直近の重要な高値・安値、トライアングルやウェッジといったレンジ相場でのチャートパターン、ヘッドアンドショルダー、カップアンドハンドル、ラウンドトップ/ラウンドボトムなど天底からの反転を示唆するチャートパターンが該当します。

ブレイクアウェイギャップは強いトレンドの始まりを示唆し、トレンドは今後数週間にかけてギャップの方向に推移する傾向があります。

ブレイクアウェイギャップは、新しいトレンドの確認にも役立ちます。

たとえば下降トレンド後にヘッドアンドショルダーズ・ボトムが形成され、ネックラインの上方にブレイクアウェイギャップが発生したとしましょう。

これは、下降トレンドが終わって上昇トレンドが進んでいることを示唆するため、上昇と予想するトレーダーに強い確信を示し、チャートパターンのブレイクアウトに加えて、さらなる上昇を示す根拠の1つとなります。

ブレイクアウェイギャップの値幅が大きいほど、ギャップ方向へのトレンドがより強いことを示し、取引量(出来高、ボリューム)が増加すれば、ブレイクアウトした方向に継続してトレンドが推移する可能性が高いと確認できます。

逆に、ブレイクアウェイギャップ時に取引量が少なければ、失敗する可能性が高くなります。

このブレイクアウトの失敗とは、価格がレジスタンスを上抜けた(サポートを下抜けた)ものの、反転して以前の水準に戻ることをいいます。

ブレイクアウェイギャップは、すべての局面で発生するわけではなく、トレンド反転後の初動、または1日の取引時間がスタートしたときに見られやすいです。

そして、重要なチャートパターンからブレイクアウトで発生したギャップは全て、ブレイクアウェイギャップと判断することができます。

株式でのブレイクアウェイギャップに関しては、決算発表、または企業による重要な発表後に発生する可能性が高くなることも覚えておきましょう。

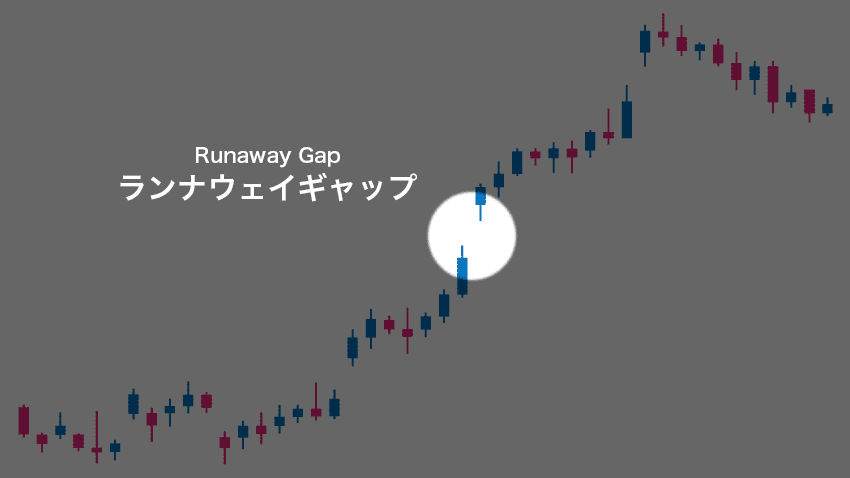

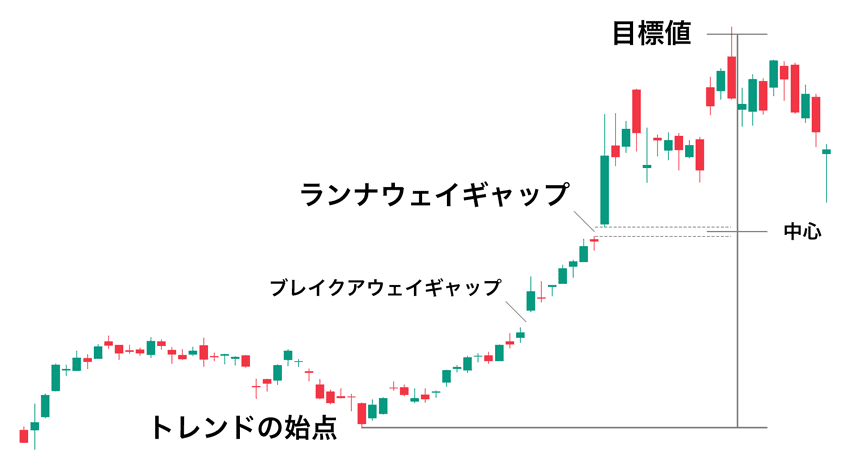

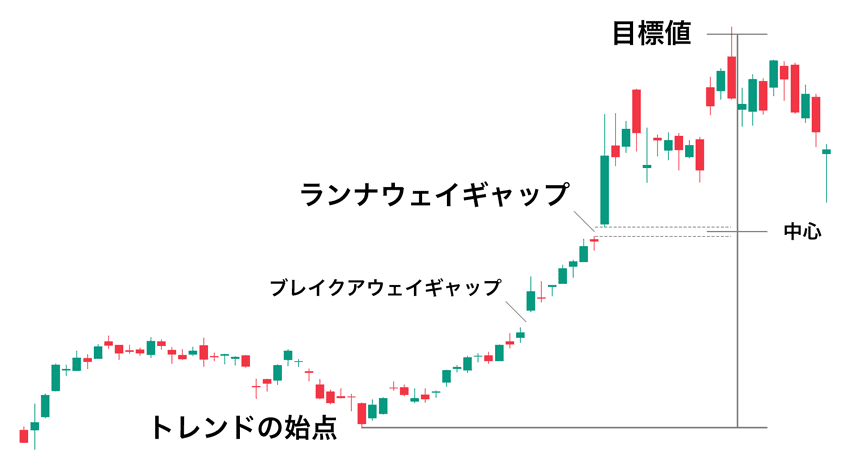

ランナウェイギャップ(Runaway Gap)

Runaway GapのRunawayには「逃亡」「暴走」といい意味があり、英語圏ではMeasuring Gap(メジャリングギャップ, 測定ギャップ)とも呼ばれています。

ランナウェイギャップは、現在のトレンドの方向性に向かって、トレンドの中間地点での急騰・急落によって発生しやすいギャップです。

強い上昇トレンド中のギャップアップ、強い下降トレンド中のギャップダウンがこれに該当し、トレンドの加速を示唆します。

これは、市場への注目の高まりによって発生しています。

上昇方向へのランナウェイギャップを例にすれば、上昇トレンドの最初の段階に参入せずに押し目/戻りを待っているとき、この一時的な調整が起こらないと判断したトレーダーの参入によるギャップとされています。

また現在のトレンドを勢いづかせるニュースなど、予想外の出来事でマーケットに関心が集まることで、ブレイクアウェイギャップの後にランナウェイギャップが発生することが多いとされています。

上昇トレンドの場合は、エリオット波動の推進波の「上昇3波」または「上昇5波」、修正波の「A波」または「C波」に該当します。

また酒田五法には、4つの陽線と3つの上窓が連続して出現する「三空踏み上げ」、4つの陰線と3つの下窓が連続して出現する「三空叩き込み」がありますが、これらの「2つ目の窓」に該当します。

また、今後トレンドがどれくらい継続するのか、大まかに測定にランナウェイギャップを活用できます。

これが、欧米で測定ギャップとも呼ばれている理由です。

測定方法としては、トレンドの始点からランナウェイギャップの窓の中心を「1」として、その距離を2倍にした水準がトレンドの終点となるだろうと判断されています。

ランナウェイギャップはトレンドの加速を示唆することから、通常は長期間にかけて窓埋めとはなりにくいです。

しかし調整局面でのランナウェイギャップは、サポート/レジスタンスのゾーンともなる特徴があり、このギャップを反転すると相場転換を示唆します。

ですからランナウェイギャップ後の値動きから、トレンド方向への勢いが弱かったり、方向性が不透明であれば、ポジションを半分利食いするなどの検討をしてもいいかもしれません。

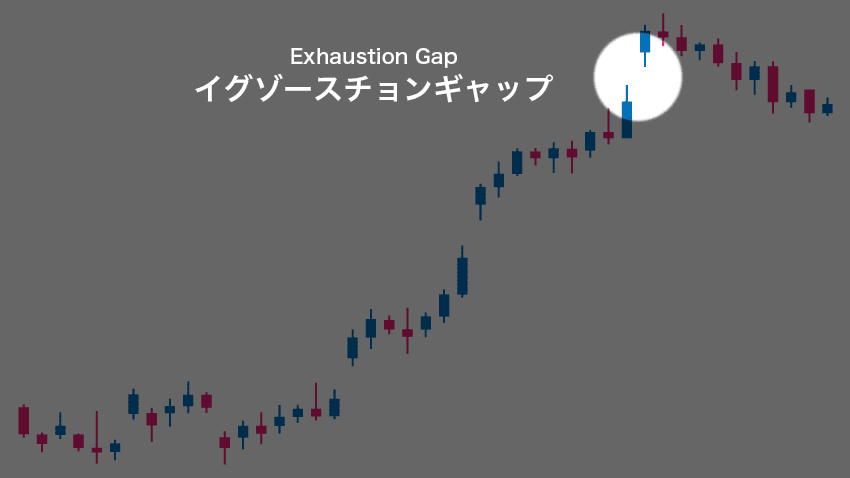

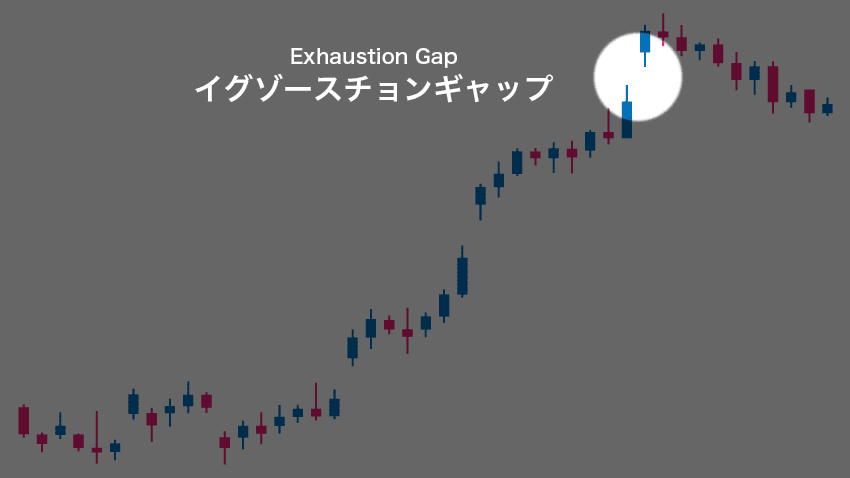

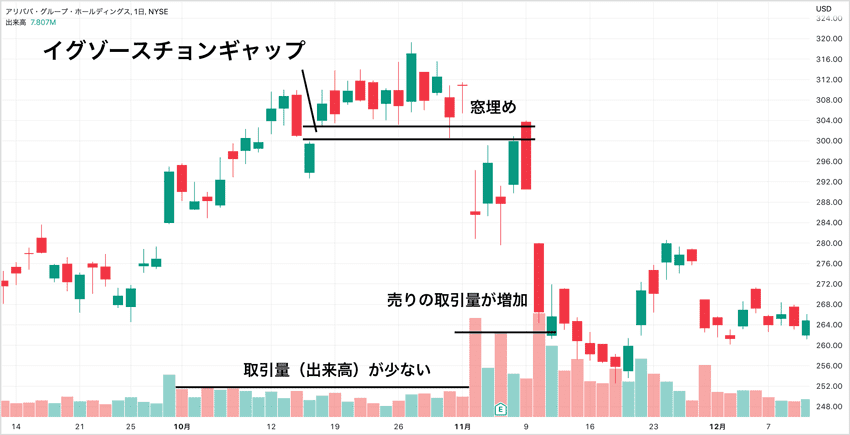

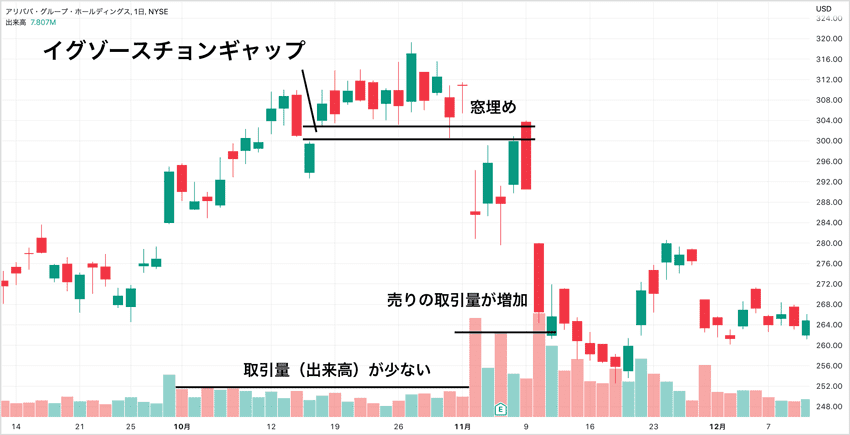

イグゾースチョンギャップ(Exhaustion Gap)

Exhaustion GapのExhaustionには「消耗」「枯渇」の意味があります。

つまりイグゾースチョンギャップは、トレンドの最終局面で出現するギャップのことです。

通常は日足チャートで、数週間前の価格の急激な上昇(下落)後、ギャップが発生して反転下落(上昇)する値動きが特徴となります。

イグゾースチョンギャップ発生後にトレンドが変化する理由は、買い手と売り手のバランスの変化によるものです。

このときの転換を判断するには、3つのポイントがあります。

- 価格が過去数週間または数か月にかけて上昇トレンド(下降トレンド)であること。

- ギャップが発生中の買い・売りの取引量を確認すること。

- ギャップ反転後、反対方向の取引量が急増していることと、短期間でギャップを埋める動きを確認すること。

以下が確認するときの例です。

ギャップだけに注目すると、ランナウェイギャップなど他のギャップと区別がつきにくいケースもあります。

しかし取引量にも注目することで、後付けではなくギャップが発生した段階で、イグゾースチョンギャップと判断するのに役立ちます。

なお、株式でもFXでもかんたんに取引量をチェックするなら、初期設定のまま出来高を見れるTradingViewがおすすめです。

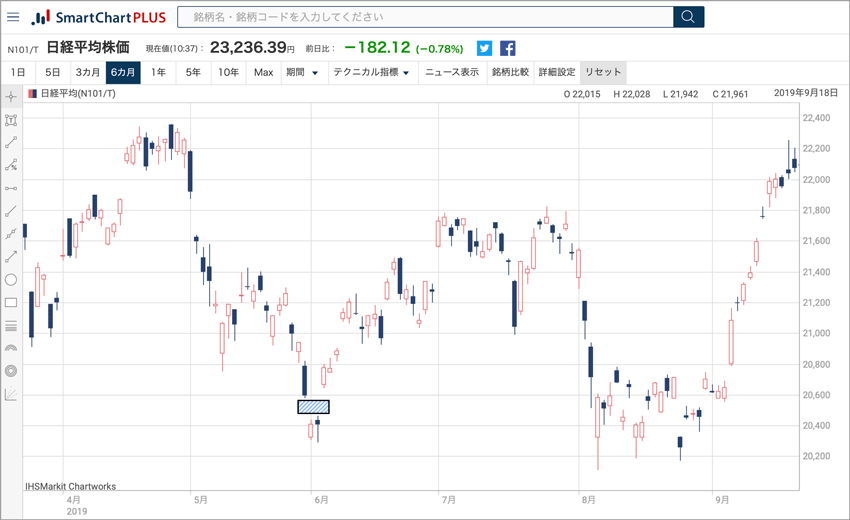

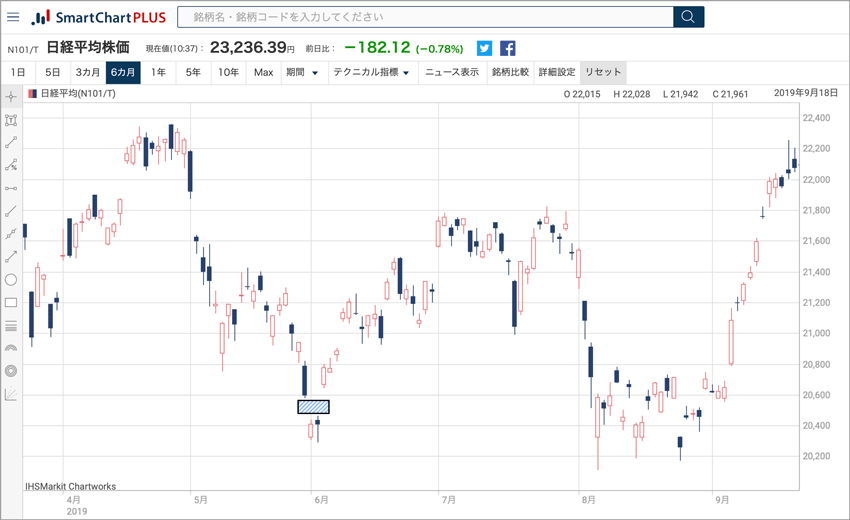

アイランドリバーサル

アイランドリバーサル(Island Reversal)はローソク足パターンのひとつで、日本では「離れ小島」とも呼ばれています。

そしてIsland Reversalを直訳すると、「小さな島の反転」という意味があります。

ギャップアップ後のギャップダウン、またはギャップダウン後のギャップアップによって、1本〜数本のローソク足が離れて位置する形状がアイランドリバーサルの特徴です。

これはイグゾースションギャップが発生後、1日〜数日揉み合いとなって、反対方向にブレイクアウェイギャップが発生する、強力なトレンド転換のシグナルとなります。

上昇から下落への転換は「アイランドトップ」、酒田五法では「三川宵(よい)の明星」といい、離れ小島となるローソク足が1本の場合は「三川宵の十字星」といいます。

下落から上昇への転換は「アイランドボトム」、酒田五法では「三川明けの明星」といい、離れ小島となるローソク足が1本の場合は「三川明けの十字星」といいます。

以下はアイランドボトムの例です。

アイランドリバーサルは出現頻度こそ多くありませんが、トレンドの節目で発見したら大きなチャンスと捉えてもいいかもしれません。

詳しくは以下の記事で解説しています。

FXでは月曜日の窓埋めを狙うトレードが有名

FXのメジャーな通貨ペアでは「買い手」と「売り手」が多いことから、売買の不均衡が起こりにくく、これによって買いたい人と売りたい人の売買が成立しやすいため、高い流動性が特徴となっています。

さらにFXは平日はほぼ24時間取引ができるため、よほどの出来事がないかぎり、米ドル/円などでギャップが発生する機会はそう多くはありません。

しかし例外となるのが、月曜日早朝のマーケットオープン時です。

取引できない週末にファンダメンタルズ要因があったとして、マーケットオープンと同時に注文が一斉に約定することが、月曜日の早朝にギャップができる主な要因です。

この月曜日早朝のギャップは窓埋めしやすい傾向があることで、FXでは注目しているトレーダーも多く存在します。

詳しくはこちらの記事で解説していますので、興味がある方はぜひご覧ください。

ギャップを活用した取引戦略と注意点

ギャップによる短期トレード、中長期トレードごとの取引戦略と、注意点について解説します。

ギャップを利用した取引の目的とその理由

ギャップを利用したトレード戦略には、以下の2通りがあります。

- マーケットの方向性を判断するための「分析目的」

- ギャップ発生を起点にポジションを保有する「売買目的」

前者を例にすれば、上昇している局面でブレイクアウェイギャップやランナウェイギャップを見つけたら、今後は上昇トレンドが継続すると分析できます。

対して後者では、トレーダーはギャップの発生による取引機会を判断して、エントリーを行う戦略ができます。

このギャップ後に取引する戦略は、国内では「ギャップトレード」、欧米圏では「ギャップアンドゴー(Gap & Go)」と呼ばれています。

短期トレードの取引戦略

例えばデイトレードで、上昇トレンドでのギャップアップを例にすれば、トレンドが強いと判断してそのまま買いポジションを保有したり、少し揉み合ってから上昇すると考えるなら、窓埋めを待ってから前日の終値付近に指値注文を入れておく戦略もできます。

もちろん下降トレンドであれば、ギャップダウンで取引することも可能です。

なおギャップアップでポジションを保有する場合、ギャップの底より下(ギャップ前のローソク足の上端付近)に逆指値注文を入れる戦略もできます。

FXでは窓埋め戦略が有名ですが、短期で逆張りを狙うトレーダーは、「時間の経過とともに窓は埋められやすい」傾向があることに着目して、ギャップの反対方向にポジションを建てる戦略ができます。

例えば、ギャップダウンで買い注文を入れる場合は、ギャップ後の安値より下に損切りを設定し、前日ローソク足の終値付近に利食いを設定できます。

中長期トレードの取引戦略

中長期トレードの場合、注目すべきはブレイクアウェイギャップとランナウェイギャップです。

この2つのギャップは、大きなトレンドとなる可能性を秘めています。

上手くトレンドに乗れれば、イグゾースチョンギャップが発生するまでポジションを保有するか、トレール注文で逆指値注文に達するまでポジションを保有する戦略が可能です。

ギャップを見つけたときのポイント

取引期間に関わらず、ギャップ後に取引量(ボリューム)が増加すれば、その方向に推移する可能性が高くなりますので、ギャップトレードは取引量にも注目してみてください。

またローソク足だけではなく、トレンドラインや移動平均線などのテクニカル指標も用いて、トレンドの見極めに役立てていきましょう。

ギャップトレードの注意点

逆指値注文で損切りを入れていたとしても、ギャップによって大幅に価格がかい離してマーケットが始まった場合、そのレートで約定します。

例えば、FXで上昇予想して、金曜日に130円で買いポジションを保有し、129円に逆指値注文で事前に損切りを入れていたとしましょう。

ギャップダウンによって月曜日の朝のオープンレートが128円となった場合、逆指値注文は128円で成行注文となって損切りする形となります。

つまり値動きへの影響が大きいと考えられる場面(FXなら重要指標発表前や、オープン前にFOMCがあるなど、株式なら決算発表前など)の直前は、あえて取引しない選択をすることで、ギャップによる損失リスクを最小限に抑えることができます。

ギャップトレードでのリスク管理

もしギャップとなりそうな場面で取引するのであれば、IG証券のノースリッページ注文を使うか、ノックアウトオプションで取引すれば、損失を限定しながら利益を狙うことができます。

どんなマーケットでも、通貨ペアや銘柄ごとの流動性によって、ギャップが発生しやすい銘柄、発生しにくい銘柄があります。

例えばNYダウ構成銘柄であれば、NYダウが大きな値動きを見せた場合、結果的に構成銘柄の多くでギャップが発生している可能性が高いといえます。

個別株の場合は、類似するジャンルの銘柄や株価指数の動きに注目してみるのもいいでしょう。

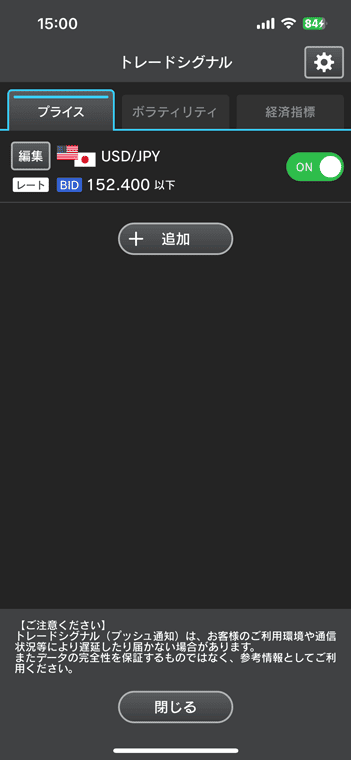

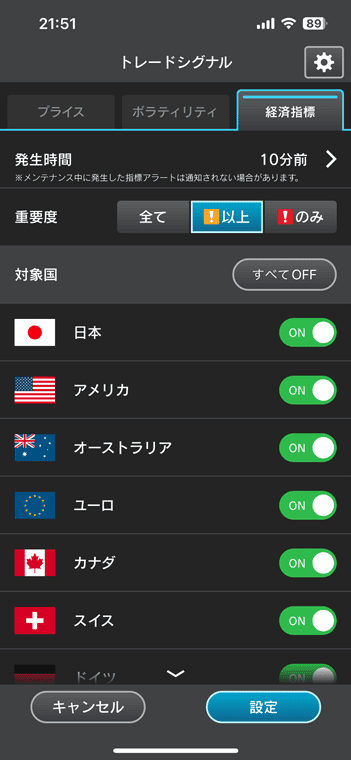

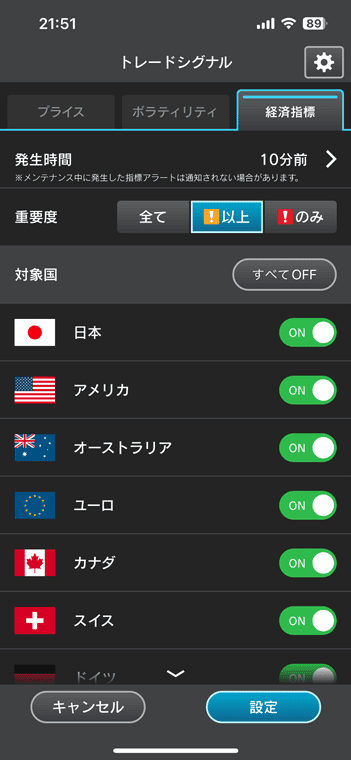

スマホアプリでギャップの発生を逃さない

FX業者が提供するスマートフォンアプリには、変動通知(ボラティリティアラート)という機能を搭載するアプリもあります。

この機能自体は、ギャップの発生自体を教えてくれるものではありません。

しかし、大きな変動が発生すればプッシュ通知できる機能のため、ギャップとなるような場面を判断して売買するのに役立ちます。

このほか、指定レートへの到達を知らせる「プライスアラート」や、経済指標発表をお知らせしてくれる「経済指標アラート」といった機能もあります。

以下は、外為どっとコムのスマホアプリ「GFX」の画面例です。

これらのプッシュ通知機能を使えば、節目となる価格をプライスアラートで設定しておいたり、ギャップとなりそうな変動はボラティリティアラートを、重要なイベントは経済指標アラートを設定しておくと、ギャップとなりそうなタイミングを逃がさずに取引を行うことができます。

ぜひプッシュ通知機能も活用して、ギャップ探しに役立ててみてはいかがでしょうか。

おすすめのFX業者

外為どっとコム「外貨ネクストネオ」

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。