FXにおいて、プライスアクションは決して軽視できない重要な要素です。

プロトレーダーは常に根拠のあるトレードを行いますが、その判断材料として大きな役割を果たすのがプライスアクションです。

FXで巨額の利益を上げている機関投資家にとって、「稼ぐこと」は仕事そのものです。

相場はゼロサムゲームであるため、彼らは個人投資家などの損失を自らの利益に変えています。

では、プロと同じ目線で相場を読むにはどうすればよいのでしょうか?

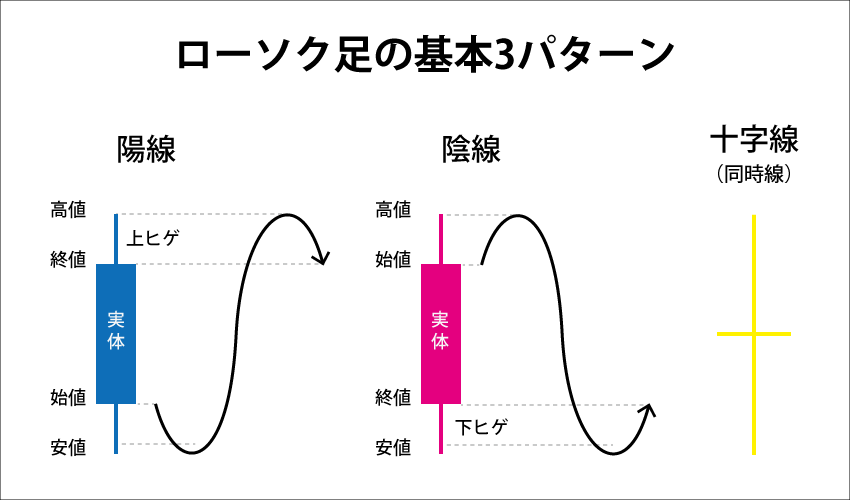

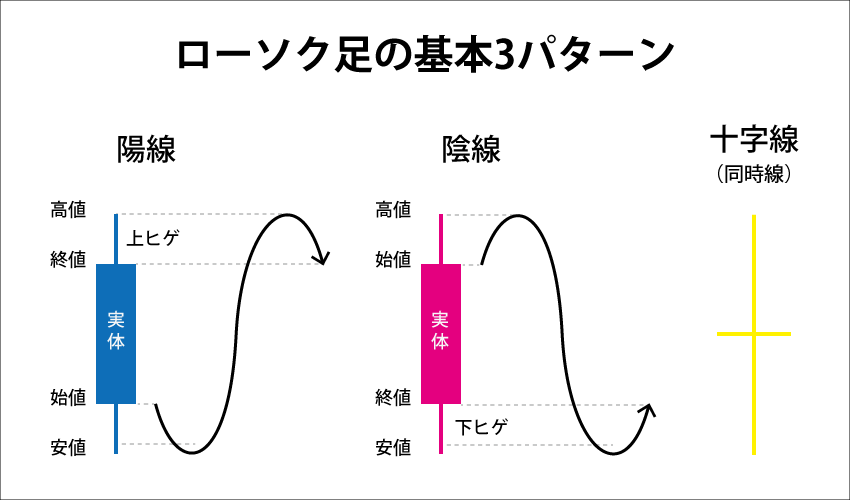

そのカギとなるのが、ローソク足が示す「相場のメッセージ」を正しく読み取ることです。

ローソク足には「買い手」と「売り手」の攻防、つまり市場参加者の心理が反映されています。

このニュアンスを読み解くことで、テクニカル指標に頼らずともエントリーや決済のタイミングを見極めることが可能になります。

もちろん、テクニカル指標による売買シグナルとプライスアクションを組み合わせることで、さらに精度の高いトレード判断ができるようになります。

本記事では、相場を見極めて高精度なトレードを行うために欠かせないプライスアクションについて、基礎知識から具体的な売買タイミングの見方までわかりやすく解説します。

プライスアクションとは

プライスアクション(Price Action)とは、直訳すると「価格の動き」、つまり値動きそのものを指します。

ローソク足の形状や動きから、買い手(ロング)と売り手(ショート)の攻防を読み取り、相場の流れを予測していくことがプライスアクションの本質です。

移動平均線などのテクニカル指標は、始値・終値・高値・安値といったレート情報をもとに算出されますが、その根本にある「値動き」こそがプライスアクションの対象です。

チャートパターン分析では、ダブルトップ・ダブルボトムといった形状から売買タイミングを判断することが一般的です。

一方、プライスアクションではそれをさらに細かく分解し、ひとつひとつのローソク足の動きから相場の変化を読み取って、トレード戦略に活かしていきます。

プライスアクションが極めて重要な理由

ローソク足は、江戸時代の伝説的な相場師・本間宗久が考案者とされています。

プライスアクションもローソク足をベースにしていることから、日本発祥の「酒田五法」と多くの共通点があります。

近年では、酒田五法よりもプライスアクションを重視するトレーダーが増えています。

しかし実際には、海外でも「同時線(Doji)」や「はらみ線(Harami)」といったローソク足パターンが、元の名称のまま広く定着しています。

つまり、どちらが優れているかを一概に比較することはできません。

ローソク足や酒田五法が欧米に紹介され、1980年代〜1990年代ごろに欧米のトレーダーによってプライスアクション分析として体系化されていきました。

プライスアクショントレードの第一人者として、米国のトレーダー、アル・ブルックス(Al Brooks)氏が知られています。

注目すべきは、世界の相場を動かす欧米の機関投資家が、どのような視点でチャートを見ているかという点です。同じローソク足の形に多くの参加者が注目するほど、相場はその方向に動きやすくなります。

プライスアクションと酒田五法はいずれもローソク足を使った分析法ですが、アプローチに違いがあります。

プライスアクションでは、当日や前後の高値・安値・終値といった値動きの流れを重視し、相場の勢いや方向性を的確に読み取るのが特徴です。

「トレンドに逆らうな(Don’t fight the trend)」という、米国ウォール街で生まれた有名な相場格言があります。まさにこの言葉のとおり、ダイレクトな相場の方向性と勢いを重視するのが、欧米流のテクニカル分析手法といえるでしょう。

基本のプライスアクション

ピンバー

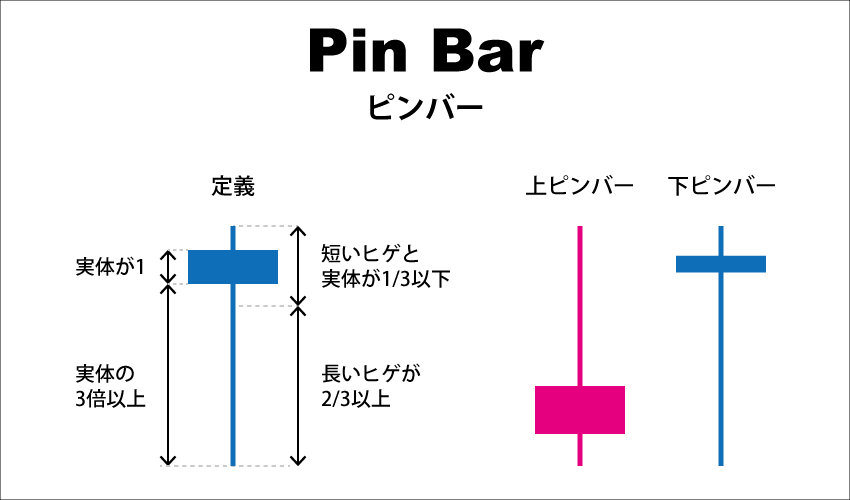

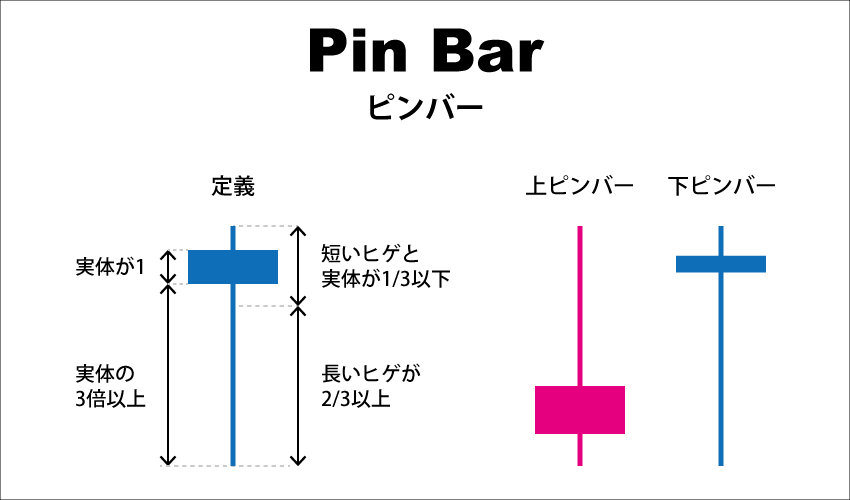

ピンバーは、トレンド転換のサインとして知られるローソク足パターンです。

ローソク足の実体が極端に短く、片方のヒゲが長いという特徴があります。

ピノキオ(pinoccio)の長い鼻のイメージから、略してPin Barとなった由来があります。

ピンバーの定義にはいくつかの説がありますが、一般的には実体の長さを1とした場合、ヒゲの長さは3以上、MT4のインジケーターではヒゲが全体の2/3以上、実体と短いヒゲを合わせて1/3以下であることが多いです。

高値または安値から終値が離れるほど、ピンバーのヒゲが長くなり、ヒゲが極端に長ければトレンド転換の可能性が高くなります。

また、ピンバー出現前にトレンドが長期間続いている場合、その後に反転する可能性がより高くなります。

ピンバーはチャート上で重要なサポートラインやレジスタンスラインとなることが多く、最高値や最安値付近で出現しやすいです。

同一の価格水準で繰り返しピンバーが出現するときは、その水準で強いサポート/レジスタンスが意識されていると判断できます。

トレンドラインの描画や移動平均線と組み合わせることで、ピンバーによるトレンド転換を判断しやすくなるでしょう。

海外では、上ヒゲの長いピンバーは「シューティング・スター(Shooting Star)」、下ヒゲの長いピンバーは「ハンマー(Hammer)」とも呼ばれています。

なお、始値と終値がほぼ同じローソク足は「同時線(Doji)」と呼ばれており、海外でもそのまま「Doji」と呼ばれています。

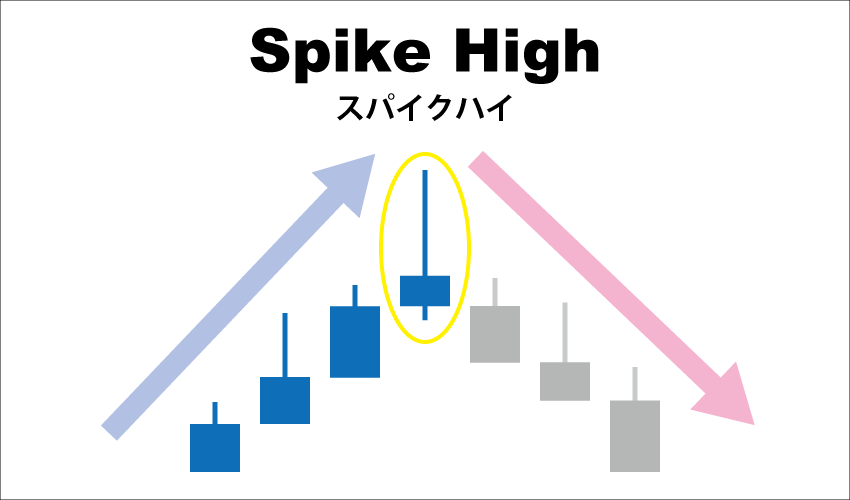

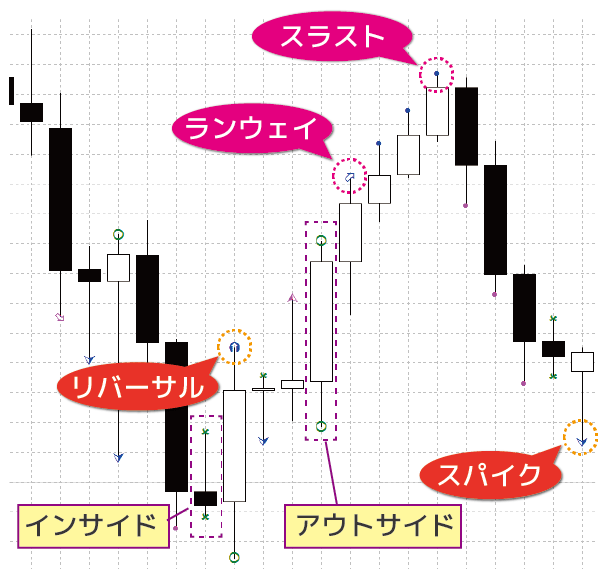

スパイクバー(スパイクハイ、スパイクロー)

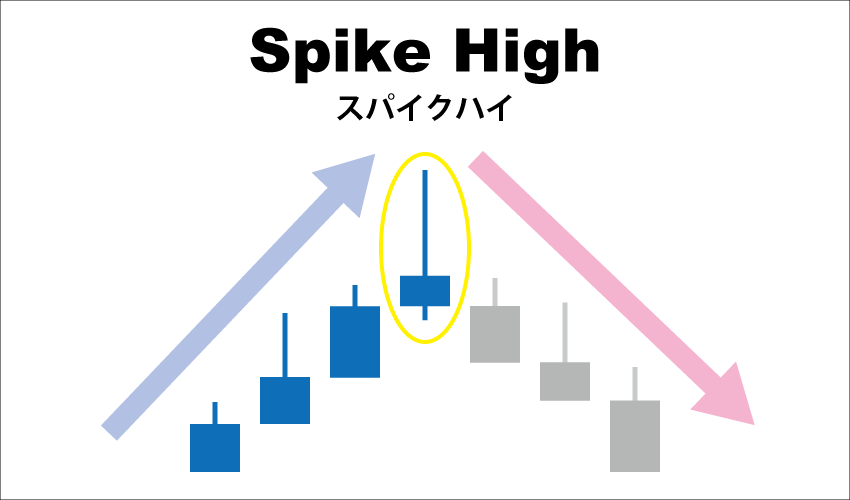

スパイクバー(Spike Bar)は「長いヒゲを持つローソク足」のことで、相場の転換を示唆するサインと判断されています。

上昇から下落を示唆するパターンをスパイクハイ、下落から上昇を示唆するパターンをスパイクローといいます。

日本語のローソク足の名称では、陽線はたくり線や下影陽線、陰線はトウバ(塔婆)や上影陰線が該当します。

国内のチャート分析においては、ほぼ十字線のような形状のローソク足をピンバーと呼び、それに対し、若干実体部分を持つものをスパイクバーと区別する見解が多く見られます。

しかし、海外のチャート分析では、ピンバーとスパイクバーは区別されず、同様のパターンとして扱われることが一般的です。

したがって、もし実体の有無によってピンバーとスパイクバーを区別するとしても、このスパイクパターンは、ピンバーと呼んでも本質的に問題ありません。

※著名なトレーダーである陳満咲杜氏も、自身の動画(18分25秒付近)で、ピンバーとスパイクに明確な違いはなく、同じものとして捉えて良いと解説されています。

スパイクハイ

上昇トレンドが形成された後、上ヒゲの長いピンバー(またはスパイクバー)が出現した場合、下降トレンドへの転換を示唆する可能性があります。

スパイクロー

下降トレンドが形成された後、下ヒゲの長いピンバー(またはスパイクバー)が出現した場合、上昇トレンドへの転換を示唆する可能性があります。

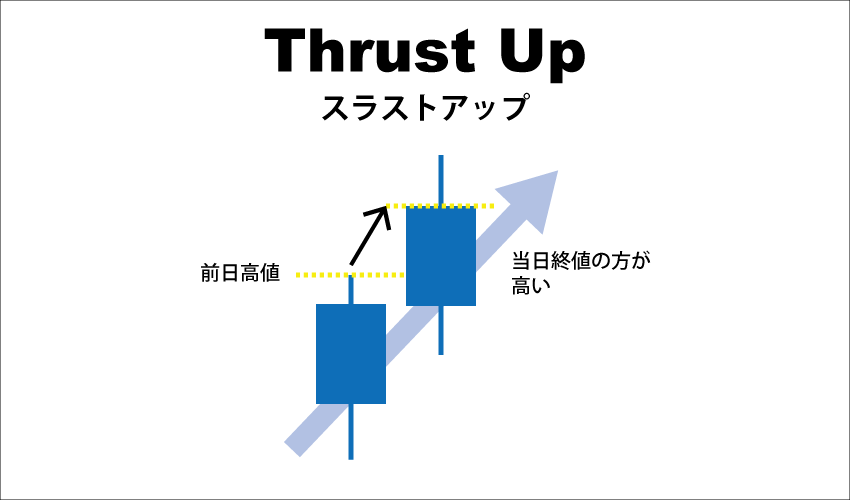

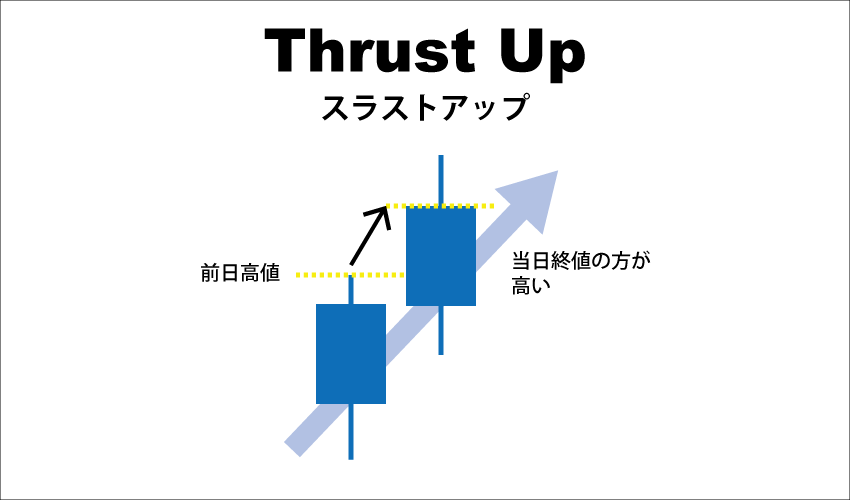

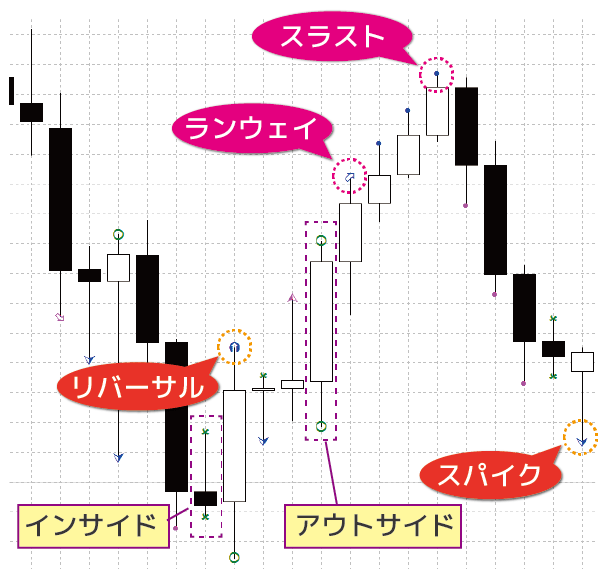

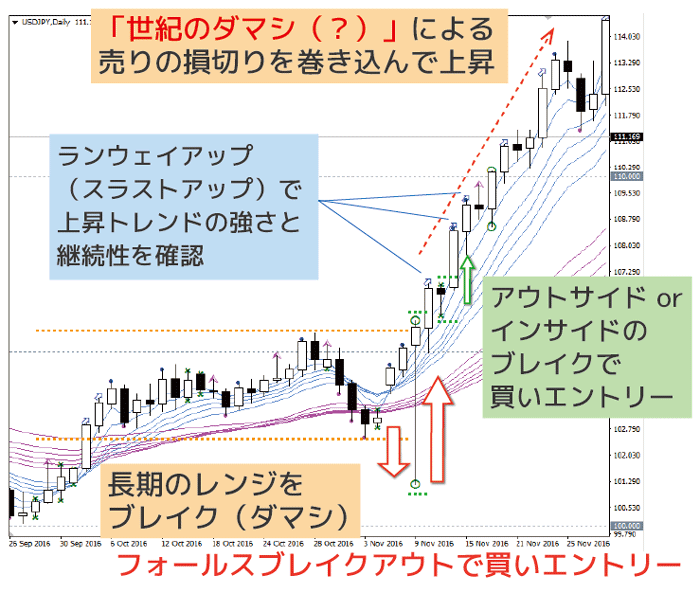

スラスト(スラストアップ、スラストダウン)

スラスト(thrust)は「突き進む、強く押す」といった意味合いを持ち、相場の勢いやトレンドの判断に役立てることができます。

スラストは単体で売買サインを示すパターンではありません。

ただしトレンドが強いことを判断して保有ポジションを維持したり、重要な価格をスラストでのブレイクアウトを確認してエントリー、また押し目買い・戻り売りの場面でスラストを判断材料とすることも可能です。

スラストアップ

日足チャートを例にすると、当日の終値が前日の高値を明確に上回って引けた場合、スラストアップとなります。

一般的に、上昇トレンドが継続している間は、スラストアップが連続して出現する傾向があります。

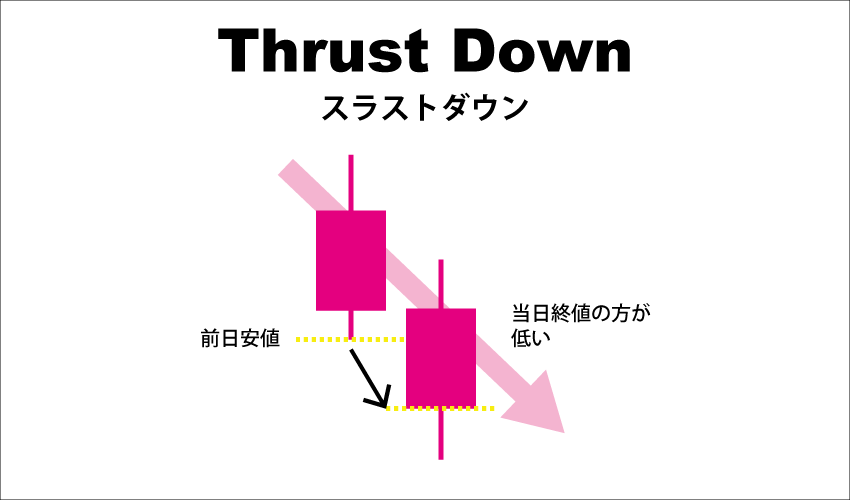

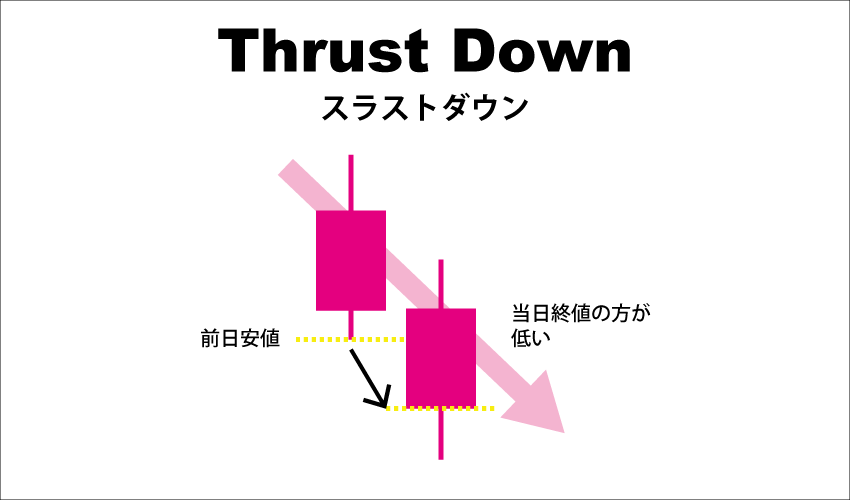

スラストダウン

同様に、当日の終値が前日の安値を明確に下回って引けた場合、スラストダウンとなります。

下降トレンドが継続している間は、スラストダウンが連続して出現する傾向があります。

なお、このスラストの概念を体系的な売買ルールとして取り入れたものに、ディナポリ手法(ディナポリ・チャート分析)と呼ばれるトレード手法があります。

興味がある方は、以下の記事を参照してみてください。

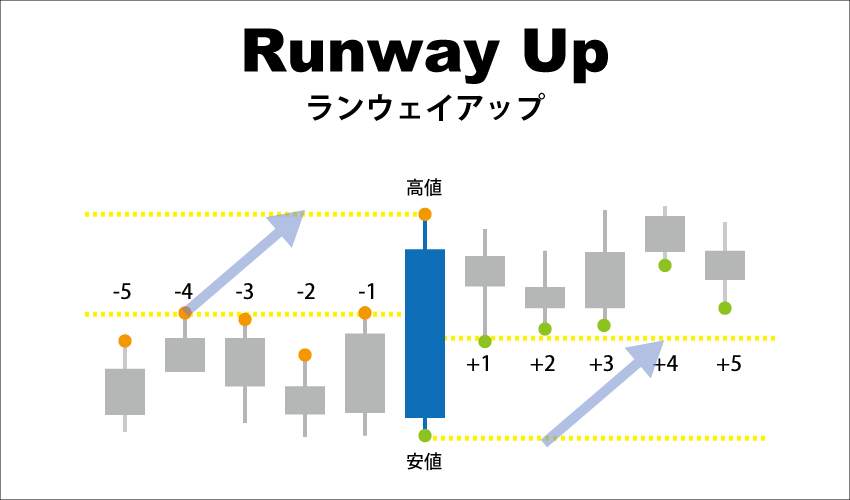

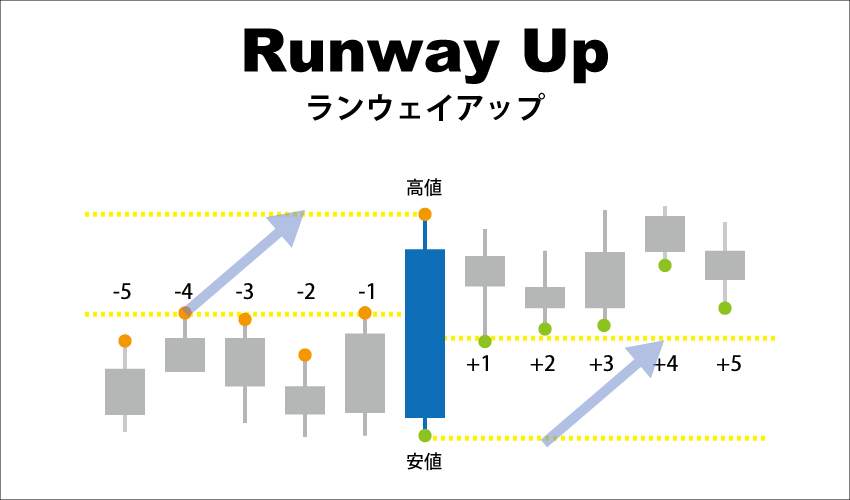

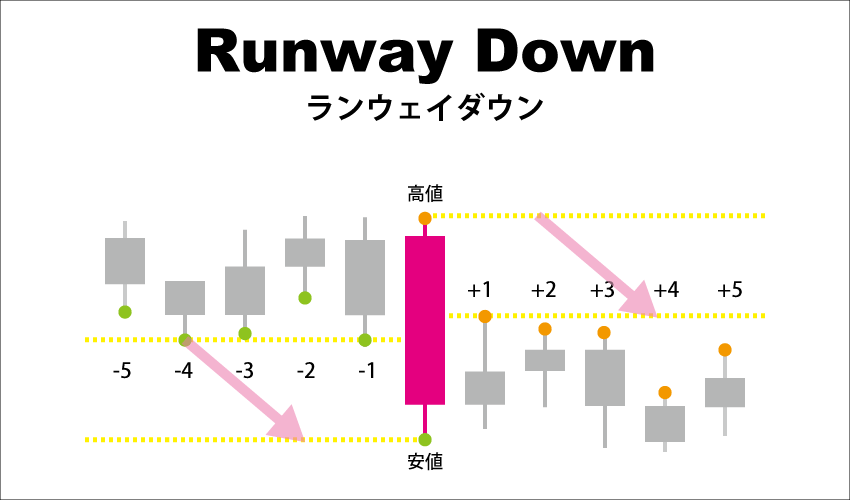

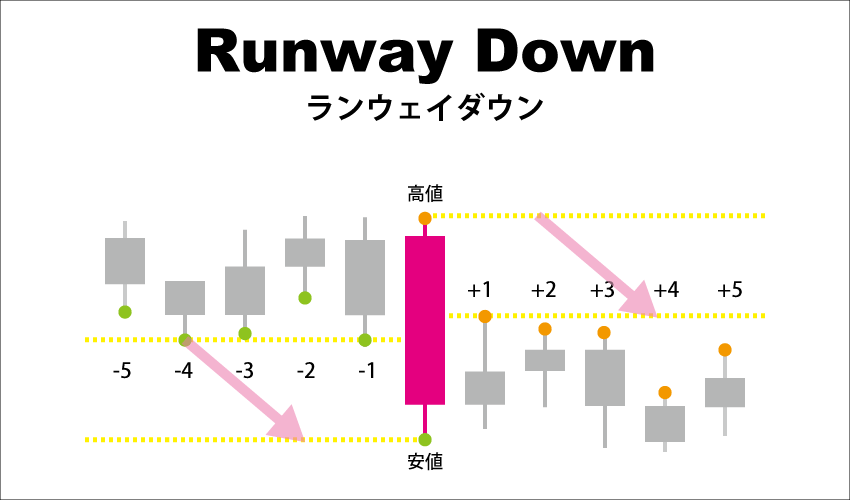

ランウェイ(ランウェイアップ、ランウェイダウン)

ランウェイ(runway)には滑走路、通路の意味があり、レート水準の切り上がり、切り下がりからトレンドの強さや継続の判断に使われています。

起点となる足の前後5本で確認するのが一般的です。

ランウェイアップ

ランウェイアップではレート水準が切り上がっている動きを確認することで、上昇トレンドの強さと上昇トレンドの継続を確認ができます。

ランウェイアップは、以下の2つの条件を満たすパターンを指します。

- 起点となる足の高値が、その前の過去5本のローソク足の高値を上回っていること。

- 起点となる足の安値と比較して、その後の5本のローソク足の安値が切り上がっていること。

多くの場合、上記の図で示されているように、ランウェイアップの起点となるローソク足は、実体の長い大陽線となる傾向があります。

ランウェイアップは、相場のレート水準が過去から一段高く切り上がり、その後も一定期間、以前の水準に戻ることなく推移している状態(ワンウェイアップ)を確認できるパターンです。

強い上昇トレンドが継続している局面で多く見られます。

ランウェイダウン

ランウェイダウンではレート水準が切り下がっている動きを確認し、下降トレンドの強さと継続具合の確認ができます。

ランウェイアップは、以下の2つの条件を満たすパターンを指します。

- 起点となる足の安値が、その前の過去5本のローソク足の安値を下回っていること。

- 起点となる足の高値と比較して、その後の5本のローソク足の高値が切り下がっていること。

先ほどと同様に、ランウェイダウンの起点となるローソク足は、実体の長い大陰線となる傾向があります。

ランウェイダウンは、相場のレート水準が過去から一段低く切り下がり、その後も一定期間、以前の水準に戻ることなく推移している状態(ワンウェイダウン)を確認できるパターンです。

強い下降トレンドが継続している局面で多く見られます。

ここまでは「相場の変化」を示すプライスアクションをご紹介しました。

続いて、「具体的な売買サイン」を示すプライスアクションを解説していきます。

プライスアクションでは高値・安値のブレイクを最重視しているため、直前の高値または安値を明確に上抜けた(ブレイクアウト)ときにエントリーするのが基本的な戦略です。

ブレイクアウト狙いのトレードとして、予想する方向に、数pips程度の余裕を持たせて新規の逆指値注文を事前に発注しておくことも有効な手段です。

ただし、具体的なエントリーのタイミングや注文方法については、個々の取引スタイルやリスク許容度に応じて判断するようにしてください。

※本解説は日足チャートをベースとしていますが、他の時間足でも同様の考え方で応用することができます。

リバーサル(リバーサルハイ、リバーサルロー)

リバーサルパターン(リバーサルハイ、リバーサルロー)は、トレンドの転換を示唆するプライスアクションです。

2本のローソク足を組み合わせることで合成ピンバーとして、天井圏・大底圏の判断に用いられます。

日本国内では、一般的にリバーサルハイ、リバーサルローという名称が広く使われています。

一方、海外では、リバーサルハイに「Bearish Reversal(ベアリッシュ・リバーサル、弱気のリバーサル)」、リバーサルローに相当するパターンは「Bullish Reversal(ブリッシュ・リバーサル、強気のリバーサル)」と呼ばれるのが一般的です。

また、これら両方を総称して「Key Reversal(キーリバーサル)」と呼ぶことも一般的です。

スパイクパターンと同様に、それまでのトレンドが長く継続しているほど、リバーサルパターン出現後にトレンドが転換する信頼性が高まる傾向があります。

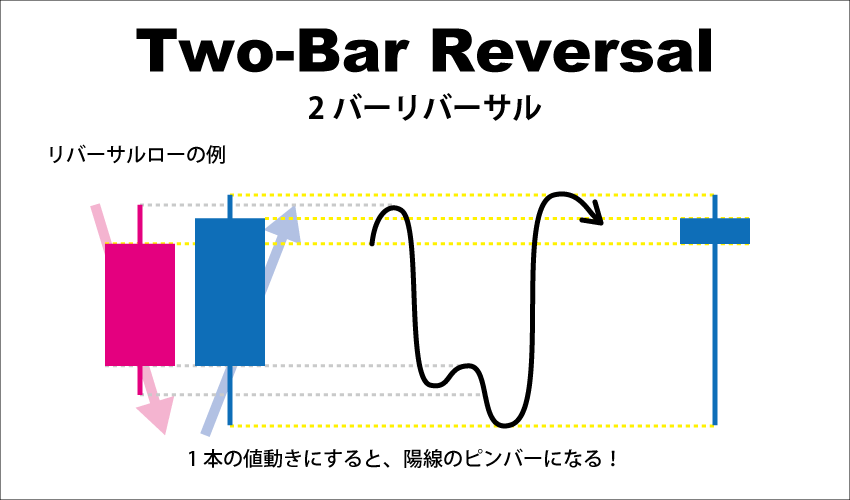

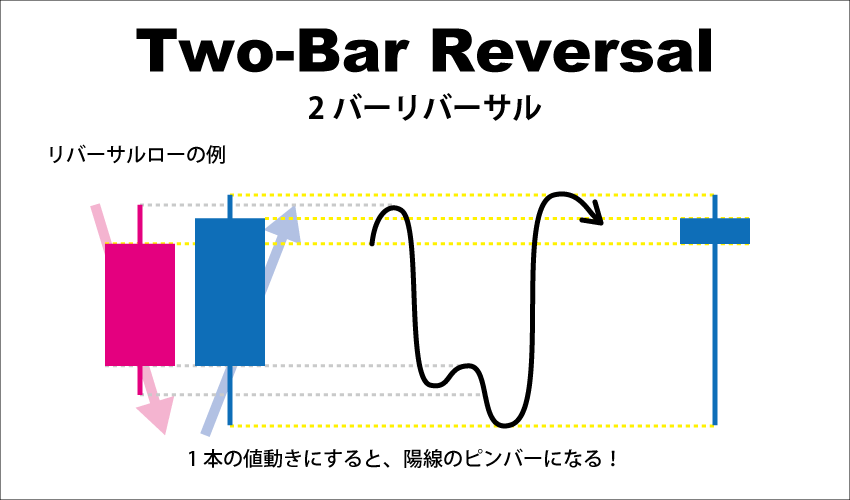

2バーリバーサル

リバーサルパターンには、Two-Bar Reversal(2バーリバーサル)の別名もあります。

陽線と陰線、2つのローソク足を値動きを一つにすると、実質ピンバーとなり反転(リバーサル)を示すからです。

たとえば30分足で2バーリバーサルが出現した場合、その2本を1時間足で見るとピンバーで表示されます。

リバーサルハイ

高値圏で出現する2本のローソク足の組み合わせで、上昇トレンドから下降トレンドへの転換を示唆するパターンです。

![リバーサルハイ[基本形]](https://fx-quicknavi.com/wp-content/uploads/2020/04/priceaction-reversal-high.png)

![リバーサルハイ[基本形]](https://fx-quicknavi.com/wp-content/uploads/2020/04/priceaction-reversal-high.png)

パターンは以下の条件で認識されます。

- 1本目のローソク足(A): 上昇を示唆する陽線であることが多い。

- 2本目のローソク足(B):

- 当日の高値(Bの上ヒゲ)が、前のローソク足の高値(Aの上ヒゲ)を上回る。

- 当日の終値(Bの実体の下)が、前のローソク足の実体(Aの実体の下)を下回る。

- 当日(B)または翌日(C)に、前のローソク足の安値(Aの下ヒゲ)をブレイクアウトで売り。

日足の場合、当日終値(B)は前のローソク足(A)の実体を下回るため、原則は陰線になります。

当日の終値(Bの終値)が、前日の安値(Aの安値)を下回ると、下降への勢いが強いと判断でき、より効果的です。

AよりBの実体が長いためBは大陰線のイメージです。1本目のローソク足(A)が大陽線、2本目のローソク足(B)が大陰線の形状であるほど、トレンド転換の信頼性が高まります。

ローソク足(A)の前の足が「陽線」の場合、その足とA、Bの3本のローソク足を合わせて「3バーリバーサル」と呼びます。これも同様に、高値圏での下降トレンドへの転換を示唆するパターンとして認識されます。

当日の前の足が「陰線」になる場合は以下のイメージです。

![リバーサルハイ[応用ver]](https://fx-quicknavi.com/wp-content/uploads/2020/03/priceaction-reversal-high2.png)

![リバーサルハイ[応用ver]](https://fx-quicknavi.com/wp-content/uploads/2020/03/priceaction-reversal-high2.png)

前日の陰線は❷のラインで終わりましたが、当日の陰線の実体によって、2日前の実体を下に抜いていることが分かります。

つまり陽線は1本、2本の陰線は1本として見ると、実質的にはピンバーということになります。

リバーサルロー

底値圏で出現する、下落から上昇への転換を示唆するパターンです。

![リバーサルロー[基本形]](https://fx-quicknavi.com/wp-content/uploads/2020/04/priceaction-reversal-low.png)

![リバーサルロー[基本形]](https://fx-quicknavi.com/wp-content/uploads/2020/04/priceaction-reversal-low.png)

パターンは以下の条件で認識されます。

- 1本目のローソク足(A): 下落を示唆する陰線であることが多い。

- 2本目のローソク足(B):

- 当日の安値(Bの下ヒゲ)が、前のローソク足の安値(Aの下ヒゲ)を下回る。

- 当日の終値(Bの実体の上)が、前のローソク足の実体(Aの実体の上)を上回る。

- 当日(B)または翌日(C)に、前のローソク足の高値(Aの上ヒゲ)をブレイクアウトで買い。

日足の場合、当日終値(B)は前のローソク足(A)の実体を上回るため、原則は陽線になります。

当日の終値(Bの終値)が、前日の高値(Aの高値)を上回ると、上昇への勢いが強いと判断でき、より効果的です。

AよりBの実体が長いためBは大陽線のイメージです。1本目のローソク足(A)が大陰線、2本目のローソク足(B)が大陽線の形状であるほど、トレンド転換の信頼性が高まります。

直前の足が「陽線」になる場合は以下のイメージです。

![リバーサルロー[応用ver]](https://fx-quicknavi.com/wp-content/uploads/2020/03/priceaction-reversal-low2.png)

![リバーサルロー[応用ver]](https://fx-quicknavi.com/wp-content/uploads/2020/03/priceaction-reversal-low2.png)

リバーサルと後述するアウトサイドバー、フォールスブレイクアウトは同じ場面で出現しやすい特徴があります。

リバーサルは天井圏・底値圏だけではなく、サポートやレジスタンスで重要な分岐点にも出現しますが、こういった場面で複合サインを出すことも多々あります。

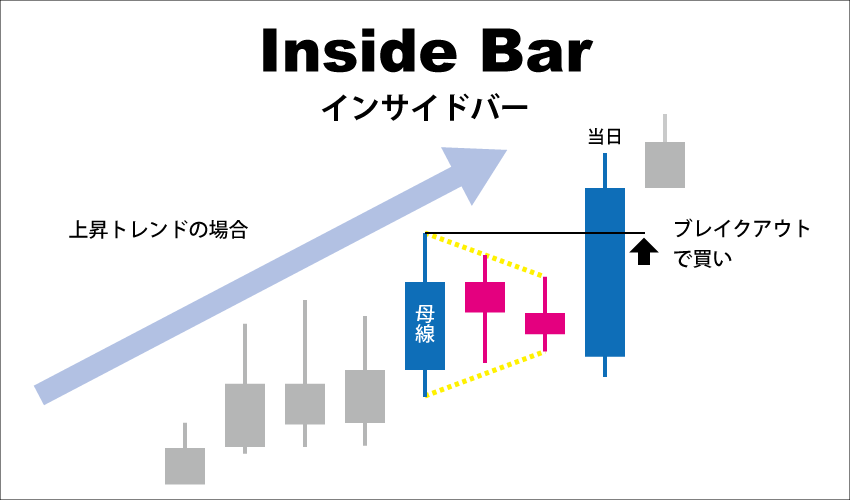

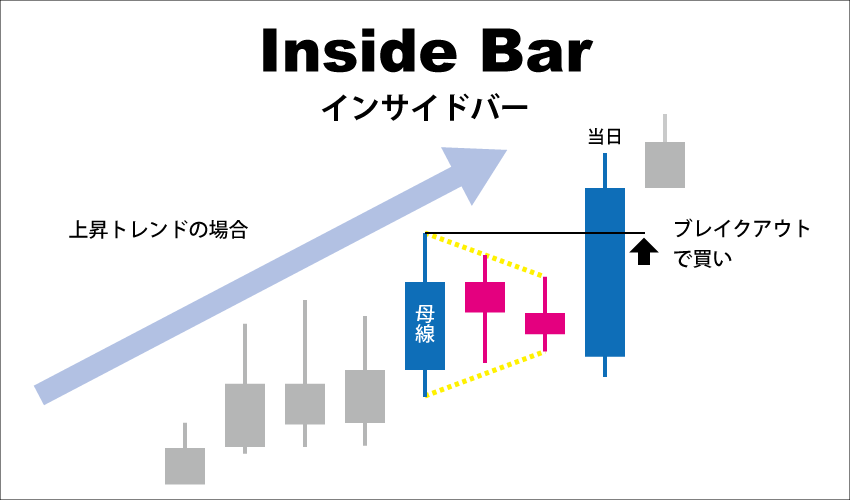

インサイドバー(はらみ線)

インサイドバーは保ち合い相場やトレンド発生前のスピード調整の場面で出現します。

またアウトサイドバーと交互に現れやすい特徴もあります。

パターン形成の軸となる母線を主として、上下のヒゲに1本でも収まればインサイドバーの完成となります。

上昇トレンドの場合、母線の高値をブレイクアウトしたら買いとなります。

2本、3本と内包されるバーが増えるほど、その後の大きなブレイクアウトに期待ができます。

上記は、よくある上昇トレンドのときに売り勢の圧力で動きが鈍ったものの、買い勢が制して再び上昇する動きです。

インサイドバーは母線の高値または安値をブレイクアウトする方向に注目して、トレード前に相場は今どちらのトレンドであるか確認しておきましょう。

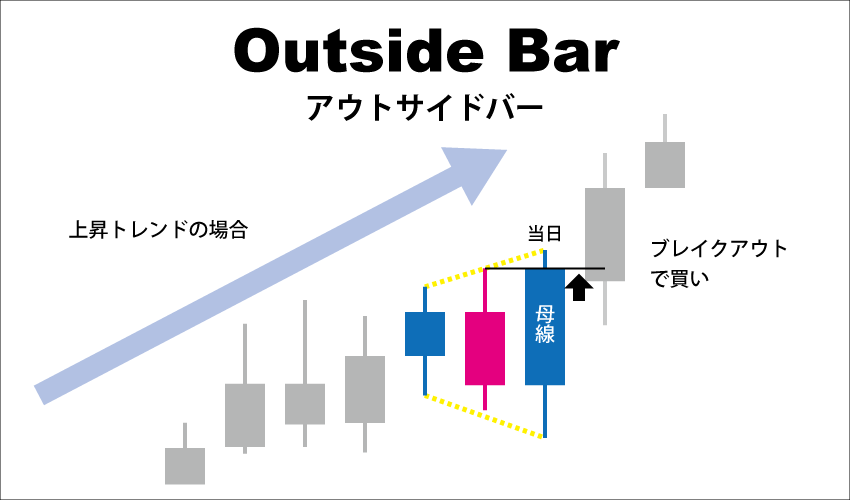

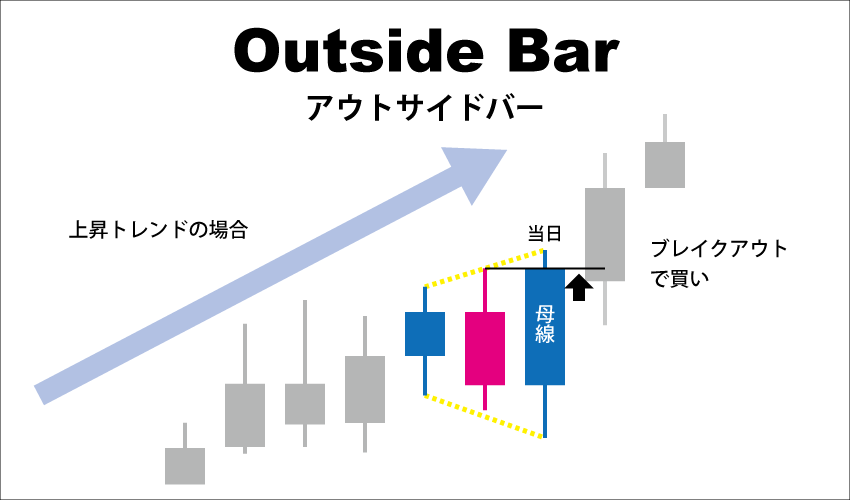

アウトサイドバー(包み線)

インサイドバーが左右に反転したような、広がっていくパターンがアウトサイドバーとなります。

リバーサルと似ていますが、リバーサルローを例にすると、当日の安値更新は共通ですが、「リバーサルローは当日終値が前日の実体を上回ること」に対し、「アウトサイドバーは当日終値が前日高値のヒゲを上回ること」が違いとなります。

アウトサイドバーは当日が母線として基準となり、当日高値・当日安値のブレイクアウトでエントリーができます。

アウトサイドバーが天井圏や底値圏で発生したらトレンド転換を示唆しますが、こういった場面で何度もアウトサイドバーが発生するときは相場に迷いがあることを表します。

またインサイドバーのように保ち合い相場でも出現しますが、このときはトレンド方向へのブレイクアウトに注目です。

大陽線や大陰線が出現後、それを包み込むほどの大陰線か大陽線が出現したら、それまでのトレンドをくつがえす大きな動きが出ていると判断して注目していきましょう。

※微妙に定義が異なりますが、FXでは「包み線、包み足、抱き線、抱き足=アウトサイドバー」「はらみ足、はらみ線=インサイドバー」と混同して呼ばれています。

ですが基本的に「ヒゲにライン描画をして、扇状に広がればアウトサイドバー、扇状に狭まればインサイドバー」の認識で問題ありません。

まずエンゴルフィンバー(巻き込むバーのこと)という呼び名もありますが、これもアウトサイドバーと全く同一です。

残念ながら国内の情報サイトでは曖昧な情報も多く、記載が統一されていませんが、英語圏の複数の教育サイトでは「エンゴルフィンバー=アウトサイドバー」の認識で共通になっているのが主流です。

世界共通の機関でルールが統一されている訳でもないので、本やサイトによっても書かれていることに違いが出ているんですね。

実際にはインサイドバーよりもはらみ線、アウトサイドバーよりも包み線の方がルールが厳格です。

母線の実体にヒゲを含んでもいいのがインサイドバーとアウトサイドバー、含んではいけないのがはらみ線と包み線がルールとなっています。

しかし株式と異なり、FXでは終値から始値にレートが大きく跳ねることが少ないため、はらみ線、包み線になるケースは少ないです。

本来インサイバー、アウトサイドバーは、はらみ線や包み線と違って陰陽の区別がありません。

そのためリバーサルハイなら前日が陰線、リバーサルローなら前日が陽線となるケースもときにはあります。

しかし定義が分かりやすいインサイドバー、アウトサイドバーを中心に考えて、「陽陰が切り替わっている」「インサイドバーなら前日の実体にヒゲも収まっている」「アウトサイドバーなら前日のヒゲに加えて実体も含んでいる」ほど信頼性が高いと理解しておけばいいと思います。

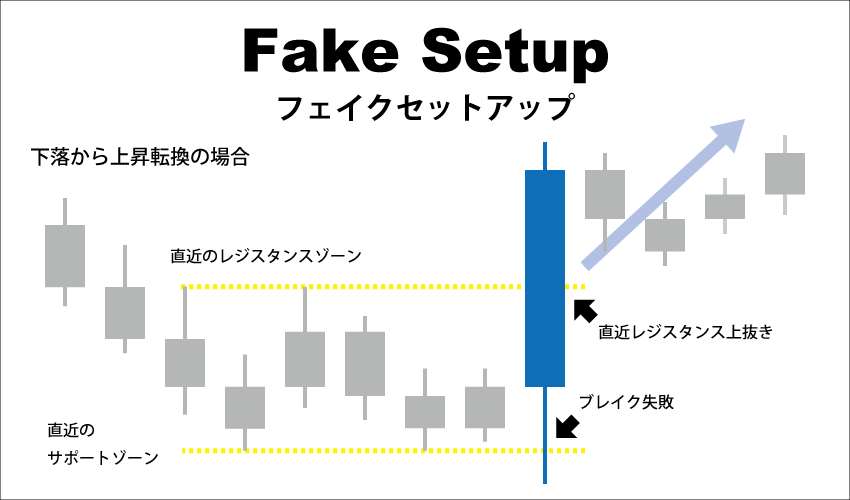

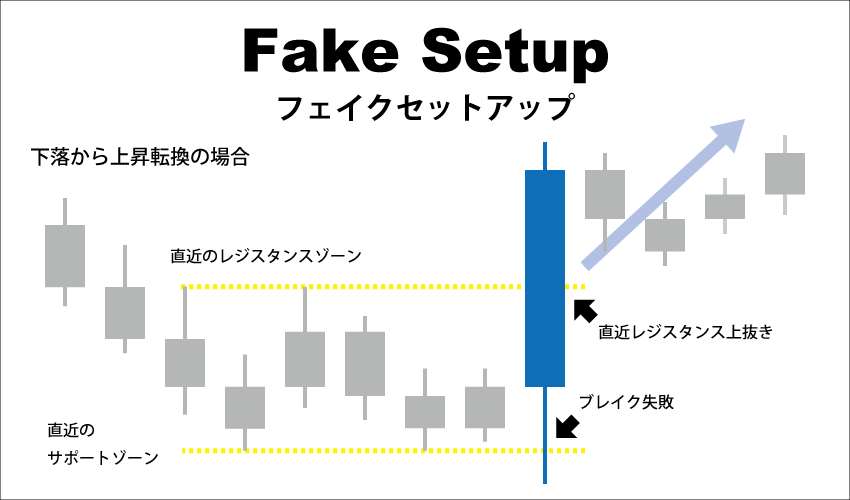

フェイクセットアップ

フェイクセットアップはアメリカ流で「偽りの身のこなし」の意味があるように、ダマシを意味するプライスアプションです。

トレンドの反転時のみに出現し、ダマシによって反対方向への値動きが加速しやすい、逆転シグナルとなります。

※下落→上昇転換の例ですが、上昇→下落転換の場面でも出現します。

重要なサポートやレジスタンスの節目では、買い勢力と売り勢力が膠着しやすく、上記画像の例でいうと買い勢力の勝利により、トレンドが反転する様子です。

フェイクセットアップは短期的に重要なサポートやレジスタンスでのヒゲがダマシとなり、このダマシこそが反対方向に値動きが加速する要因と判断されています。

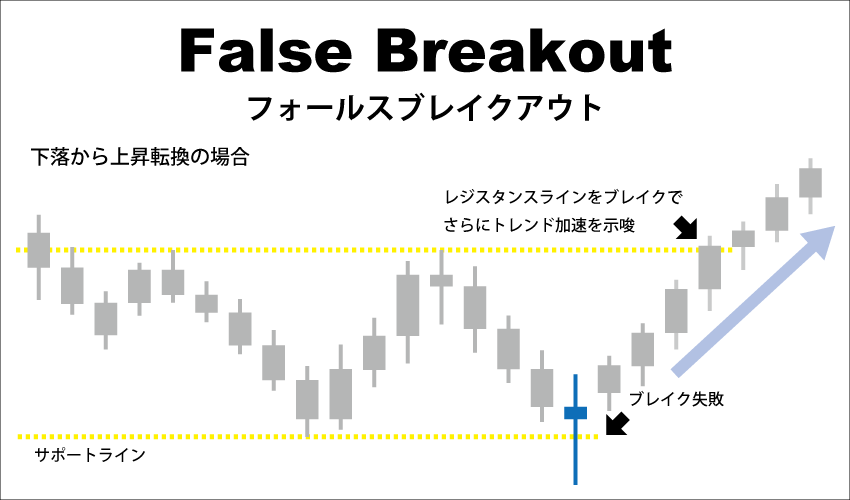

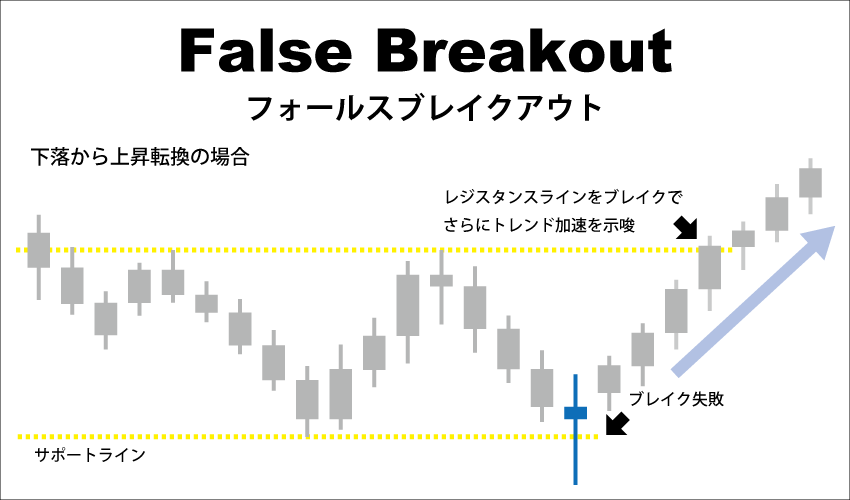

フォールスブレイクアウト

フォールスブレイクアウト(false breakout)には「間違った突破」「失敗したブレイクアウト」の意味があります。

フェイクセットアップと似ていますが、こちらは重要なサポート・レジスタンスのブレイク失敗のダマシです。

そのため短期間のフェイクセットアップに対し、フォールスブレイクアウトはより長い期間のプライスアクションの認識で問題ありません。

※以下は下落→上昇転換の例ですが、上昇→下落転換の場面でも出現します。

天井圏・大底圏でブレイクアウトに失敗し、上ヒゲか下ヒゲの発生がフォールスブレイクアウトとなり、逆転シグナルとなります。

フォールスブレイクアウトが発生したら、その後に発生しやすいリバーサル、アウトサイドバーによるブレイクアウトで売買タイミングを探ってみてください。

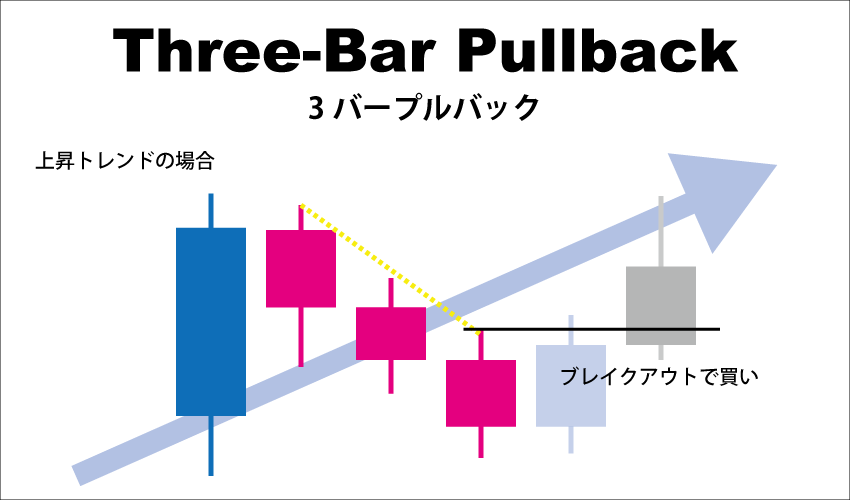

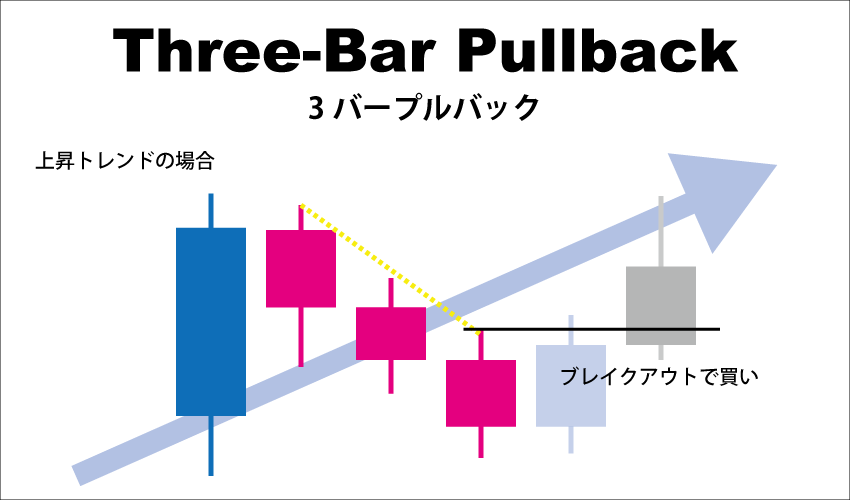

3バープルバック

国内ではマイナーですが、海外ではけっこう重宝されているのがブルバックパターンです。

プルバック(Pullback)はトレンドにおいて一時的に止まったり逆行する動きのことで、日本語ではちょうど押しや戻りの調整局面にあたります。

3バーが示すように、上昇トレンドであれば、陽線のあとに陰線が3本連続して出現することを指し、直近高値のブレイクアウトを売買タイミングと捉えていきます。

インサイドバーのように、トレンド方向における一時的に膠着する調整局面で出現しやすいのが特徴です。

ioiパターン

Inside Outside Inside Price Patternを略したのがioiパターンです。

名称通りインサイドバー、アウトサイドバー、インサイドバーが連続して出現するパターンです、

出現頻度はそれほど多くなく、これまでご紹介したタイプに比べるとやや難しいパターンとなります。

もしoiパターンならば、アウトサイドバーとインサイドバーの組み合わせで、ひし形のようなイメージです。

主にトレンド反転を示し、前の足をブレイクアウトしたらエントリーする形となります。

これらは元々、アル・ブルックスが著書「プライスアクションとローソク足の法則」で解説していたパターンです。

このほか同氏によるパターンは以下。

- iiパターン:インサイドバー2つの連続。

- iiiパターン:インサイドバー2つの連続。iiパターンよりも信頼性が高い。

- oioパターン:アウトサイドバー、インサイドバー、アウトサイドバーの連続。

- ooパターン:アウトサイドバーを包むようにアウトサイドバーが出現。

このほかのプライスアクションなら、NR7にも注目してみてください。

プライスアクションを学べる書籍

プライスアクションを学ぶなら、まずは分かりやすい陳満咲杜氏の本を読み、より本格的に学ぶならアル・ブルックス氏の本を読むのがおすすめです。

このほかにもプライスアプション、移動平均線、フィボナッチを組み合わせた「ディナポリ・チャート」という分析手法も存在します。

チャート分析の金字塔的な手法ともいえる「ディナポリ・チャート」は、こちらの記事で解説しています。

プライスアクションをチャートでかんたん表示するには

高機能分析チャートのMT4を提供するゴールデンウェイ・ジャパン(FXTF MT4)なら、陳満咲杜氏が監修したプライスアクションのMT4用インジケーターを利用できます。

口座開設した会員なら、このインジケーターを無料でダウンロードでき、テクニカル指標のようにチャート上でシグナルを確認可能です。

搭載されているのはスラスト、ランウェイ、ピンバー(スパイク)といった基本パターンから、インサイドバー、アウトサイド、リバーサルと売買タイミングを捉えるプライスアプションまで利用できます。

手っ取り早くチャートでプライスアプションを見るなら、配布が終了となる前にゴールデンウェイ・ジャパンでダウンロードしておきましょう。

ゴールデンウェイ・ジャパン「FXTF MT4」

ゴールデンウェイ・ジャパン(FXTF)のMT4口座「FXTF MT4」は、1,000通貨対応、米ドル/円スプレッド0.2銭と国内最高水準のサービスを提供!

MT4はトレードツールだけではなく、多くのトレーダーがチャート分析に愛用しているほど、定番のツールです。

チャートのカスタマイズが自由自在ですので、取引スタイルや経験を問わず、ぜひチャレンジしてみてください。

FXTF MT4なら日足5本表示により、6本表示の業者よりも高精度な分析ができます。

かんたんに裁量取引できるオリジナルツールを利用でき、システムトレード(自動売買)にも対応。

マーフィー氏、ひろぴー氏など有名トレーダーのインジケーターが豊富で、プロと同じ環境を構築できるのもポイント。

さらに初心者向きにシンプルな取引ツールとして、「FXTF GX」も提供しています。

初心者にも扱いやすいMT4・FXサービスなら、ゴールデンウェイ・ジャパン(FXTF)がおすすめです!

\ こちらから無料で「FXTF(ゴールデンウェイ・ジャパン)」の口座開設ができます! /

お申し込みは最短3分、口座維持費等の費用は一切かかりません。