ススワップトレードは、まったりコツコツ運用したい方に人気のトレード手法です。

こちらのページでは、スワップトレードの特徴や注意点をご紹介しつつ、FXが外貨預金よりも有利である理由も解説していきます。

スワップトレードはどんな取引?

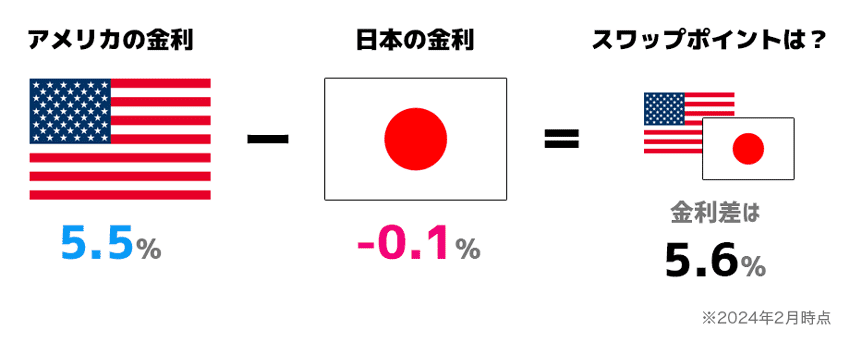

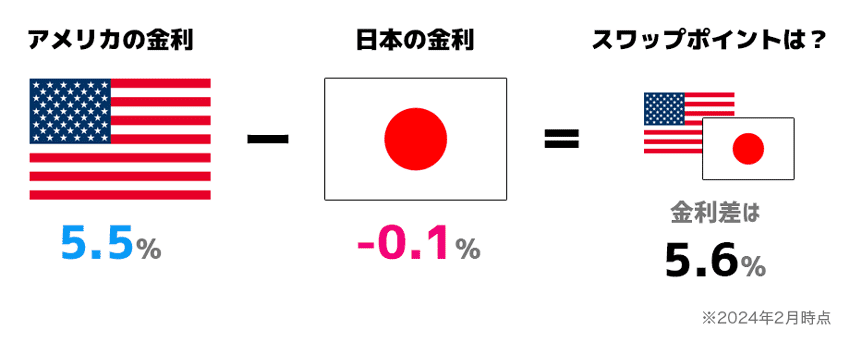

低金利通貨を売り、高金利通貨を買うことによって発生する二国間の金利差益を得ていく手法を、FXではスワップトレードと呼ばれています。

この金利の差であるスワップポイント(=スワップ金利)ですが、高金利通貨のポジションを保有している間は、毎日受け取ることができます。

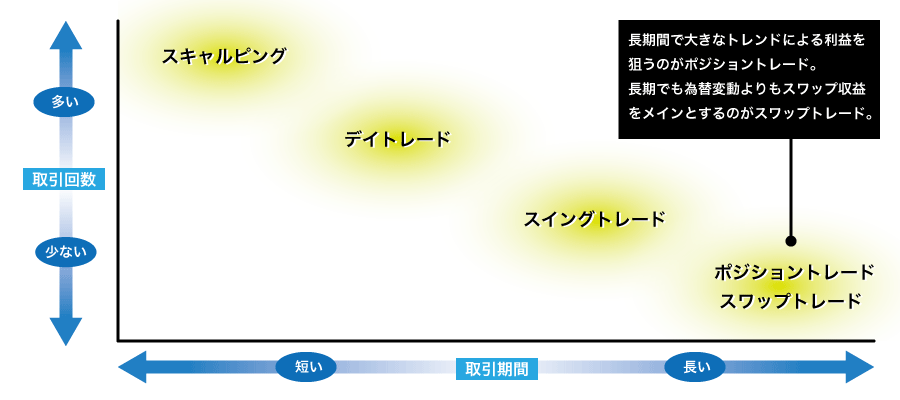

日々付与されるスワップポイントを積み重ねていくスタンスですので、取引期間としては数週間以上にかけてポジションを保有する手法となります。

ポジショントレードと取引期間は共通ですが、ポジショントレードは為替差益をメインで狙うのに対し、スワップトレードでは金利差益をメインで狙っていくのが違いです。

スワップトレードは、FXというよりは外貨預金のイメージの方が近いかもしれません。

いわば、「FX版の外貨預金」という位置付けですね。

スワップトレードは外貨預金よりも低コスト!

スワップトレードはまったりと長期にかけて金利差益を狙っていきますが、「外貨預金」も同じようなスタンスの投資となります。

そこで、スワップトレードと外貨預金にはどのような違いがあるか、スペックを比較してみましょう。

| ポイント | スワップトレード | 外貨預金(大手銀行) |

|---|---|---|

| 取引手数料 (1米ドル) | 往復/0.2銭 が主流 | 片道/2円 往復/4円 |

| 取引手数料 (10,000通貨あたり) | 20円 | 4万円 |

| 取引方法 | 日本円→外貨 外貨→日本円 | 日本円→外貨 |

| 収益 | スワップ金利による収益 | 固定金利による利息 |

| レバレッジ | 1〜25倍 | なし |

| 決済のタイミング | いつでも可能 | 原則、満期時 |

| リスク | 為替の変動リスク 元本割れのリスク | 為替の変動リスク 元本割れのリスク |

| 顧客資産の保全 | 破綻しても守られる (信託保全) | ペイオフの対象外 |

FXでレバレッジを1倍にすれば実質レバレッジを効かせない状態ですから、レバレッジがない外貨預金と同じ条件で運用ができます。

しかし外貨預金には「満期」といって指定日時まで保有しなければいけないルールがあり、自分が判断するタイミングで途中解約することができません。

手数料も割高であり、同じ1万ドルを運用するとしたら、外貨預金の取引手数料は4万円もかかりますが、FXは20円となります。

スワップトレードと外貨預金はどちらも為替の取引です。

米ドルを買ったあと、予想に反して米ドル安となれば、元本割れしてしまうリスクがあることは共通しています。

したがって、長期運用では手数料が安いに越したことはありません。

外貨預金と異なり、FXは取引の自由度が高いので、いつでも自分の好きなタイミングで、いつでも決済を行うことができます。

仮に外貨預金と同じレバレッジ1倍で売買をするとしましょう。

満期時までに解約できない外貨預金に比べると、FXは売買タイミングを自分で選択できるため低リスクといえます。

さらに信託保全が義務化されていることで、仮にFX業者が倒産しても100%預け入れた資産は保証されていることもFXの特徴となっています。

外貨預金と同じ取引をできるだけではなく、より自由な取引を低コストで行える投資が「FX」なのですね。

いかにFXが外貨預金と比べても優れているか、お分かり頂けましたでしょうか。

スワップトレードは低レバレッジで運用しよう

スワップトレードは低レバレッジで長期保有する手法ですので、日々の値動きに耐えられるような余裕を持った資金で行なうのが一般的です。

レバレッジを上げて資金効率を高めることも可能ですが、レバレッジが高くなるにつれて為替変動リスクも高くなります。

仮にレバレッジ2倍でスワップトレードするとしても、外貨預金に比べて2倍も資金効率がいいことになりますからね。

スワップトレードを行うにあたり、長期にかけて大きな変動に耐えるためにも、レバレッジは1倍〜最大3倍程度に抑えることが重要です。

「自身の初期資金」「想定する取引量」から取引開始時のレバレッジを算出したい方は、以下ページ内にある「証拠金・レバレッジ計算ツール」をご活用ください。

スワップトレード向きの通貨ペア

まずはこちらの政策金利ランキングをご覧ください。

| 順位 | 国名 | 政策金利 |

|---|---|---|

| トルコ | 37.00% |

| メキシコ | 7.00% |

| 南アフリカ | 6.75% |

| 4位 | 香港 | 4.00% |

| 5位 | ノルウェー | 4.00% |

| 6位 | アメリカ | 3.75% |

| 6位 | イギリス | 3.75% |

| 7位 | オーストラリア | 3.60% |

| 8位 | 中国 | 3.00% |

| 9位 | ニュージーランド | 2.50% |

| 10位 | カナダ | 2.25% |

| 11位 | EU(欧州) | 2.15% |

| 12位 | スウェーデン | 1.75% |

| 13位 | 日本 | 0.75% |

| 14位 | スイス | 0.00% |

スワップポイント狙いのトレードをするなら、FX業者のスワップポイントに直結する、各国の政策金利に注目しましょう。

政策金利は日本のように変動がほとんどない国もあれば、毎月変動する国もあります。

現在の高スワップポイントの通貨といえば、トルコリラ、メキシコペソ、南アフリカランドが代表的な存在ですね。

またFX初心者のほとんどが最初にトレードする通貨ペアといえば、米ドル/円ですよね。

アメリカは政策金利が高いので、米ドル/円を買いで保有すると、多くのスワップポイントの受け取りに期待ができます。

安定した値動きが特徴の米ドル/円は、為替変動による利益とスワップポイントによる利益、両方を狙えることも魅力です。

日本は欧米の各国と政策金利の差が大きいため、このほかユーロ、ポンド、豪ドル、NZドルなどの通貨を保有しても、多くのスワップポイントを受け取ることができます。

またトルコリラのようなマイナー通貨は、業界最高水準のスワップポイントは非常に魅力的な反面、値動きも大きいのでレバレッジを抑えた運用を心がけてください。

スワップトレードで初心者におすすめなのは、やはり「米ドル/円」です。

取引量の大きさ・流動性の高さによってスプレッド配信が安定しており、情報量が圧倒的に多く、ポジション方向によってはスワップポイントを狙ったトレードにも期待ができます。

スワップトレードのメリット

スワップトレード「3つ」のメリット

- 外貨預金よりも圧倒的に低コスト。

- 投資対象の選択肢が広い。

- 為替差損の相殺ができる。

スワップトレードのメリットとしては、やはり外貨預金に比べて圧倒的に手数料が安いことです。

外貨預金に比べて、1/20〜1/200と圧倒的に取引手数料を抑えれれるため、取引コストの支払いが安く済みます。

また銀行などの外貨預金は銘柄が主要通貨に限られていますが、FXなら通貨ペアが豊富に用意されているため、選択肢が多いこともポイントです。

スワップトレードの最中に暴落が起こっても、スワップポイントによる金利差益の相殺であったり、暴落方向へのトレードによって損失をカバーできる点も、外貨預金にはないFXならではの魅力です。

スワップトレードのデメリット

スワップトレード「2つ」のデメリット

- 為替変動によってはスワップ利益が吹き飛ぶ。

- 金利変動リスクがある。

いくらスワップポイントで利益を積み重ねたとしても、保有ポジションの反対方向に相場が大きく動けば、それまでのスワップポイントを含めても、相殺しきれなければ含み損となってしまいます。

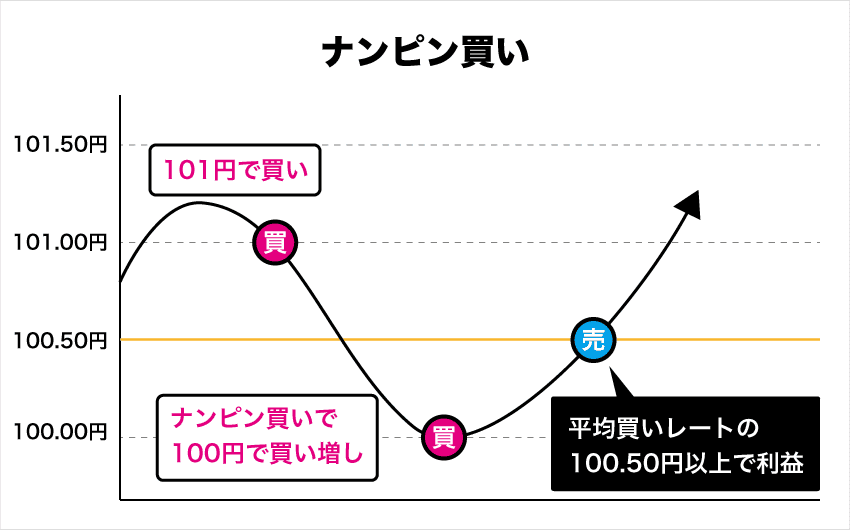

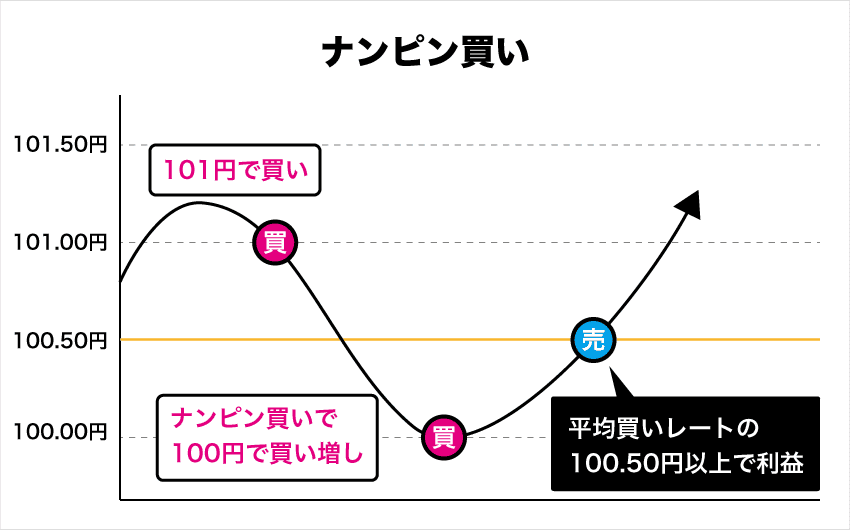

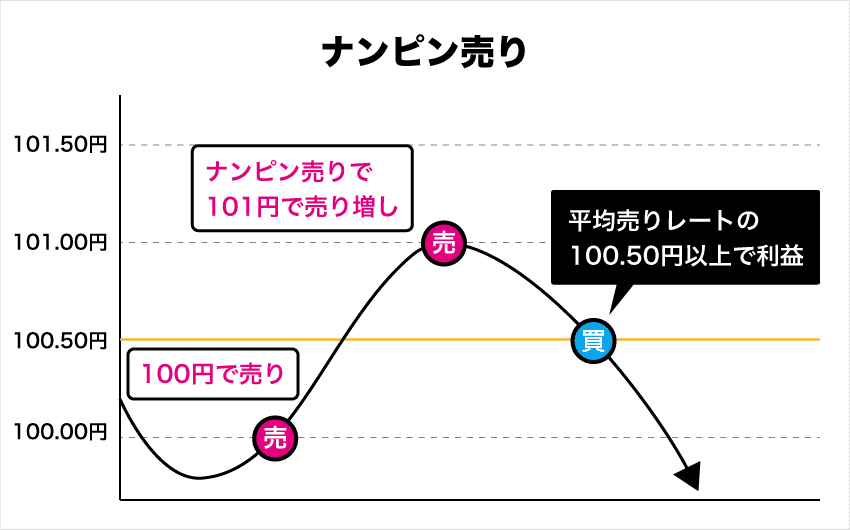

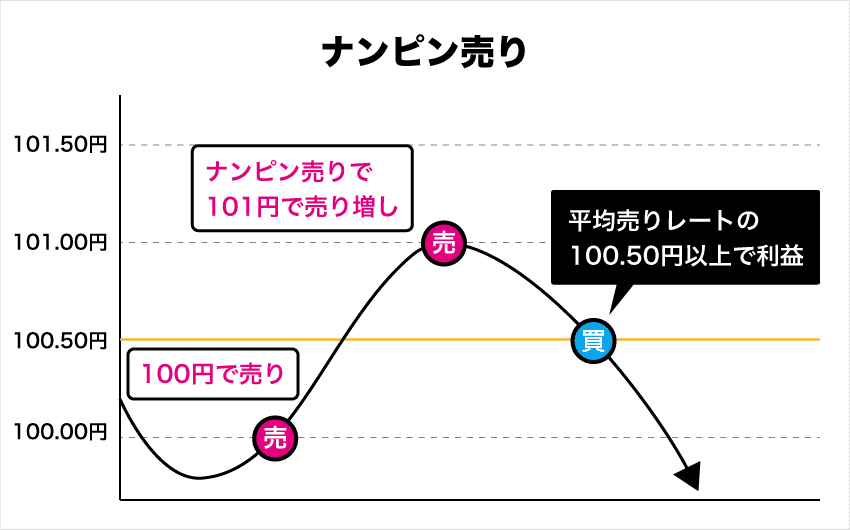

あまりおすすめではありませんが、こういった局面で反転の兆しがあり、さらに証拠金に余裕があるなら「ナンピン」で平均購入単価を下げるという手法もあります。

いくらスワップトレードといえど、高値掴みをしたり、下降トレンドのときにポジションを保有してしまうと、スワップポイントだけで収益化するのは難しいのです。

これを解決するには、明確な安値圏でエントリーする、またはあえてレンジ相場の傾向があり大きなトレンドになりにくい通貨ペアを選ぶことが重要になってきます。

- 日足〜月足でチャートを確認して、明確な安値圏であることを判断してからエントリーする。

- 大きなトレンドになりにくく、レンジを形成しやすい通貨ペアを選ぶ。

- スワップポイントの付与が安定した通貨ペアを選ぶ。

またスワップポイントの元となる政策金利は一定ではありません。

スワップトレードにおいて通貨ペア選び、トレンド方向、エントリータイミングが最重要となってきますが、次いでスワップポイントの付与が安定した通貨ペア選びも重要となってきます。

なおレンジを形成しやすい通貨ペアというのは、実際には限られた通貨ペアしか該当しません。

ポイントは同一大陸(地域)であり、経済的な協力関係にある通貨同士は、同じように動きやすい性質があるということです。

このレンジを形成しやすい有名な通貨ペアには、3つの通貨ペアが存在します。

- オセアニア通貨の組み合わせ(豪ドル/NZドル)

- 欧州通貨の組み合わせ(ユーロ/ポンド)

- 北米通貨の組み合わせ(米ドル/カナダドル)

これらの3通貨ペアはレンジを狙うリピート系注文で人気があります。

ポジション方向によっては、自動売買で為替差益とスワップポイントの両方を狙うことができます。

リピート系注文に興味がある方は、こちらの記事もチェックしてみてください。

スワップポイントの変動が少ない業者を選ぼう!

スワップポイントの付与に大きな影響を与えるのが、政策金利の変動です。

各国の金利動向が、FX業者のスワップポイントに影響を与えて日々変化しています。

基本的には短期金利(要は政策金利のこと)がスワップポイントに大きな影響要因となりますが、実はスワップポイントの算出には二国間の為替レートも関与してきます。

もうひとつ、FX業者のスワップポイントというのは、実質レート提供をするカバー先ブローカーのスワップポイントに、自社の利益を乗せて配信しています。

スワップポイントは業者によって大きく異なりますが、企業の運営方針によって変わってくるのです。

高スワップなら「みんなのFX」で決まり!

スワップポイントが高いFX業者選びなら、みんなのFXがおすすめです。どの通貨ペアもスワップポイントが高く、買いと売りが同額となる「一本値」なので両建てでも不利になりません。

さらに、高スワップ&低スプレッドとなる「LIGHTペア」も提供しています。

「トルコリラ/円」「メキシコペソ/円」「南アフリカランド/円」を筆頭に、LIGHTペア「12通貨ペア」のスワップポイントは魅力的な金額となっています。

今なら「スワップNo.1チャレンジキャンペーン」を開催中です。

キャンペーン期間中、メキシコペソ/円 LIGHT、トルコリラ/円 LIGHTのスワップポイントが他社より1円でも安い場合、差額をキャンペーン期間終了後にまとめてプレゼントされます。

つまりキャンペーン中は実質、業界最高水準のスワップポイントで提供されます。

以下は、1Lotあたりのスワップ上乗せ金額表の付与イメージです。

以下は、保有数量に応じたキャンペーンによるプレゼント金額のイメージです。

1週間の合計プレゼント金額

400円+200円+1,200円+300円=2,100円

高金利通貨でスワップポイント狙いなら、ぜひ「みんなのFX」でチャレンジしてみてはいかがでしょうか。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

スワップトレードのポイント

- レバレッジを抑えるほど、価格変動リスクも抑えられる。

- 中長期のトレードになるので、余裕を持った初期資金で運用すること。

- 通貨ペア選び、トレンド方向、エントリータイミングが重要。

- とにかくスワップポイントが高く、日々の付与が安定した業者を選ぶこと。

- 積み重ねたスワップ利益が為替差損で相殺されるようであれば、損切りも必要となる。

なおスワップトレードにあたり、保有ポジションを決済することなく「スワップポイントのみ出金」できるFX業者を選ぶと、スワップポイントの利益分を使って新たにポジションを建てたり、生活費に充当することもできるので便利です。

スワップポイントのみを出金できるFX業者はこちらの記事で解説しています。

各社のスワップポイント比較はこちらのページをご覧ください。

スワップトレードおすすめの業者

みんなのFX

メジャー通貨はもちろん、トルコリラ/円などの高金利通貨まで、全通貨ペアで「業界最高水準」かつ「ほぼ固定スワップ」を提供しています。

そのため、長期保有で安定的にスワップポイントを受け取りたい方にぴったりです。

スプレッドは業界最狭水準、さらに約定力も高水準なので、短期売買や中期売買にも向いています。

ほとんどの通貨ペアが1,000通貨対応のため、少額から無理なく始められます。

取引ツールには、人気のTradingViewを搭載!

さらに売買比率や価格分布(オープンオーダー)の機能もあり、相場の方向性を判断する材料として活用できます。

1つの口座でFX・シストレ・バイナリーオプション3つの取引が可能!取引スタイルに合わせて柔軟に使い分けられることも、みんなのFXの魅力です。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

GMO外貨

GMO外貨は、ハイスペックのFXサービスを提供している業者です。

業界最狭水準の低スプレッドとスピーディーに発注できる注文画面により、スキャルピングしやすい環境が整っています。さらに業界トップ水準の高スワップポイントにより、高金利通貨の長期保有にも力を発揮します。

分析専用「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的な操作性に加え、相場変動通知など便利なプッシュ通知機能も搭載していますので、外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)