エリオット波動理論とは、アメリカのラルフ・ネルソン・エリオットが1930年代に提唱した、金融市場の価格変動を分析する理論です。

エリオットは、人間の感情には一定のリズムがあると考え、その感情の動きがマーケットの値動きとして表れることで、予測可能な波動パターンが形成されると提唱しました。

この波動パターンを把握することで、将来の相場における天井や底を予測するための手がかりとなります。

エリオット波動理論は、とくにFXや株式などのテクニカル分析で活用されており、基本的な知識を身につけることで、さまざまな金融商品のトレードに応用することが可能です。

本記事では、エリオット波動の基本的な考え方から、実際の相場での活用法まで詳しく解説します。FX初心者の方にもわかりやすく紹介していますので、ぜひ参考にしてください。

エリオット波動理論とダウ理論の違い

エリオット波動理論は、平均株価のトレンドにおける動きの段階を「波動」として捉えるもので、ダウ理論の影響を受けて発展した理論です。エリオットは、「ダウ理論」「自然界に見られる黄金比率」に着目し、相場の値動きには繰り返し現れるパターンが存在すると考えました。

その結果、エリオット波動理論は、チャート上の波形を観察・分析することで将来の値動きを予測するという、数学的かつ心理学的アプローチを持つ理論へと発展しました。

エリオット自身も、自らの理論は「ダウ理論を補完するもの」と位置付けています。

ダウ理論は、トレンドの方向や高値・安値の更新といった現在の市場の動きに注目するのに対し、エリオット波動理論は相場参加者の心理状態の変化に基づき、未来の値動きを予測することを目的としています。

このように、「現在の相場分析」を重視するダウ理論と、「将来の値動きの予測」に強みを持つエリオット波動理論では、アプローチに明確な違いがあります。

| エリオット波動理論 | ダウ理論 | |

|---|---|---|

| 提唱者 | ラルフ・ネルソン・エリオット | チャールズ・ダウ |

| 発表時期 | 1930年代 | 1900年代初頭 |

| 分析の主な対象 | 波のパターン(推進波・修正波) | トレンドの方向、高値・安値の更新 |

| 主なアプローチ | 心理学的・数学的 | 現在の市場動向に基づく |

| 重視する要素 | 投資家の感情や群集心理、自然のリズム | トレンドの形成、継続、転換 |

| 分析の焦点 | 将来の値動きの予測 | 現在のトレンド分析 |

| 黄金比との関連 | 強い(フィボナッチ数列など) | 特に意識されていない |

| 主な利用シーン | 波動構造の分析、トレードのタイミング把握 | トレンドの認識、エントリー・エグジット判断 |

両方の理論を併用し、エリオット波動による波のパターンと、ダウ理論による高値・安値の更新に注目することで、より精度の高いチャート分析が可能になります。

トレードスキルの向上を目指す方は、ぜひ両理論を学んでみてください。

エリオット波動の基本波動

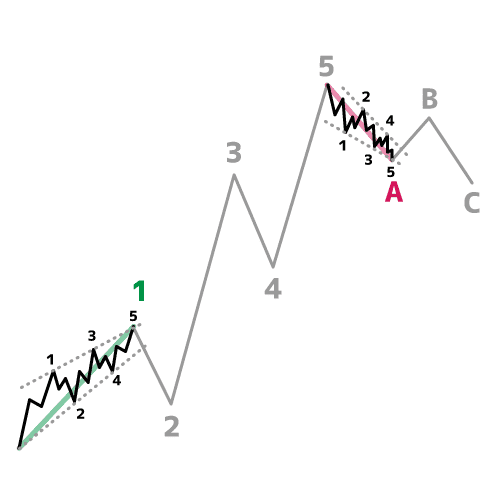

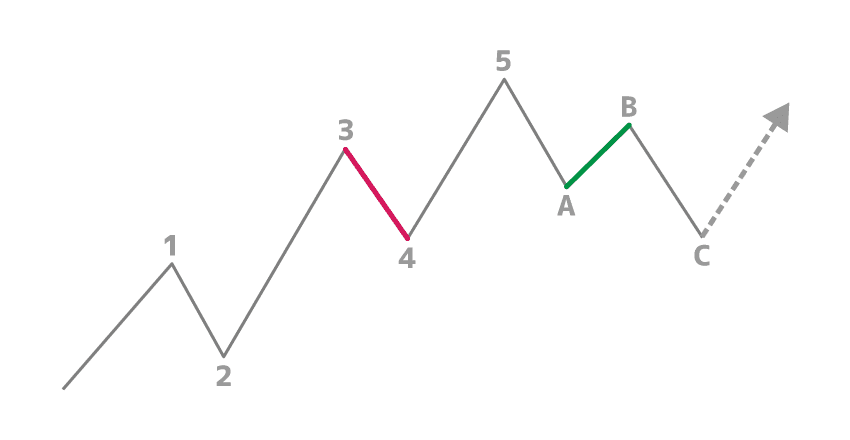

エリオット波動理論では、価格の動きを「波(Wave)」として捉えます。

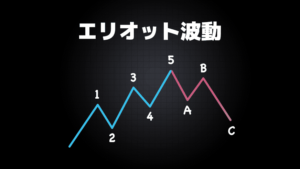

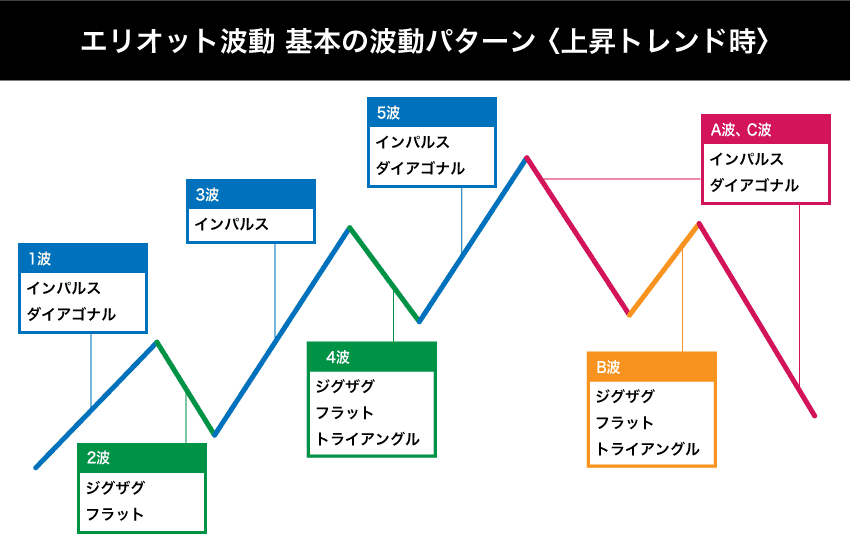

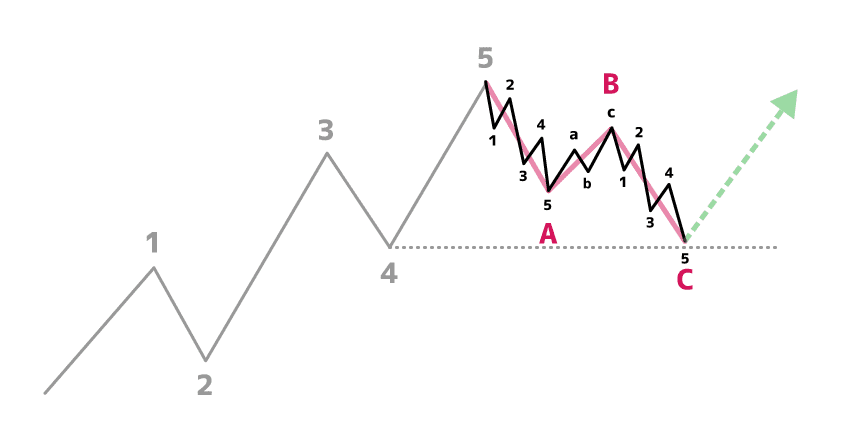

基本的な波動サイクルは、1〜5の推進波とA〜Cの修正波(または調整波)で構成され、合計8つの波からなります。

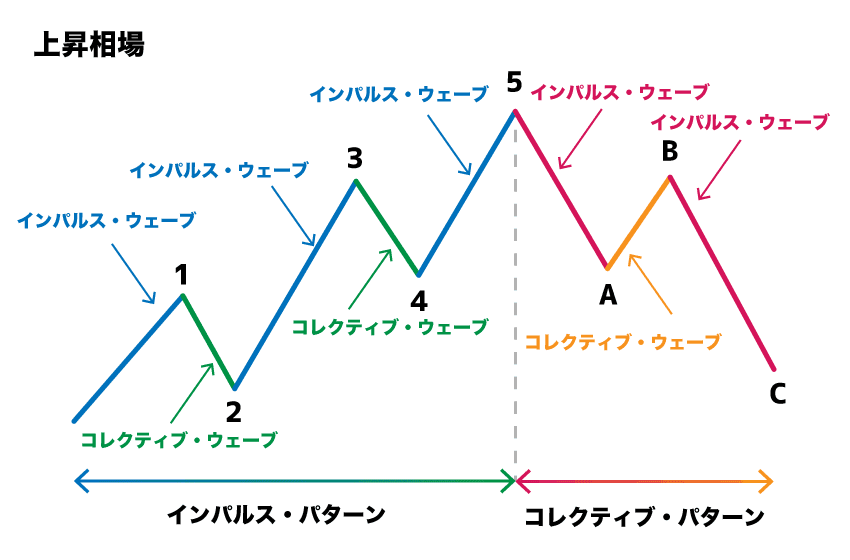

このうち、基本波動として重要なのが「インパルス・パターン(推進波)」と「コレクティブ・パターン(修正波)」です。2つは対となって、ひとつのサイクル(周期)を形成します。

波動のサイクル(周期構造)

エリオット波動理論では、波動は異なる時間軸で階層的に存在するとされています。つまり、ひとつの波の中にも、さらに細かい波が含まれており、複数のサイクルで構成されます。

以下は各波動サイクルの名称と目安となる期間です。

| 波の名称 | 波動の期間 |

|---|---|

| グランスーパーサイクル(Grand Supercycle) | 数十年から数百年 |

| スーパーサイクル(Supercycle) | 数十年(目安:約50年) |

| サイクル(Cycle) | 数年から数十年(目安:約10年) |

| プライマリーウェーブ(Primary Wave) | 数ヶ月から数年(目安:約1〜4年) |

| インターミディエイトウェーブ(Intermediate Wave) | 数週間から数ヶ月(目安:約6ヶ月) |

| マイナーウェーブ(Minor Wave) | 数週間(目安:約6週間、25〜30日) |

| ミニュットウェーブ(Minute Wave) | 数日から数週間 |

| ミニュエットウェーブ(Minuette Wave) | 数日 |

| サブミニュエットウェーブ(Subminuette Wave) | 数時間から数日 |

実際の相場分析では、スーパーサイクル〜マイナーウェーブまでの波動が実用的といえます。

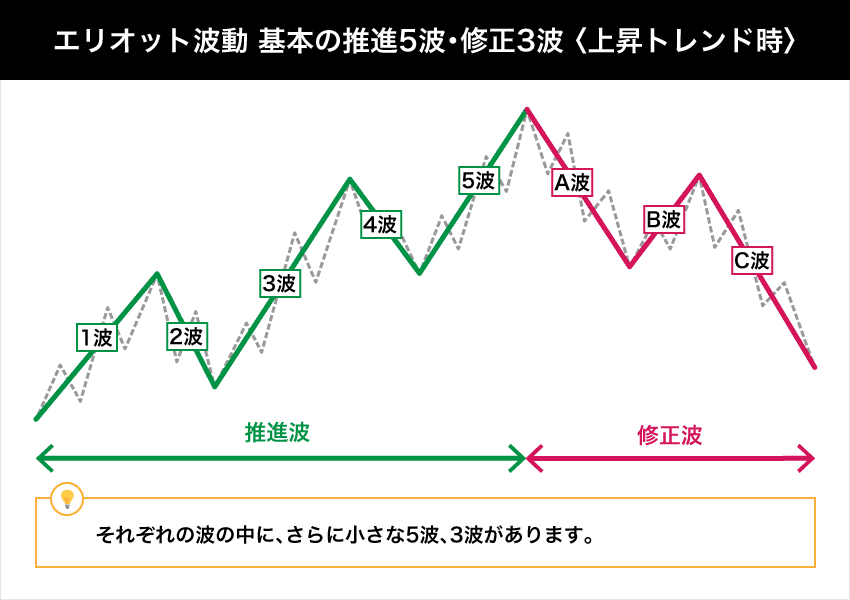

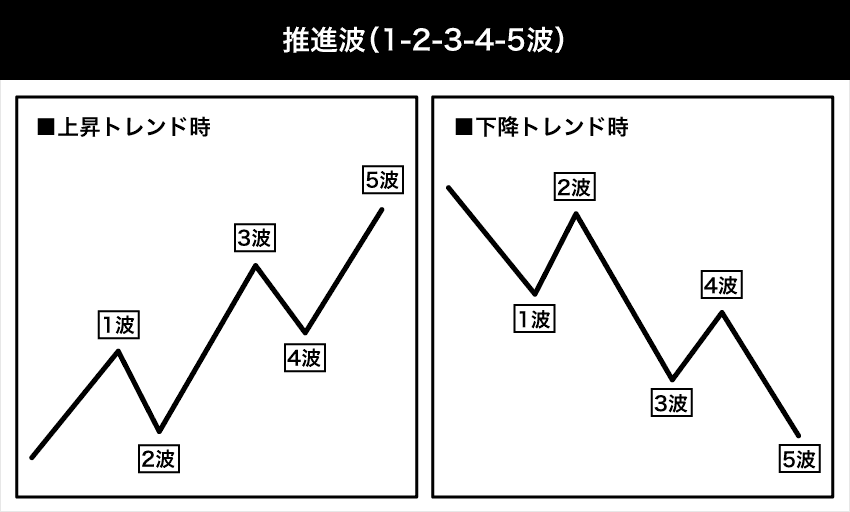

推進波

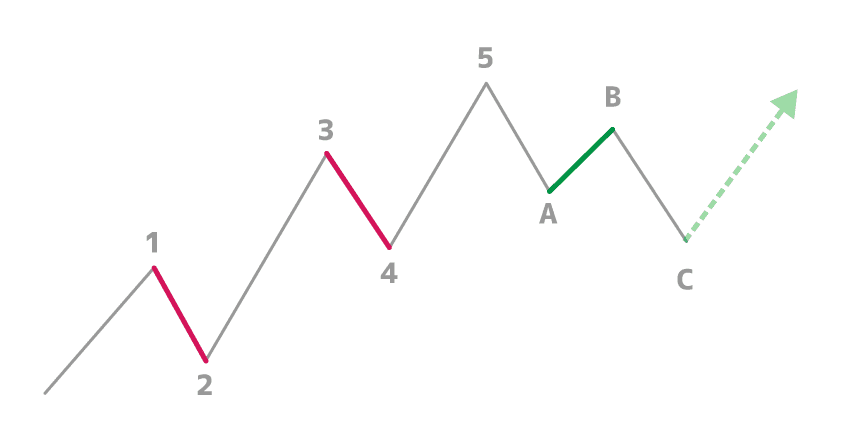

推進波は、トレンドの方向に沿って進む5つの波から構成されます。

これらの波はさらに細分化ができ、それぞれの波の内部にも小さな5波、3波が存在します。

| 波の種類 | 特徴 |

|---|---|

| 第1波 | 新しいトレンドの始まり。多くの市場参加者がまだ気づいていない段階。 |

| 第2波 | 第1波の利益確定による調整波。 |

| 第3波 | もっともトレンドが強く、もっとも長い波になることが多い。トレンド方向に大きく動くことで市場参加者の注目を集める。 |

| 第4波 | 第3波の利益確定による調整波。比較的浅い調整となることが多い。 |

| 第5波 | トレンドの終盤を示す。第3波ほど長くないことが多い。 |

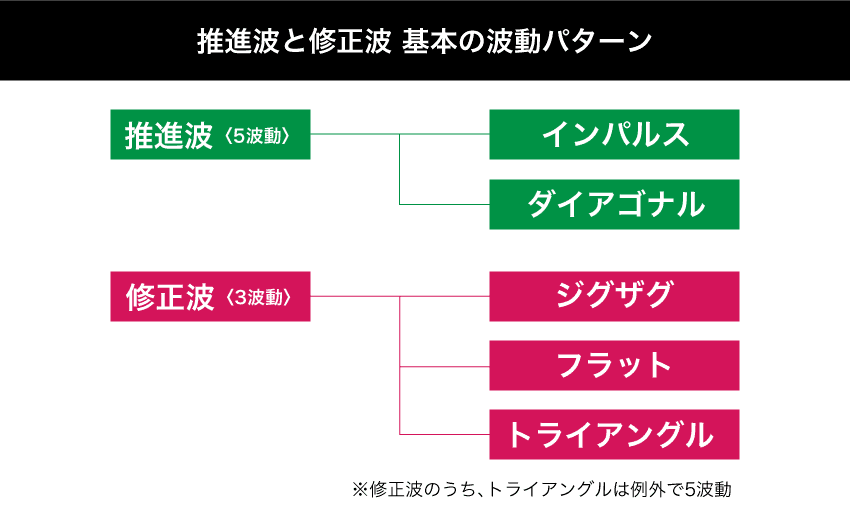

エリオット波動理論の推進波には、以下の2つの主要パターンがあります。

- インパルスパターン

- ダイアゴナルパターン

このうち、理論の基礎となるのがインパルスパターンです。

修正波

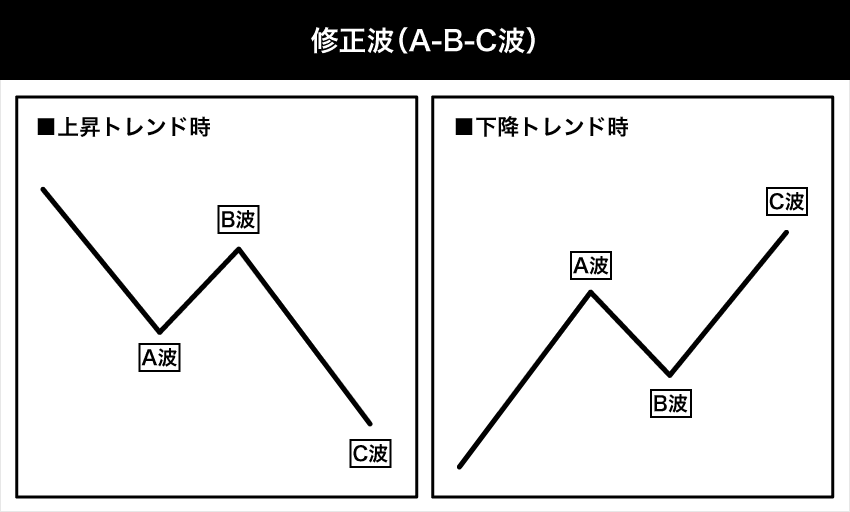

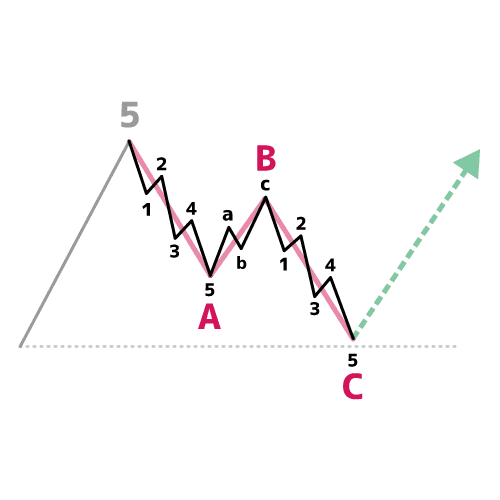

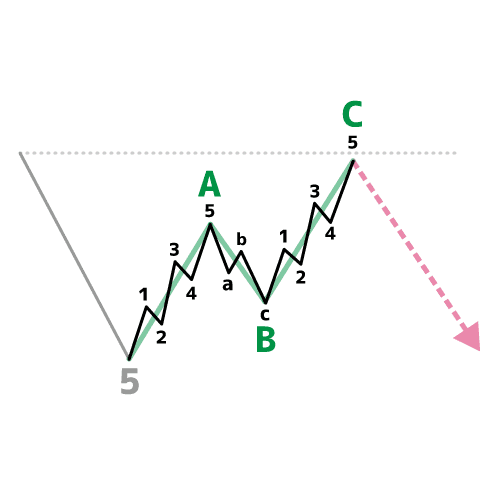

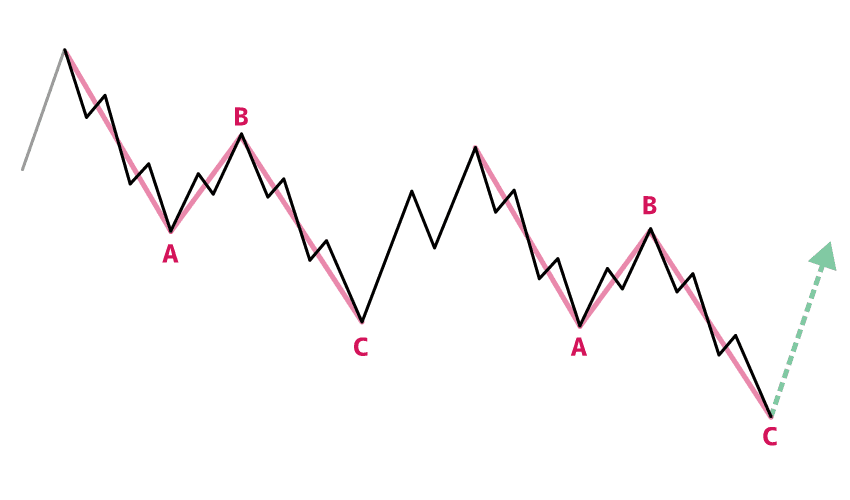

修正波(コレクティブ・ウェーブ)はトレンドとは逆方向に動く波で、通常は3つの波(A-B-C)で構成されます。

価格がトレンドに逆行する動きを示し、推進波の修正局面に現れます。

| 波の種類 | 特徴 |

|---|---|

| A波 | トレンドに逆行する最初の波で、トレンドの一時的な反転を示す。トレンドの一時的な調整として誤解されやすい。 |

| B波 | A波に対する反発波で、元のトレンド方向への一時的な反発(戻り)を示す。トレンドが継続していると誤認されやすい。 |

| C波 | 最終的な調整波で、A波を下回る(または上回る)動きになる。 |

修正波のパターン(コレクティブ・パターン)にはジグザグ、フラット、トライアングルなどがあり、修正3波のほか、2波、4波、B波で出現します。

推進波、修正波と主なパターンのまとめ

推進波にはインパルスパターンとダイアゴナルパターンがあります。

修正波は3波動で、トライアングルのみ5波動ですが修正波として定義されています。

修正波となる2波、4波、B波では、ダブルジグザグ、トリプルジグザグ、ダブルスリー、トリプルスリーといった複合修正波も出現します。

インパルス・パターンとコレクティブ・パターンの関係

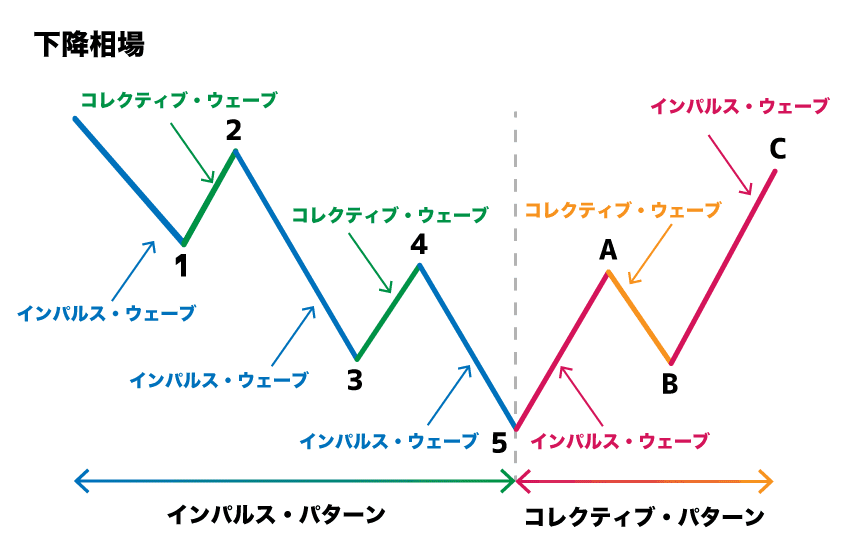

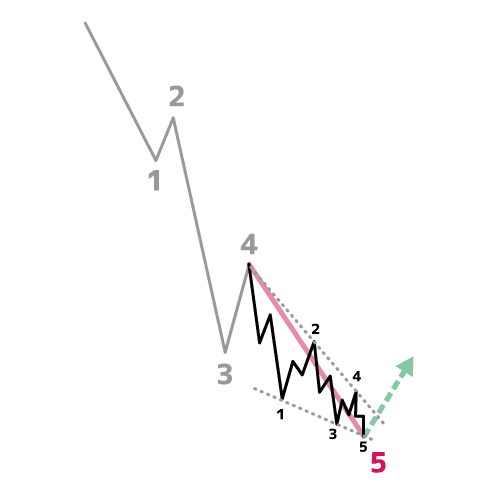

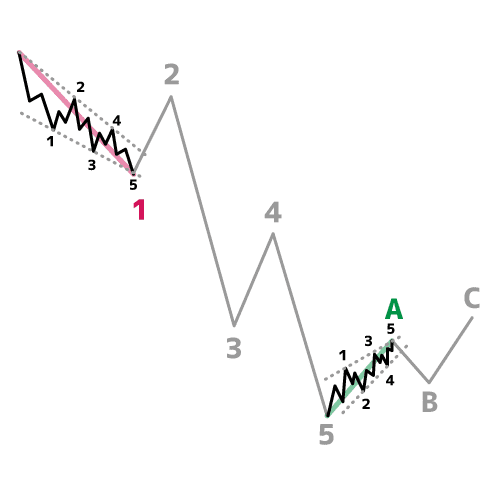

エリオット波動理論の基本となるインパルス・パターンとコレクティブ・パターンですが、トレンド方向、トレンドの逆方向それぞれの波に名称があります。

上昇相場(上昇波動)のときは、トレンド方向の波をインパルス・ウェーブ(直訳すれば衝撃波)、トレンドに逆行した調整の値動きをコレクティブ・ウェーブ(修正波)といいます。

下降相場(下降波動)のときは、トレンド方向の波がインパルス・ウェーブ、トレンドに逆行した波がコレクティブ・ウェーブとなります。

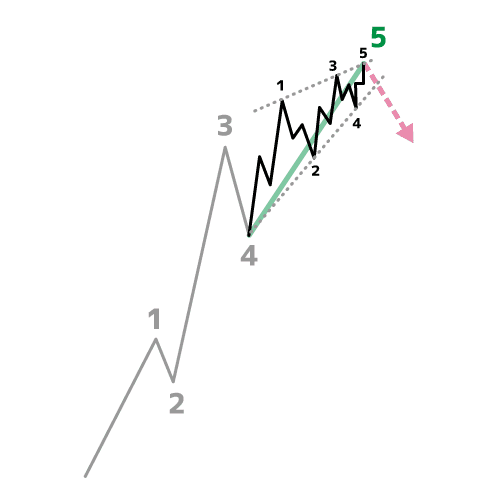

【基本の推進波】インパルス・パターン

インパルス・パターンは、もっとも基本となる推進波のパターンです。

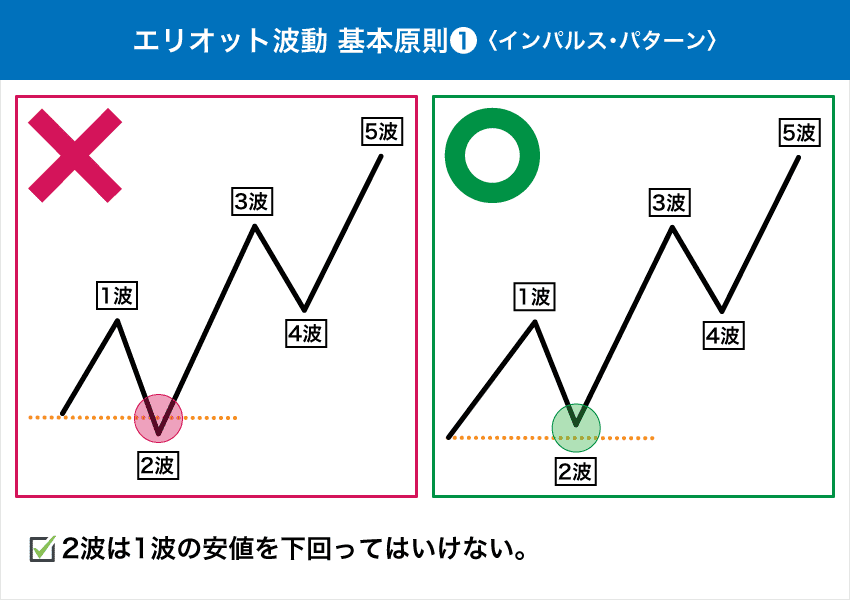

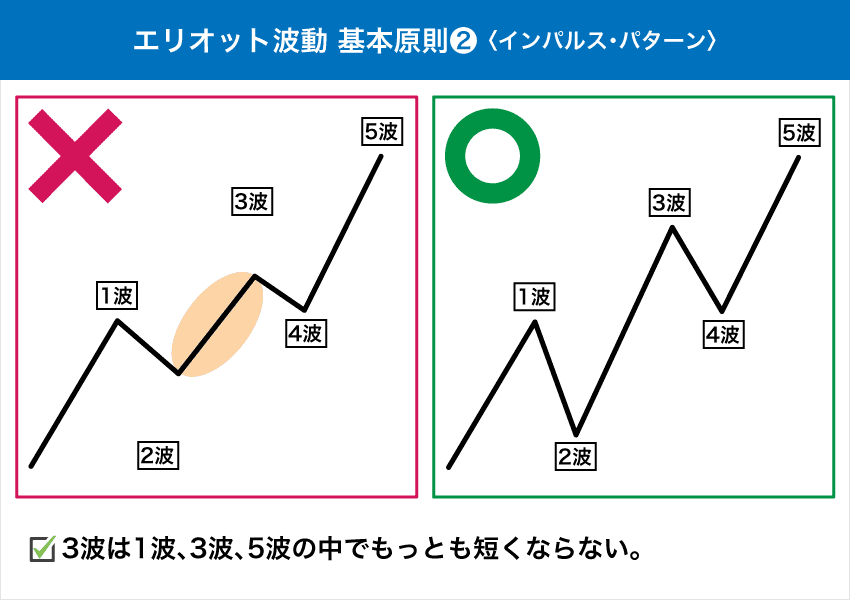

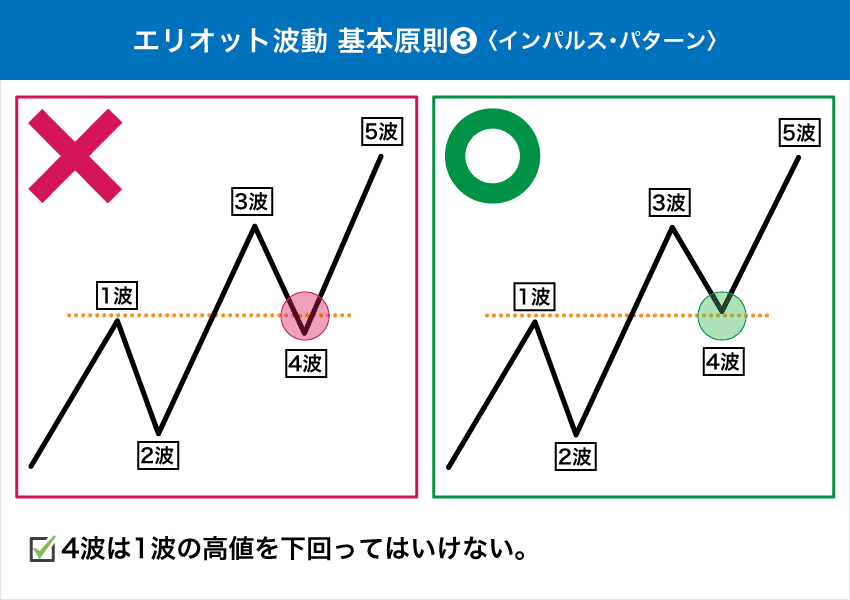

1波〜5波で構成され、パターン形成には3つの基本原則があります。

上昇トレンドの例で見ていきましょう。

| 波の種類 | ルール(上昇トレンドの場合) |

|---|---|

| 第1波 | – |

| 第2波 | ルール①:2波は1波の安値を下回ってはいけない |

| 第3波 | ルール②:3波は1波、5波と比べて、もっとも短くなってはいけない |

| 第4波 | ルール③:4波は1波の高値を下回ってはいけない |

| 第5波 | – |

エリオット波動は難しいイメージを持つ方も少なくありませんが、基本原則はこの3つのルールだけです。

この原則をしっかり押さえておけば、エリオット波動理論をスピーディーに理解できるようになります。

ノーオーバーラップルールと例外

4波は1波の終点と重なってはいけないことを「ノーオーバーラップルール」といいます。

これは、3波が3つのインパルス・ウェーブのなかで「もっとも短くなってはいけない」とともに、3波の完成を確定する判断材料となります。

これは厳密な原則とされていますが、ときには例外が生じることもあります。たとえば、以下のような場合です。

- チャートでインパルス・パターンが明確に形成されている

- 4波がわずかに1波の終点を割り込んでいる(=オーバーラップが発生)

- それでも3波が他の推進波よりも明らかに長い(=ルール2を満たしている)

このようなケースでは、インパルス・パターンの例外として柔軟に判断することも可能です。ルールに厳格になりすぎず、全体の波形やトレンドの力強さからも判断するのがポイントです。

インパルス・ウェーブ(衝撃波)の変形

実際のチャートではエリオット波動のパターンが崩れたり、波の本数が違うこともあります。

こうした波動が変形したパターンには以下があります。

- エクステンション(延長)

- ダブル・リトレースメント(2度戻り)

- フェイラー(失敗)、トランケーション

- スローオーバー(上放れ)

- ダイアゴナル・トライアングル(斜行三角形)

エクステンション(延長)

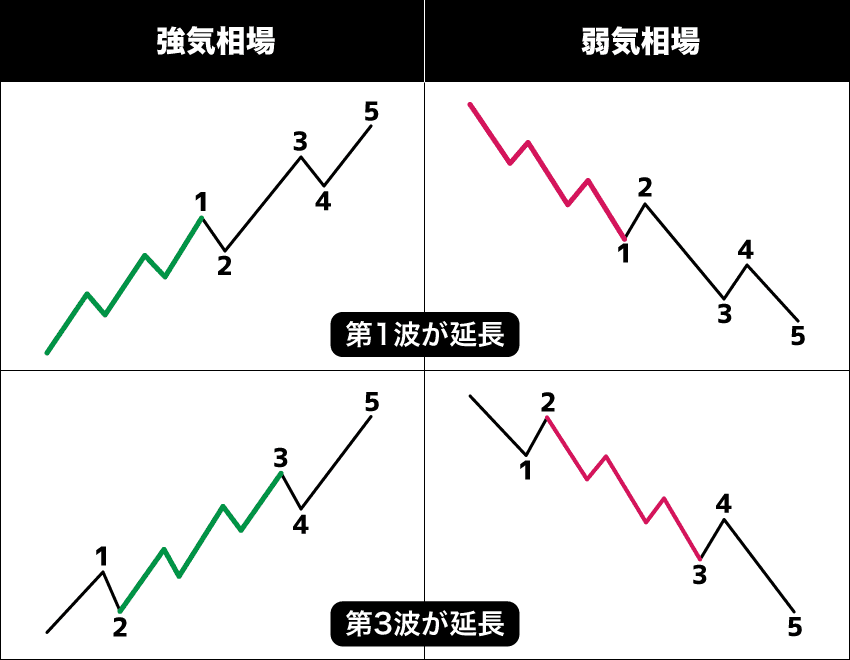

多くのインパルス・ウェーブでは、エクステンションという波が引き延ばされる現象が発生します。

一般的に、推進波の1波、3波、5波のうちの1つでエクステンションが発生します。

このうち、もっともエクステンションが起こりやすいのは3波です。

エクステンションが起こった波は、他の波と比べても明らかに長くなり、1波〜5波のうちの4波と同じ振幅、期間になることもあります。

通常の推進波は5波でカウントされますが、この場合はエクステンションにより9波でカウントされます。

9波はどの波の延長か判断が難しい場合もありますが、エリオット波動理論では「9波」「5波」はそれぞれ同じ意味を持つと定義されています。

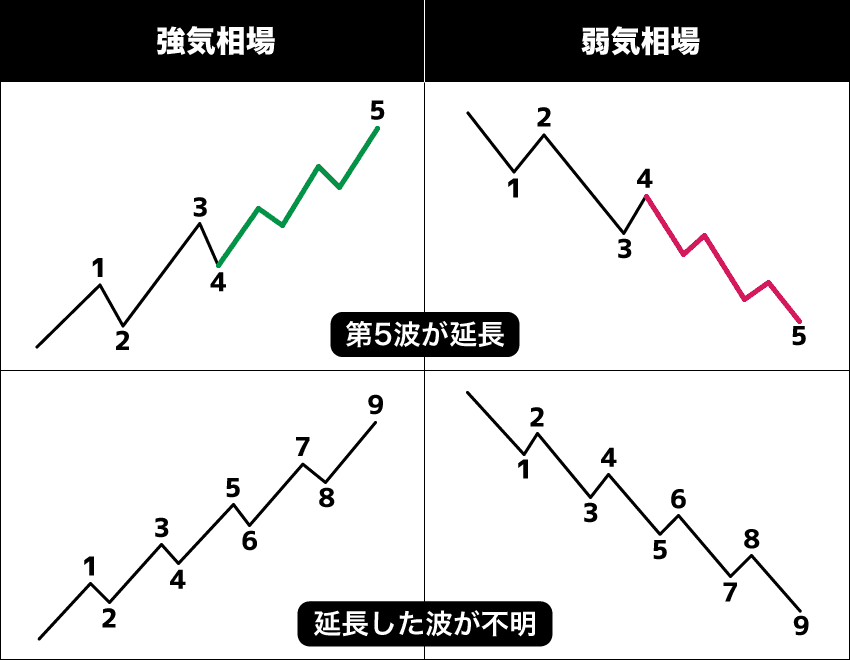

「9波パターン」でエクステンションと「再延長」を捉えていく

どの波でエクステンションが発生したか分からないケースもありますが、このときに役立つのが「9波パターン」です。

これは5波動を超えてきて6波、7波、8波とカウントしていったとき、9波動目で終わりとなることから、9波パターンと呼ばれています。

つまり本来の5波のうち、ひとつの推進波が5波で構成されることから、「1波 + 1波 + 1波 + 1波 + 5波 = 9波 」となる仕組みです。

そしてエクステンションは、エクステンション内でも発生することがあります。

エクステンションを的確に捉えるために、さらに「延長の再延長」を見極めるためのポイントをご紹介します。

- インパルスパターンのインパルスウェーブ(1波、3波、5波)のうち、ひとつの波でエクステンションが発生しやすい。

- 1波が延長されたら、3波と5波は延長しにくい。

- 1波が普通の波で、3波が延長されたら、波5は延長しにくい。

- 1波と3波が普通の波なら、5波は延長しやすい。

- 延長は3波で起こる確率がもっとも高い。

- 3波が延長すると、5波は単純なパターンになりやすく、5波は1波と同じ長さになることが多い。

- 1波と3波ともに普通の波で、なおかつ5波が3波よりも大きな動きを見せるときは、5波は「延長の延長」になる確率が高い。

- 波がほぼ同じような長さの「9波パターン」の多くは3波の延長パターンだが、5波の延長パターンとなることもある。

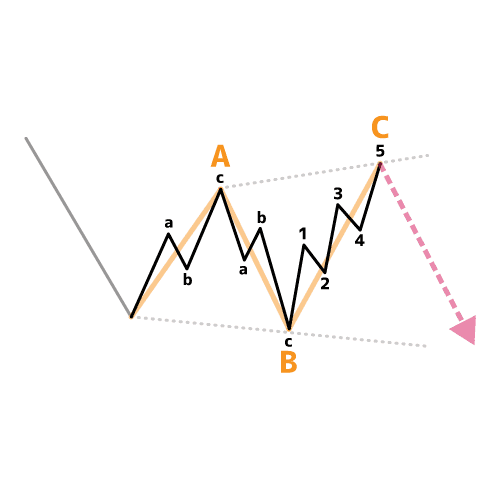

下の画像は、

- 左:延長する3波内で、3波が延長するパターン

- 右:延長する5波内で、5波が延長するパターン

を示しています。

FXや株式市場では、3波内で3波が再延長するパターンが見られます。

商品市場の強気市場では、5波内で5波が再延長するのが一般的となっています。

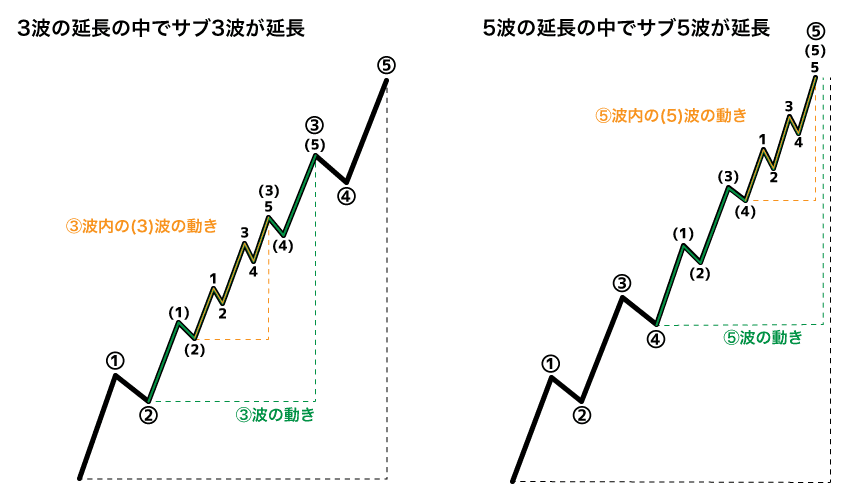

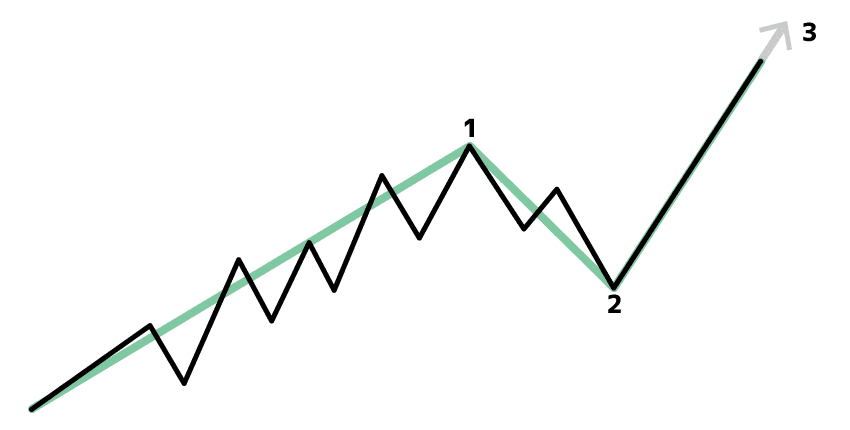

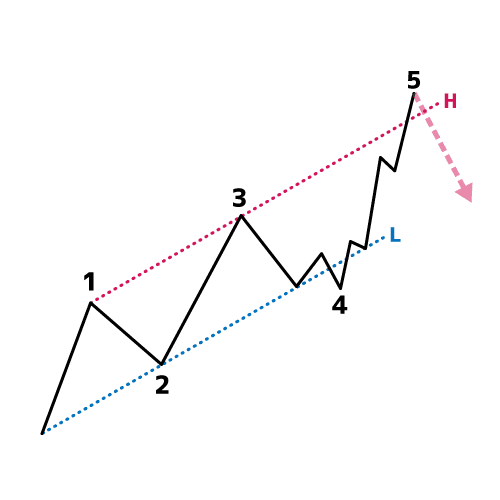

1波の延長を見分ける方法

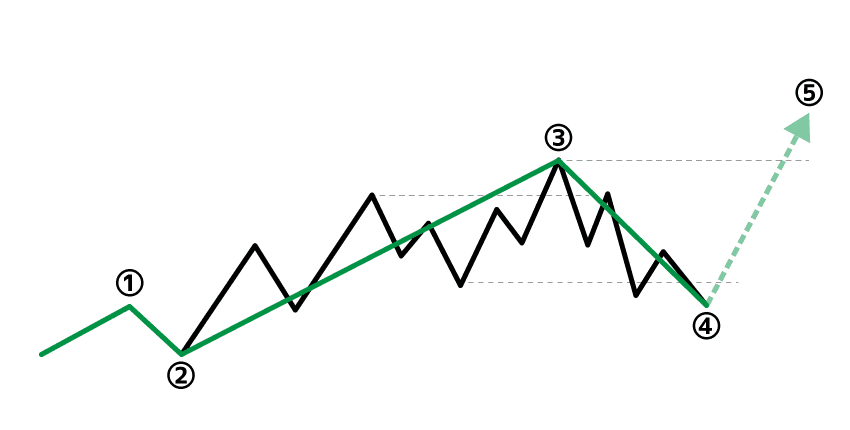

5波動のうち、3波はもっとも短くならないルールです。つまり1波、3波、5波のうち、3波は1番目か2番目に長くなります。

つまり3波が完成したと考えるとき、ひと目で1波よりも短いと判断できるなら、1波が延長している可能性があるということです。

もうひとつは、サブ波で見分ける方法があります。

通常のインパルス・ウェーブ①波は、2本のチャネルラインで一段階小さいサブ波の1波〜5波を形成しています。

①波を例にすると、左は通常で、右は延長が考えられるケースです。

右の①波は、サブ3波が上部チャネルライン(H)をブレイクアウトします。

その後、上部チャネルライン(H)がサポートラインとなって、サブ4波が上昇します。

さらに2波〜4波のサポートライン(L’)から水平となる、上部チャネルライン(H’)をブレイクアウトしてくると、

サブ波の3波が明らかに上部チャネルラインを抜けて、さらに小さい範囲での5波動の形成が見られる場合、インパルス・ウェーブ1波が延長されている可能性が高くなります。

その後サブ波4波が形成され、サブ波5波がさらに上部チャネルラインを抜けてくれば、より延長の可能性が高くなります。

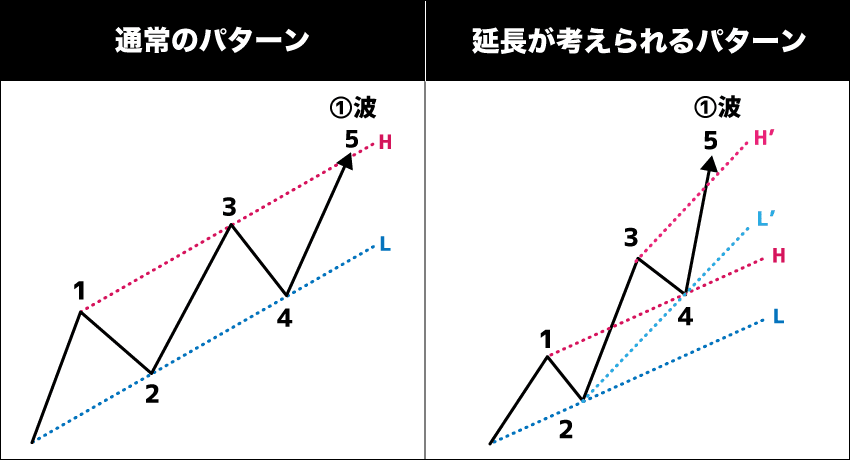

3波、5波の延長を見分ける方法

基本的には1波での見分け方と共通ですが、例えば3波ならすでに1波と2波が形成されているため、1波よりも見極めやすいです。

基本的に3波はもっとも大きい波となりやすいため、1波と5波よりもエクステンションが起こりやすい要因です。

これは3波を構成するサブ波にも同じことがいえます。

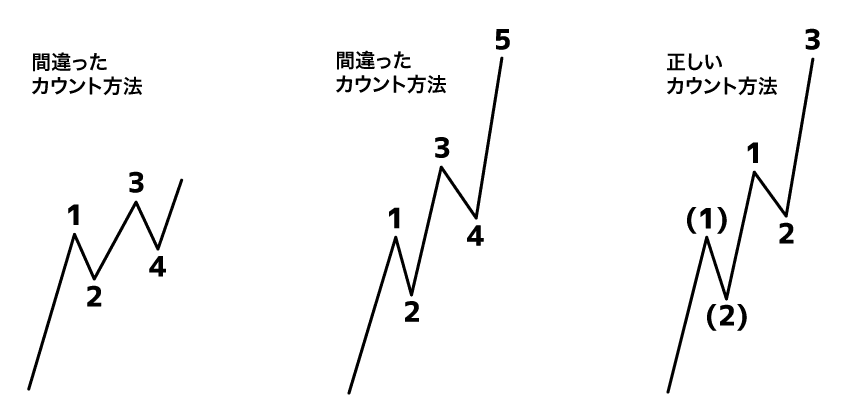

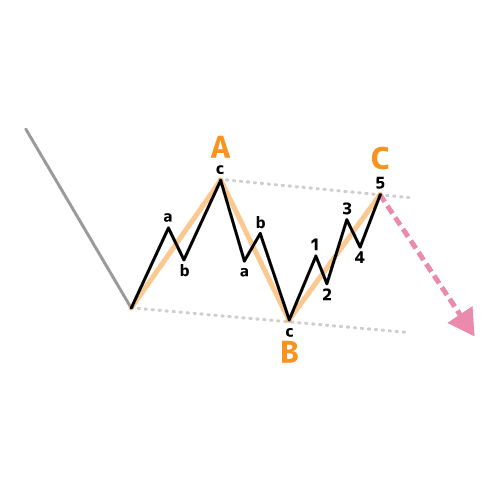

カウント方法のポイントをご覧ください。

- 左:4波が1波と重なっていますので、3波のカウントを間違えています。

- 中央:推進波のなかで3波が最短なので、カウント方法を間違えています。

- 右:エクステンションしたが3波が1波より短いため、(1)波、(2)波と再カウント。1波、2波は(3)波のサブ波として形成中であることを示す、正しいカウント方法です。

もっともエクステンションを見分けやすいのが5波です。

すでに1波と3波が形成されていますので、長さと期間を比べることでエクステンションの判断にできます。

また1波と3波で延長されていなければ、5波で延長しやすい可能性があると捉えることができます。

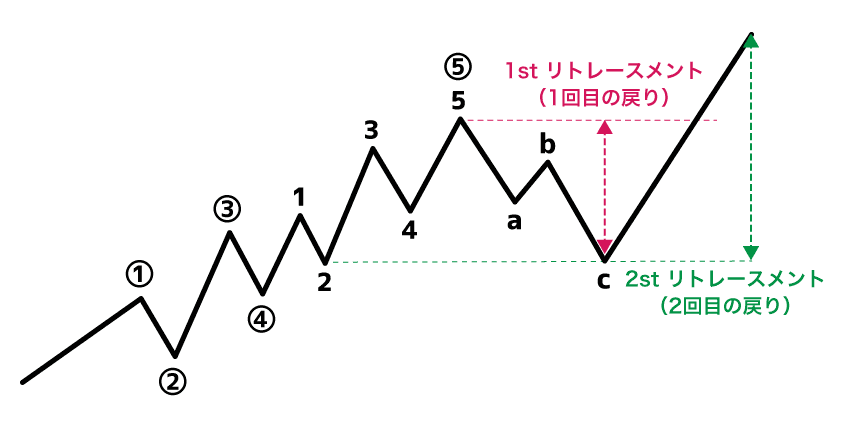

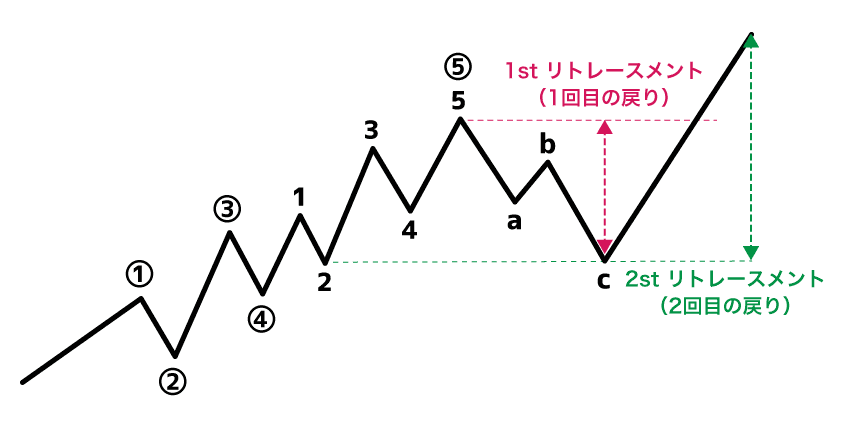

ダブル・リトレースメント(2度戻り)

5波が延長した場合、ダブル・リトレースメントという2つの値動きが想定されます。

リトレースメントとは「戻る」値動きのことで、フィボナッチ・リトレースメントでいうところの61.8%戻しのようなイメージです。

つまりダブルリトレースメントは、強気相場なら5波が形成されたあと、下降する動きが1つ目のリトレースメントで、その後上昇する動きが2つ目のリトレースメント、それぞれ2つを合わせた動きのことを指します。

ダブル・リトレースメントは⑤波のサブ2波付近が反転の目安となり、⑤波を超えてダブル・リトレースメントが形成されます。

これを大きな波で捉えたのが以下です。

修正波の戻りとその後の直近高値のブレイクによって、明確なトレンドの方向性を再確認できます。

つまり、修正波による戻りの位置を目安にできること、そして大きな波となる3波を捉えていくことにダブル・リトレースメントを活用できます。

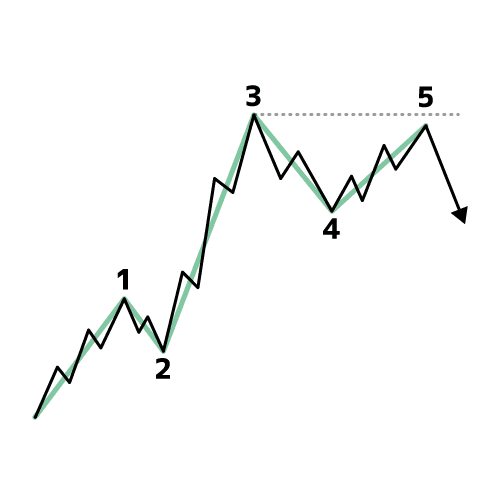

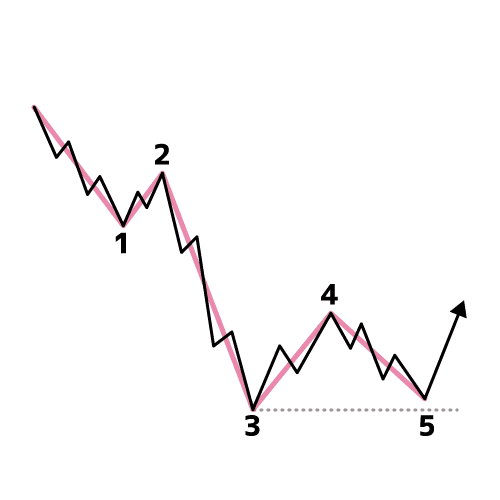

フェイラー(失敗)

強気相場の場合、5波は3波よりも高くなります。

5波の上昇が弱く、5波が3波の終点を超えないパターンは、フェイラー(失敗)といいます。

フェイラーは3波の勢いが強かったとき、とくに3波がエクステンションするときに出現しやすいです。

5波の「サブ5波」に注目することで、フェイラーを見つけやすくなります。

またフェイラーとなる5波の長さは、1波と似た長さとなりやすいことにも注目してみてください。

フェイラーが発生するとダブルトップ、ダブルボトムのような形状になるため、トレンドの転換を見極めるのに役立ちます。

フェイラーとはエリオット氏による呼び名です。

エリオット波動理論で有名な書籍に「エリオット波動入門」があり、著者のロバート・R・プレクターはトランケーション(=切り捨て、切り取りの意味)と呼んでいます。

スローオーバー(上放れ)

5波がチャネルラインを突破することをスローオーバー(上放れ)といい、反転のシグナルとなります。

平行チャネルまたはダイアゴナルパターンの収縮パターンにおいて、5波が上部のチャネルラインに近づくときに、取引量が多ければ、上部ラインを突き抜ける可能性があることを示します。

スローオーバーは上昇のトレンドが終わる、最終的な局面であることを示唆します。

上記のように、上放れ発生前に先立って、4波や5波のサブ2波が下放れ(スローアンダー)することもあります。

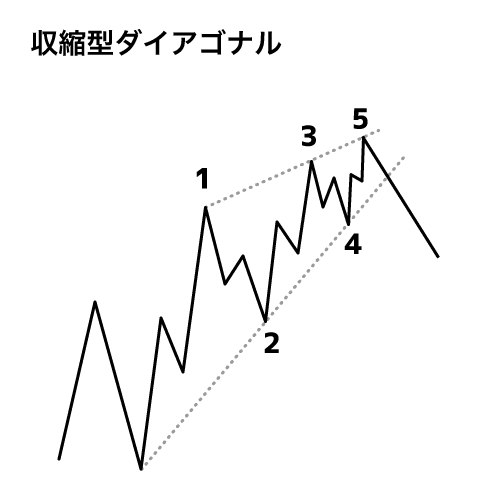

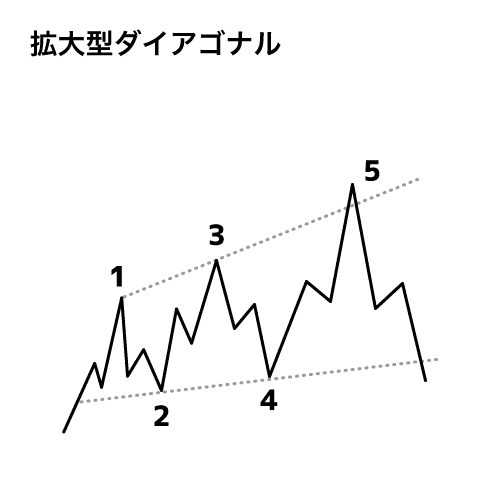

【推進波】ダイアゴナル・パターン

ダイアゴナル・パターンは1〜5波と、5つのサブ波(=副次波)3-3-3-3-3それぞれが、ジグザグで構成される推進波です。

構造の違いによりインパルスとは異なるパターンであり、ダイアゴナル・トライアングル(斜行三角形)とも呼ばれています。

2つの形状があり、ウェッジ(くさび)状となる収縮型ダイアゴナルと、メガホンのような逆ウェッジとなる拡大型ダイアゴナルがあります。

そして、トレンドの終わりに出現するパターンをエンディング・ダイアゴナル、トレンドの始まりに出現するパターンをリーディング・ダイアゴナルと区別されています。

どちらのケースでも収縮型ダイアゴナルの出現が一般的ですが、拡大型ダイアゴナルが出現することもあります。

拡大型ダイアゴナルは、「スローオーバー」の発生によってパターンが終わることも多く、まれにトレンドラインに5波が届かないケースもあります。

エンディング・ダイアゴナル

エリオット氏によると、エンディング・ダイアゴナルは「あまりにも速く、あまりにも遠くまで行った」とき、主にインパルス・パターンの5波の位置に現れます。

エンディング・ダイアゴナルのごく一部では、A-B-CのC波の位置に現れることもあります。

ダブルスリーまたはトリプルスリーでは、最後のC波のみに現れます。

どのケースでも、ダイアゴナルはより大きなパターンの終了時に見られ、大きな動きの終焉を示しています。

パターンの条件ではありませんが、一般的にサブ波の1波と4波が重なって「くさび型」となりやすい傾向にあります。

リーディング・ダイアゴナル

リーディング・ダイアゴナルはエンディング・ダイアゴナルと同じく1〜5波と、サブ波3-3-3-3-3で構成されます。

インパルス1波の細分化、またはジグザグのA波の細分化でまれに現れるパターンとなります。

通常、サブ波の1波と4波が重なるくさび型が特徴で、パターンの条件ではありませんが重なりやすい傾向にあります。

国内では、リーディング・ダイアゴナルは5-3-5-3-5が基本と説明するサイトも多いですが、これは誤りのためご注意ください。

日本エリオット波動研究所は2019年7月に、「現実には5-3-5-3-5型のリーディング・ダイアゴナルはほぼ出現しないと考えてよい」と説いています。

またアメリカのエリオット・ウェーブ・インターナショナルは、5-3-5-3-5に見えるケースもあるが厳密な定義に結論は出ていない述べています。

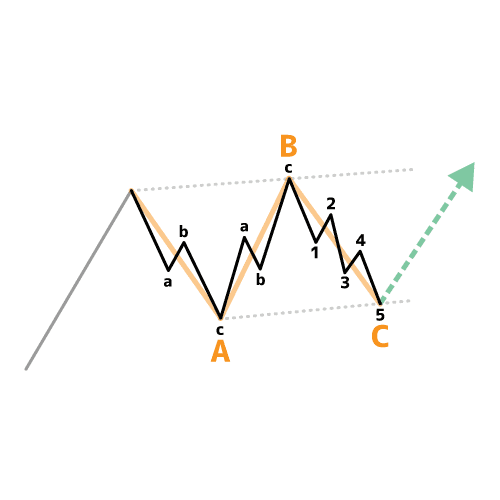

【修正波】コレクティブパターン

エリオット波動理論における修正波(調整波)は、コレクティブパターンとしていくつかの基本的なパターンが定義されています。

上昇トレンド後の押し目を例に、主要なコレクティブパターンを見ていきましょう。

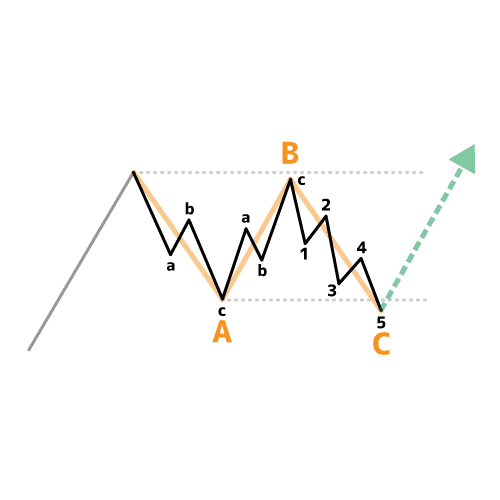

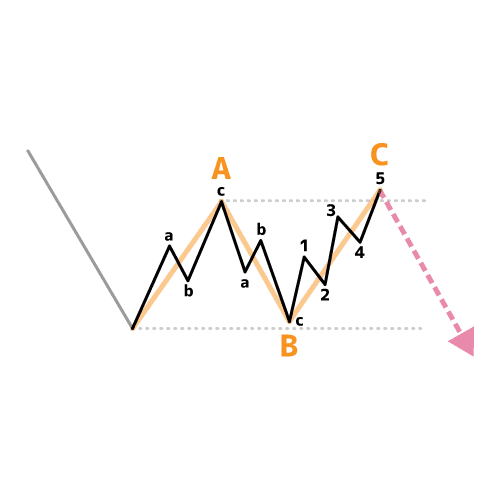

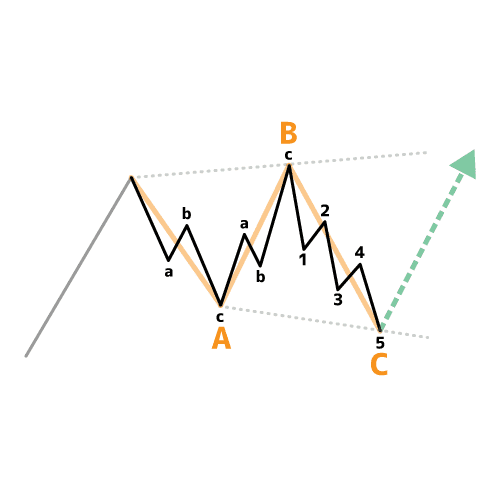

ジグザグ・コレクション

ジグザグ(Zigzag)はA-B-C波とサブ波5-3-5で構成され、明確なトレンド方向に対する急な調整を示します。

数あるコレクティブ・パターンのなかでも、もっともシンプルなパターンです。

上昇トレンドにおける、調整の下降パターンの例は以下です。

このほか2波、4波、B波のほか、トライアングルや複合パターンのなかにもジグザグは出現します。

以下はインパルスを例にしたものです。

C波の深さですが、4波の水準の手前で反転するケースが多いです。

つまり4波の水平ラインに注目するのが、1つ目のポイントです。

もうひとつのやり方は、3波の値幅に対して4波の修正率をフィボナッチ・リトレースメントを使って算出するやり方です。

具体的には、3波の始点から終点にかけてラインを描画します。

この場合は主に38.2%がターゲットとなりますが、23.6%や50%を目安にすることも可能です。

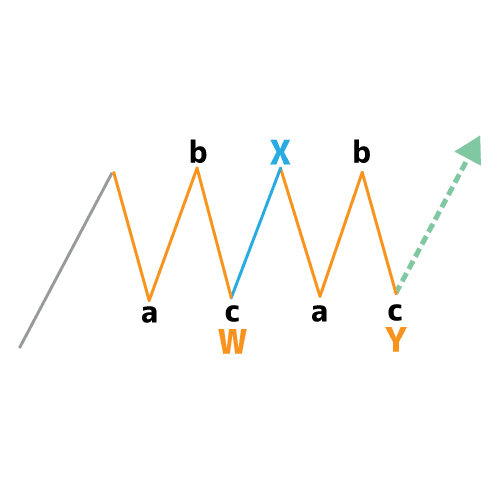

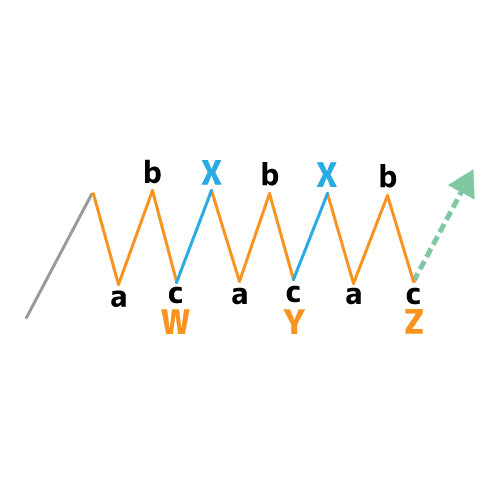

ダブルジグザグ、トリプルジグザグ

ダブルジグザグやトリプルジグザグは、2つまたは3つの連続したジグザグパターンで構成される調整パターンです。

最初のジグザグが通常の目標となる価格に達しないときは、ジグザグが連続して出現することもあります。

2つのジグザグが連続すればダブルジグザグ、3つが連続するときはトリプルジグザグとなり、それぞれの間に3つの波を挟むことが特徴です。

パターン自体はインパルスのエクステンション(延長)に似ていますが、それほど多くは出現しません。

フラット・コレクション

フラット(Flat)は3つのA-B-C波で構成されており、サブ波はジグザグの5-3-5に対し、フラットは3-3-5で構成されているのが違いです。

価格が横ばいまたはわずかな上昇や下降を示すため、比較的穏やかな調整を表します。

4波の水平ラインに達する前に修正が完了するときは、このフラットになることが多い傾向にあります。

フラットには以下の3種類があります。

- (通常の)フラット

- 拡張フラット

- ランニング・フラット

また上記に当てはまらない変則的なフラットとして、イレギュラー・フラットがあります。

フラット

通常のフラットは、B波はA波の始点付近で終了し、C波はA波の終点を大幅に超えて終了して形成されるパターンとなります。

拡大型フラット

拡大型フラットは、B波はA波を超えて終了し、C波はA波の終点を大幅に超えて終了して形成されるパターンとなります。

イレギュラー・フラット(不規則なフラット)とも呼ばれています。

ランニング・フラット

ランニング・フラットは、B波はA波の始点を超えて終了し、C波はA波の終点に達さずに終了して形成されるパターンとなります。

「ジグザグ」は4波に接近しやすいパターンですが、4波に達せずにC波で反転しやすい「フラット」のほうがトレンドが強いケースも多く、その場合は5波の強さにも直結します。

上昇トレンドを例にすれば、修正波は安値の切り上がりにも注目してみてください。

なおフラットは、ジグザグパターンと比べると形成に時間がかかる傾向があります。

これは、フラットが価格の横ばいまたは緩やかな変動によって、全体的に調整がゆっくりと進むためです。

一方でジグザグパターンは急激な価格変動によって、比較的短期間でパターンが形成されやすい傾向にあります。

フラットでは、C波はA波よりやや下の水準で反転するケースが多いです。

そのため反転の位置は、A波の水平ラインに注目するのが1つ目のポイントです。

またジグザグと同様に、フィボナッチ・リトレースメントを使って38.2%を反転の目安にすることも可能です。

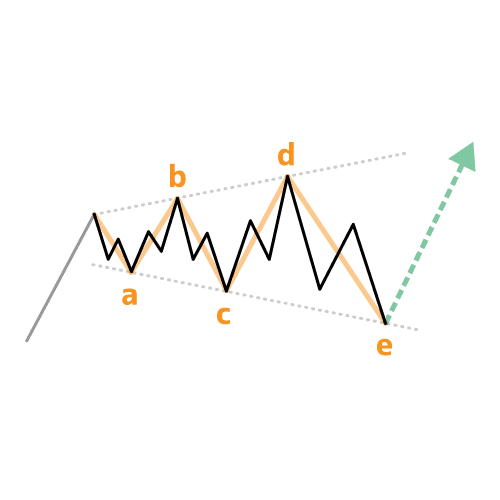

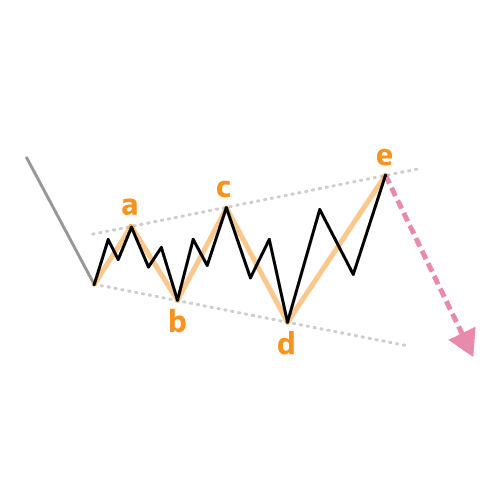

トライアングル・コレクション

トライアングル(Triangle)は、売りと買いの力が均衡している局面で出現しやすいパターンです。

一般的に、ボリューム(取引量)の減少とボラティリティ(変動率)の低下によって、水平方向への値動きが特徴となります。

5つの波(A-B-C-D-E)すべてが修正波で構成され、主に価格が収束してトライアングル(三角形)を描くパターンとなります。

トライアングルはA波とC波、またはB波とD波の終点を結んで形成されます。

E波はA波とC波のトレンドラインに達しないこともあれば、ブレイクアウトすることもあります。

トライアングルパターンには以下があります。

- 収束型

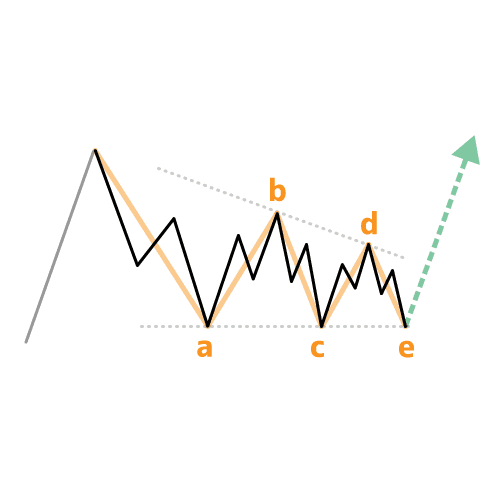

- 対称型:シンメトリカル・トライアングル

- 上昇型:アセンディング・トライアングル

- 下落型:ディセンディング・トライアングル

- 拡大型(=逆対称型):エクスパンディング・トライアングル

このうち、価格が拡散していくパターンの拡大型トライアングルが出現することは稀です。

トライアングルは、大きな値動きパターンとなる波の前の位置で発生します。

つまりインパルスの4波、ABCのB波です。

エリオット波動理論では、2波でトライアングルが発生することは稀とされています。

なお水平トライアングルを構成する5波の長さは、フィボナッチ比率(1:0.618)を活用すれば目安の算出に役立てることができます。

a波を100%とすればc波は約62%、b波を100%とすればd波は約62%、c波を100%とすればe波は約62%と予測ができます。

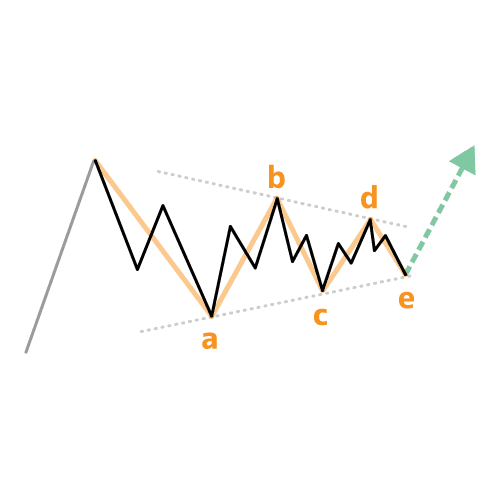

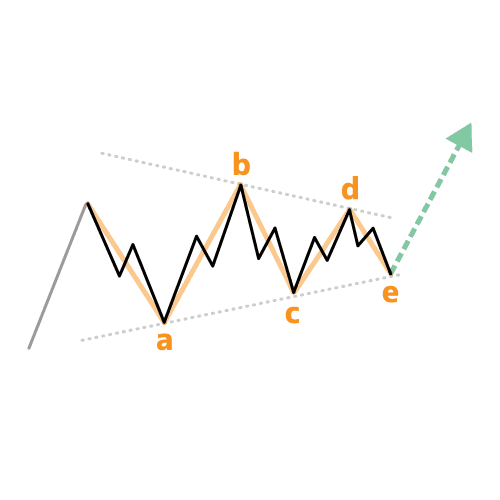

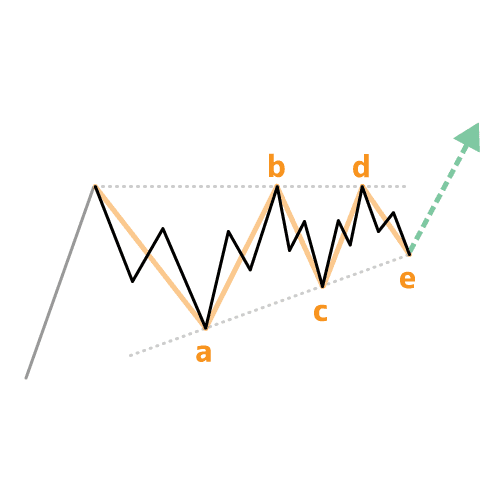

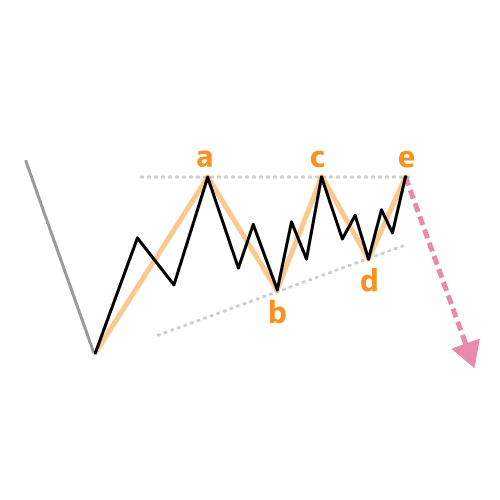

シンメトリカル・トライアングル(対称三角形)

シンメトリカル・トライアングルは、上を結ぶラインが下降し、下を結ぶラインが上昇するパターンです。

トライアングルなど保ち合いのチャートパターンですが、保ち合い後は元々のトレンド方向に放たれるとの見方をします。

収束型トライアングルではB波がA波の始点より高くなることもあり、この場合はランニング・トライアングルと呼ばれます。

このパターンは出現頻度も多いので、ぜひチェックしておいてください。

アセンディング・トライアングル(上昇三角形)

アセンディング・トライアングルは、上を結ぶラインが水平で、下を結ぶラインが上昇しているパターンです。

なお一方が水平ラインとなるアセンディング・トライアングル、ディセンディング・トライアングルは、バリア型トライアングルとも呼ばれます。

アセンディング・トライアングルは上昇相場のパターンが代表的で、チャートでの出現頻度も多いです。

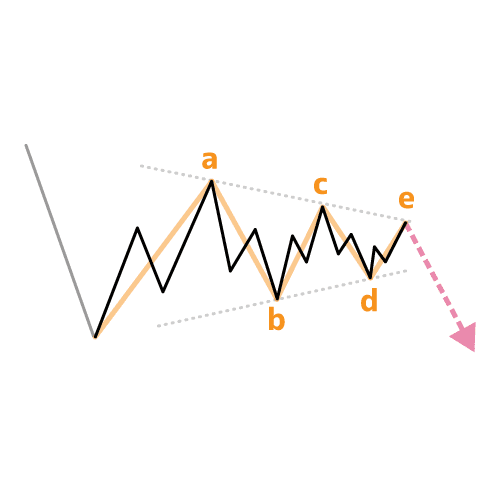

ディセンディング・トライアングル(下降三角形)

ディセンディング・トライアングルは上を結ぶラインが下降し、下を結ぶラインは水平となるパターンです。

アセンディング・トライアングルは下降相場のパターンが代表的で、チャートでの出現頻度も多いです。

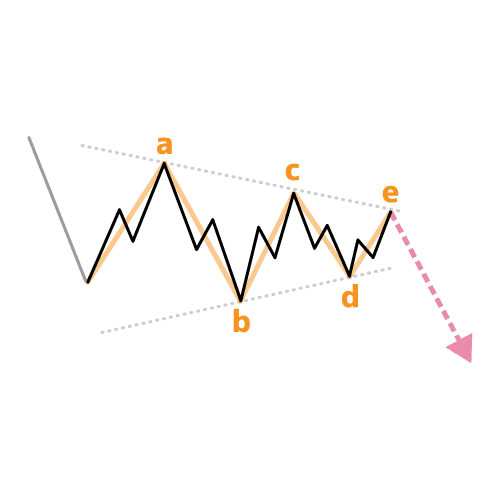

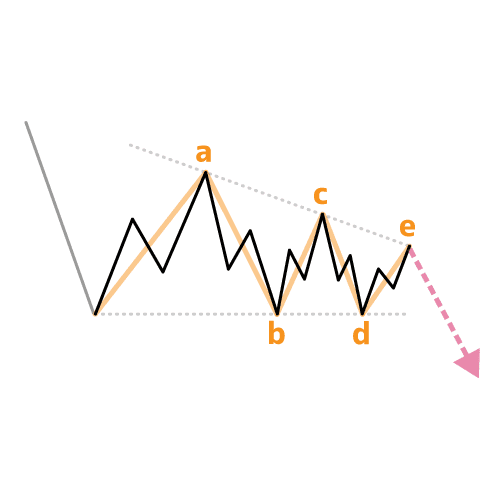

エクスパンディング・トライアングル(拡大三角形)

エクスパディング・トライアングルは、ブロードニングフォーメーションとも呼ばれるパターンです。

同じトライアングルパターンとされているものの、他の収束型と比べると大きく特性が異なるパターンといえます。

高値と安値を更新しながらパターンを形成していくため、ブレイクアウトしたと判断してエントリーすると失敗トレードになりがちです。

この場合は※レジスタンスラインまたはサポートラインのブレイクアウトで判断するのが賢明といえます。

※便宜上レジスタンスライン、サポートラインとしていますが、トライアングルが形成されるのはトレンドがない相場のため、トレンドラインが効果的ではない相場です。実質はトレンドラインではない、とだけ理解しておいてください。

株式市場では、4波の位置にトライアングルが発生すると、5波は速く動きやすく、三角形のもっとも広い部分の高さとほぼ同じ高さ分動くことがあります。

エリオットは、トライアングル発生後に続く、この速くて短い推進波のことを「スラスト」といいました。

スラストは通常であればインパルスですが、エンディング・ダイアゴナルになることもあります。

強気相場では、スラストはなく、かわりに5波が長くなります。

つまり三角形に続く5波が通常のスラストの動きを超えると、波が長引く可能性が高くなります。

商品市場では、トライアングル後にインパルスが発生すると、通常、一連の波の中でもっとも長くなります。

プライスアクションでは、スラストとはトレンドの継続を示すローソク足パターンのことです。

チャート分析手法のひとつであるディナポリ・チャートには、スラストを活用したトレード手法としてシングルペネトレーションとダブルレポがあります。

興味がある方は、ぜひディナポリ・チャートの記事もご参考にしてみてください。

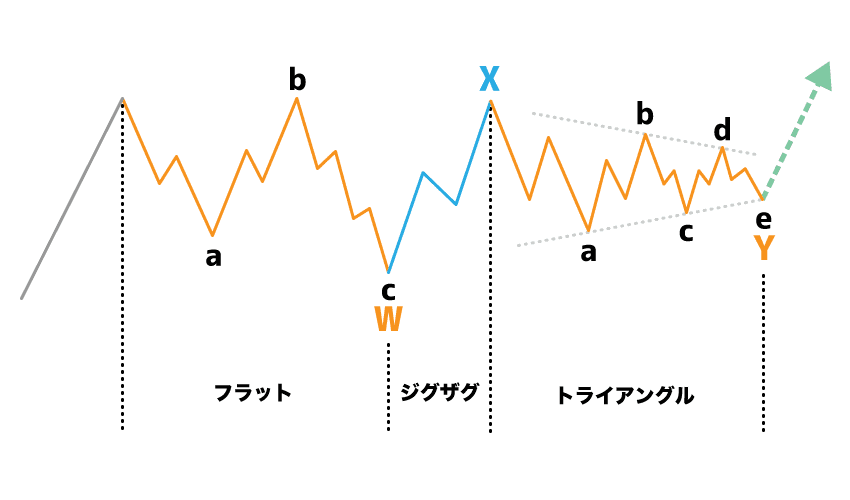

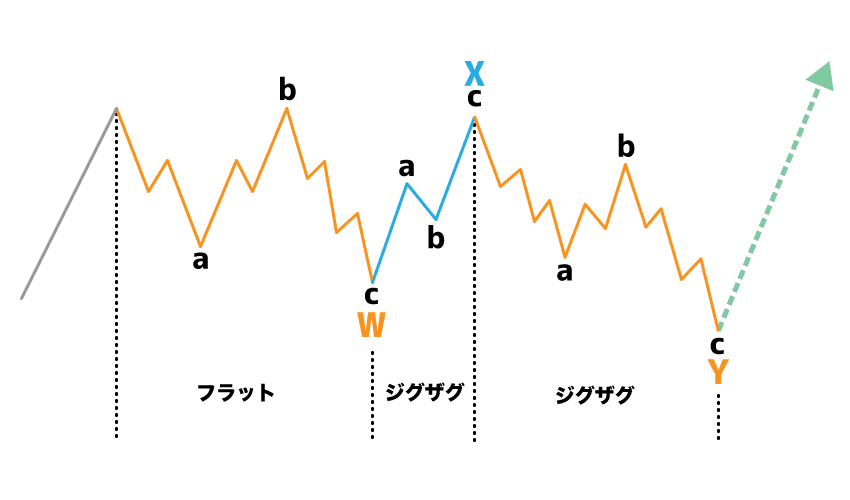

複合型パターン(ダブルスリー、トリプルスリー)

修正パターンを横方向に組み合わせた複合型パターンとして、ダブルスリー、トリプルスリーがあります。

2つのの組み合わせをダブルスリー、3つのパターンがトリプルスリーとなります。

このスリーとは、ジグザグとフラットに代表される3つの波のことを表しています。

トライアングルは例外的に5つの波で構成されていますが、エリオットはトライアングルもこの複合型パターンとしています。

つまり複合型パターンの組み合わせはジグザグ、フラット、トライアングルなどの単純な修正パターンによるものです。

複合型パターンの発生は、横ばいの継続を示します。

なぜなら、ダブルジグザグなどジグザグの複合パターンは、短い修正によって一方向への推移を示すのに対し、修正波の複合型パターンは方向性が横方向となることが大きな違いです。

反動波となる修正パターンの形状はいろいろありますが、最も一般的なのはジグザグです。

この修正要素はX波で表されますので、ダブルスリーの波はW-X-Y、トリプルスリーの波はW-X-Y-X-Zとなります。

複数のジグザグと同じく、3つのパターンの組み合わせが限界とされています。

一般的に複合型パターンは、異なる修正波の組み合わせとなっています。

たとえば以下のダブルスリーは、フラットのあとにトライアングルとなるパターンです。

以下のダブルスリーは、フラットのあとにジグザグとなるパターンです。

上昇トレンドの修正を、フラットとジグザグによって横方向に引き伸ばされていますので、その後は推進波となることが想定されます。

イレギュラー・フラット

エクステンション(延長)がないインパルス・ウェーブの5波のあとに現れやすいパターンとして、拡大型フラットの特殊なパターンがあります。

これは波のカウントにも関わってきますので、詳しく解説します。

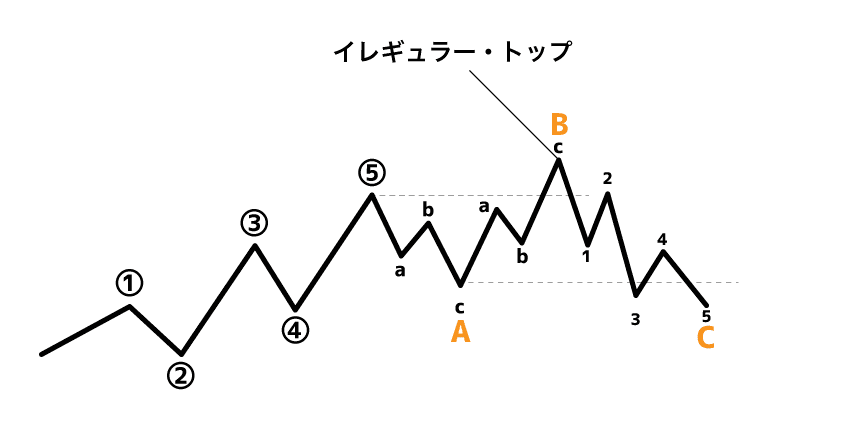

イレギュラー・トップ

以下は、強気相場でエクステンションがないインパルス・ウェーブが形成された後、拡大フラット(A-B-C)の動きを示しています。

本来は⑤波がトレンドの節目となりますが、拡大フラットによって⑤波を抜いたB波の終点が、実質のトレンドが終わる地点となります。

これをイレギュラー・トップといいます。

もちろんその後にC波から続く波がB波を超えた場合、再カウントが必要になります。

この場合、B波は③波となり、C波は④波となります。

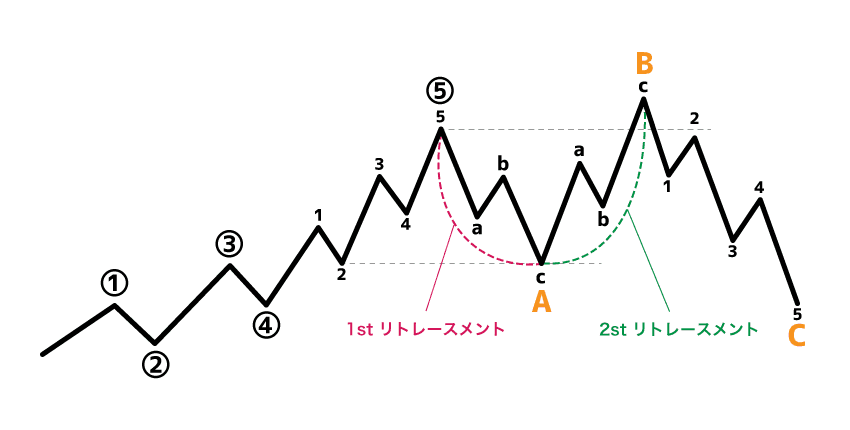

イレギュラー・トップとダブル・リトレースメント

B波がイレギュラー・トップとなる拡大フラットは、延長がないインパルス・ウェーブの5波のあとに発生しやすいです。

しかし5波が延長したあとにダブル・リトレースメントとなり、イレギュラー・トップとなることもあります。

まずはダブル・リトレースメントをご覧ください。

続いて以下が、ダブル・リトレースメント後にイレギュラー・トップとなる例です。

C波がA波を下に抜いた時点で、イレギュラー・トップが完成されます。

強気相場でのダブル・リトレースメントは上昇を示唆しますが、B波が5波を超えてから、反転して下落する値動きもあります。

つまり1st リトレースメント後の反転で買い、2nd リトレースメント後の反転で売りをする戦略ができます。

ダブル・リトレースメントで5波をB波が超えてさらにトレンドが伸びる可能性があったとしても、反転の可能性も考え、いったんポジションをスクエアにしておくのが賢明といえます。

フィボナッチ比率がエリオット波動理論のベース

エリオット氏は、波とパターンの数学的特性を分析した結果、最終的に「フィボナッチ比率が波の原理の基礎である」という結論を出しました。

エリオット波動理論の波はフィボナッチ比率で互いに関連しており、フィボナッチ比率の黄金比から定義されているのです。

つまり波の動きの目標を測定するには、フィボナッチ・リトレースメントを併用すると便利です。

- 2波は1波の50%、61.8%、76.4%、または85.4%。

- 3波は1波の161.8%。

- 4波は3波の14.6%、23.6%、または38.2%。

- 5波は4波の1.236%~1.618%の逆数で、1波または1波+3波の61.8%に等しい。

エリオット波動理論によるエントリーと利食い目標は、上記の数値をぜひご活用ください。

なおフィボナッチ・リトレースメントを使って押し目・戻りの水準を分析する方法や、さまざまなフィボナッチ系ツールの使い方は以下の記事で解説しています。

エリオット波動理論【まとめ】

FX初心者にとって、エリオット波動理論は難しいと感じるかもしれません。

『エリオット波動理論は使えない』という声も見かけますが、これは正しくカウントできていないことで見方を間違えていることが要因です。

エリオット波動を身につければ、『この形状なら次はこう動くだろう』とチャートの未来を可視化でき、大衆心理を感じ取りやすくなるメリットがあります。

一般的にはトレンドラインやテクニカル指標を使った分析が行われていますが、そこにエリオット波動理論を取り入れることで、分析の幅がいっそう広がります。

まずは少しずつ学んで、分析にチャレンジしてみてください。

エリオット波動理論の分析におすすめのチャート

高機能チャートのTradingViewでは、エリオット波動関連の描画オブジェクトが豊富に用意されています。

TradingViewを本格的に使うには有料プランを契約する必要がありますが、FX業者で口座を用意すれば、有料プラン並の機能を無料で使うことができます。

そこでおすすめなのがトレイダーズ証券です。

みんなのFXまたはLIGHT FXで口座開設すれば、TradingViewで自由自在な分析を行えます。

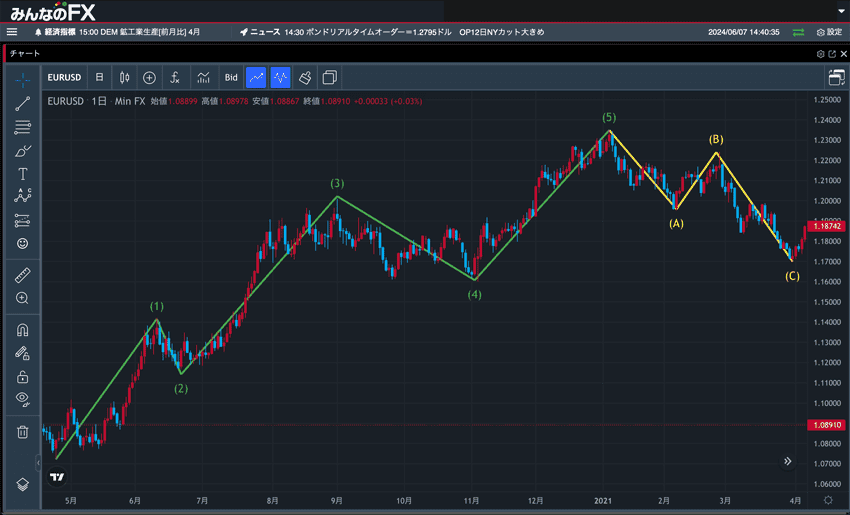

以下は、みんなのFXの取引ツールに内蔵されたTradingViewで、エリオット波動の推進波と修正波を描いたものです。

かんたん操作で描画できますので、チャートにエリオット波動を描画するなら、みんなのFXをご利用ください。

みんなのFX

メジャー通貨はもちろん、トルコリラ/円などの高金利通貨まで、全通貨ペアで「業界最高水準」かつ「ほぼ固定スワップ」を提供しています。

そのため、長期保有で安定的にスワップポイントを受け取りたい方にぴったりです。

スプレッドは業界最狭水準、さらに約定力も高水準なので、短期売買や中期売買にも向いています。

ほとんどの通貨ペアが1,000通貨対応のため、少額から無理なく始められます。

取引ツールには、人気のTradingViewを搭載!

さらに売買比率や価格分布(オープンオーダー)の機能もあり、相場の方向性を判断する材料として活用できます。

1つの口座でFX・シストレ・バイナリーオプション3つの取引が可能!取引スタイルに合わせて柔軟に使い分けられることも、みんなのFXの魅力です。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)