「ポーランドズロチ/円」と「ユーロ/円」の両建てでスワップポイントが狙える、新しいタイプの手法が注目されています。

今回はこの手法についてわかりやすくご紹介しながら、あわせて気をつけたいリスクと注意点もまとめていきます。

ズロチとユーロのサヤ取りはどんなトレード手法?

ズロチ/円を買って、ユーロ/円を売る。この両方のポジションを同時に持つことで、スワップポイントの差(サヤ)を活かしたトレードができるとして知られるようになりました。

これは、両通貨の値動きが似ていることや、ズロチ/円の必要証拠金の少なさ、スワップの効率のよさなどが注目されているからです。

まずはこのトレードの特徴を見ていきましょう。

- ポーランドはEU加盟国でありつつ、自国通貨としてズロチを採用

- ズロチ/円はユーロ/円とよく似た動きをすることが多い

- ズロチ/円の証拠金は、ユーロ/円の約4分の1。ミニ版ユーロといったイメージ

- ユーロ/円を1Lot、ズロチ/円を約4.3Lot持つことで、1日あたり約99円のスワップポイントを得られる

(※2025年4月時点での「みんなのFX」の実績) - 年間では約5.8%ほどの利回りが見込めます。

- ユーロ/円の売りポジションを保有しても、両建てでの相殺によりスワップがマイナスにならない

ズロチ/円は証拠金が少なく済むため、ユーロ/円と同じくらいの証拠金で見たときに、スワップの効率がよくなるのが特徴です。

コモディティ情報サイト「asumiru.com」では、通貨ペアごとの相関係数ランキングが毎日更新されています。

ここでも、ユーロ/円とズロチ/円が高い相関関係にあることが確認できます。

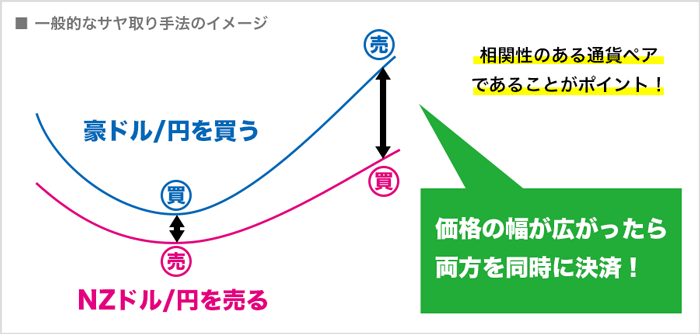

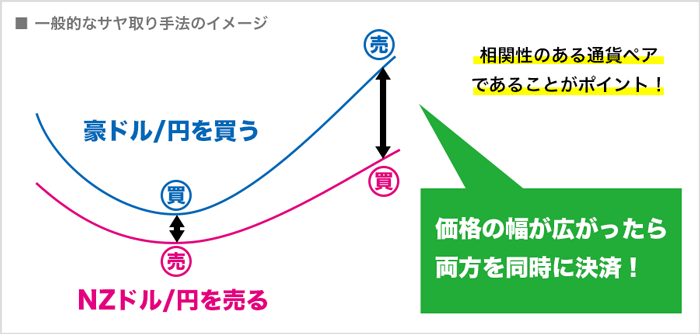

一般的に知られているサヤ取りには、主に以下の手法があります。

- 相関性のある通貨ペア(豪ドル円とNZドル円など)の価格差を狙う

- 業者によって異なる、同一通貨ペアのスワップ差を狙う

ズロチとユーロのサヤ取りは、金利差に注目した後者に近い手法です。

価格差を狙うサヤ取り手法

価格差を狙うサヤ取り手法はアービトラージとも呼ばれています。

こちらをご覧ください。

相関性のある通貨ペアの価格差が縮まったとき、「この水準ならまた価格差が開いてくるだろう」と考えて両建てをする方法です。

スワップ狙いのサヤ取り手法

次に、スワップ狙いの手法を見ていきましょう。

たとえば、いま金利が高い米ドルでトレードするとします。

買いスワップが高いA社、売りスワップが低いB社でそれぞれ1Lot保有する例をご覧ください。

| A社の 買いスワップ | B社の 売りスワップ | スワップ差 |

|---|---|---|

| 100円 | 70円 | +30円 |

このように、同じ通貨ペアでも業者を分けて両建てすることで、(相殺したスワップのプラス分)-(スプレッド)が利益となります。

買いと売りの注文価格が同じなら、為替が動いても含み益と含み損が相殺されるので、スプレッドを除けば評価損益がマイナスにはなりません。

つまり、「金利差」を活かすトレードというわけです。

ズロチ円とユーロ円の両建ては、実質ユーロ/ズロチのショート

この手法はスワップ狙いのサヤ取りに分類されます。

ただし、単純にスワップを受け取るだけでなく、為替の動きを見ながら売買差益も狙っていく形です。

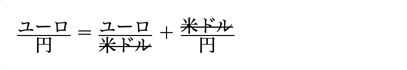

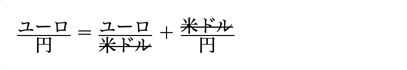

ユーロ/円を例におさらいしてみましょう。為替では米ドルが基軸通貨ですから、基本的にドルを介して取引が行われます。

ユーロ/円をショートするとは、ユーロで米ドルを買い、米ドルで円を売るという流れになります。

たとえば、ユーロ建てのドイツビールを日本に売る場合、一度ドルに替えてからでないと売れない、というイメージですね。

つまり、ユーロ/円はユーロ/米ドルと米ドル/円の合成通貨ペアというわけです。

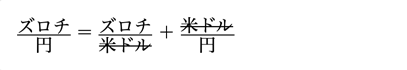

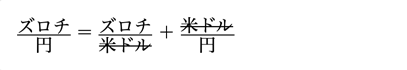

ズロチ/円も同じで、ズロチ/米ドルと米ドル/円から成り立っています。

方程式でドルを消すと、このようになります。

ユーロ/円の売りは、「ユーロ/米ドルの買い」と「米ドル/円の売り」の合成通貨ペアとなります。

ズロチ/円の買いは、「ズロチ/米ドルの売り」と「米ドル/円の買い」の合成通貨ペアとなります。

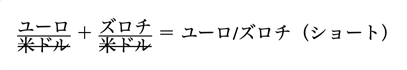

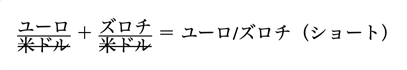

続いて米ドルベースで見ていきましょう。

ユーロ/米ドルの売り、ズロチ/米ドルの買いを相殺すると、ユーロ/ズロチの売りとなり、ユーロでズロチを売っていることが分かります。

つまり、ユーロ/円のショートとズロチ/円のロングを同時に保有するのは、実質的にユーロ/ズロチをショートしているのと同じことになります。

ユーロ/ズロチの高値圏・安値圏に注目!

少し説明が長くなりましたが、ユーロ/円とズロチ/円の両建ては為替リスクをある程度ヘッジしつつも、実際にはユーロ/ズロチをショートする形となっています。

そのため、含み損をできるだけ抑えてスワップを受け取っていくには、ユーロ/ズロチのチャートを見て高値圏でエントリーするのがポイントです。

決済のタイミングも同様で、安値圏を見てイグジットするのがよいでしょう。

以下のリアルタイムチャートをご覧ください。

2022年3月につけた5.00付近は、歴史的な高値圏となっています。

トレンドによっては、再びその水準に近づいたときが、エントリーの目安になるかもしれませんね。

高値をつけたあと、おおよそ3ヶ月〜半年程度のスパンで安値を付けて反転するサイクルが見られるため、こうした時間軸を意識しながらポジションを保有するタイミングを探ってみるのもおすすめです。

ユーロ/円とズロチ/円のスワップサヤ取りの注意点

この2通貨ペアでスワップポイントを狙っていくうえで、「ユーロ/ズロチのトレンド」と「ポーランドの政策金利」が重要になります。

5.0ズロチは節目となる可能性が高い

チャートのタイムスケールを月足に切りかえて、過去から現在までの値動きを一目で見られるようにしてみてください。

ユーロ/ズロチの過去の高値を見ると、2004年の4.9ズロチ、2009年の4.93ズロチ、そして2022年の5.00が確認できます。

2004年と2009年は、高値をつけたあとに長期的な下落トレンドに入っていることがわかりますね。

トレードをしていくときは、過去の高値や安値に注目しておくと判断の助けになります。

ちなみに、ユーロ/ズロチがどれくらい動いたらどのくらいの損益になるのか、目安としてかんたんに説明しておきます。

クロス円ではない通貨ペアのシンプルな損益計算を見てみましょう。

ズロチ/円を28円と仮定し、ユーロ/ズロチを1万通貨分ショートしたケースです。

エントリー時のレートが1ユーロ=4.3ズロチ、決済時が4.2ズロチだった場合、利益は約28,000円になります。

例. 28(円) × 10,000(通貨) × 0.1(pips)= 28,000円

長期運用ならポーランドの政策金利に注目

ズロチ/円で安定したスワップポイントを狙っていくなら、ポーランドの政策金利に注目しておく必要があります。

たとえば2020年5月から2021年9月にかけては、政策金利が0.1%とかなり低水準で、この期間はスワップポイントがほとんど付かないような状況でした。

一方で、2023年10月以降は5.75%で推移しています。

スワップサヤ取りの手法がどのくらいの期間うまく機能するかは、「通貨ペア同士の相関性が保たれていること」や「政策金利がある程度の水準で続くこと」などがポイントになります。

政策金利は月に1回発表されますので、長期的なトレードを考えているなら、こうした動きにも注目しておくとよいでしょう。

実践的なトレードについて

では、実際にトレードしていくときに気をつけたいポイントを見ていきましょう。

買いと売り、ポジション量の黄金比

ユーロ/円の売りとズロチ/円の買いで、為替リスクを抑えながらスワップポイントを狙っていく手法なので、できるだけポジションの数量はバランスよく持つのが基本です。

2025年4月11日の終値で、ユーロ/円は約162.985円、ズロチ/円は38.053円です。

つまりズロチ/円はユーロ/円の4分の1以下の水準であることがわかります。

ユーロ/円162.985円 ÷ ズロチ/円38.053円 = 4.283…

この比率から見て、ユーロ/円:ズロチ/円 = 1:4.3 がバランスよい両建ての目安になります。

つまりユーロ/円で1万通貨を売るなら、ズロチ/円で4.3万通貨を買うイメージですね。

少額取引時の注意点

もし1,000通貨単位で取引するなら、厳密な比率ではなくなります。

たとえばユーロ/円を1,000通貨(0.1Lot)売る場合、ズロチ/円は5,000通貨(0.5Lot)買う形になるでしょう。

このように比率が「1:5」となり、ズロチ/円(買いポジション)の割合が「1:4.3」よりも大きくなると、エントリー後に両通貨ペアのレートが上昇した場合、両建てで相殺しても含み損がやや多くなります。

少額取引の場合は、この点も頭に入れておきましょう。

直近の高値/安値はアラートを使うと便利!

「この水準に来たら売買したいな」と思っていても、仕事中や移動中でチャートを見られず、チャンスを逃してしまうこともありますよね。

そんなときに便利なのが、チャートに搭載されているアラート機能です。

気になる価格をアラートに登録しておけば、そのレートに達したときにスマホに通知が届いたり、メールで知らせてくれたりします。

これにより、売買のタイミングを見逃さずにトレードできますね。

なおユーロ/ポーランドズロチ(EUR/PLN)を取り扱うFX業者は多くありません。

ヒロセ通商ならユーロ/ポーランドズロチをチャートで閲覧できます。

またチャートシステムのTradingView(トレーディングビュー)でも無料で閲覧ができます。

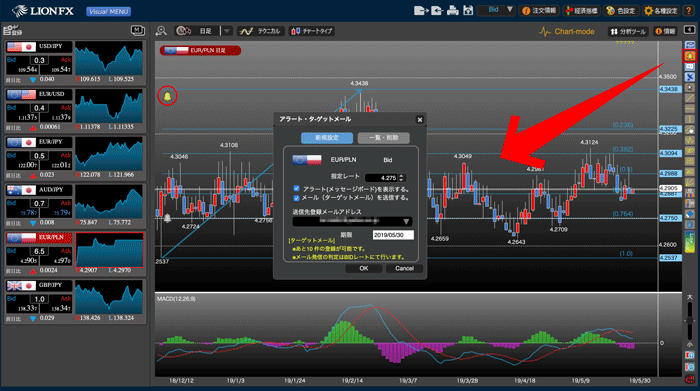

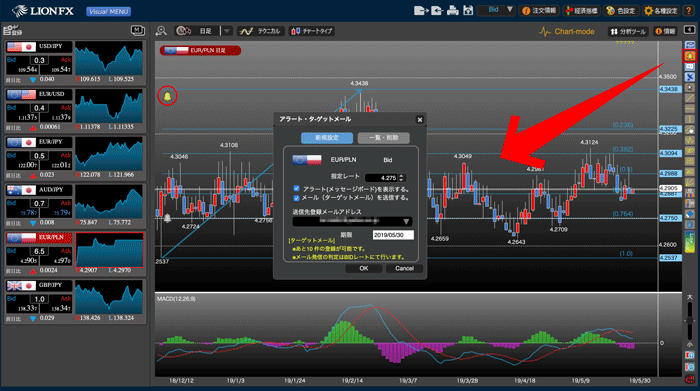

EUR/PLNを見れるチャート①ヒロセ通商

高機能でおすすめなのが、ヒロセ通商のLIONチャートPlus+です。

ログイン後、「アラート・ターゲットメール」のアイコンから設定可能です。

自動フィボナッチなど、分析に役立つ便利な機能が搭載されています。

\ こちらから無料で「ヒロセ通商」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

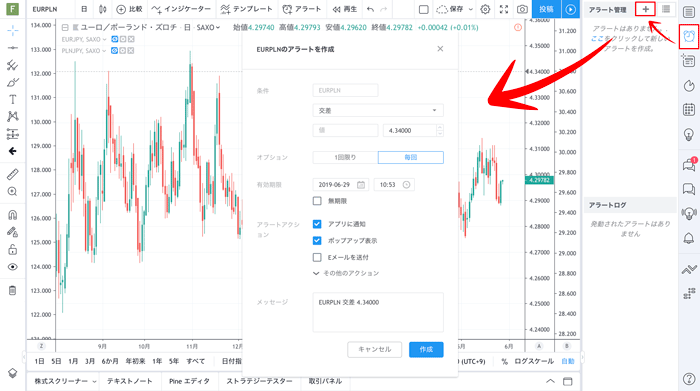

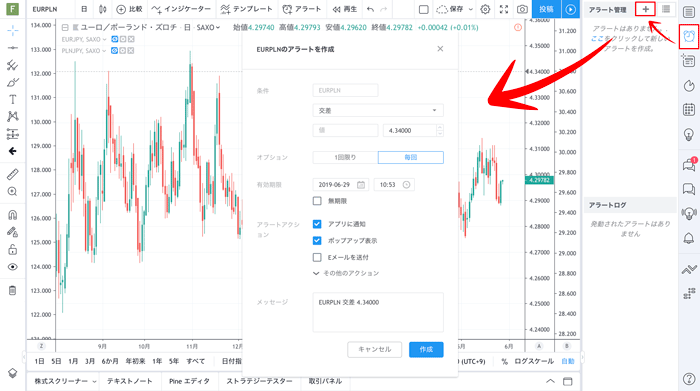

EUR/PLNを見れるチャート②TradingView

TradingViewはチャートの表示後、アラートアイコンから設定が可能です。

気になるレートはどんどんアラートで設置しておくと、トレードに役立ちますのでぜひお試しください。

高機能チャートのTradingViewは、無料アカウントでもチャート設定をWeb上で保存できます。本格的に使いたい方は無料アカウントを作成しましょう。

ズロチ、ユーロ投資に必要な資金

2つの通貨ペアで両建てをする場合、証拠金(必要資金)が重要になります。

ここでは、どのくらいの資金が必要になるのかをわかりやすく解説していきます。

想定条件

ユーロ/円を1万通貨売り、ズロチ/円を4.3万通貨買うとした場合、次のような条件でスタートするとします。

- 初期資金(証拠金):30万円

- レート:ユーロ/円=162.985円、ズロチ/円=38.053円

- スワップポイント:

ユーロ/円(1万通貨・売り)=1日あたり -125円

ズロチ/円(4.3万通貨・買い)=1日あたり +224円

→ 合計で +99円/日

レバレッジ・利回りの目安

この条件でポジションを持った場合、証拠金維持率はおおよそ230%、レバレッジは約10倍となります。

スワップポイントが1日あたり99円だとすると、年間のスワップ利益は 約17,314円(99円 × 365日)になります。

これを初期資金の30万円に対する利回りとして見ると、およそ5.8%が目安になります。

運用のポイント

中長期で運用していくなら、この維持率とレバレッジは最低ラインと考えてください。

もっと余裕を持って運用したいときは、より多めの証拠金でスタートするのがおすすめです。

たとえば、初期資金を2倍の60万円にして、ポジション量を変えずに運用すると以下となります。

- 証拠金維持率:約460%

- レバレッジ:約5倍

- 想定利回り:約2.9%

このように安全性はかなり高まります。

もし、1,000通貨単位で取引するなら、1万通貨の10分の1の資金でスタートできます。

この場合、必要な初期資金の目安は約3万円となるため、小さな資金で試してみたい方にも向いています。

なお、評価損益や証拠金維持率をてっとり早くシミュレーションするなら、みんなのFXの証拠金シミュレーションを活用してみてください。

ユーロ/ズロチは相関性のある組み合わせなので、「あまり動かないのでは?」と思われるかもしれませんが、実際は大きく動くこともあります。

ボラティリティを想定して、低いレバレッジで取引を行うようにしてください。

ズロチ/円とユーロ/円のスワップを比較

ユーロ/円、ズロチ/円のスプレッドとスワップポイントを掲載しています。

| FX会社名 | 取引単位 | ユーロ/円 | ユーロ/円 | ユーロ/円 | ズロチ/円 | ズロチ/円 | ズロチ/円 |

|---|---|---|---|---|---|---|---|

| 1,000 通貨単位 | 0.28銭 | -120 | 120 | 2.8銭 | -50 | 50 |

| 1,000 通貨単位 | 0.38銭 | -120 | 120 | 2.8銭 | -50 | 50 |

| 10,000 通貨単位 | 0.5銭 | -112 | 46 | 2.0銭 | -59 | 47 |

| 1,000 通貨単位 | 0.4銭 | -189 | 154 | 2.8〜 8.1銭 | -200 | 150 |

※スワップポイントの単位は円。 各社においてスワップポイント付与が前後している場合は、直近1日分のスワップポイントを記載。

スプレッド取得日・記載日:2025年7月1日

※掲載スプレッドは原則固定(例外あり)ですが、市場急変時や流動性が低下している状況では拡大する場合があります。

単にスワップも売買差益もシンプル狙いたいと考えてるなら、ヒロセ通商で取り扱われているユーロ/ズロチ単体でショートを仕掛けることもできますが、スプレッドが広いのであまりおすすめできません。

両建て手法に取り組むなら、スプレッドとスワップポイントが高水準のみんなのFXがおすすめです。

またIG証券は、両建てのヘッジ用となるユーロ円の売りスワップポイントの付与が多いので有利です。

ズロチ関連の取引なら、みんなのFXかIG証券をご検討してみてください。

おすすめFX会社をご紹介!

みんなのFX

メジャー通貨はもちろん、トルコリラ/円などの高金利通貨まで、全通貨ペアで「業界最高水準」かつ「ほぼ固定スワップ」を提供しています。

そのため、長期保有で安定的にスワップポイントを受け取りたい方にぴったりです。

スプレッドは業界最狭水準、さらに約定力も高水準なので、短期売買や中期売買にも向いています。

ほとんどの通貨ペアが1,000通貨対応のため、少額から無理なく始められます。

取引ツールには、人気のTradingViewを搭載!

さらに売買比率や価格分布(オープンオーダー)の機能もあり、相場の方向性を判断する材料として活用できます。

1つの口座でFX・シストレ・バイナリーオプション3つの取引が可能!取引スタイルに合わせて柔軟に使い分けられることも、みんなのFXの魅力です。

みんなのFXはポーランドズロチ/円の買いスワップ、ユーロ/ズロチの売りスワップが高いため、長期的にスワップ狙いしやすい業者です。

1,000通貨対応なので、ユーロ/円の売りを0.1Lot、ポーランドズロチ/円の買いを0.5Lotのように少額からトレードできます。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

IG証券

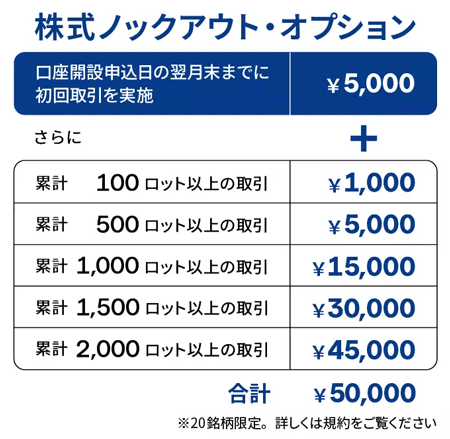

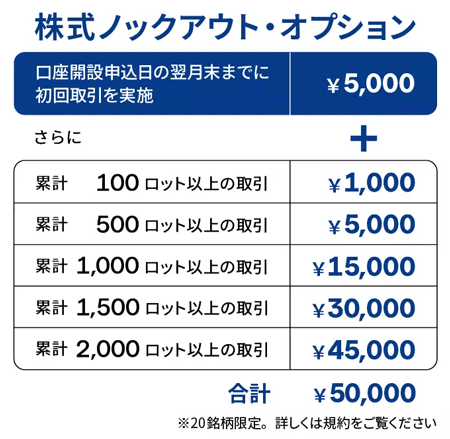

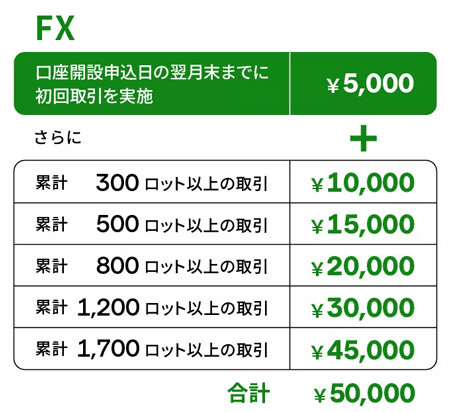

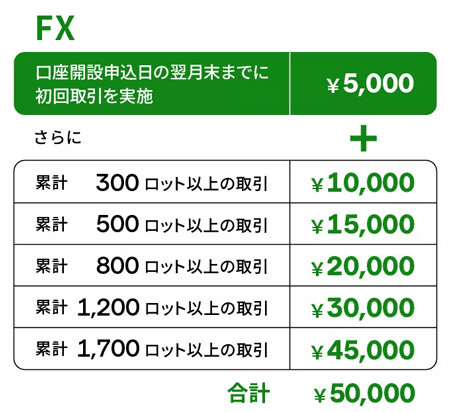

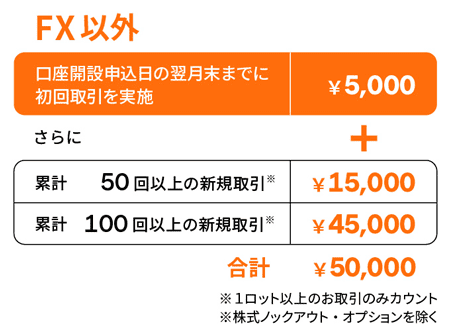

IG証券ではFX、株式ノックアウトオプションを対象とした新規口座開設キャンペーンを開催中です。

各種先着500名様(最大1,500名様)を対象に、取引条件を達成で最大50,000円がキャッシュバックとなります。

株式ノックアウトオプション、FX、FX以外(CFD、株式以外のノックアウトオプション)がキャンペーンの対象となっており、どれも初回取引だけで5,000円を受け取ることが可能です。

とくに株式ノックアウトオプションは少額で取引できることから、FXのキャッシュバック条件よりも易しい達成条件となっていますので、ぜひこの機会にお試ししてみてはいかがでしょうか。

キャンペーン期間:2025年6月2日(月)〜 2025年7月31日(木)

IG証券のFX口座では、業界トップクラスとなる約100通貨ペアを提供しており、国内で唯一ブラジルレアルの取引も行えます。

チャートには1秒足、10秒足、3分足など、他社にはない短期足が複数用意されているのもポイントです。

軽快ながらも高機能な取引ツールには、業界でも高度な売買シグナルアラートを搭載し、X(旧:Twitter)を見ながらトレードも可能です。

わずかな保証金で100%確実に指定レートで決済できる「ノースリッページ注文」を利用できることも、IG証券の魅力です。

スプレッドが狭くサクサク約定するため短期売買との相性が良く、高金利通貨のスワップポイントが高いため中長期売買にも向いています。

さらに取り扱い金融商品を豊富に取り扱っていますので、いろいろな銘柄にチャレンジしてみたい方はIG証券をご検討してみてください。

IG証券は10,000通貨からの取引となり、あいにく1,000通貨に非対応です。

しかしながらユーロ/円の売り、ズロチ/円の買いそれぞれのスワップポイントは、業界屈指の高さで提供する業者です。

証拠金の問題さえクリアできるなら、ユーロとズロチのトレードでイチオシできる業者です。

\ こちらから無料で「IG証券」の口座開設ができます! /

お申し込みは最短3分、お手続きはスピーディーに完了します。