ユーロ圏の通貨「ユーロ」の特徴を解説します。

ユーロの基礎データ

| 正式名称 | EU(欧州連合,European Union) |

|---|---|

| 本部 | ベルギー/ブリュッセル |

| 中央銀行 | 欧州中央銀行(ECB) |

| 通貨単位 | ユーロ(€)、セント(c) |

| * 主要輸出国 | アメリカ、イギリス、中国、スイス、トルコ(EU域内を除く) |

| * 主要輸入国 | 中国、アメリカ、イギリス、ロシア、スイス(EU域内を除く) |

| 値動きの大きさ | 情報量の豊富さ | 金利の高さ |

|---|---|---|

| ★★★☆☆ | ★★★★☆ | ★★★☆☆ |

* 貿易量の多い国順 2022年のデータ(EUの貿易と投資 – ジェトロ)

ユーロの特徴を知ろう!

ユーロはEUに加盟する27カ国のうち、19カ国で使われている統一通貨で、ユーロ導入国はユーロ圏と呼ばれています。

世界各国の中央銀行や政府が保有する外貨(外貨準備)は2024年Q1時点で、第1位が米ドルで約59%、第2位がユーロで約20%となっていることからも分かるように、ユーロは世界第2の基軸通貨として定着しています。

参考リンク:IMF – Currency Composition of Official Foreign Exchange Reserves

そのため米ドルとは「対の通貨」「表裏の関係」であることで、通常時でも、ユーロが買われるときは米ドルが売られ、ユーロが売られるときは米ドルが買われています。

なお取引量は米ドルに劣ることから、ユーロの値動きは米ドルに比べて変動が大きめなのが特徴です。

外国為替市場では流通量が多い通貨ですが、EU圏内では多くの国で採用されていることから、それぞれの国のさまざまな要因で変動します。

かたやドイツのように経済が好調な国もあれば、ギリシャのように経済が不安定な国もあります。

ユーロ域内では全体的に良い経済状況であったとしても、近年ではギリシャショックやテロを筆頭とするように、一国の情勢が不安定になるだけでも、ユーロは変動するのです。

またユーロは中東やロシアと隣接しており、経済の結び付きが強いだけではなく、これらの地域でテロや紛争があれば地政学リスクとなり、ユーロの売り要因となります。

もちろんアメリカだけではなく、中国やアフリカ諸国とも経済の結び付きが強いことから、国際情勢もユーロ相場に関わってきます。

基本的にはユーロ圏の経済状況、国際情勢、経済指標、政治、金融政策、他国の通貨との相対的な強弱がユーロの値動きに影響を与えます。

経済指標に関しては、ユーロ圏全体の経済指標以外では、経済規模の大きいドイツとフランスの経済指標の影響が大きめとなっています。

マーケットの注目といえば「Brexit」

イギリスのEU離脱、通称ブレグジットはユーロ相場の動向を見ていく上で欠かせません。

※BrexitはBritish(イギリス)+exit(退出)の造語で、イギリスのEU離脱を指す一般名称です。

イギリスは2020年1月31日にEUを離脱しましたが、貿易などの通商問題の進展が今後の焦点となっています。

もともとイギリスは「ユーロ」ではなく、独自通貨の英ポンドを採用しています。

ユーロ相場を見ていくためにも、イギリスとの関わりやポンドの行方も見ていくことが重要となってきます。

ユーロの特徴 まとめ

- 第2の基軸通貨とも呼ばれる、米ドルに次いで、世界第2位の取引量を誇る欧州の通貨。

- 米ドルと表裏一体の関係で、ユーロ買いなら米ドル売り、ユーロ売りなら米ドル買い。

- EU、中東、ロシアで有事があればユーロの売り要因。

- 経済指標はユーロ圏全体のほか、ドイツとフランス、とくにドイツの影響が大きい。

- ポンド相場やブレグジットの進展にも注目。

ユーロの通貨ペア

主要8通貨の組み合わせにより、こちらがユーロの主な通貨ペアとなります。

- ユーロ/米ドル(EUR/USD)

- ユーロ/円(EUR/JPY)

- ユーロ/ポンド(EUR/GBP)

- ユーロ/豪ドル(EUR/AUD)

- ユーロ/カナダドル(EUR/CAD)

- ユーロ/NZドル(EUR/NZD)

- ユーロ/スイスフラン(EUR/CHF)

このなかで注目の通貨ペアをご紹介します。

ユーロ/米ドル

取引量が世界第1位の米ドル、世界第2位のユーロの組み合わせにより、世界でもっとも取引されている通貨ペアです。

流動性の高さにより、全体的には値動きが穏やかで、テクニカル分析が効きやすい特徴があります。

前述のとおり表裏一体となる通貨同士なので、アメリカとユーロ圏の相対的な強弱が如実に現れやすいです。

そのため米ドル/円やユーロ/円の取引をする場合でも、ユーロ/米ドルを見ることで、ユーロと米ドルどちらが強いか弱いかを判断するのに役立ちます。

ユーロ/米ドルは買いなら「ユーロ買い・米ドル売り」、売りなら「ユーロ売り・米ドル買い」となります。

ユーロ/円と異なり、ユーロと米ドルの組み合わせですから、日本時間の日中は値動きが穏やかで、夕方〜深夜にかけて動きやすい通貨ペアとなります。

ユーロ/円

ユーロ/円は、取引量が世界第2位のユーロと世界第3位の日本円の組み合わせです。

ユーロ関連の中では値動きが穏やかな通貨ペアですが、クロス円ですので、米ドルの値動きも加わることで大きな変動も見せます。

具体的には、ユーロ/米ドルと米ドル/円どちらも上昇していれば、ユーロ/円はより上昇幅が大きくなります。

反対に、ユーロ/米ドルと米ドル/円どちらも下落していれば、ユーロ/円はより下落幅が大きくなります。

FXでは3つの通貨ペアの強弱に注目すると、そのときに最適な通貨ペアを判断しやすくなります。

ユーロ/ポンド

ユーロ/ポンドは、ドルストレート以外のなかでは、もっとも取引量が多いクロス通貨です。

豪ドル/NZドルのように、同一地域の通貨ペアは変動レンジが小さいイメージがありますが、ユーロ/ポンドはそれなりのトレンドを形成して動きやすい通貨ペアです。

ユーロ/米ドルが横ばいのとき、ポンド主導で買われたらポンド/米ドルは上昇、ユーロ/ポンドは下落となります。

ポンド主導で売られたら、ポンド/米ドルは下落、ユーロ/ポンドは上昇となります。

ポンド/米ドル、ポンド/円と逆相関しやすい傾向にあるため、中長期で保有する場合にスワップポイントも考慮するなら、これらの通貨ペアを使い分ける戦略もできます。

ユーロ/豪ドル、ユーロ/NZドルなど

主要通貨の数ある組み合わせにおいて、もっともボラティリティーが高いカテゴリーの通貨ペアです。

ユーロ/豪ドルは、ユーロ/円や豪ドル/円と比べて2倍くらいの変動があるイメージで、チャートは豪ドル/円の逆の形状を見せる通貨ペアです。

欧州通貨のユーロ(またはポンド)と、オセアニア通貨の豪ドル(またはNZドル)の組み合わせは、極めて値動きが激しいため上級者向けといえます。

アメリカになんらかのショッキングな動きがあれば、米ドルやNYダウなどの米株、原油は売られやすくなります。

このとき、米ドルの対となるユーロが買われ、原油の下落に牽引されて資源国通貨の豪ドルも売られれば、ユーロ/豪ドルは上昇します。

そしてポンドはユーロに追従し、NZドルは豪ドルに追従する性質もあることから、ユーロ/豪ドル、ユーロ/NZドル、ポンド/豪ドル、ポンド/NZドルは同じような値動き傾向があり、とくにポンド/豪ドルの値動きが激しいです。

つまりNYダウなどの米株や原油と逆相関しやすく、ボラティリティーの高さにはリスクが伴うが、ショック相場に目を付ければ、買いで大きな利益を狙えるポテンシャルのある通貨ペアといえます。

ユーロ/スイスフラン

欧州通貨同士のため、スイスフランはユーロに相関しやすい通貨です。

安全通貨として最初に挙げられる通貨といえばスイスフランですが、有事やマーケットにネガティブな動きがあれば買われやすい傾向にあります。

ユーロが売られる局面のときにスイスフランが避難先として買われれば、ユーロ/スイスフランは下落します。

2015年にスイスフランショックが起こりましたが、これは1ユーロ=1.20スイスフランの上限(ユーロの対スイスフランの下限値)撤廃によるものでした。

スイス中央銀行はユーロ/スイスフランが1.20まで下がるとユーロの買い介入を執行していましたが、それを断念したことで、ユーロの損切り売りが一気に流れて40%ほど下落したのです。

こういった背景もあったスイスフランですが、平常時は注目されにくく、マーケットがリスクオフ(リスク回避)のときに買われやすいため、ユーロが悲観的な局面のときに注目してみてもいいでしょう。

ユーロの値動き傾向

それでは、ユーロの値動き傾向を見ていきましょう。

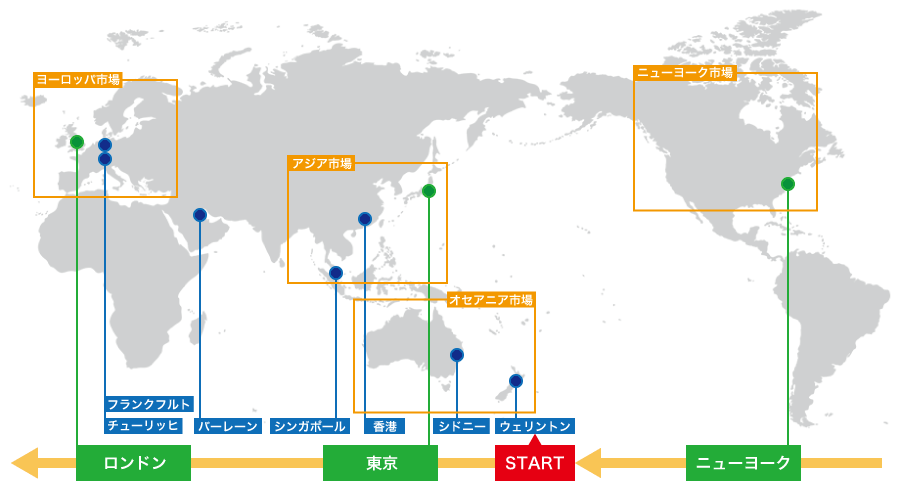

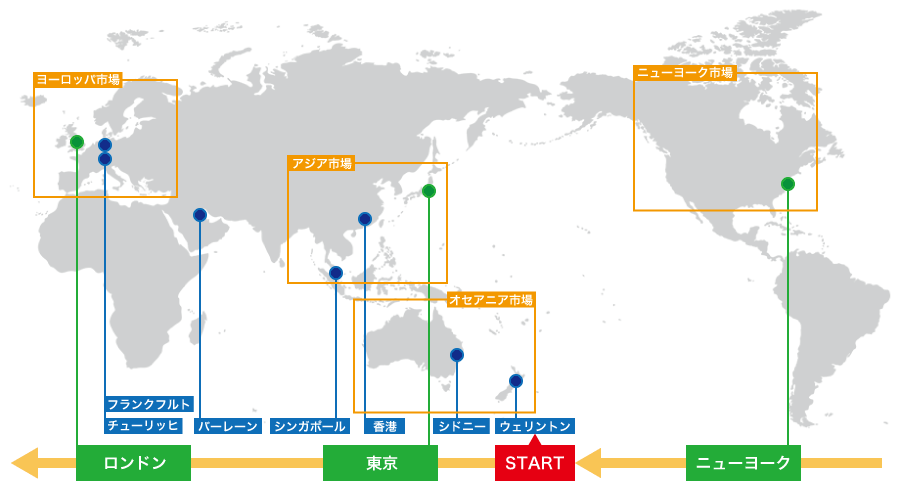

まず1日の流れとして、ウェリントン市場が始まり、さらにシドニー市場と続いていきます。

朝には世界三大市場のひとつ、東京市場が始まります。

日本時間の夕方頃に欧州が朝を迎えると、ヨーロッパ市場が始まってきます。

欧州勢が動く時間帯は?

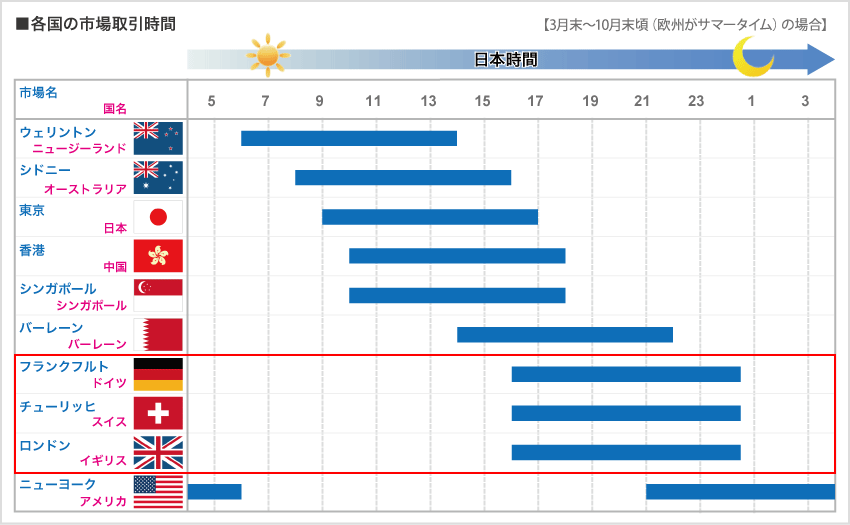

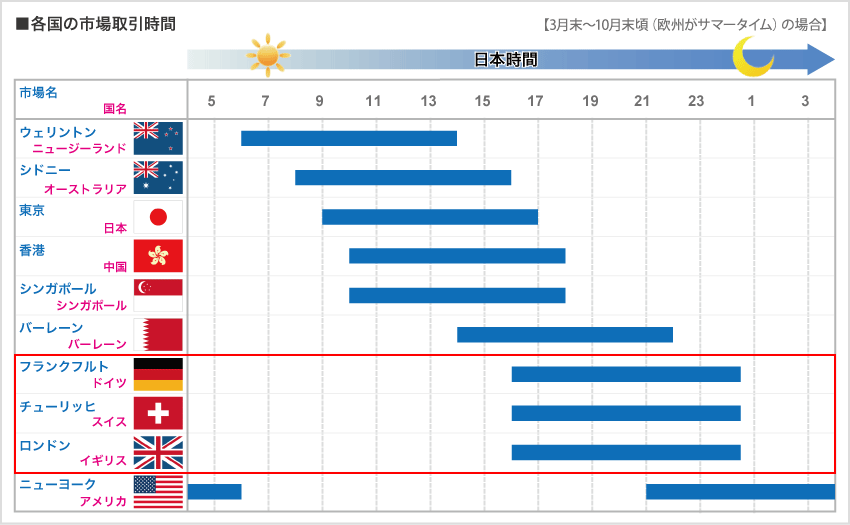

以下グラフのドイツ、スイス、イギリスの部分が、ヨーロッパのマーケットが動いていて取引されている「欧州時間」です。

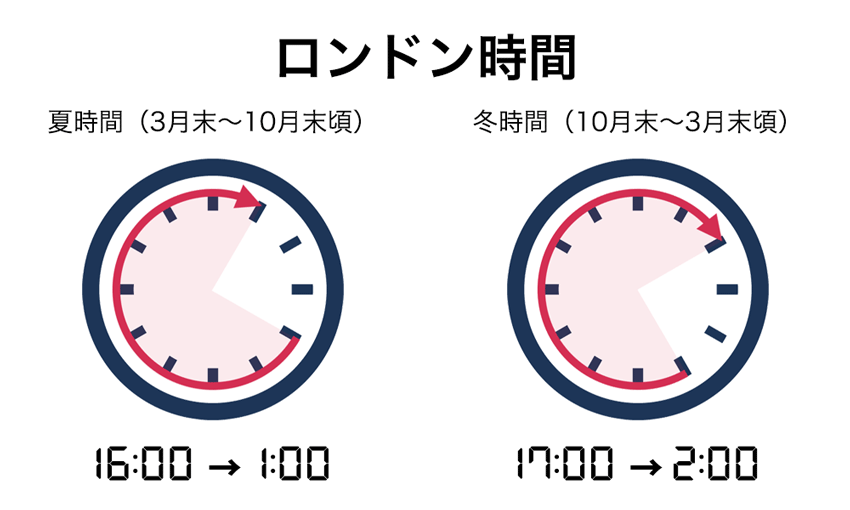

16:00〜1:00(冬は17:00〜2:00)あたりが、ユーロ圏で取引されている時間帯ということになりますね。

そして、ドイツのフランクフルト市場が始まってすぐに、ロンドン市場が始まります。

ドイツやフランス、スイスのマーケットに比べると、ロンドン市場は圧倒的に規模が大きいことから、ユーロの値動きはロンドン市場の勢いに引っ張られて、より活発に値動きしていきます。

上の図を見ると、欧州のマーケットは早い時間は東京市場と、遅い時間はニューヨーク市場と重なっているのが確認できますね。

深夜のニューヨーク市場が動いている時ほどの激しい値動きではありませんが、東京市場と重なっている時間帯も動きやすい性質があります。

なお株式市場と違ってFXには決まった市場が存在しませんが、ユーロ圏にある株式市場の各時間帯などをひとつの目安としてまとめておきます。

- 株式市場

- ロンドン証券取引所:現地時間 8:00〜16:30 (日本時間 17:00〜1:30、サマータイム時 16:00〜0:30)

- フランクフルト証券取引所、スイス証券取引所、ユーロネクスト・パリ:現地時間 9:00〜17:30 (日本時間 17:00〜1:30、サマータイム時 16:00〜0:30)

- 時刻の設定期間

- 英国冬時間:10月最終日曜日AM1:00~3月最終日曜日AM1:00

- 英国夏時間:3月最終日曜日午前AM1:00~10月最終日曜日AM1:00

- EU(ドイツ、スイス)冬時間:10月最終日曜日AM2:00~3月最終日曜日AM2:00

- EU(ドイツ、スイス)夏時間:3月最終日曜日午前AM2:00~10月最終日曜日AM2:00

- FXで注目の時間

- ロンドンセッション:現地時間 7:00〜17:00(日本時間 16:00〜2:00、サマータイム時 15:00〜1:00)

- ロンドン市場の主要時間帯:現地時間 7:00〜13:00(日本時間 16:00〜21:00、サマータイム時 15:00〜20:00)

- FX全体のコアタイム:日本時間 22:00〜2:00、サマータイム時 21:00〜1:00

- ロンドンフィックス(イギリス版の仲値):日本時間 1:00、サマータイム時 24:00

1年でサマータイムを導入している期間は7ヶ月あるので、サマータイム導入期間をメインに考えるのがおすすめです。

なお経済指標は、ユーロ圏の場合は18:00〜19:00頃、イギリスの場合は18:30頃に多く公表されています。

そのため欧州オープン後のトレンドが、経済指標の結果によっては反転することがあることも、この時間帯の特徴です。

基本的に欧州時間はロンドン勢によるトレードが活発ですから、欧州時間=ロンドン時間の認識で構いません。

ロンドン時間の特徴については、以下ページで詳しくまとめています。

ユーロの変動率

それではユーロが1日でどのくらい動くのか、変動幅や変動率を見てみましょう。

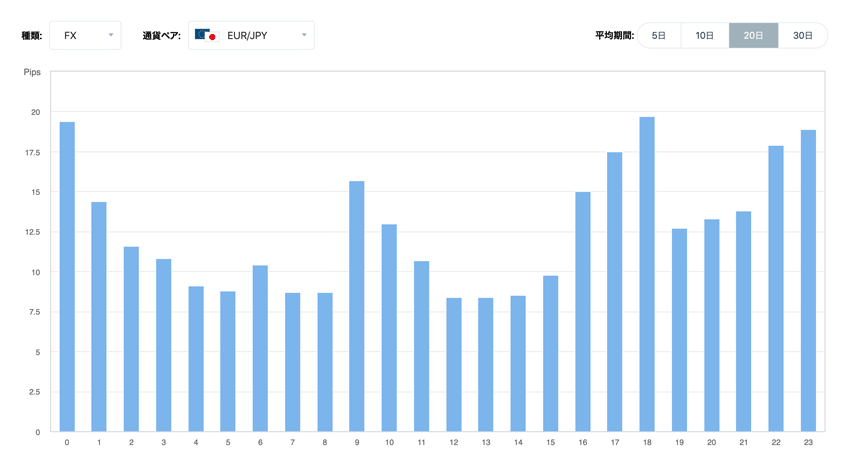

まずはユーロ/円の平均変動幅を見てみましょう。

こちらは2021年1月29日時点における、直近20日間の平均を示すグラフです。

このグラフを見ると、15:00台から上昇し始めています。

ヨーロッパ市場が始まると同時に、16:00〜18:00にレートが動いている様子が分かりますね。

また22:00〜0:00台の深夜は、FXでもっともレートが動きやすい時間帯ですので、アメリカの経済指標もユーロが動く要素となります。

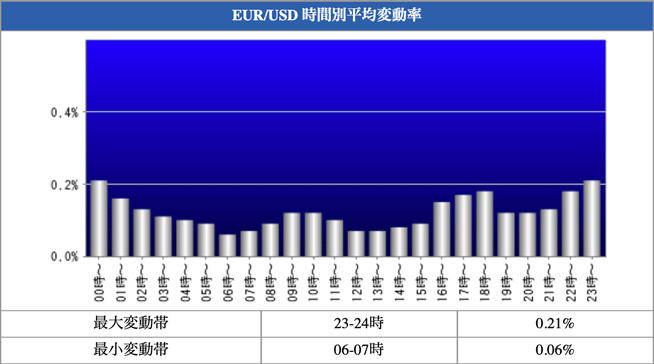

続いてほかの変動率データも見てみましょう。

以下は2021年1月29日に取得した1日の変動率です。

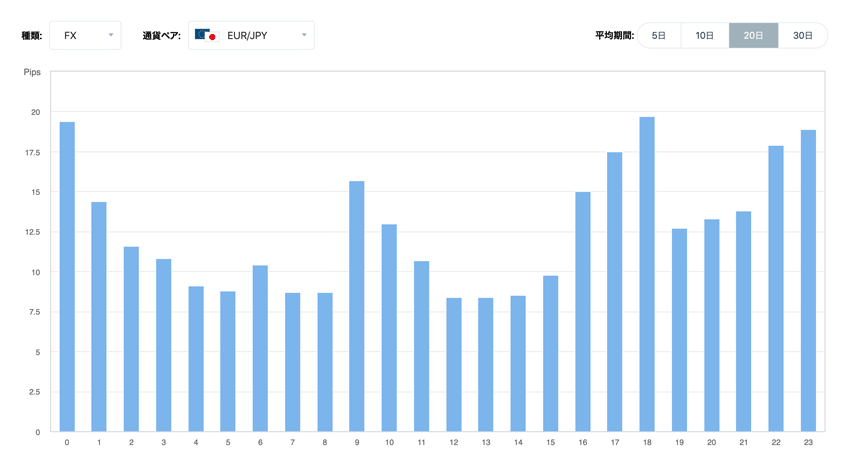

ユーロ/円は東京時間は9:00台が動いており、ロンドン時間は16:00〜18:00台のボラティリティが高めです。

夜は22:00〜0:00台のボラティリティが高いことが分かりますね。

続いてユーロ/米ドルも見てみましょう。

こちらは東京時間の値動きが穏やかなことが確認できます。

そして、米ドルとユーロの影響が大きいロンドン時間とNY時間は、ユーロ/円よりもボラティリティが高いことが分かります。

純粋にユーロと米ドルの強弱を見てデイトレードするなら、夕方と夜、それぞれを別の収益機会と分けてトレード戦略を練っていきましょう。

※セントラル短資FXの時間帯別変動率は現在利用できなくなっています。

時間帯ごとの変動率をチェックするなら、OANDA証券のボラティリティ グラフチャートがおすすめです。

ユーロの変動要因となる、ユーロ圏の経済指標

EU経済を引率するドイツの経済指標は、ユーロの取引をするにあたって極めて重要です。

ドイツはユーロ圏のGDPで29%を占めるほどの割合であり、これにフランスを加えると約5割です。

ユーロ圏とドイツの経済指標、さらに余裕があるならフランスの経済指標もチェックすることで、変動要因のきっかけを掴みやすくなります。

- ECB(欧州中央銀行)政策金利発表

- ユーロ・ZEW景況感調査指数

- ユーロ・四半期GDP(国内総生産)

- ユーロ・消費者物価指数(HICP)

- ドイツ・ZEW景況感指数

- ドイツ・IFO景況感指数

- ドイツ・四半期GDP(国内総生産)

欧州の経済指標は下記ページで解説しています。

ユーロの取引に向いているFX会社は?

ユーロ/円の取引であればスワップポイントに期待できません。

そのため、純粋に為替差益を狙ったトレードとなりますので、スプレッドの狭さを基準に考えるといいでしょう。

現在のユーロ/円のスプレッドは0.5銭、ユーロ/米ドルは0.4pipsが主流です。

現在、低スプレッドで注目を集めているのはみんなのFXやGMO外貨です。

スプレッドとスワップポイントの比較は、以下ページでご確認ください。

おすすめFX会社をご紹介!

みんなのFX

メジャー通貨はもちろん、トルコリラ/円などの高金利通貨まで、全通貨ペアで「業界最高水準」かつ「ほぼ固定スワップ」を提供しています。

そのため、長期保有で安定的にスワップポイントを受け取りたい方にぴったりです。

スプレッドは業界最狭水準、さらに約定力も高水準なので、短期売買や中期売買にも向いています。

ほとんどの通貨ペアが1,000通貨対応のため、少額から無理なく始められます。

取引ツールには、人気のTradingViewを搭載!

さらに売買比率や価格分布(オープンオーダー)の機能もあり、相場の方向性を判断する材料として活用できます。

1つの口座でFX・シストレ・バイナリーオプション3つの取引が可能!取引スタイルに合わせて柔軟に使い分けられることも、みんなのFXの魅力です。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

GMO外貨

GMO外貨は、ハイスペックのFXサービスを提供している業者です。

業界最狭水準の低スプレッドとスピーディーに発注できる注文画面により、スキャルピングしやすい環境が整っています。さらに業界トップ水準の高スワップポイントにより、高金利通貨の長期保有にも力を発揮します。

分析専用「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的な操作性に加え、相場変動通知など便利なプッシュ通知機能も搭載していますので、外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

\ こちらから無料で「GMO外貨」の口座開設ができます! /

お申込みは最短5分、口座維持費等の費用は一切かかりません。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)