FXは中長期で大きなトレンドを形成することから、相場の天井・大底が出現することは滅多にありません。

そのため通常の局面でトレードチャンスを探し出すには、保ち合い(もちあい)のチャートパターンを見つけてトレードに生かすことが重要になってきます。

投資の世界には「保ち合い放れにはつけ」という格言があります。

これは小休止後のブレイクアウトについていけば、均衡が崩れ、さらに大きく溜まったエネルギーによって大相場になる可能性が高いことから、昔の相場師が命名した所以なんですね。

保ち合いを理解すれば、相場が向かうトレンドに素直に乗るためのポイントが分かります。

それでは、保ち合いのチャートパターンと、各パターンの利食い目標まで詳しく解説します。

保ち合いとは?

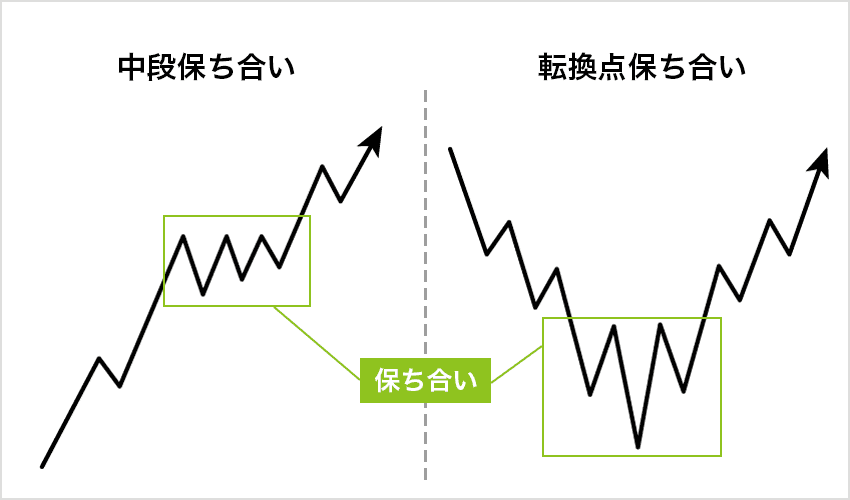

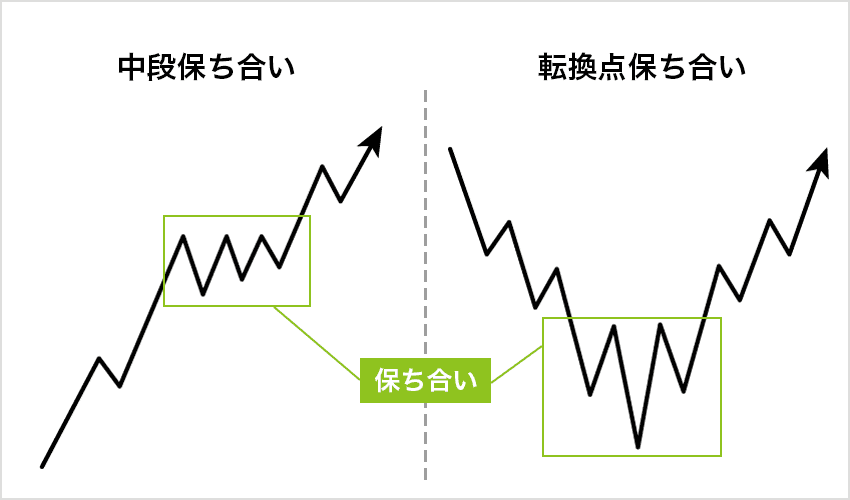

保ち合いとは、相場が上昇・下降している時の途中や、上昇から下降、または下降から上昇への転換点で出現する、一定のレンジで動く状況を指します。

そして保ち合いの多くは「中段保ち合い」と呼ばれ、サブトレンドやメイントレンドを修正する局面で出現するのが特徴です。

上の例をご覧いただくと分かりやすいのですが、上昇トレンドに転じたあと、勢いが弱まって今後の方向性を模索しているような場面ですね。

このように、トレンドから保ち合いとなり、それまでのトレンドと同じ方向性に放れるのが「中段保ち合い」です。

いわゆる、階段を上下している途中の「踊り場」のイメージですね。

中段保ち合いで代表的なのがトライアングル、ペナント、ウェッジ、フラッグで、このページで紹介するブロードニング・フォーメーション、ダイヤモンド・フォーメーション以外が該当します。

そのうち端が三角形になるパターンは「三角保ち合い」と呼ばれ、保ち合いの中でも重要度が高くなっています。

逆に、それまでのトレンドの反対に放れる保ち合いを「転換点保ち合い」といいます。

この代表的なパターンはダブルトップ・ダブルボトム、ヘッドアンドショルダーなどがあり、これはメイントレンドで大きなトレンド反転を示唆するチャートパターンとなります。

なお保ち合いのほか「持ち合い」と書かれる場合もありますが意味は同じです。表記の違いを気にする必要はないですが、保ち合いと記載されるのが主流です。

とくに、三角型を筆頭にペナント型、フラッグ型、ウェッジ型は重要度が高いので、しっかり身に付けるようにしてください。

それでは保ち合いによるチャートパターンを見ていきましょう。

中期〜長期のチャートパターン

保ち合いには、中長期でチャートパターンが形成されるタイプ、短中期でチャートパターンが形成されるタイプと2パターンに分けられます。

一般的に長期間にかけて形成されやすいフォーメーションがトライアングル・フォーメーション、ブロードニング・フォーメーション、ダイヤモンド・フォーメーションです。

このうち、とくに重要とされているのがトライアングル・フォーメーションで、大きく3つのパターンがあります。

- トライアングル・フォーメーション(三角形型の総称)

- シンメトリカル・トライアングル(対称三角形)

- アセンディング・トライアングル(上昇三角形)

- ディセンディング・トライアングル(下降三角形)

- ブルードニング・フォーメーション(逆三角形)

- ダイヤモンド・フォーメーション(ひし形、逆三角+三角の形状)

シンメトリカル・トライアングル(対称三角形型)

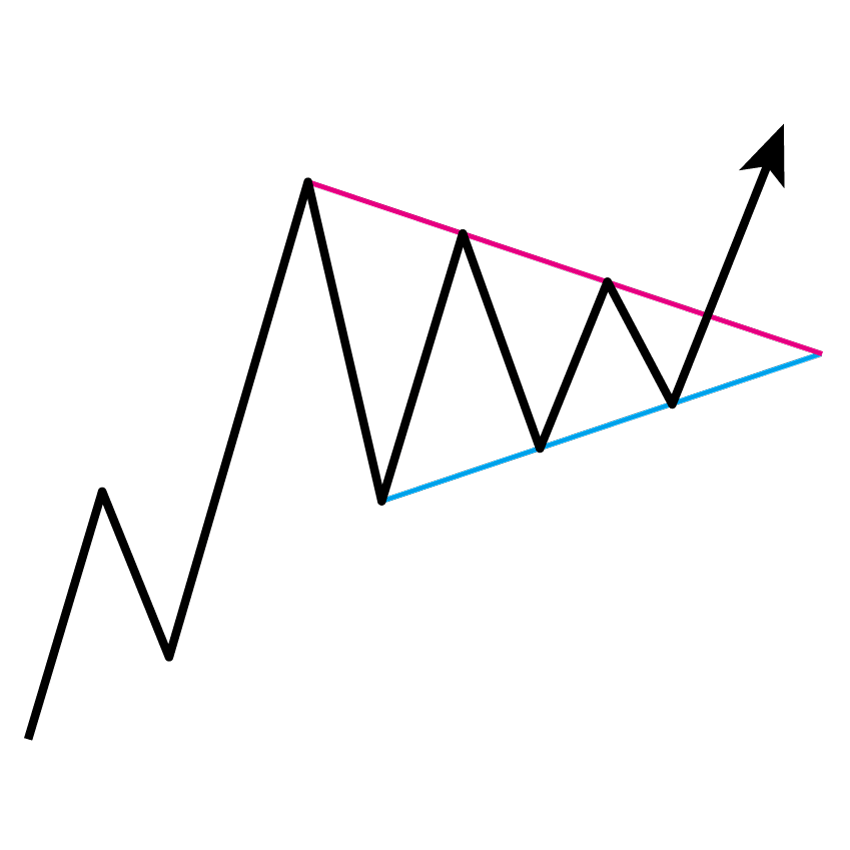

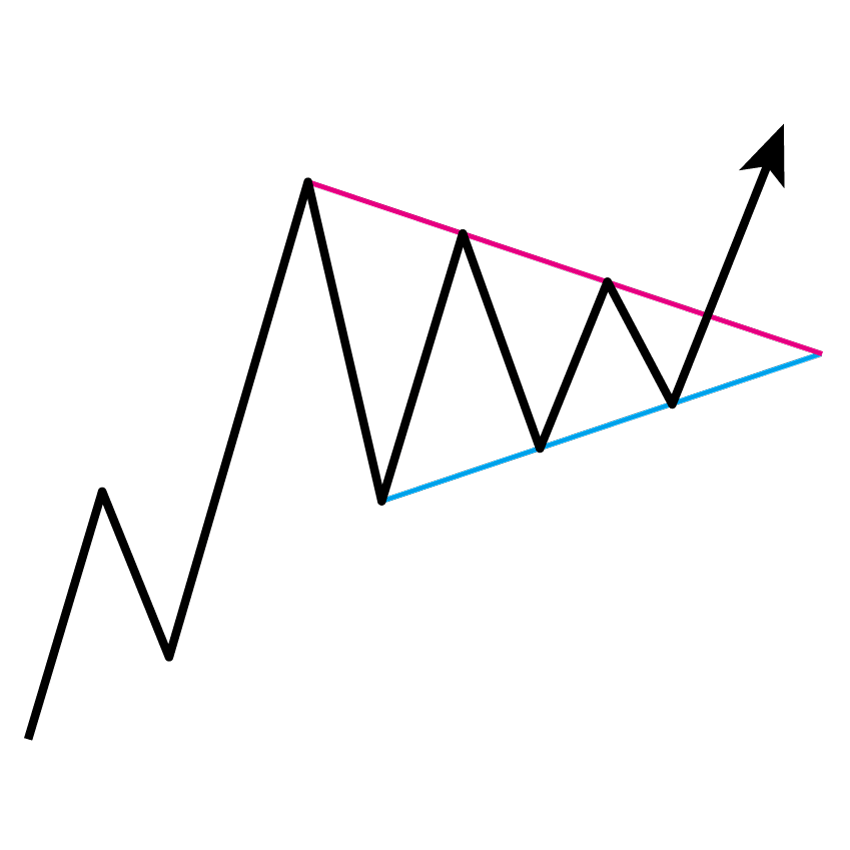

トライアングル・フォーメーションでも出現頻度が多いのが、シンメトリカル・トライアングルです。

レジスタンスラインとサポートライン、それぞれの角度が対称であることが特徴となります。

フォーメーションの形状としては、強い上昇トレンドのあとに高値が切り下がり、安値が切り上がって値動きが収縮していく形となります。

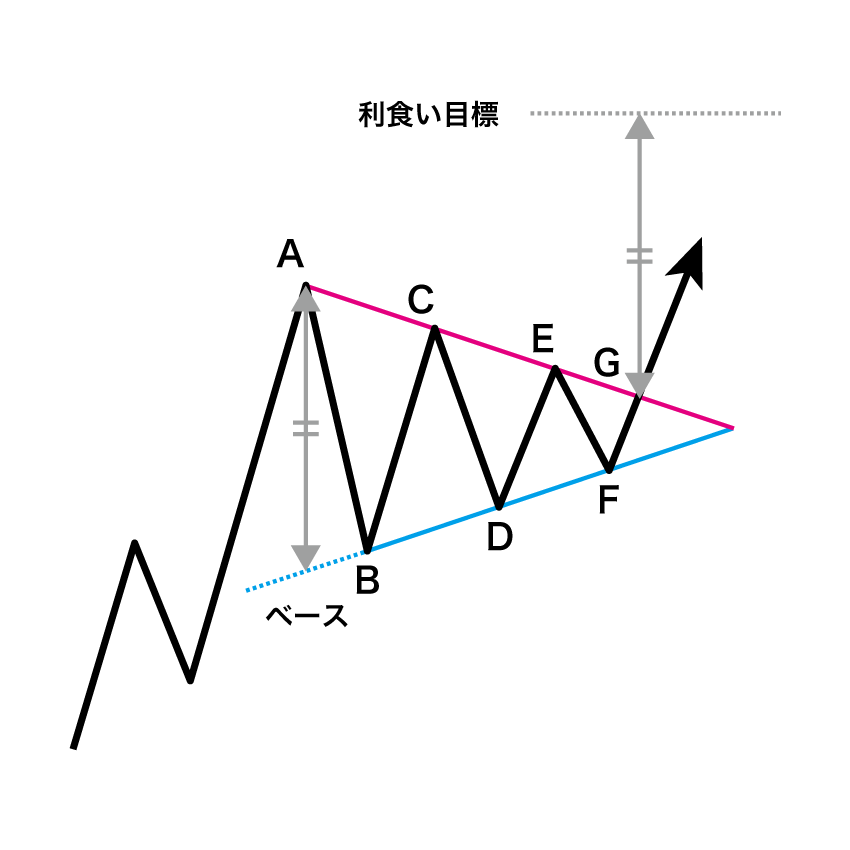

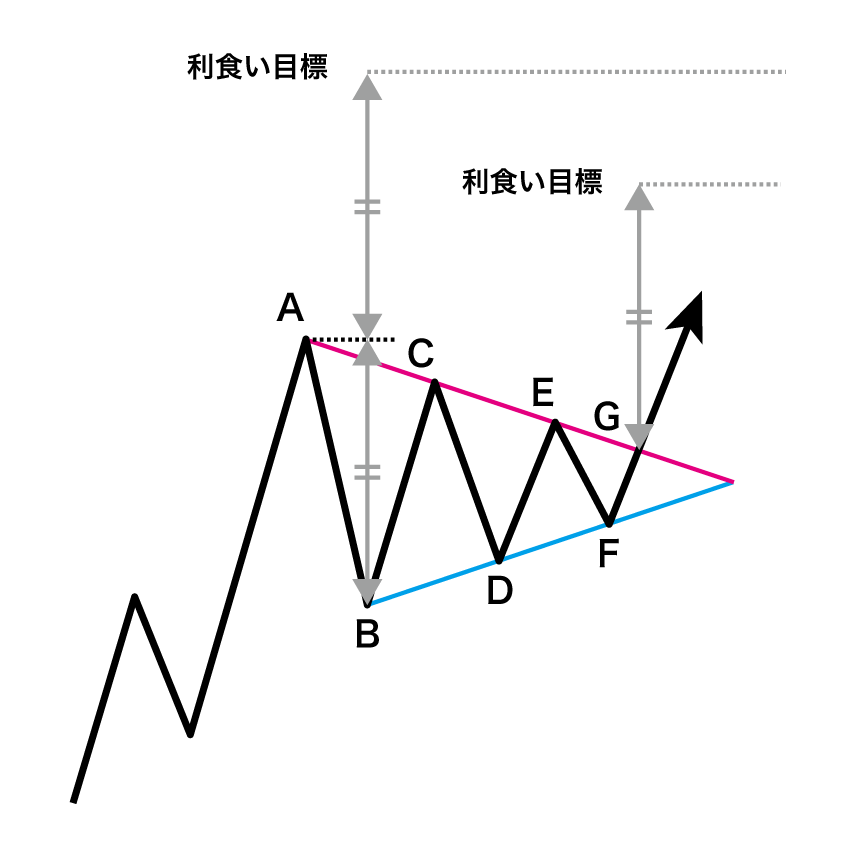

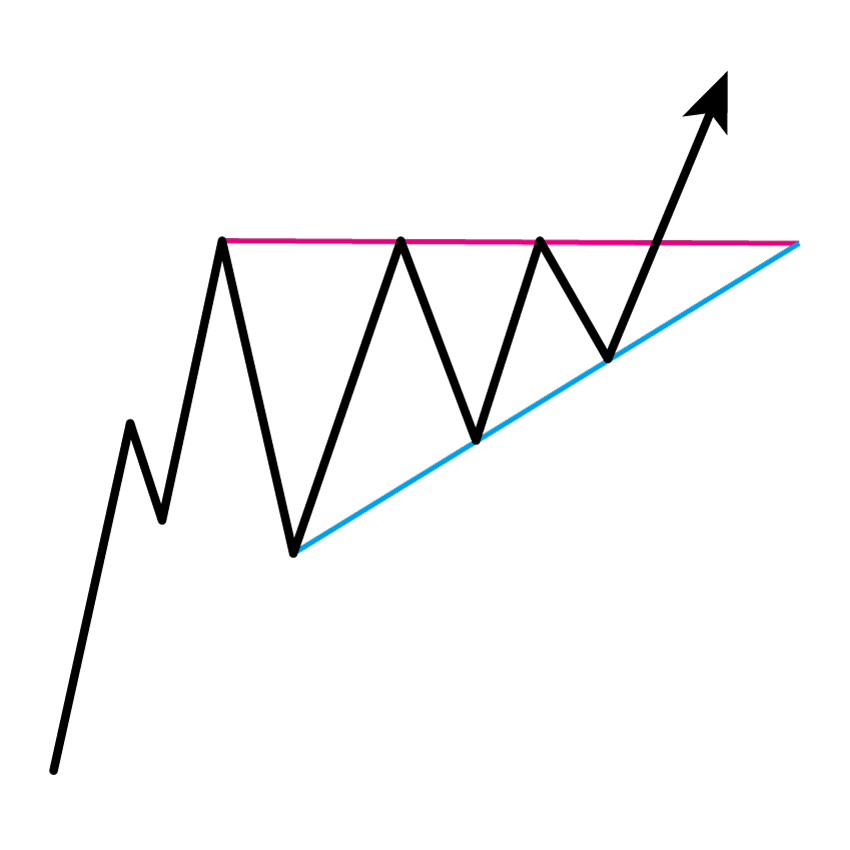

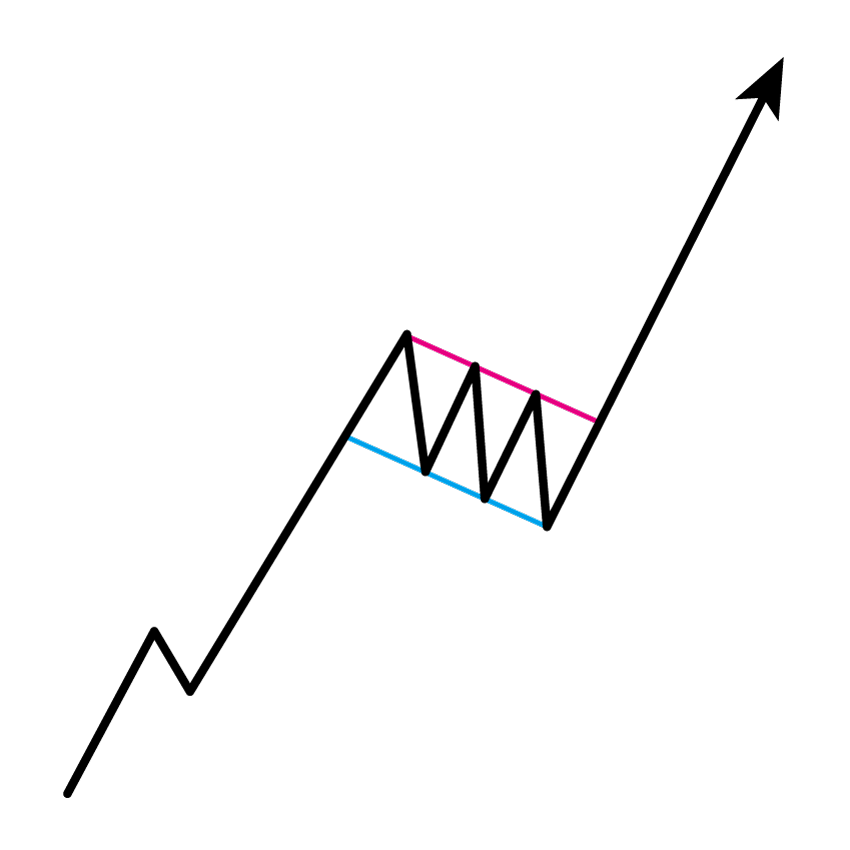

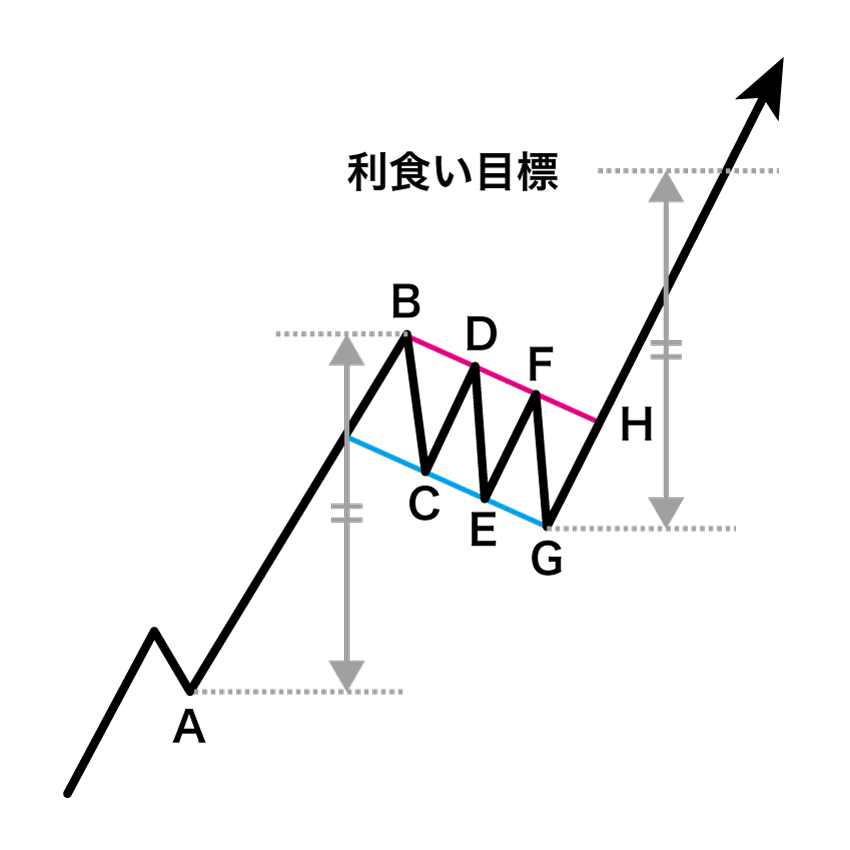

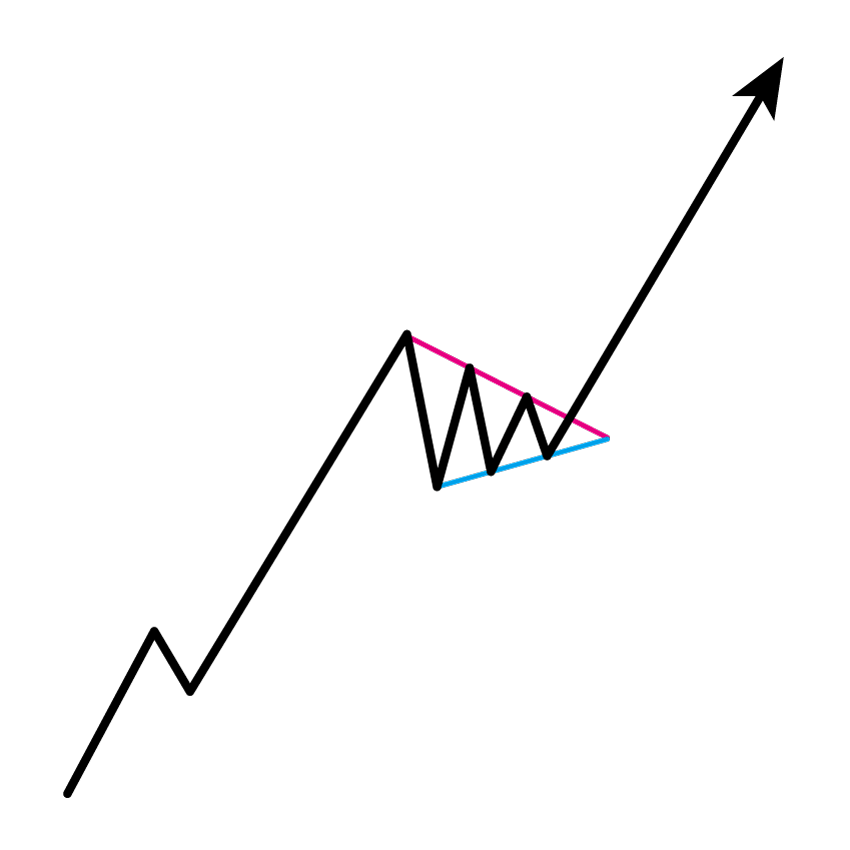

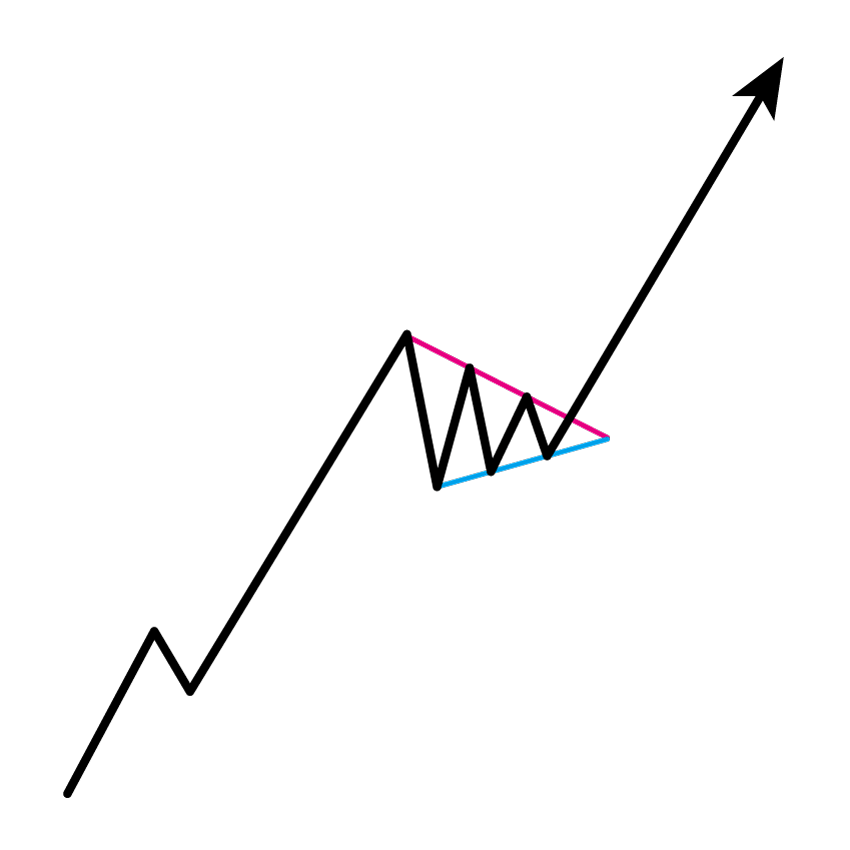

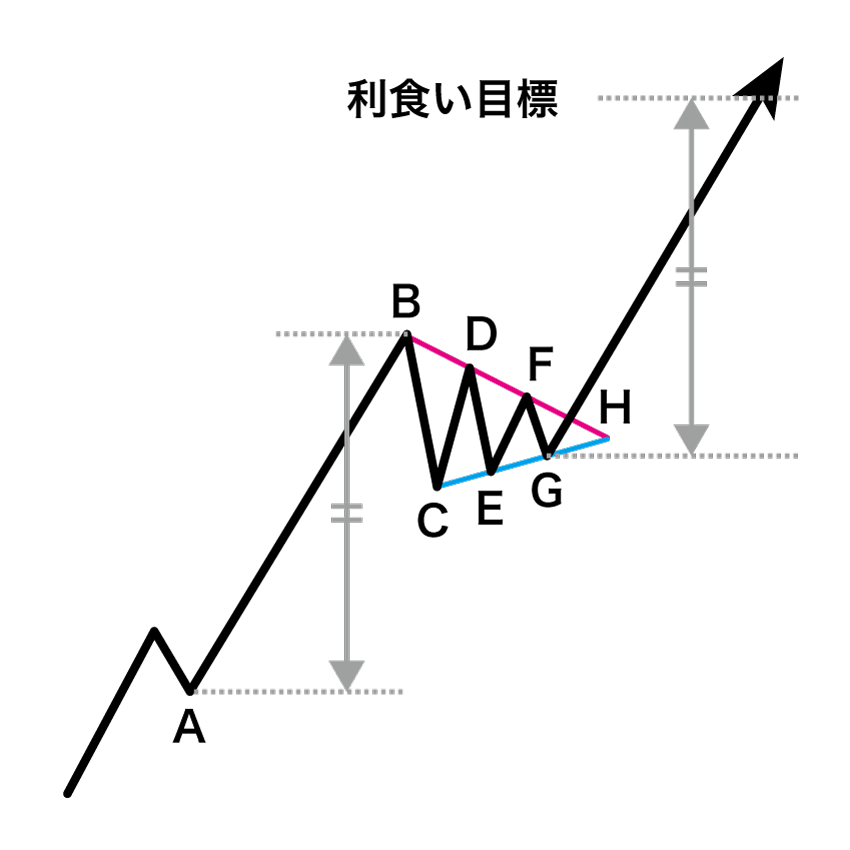

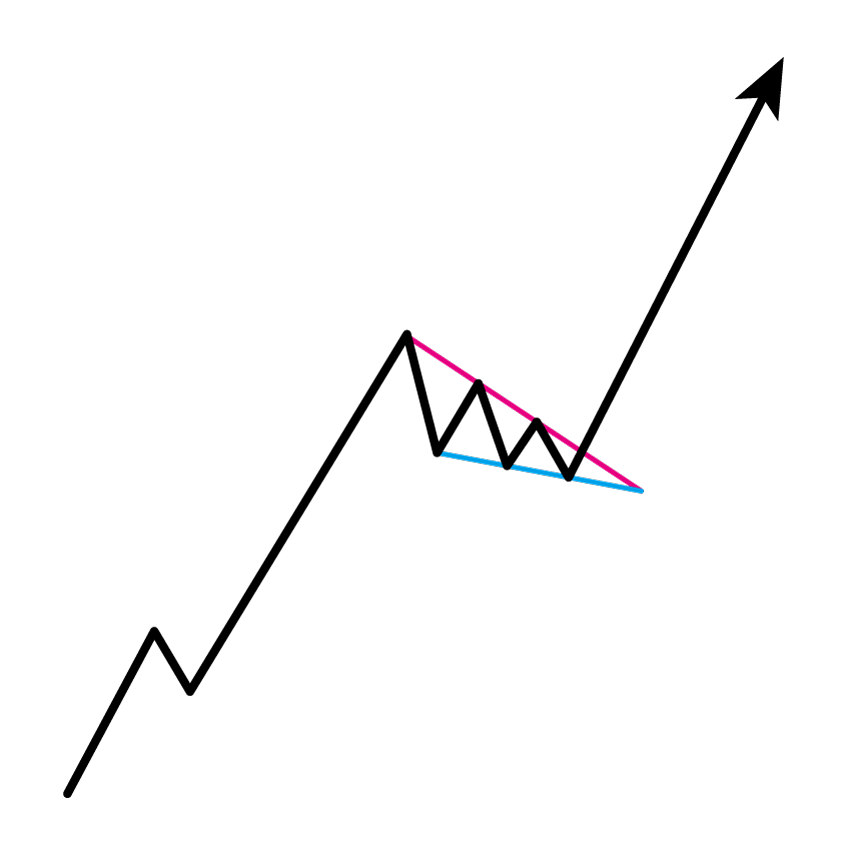

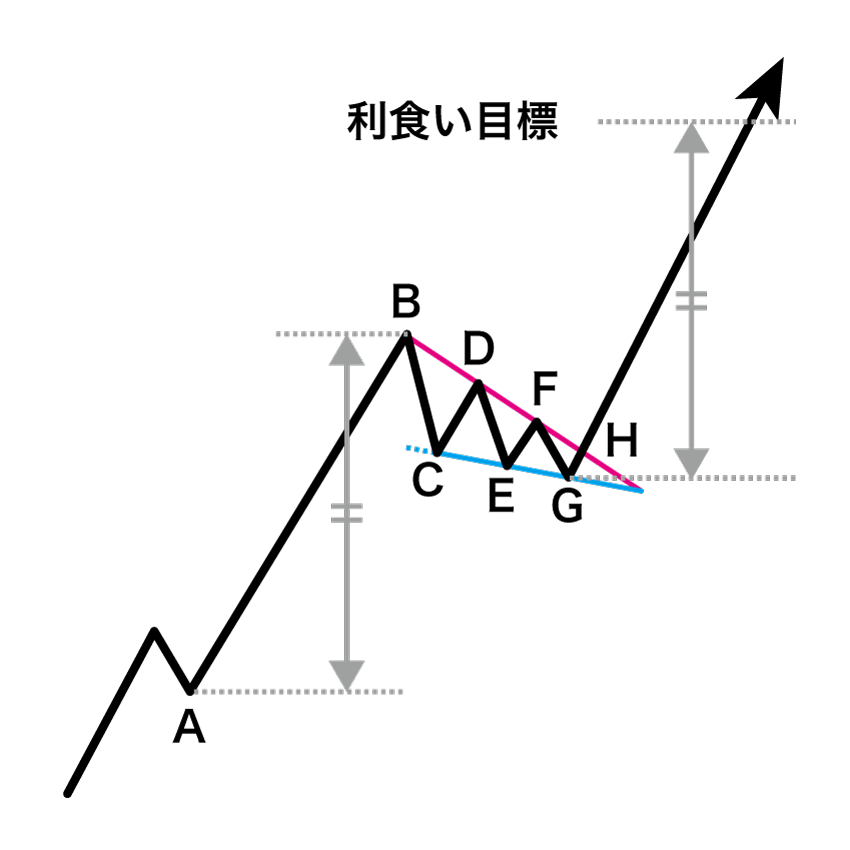

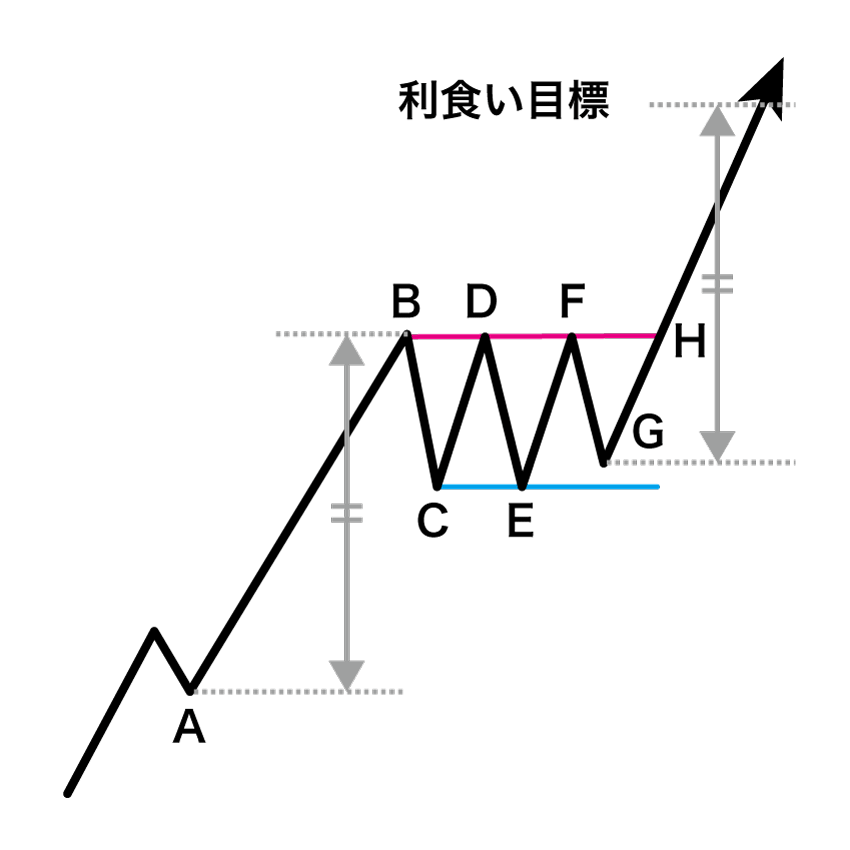

買いパターン

※画像はサポートラインを青、レジスタンスラインを赤として掲載しています。

通常、トレンドラインを引くには最低で「2点の山」「2点の谷」が条件なので、最低でも4点の転換ポイントが必要です。

しかしシンメトリカル・トライアングルに限らず、保ち合いパターン全般に言えることですが、基本的には3点の山(A、C,E)と3点の谷(B、D、F)で構成されているのが多い傾向にあります。

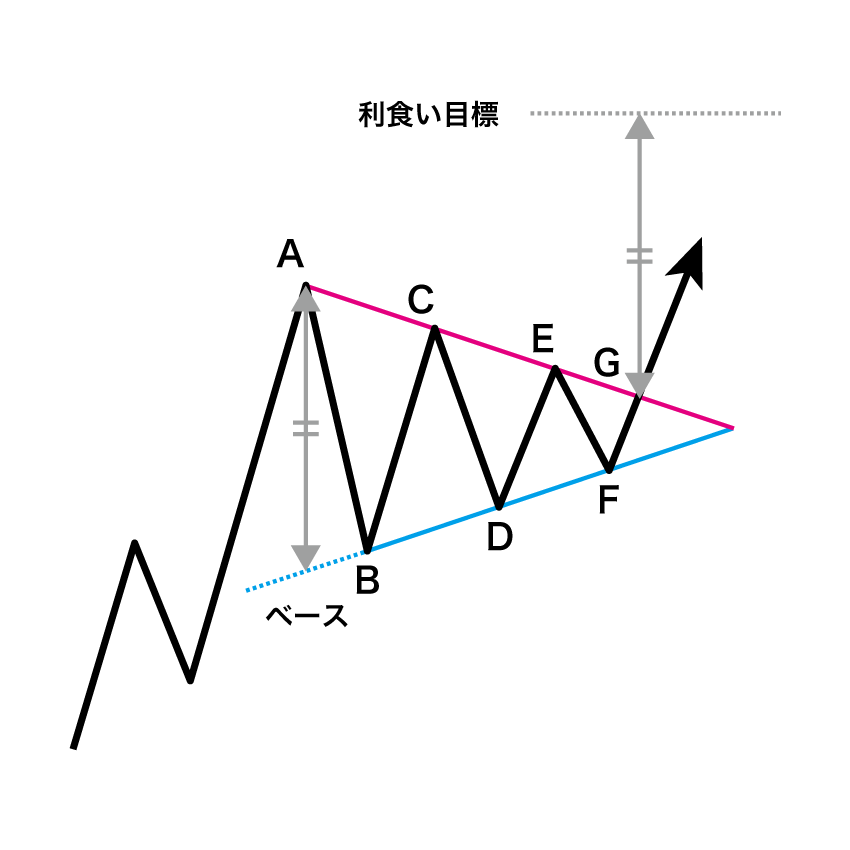

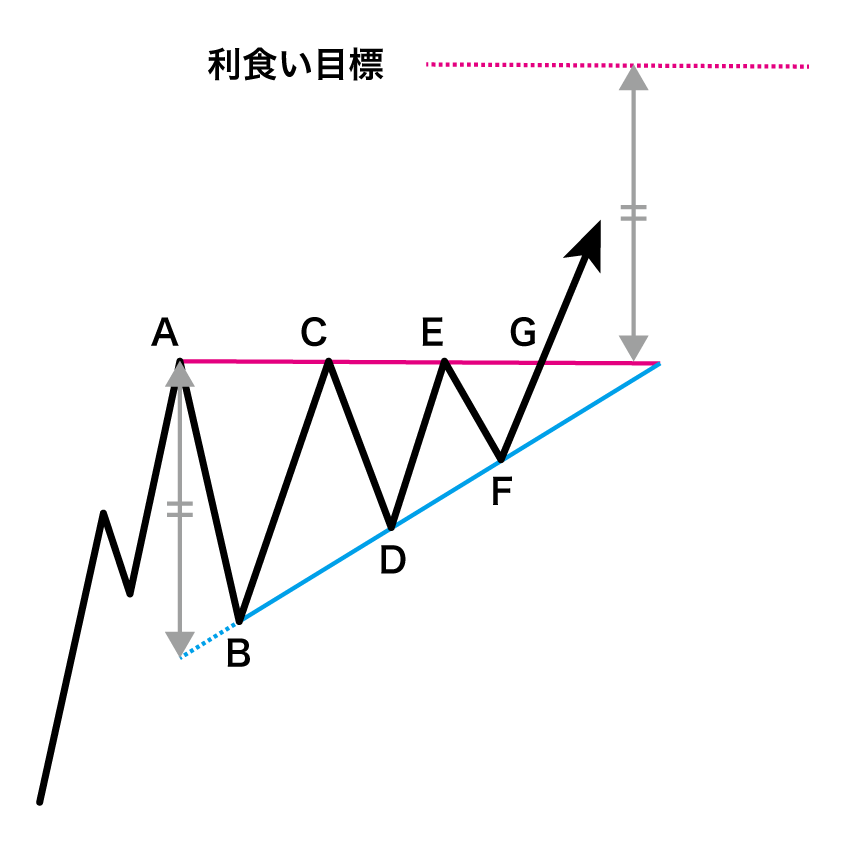

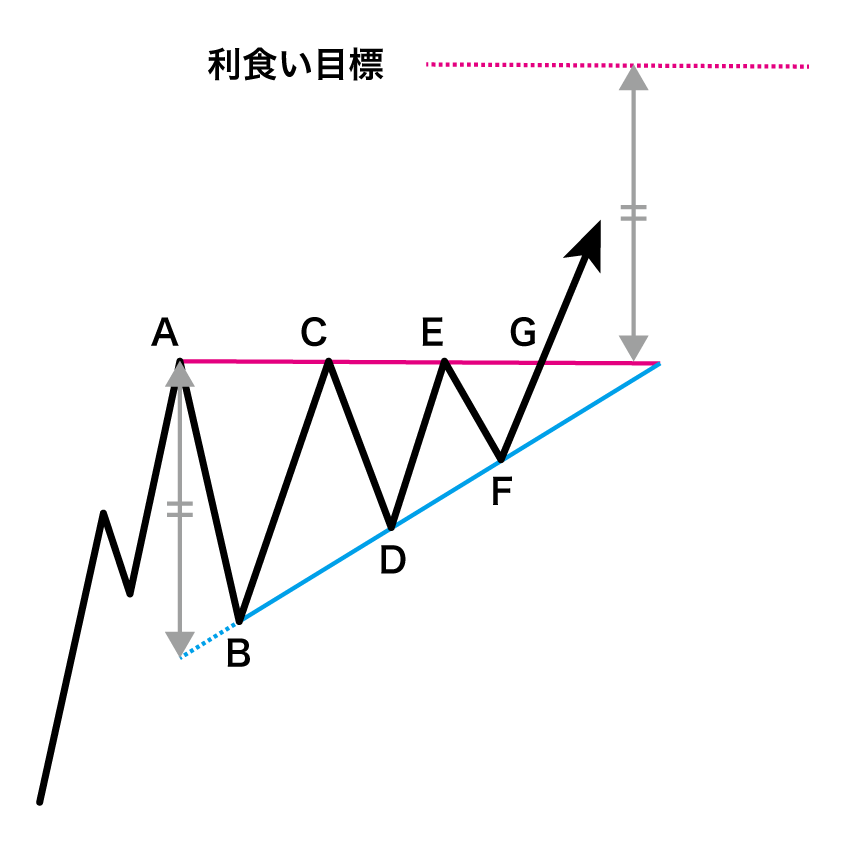

このシンメトリカル・トライアングルで利食い目標を定めるには、いくつかの方法があります。

もっとも代表的なのが、最初の山(A)とサポートラインの延長線上のを結んだ高さを算出します。これを「ベース」といい、ベースの変動幅をエントリー地点となるGに足して算出ができます。

このときのポイントですが、Aからサポートラインのレート変動幅を出し、それをGのレートに足せば利食い目標のレートをかんたんに計算することができます。

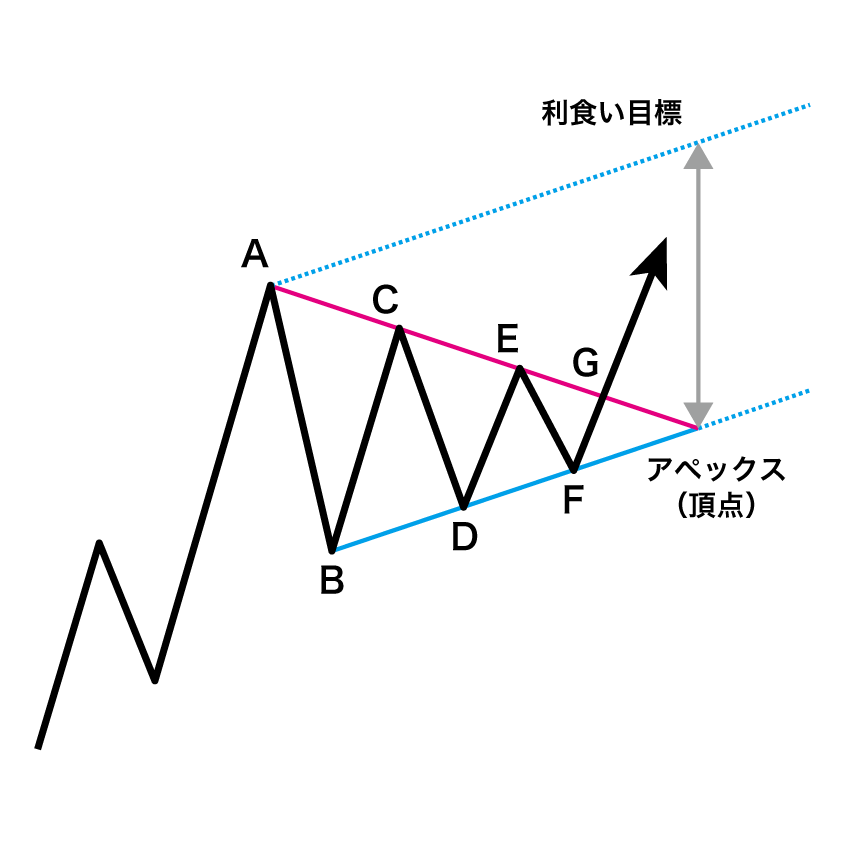

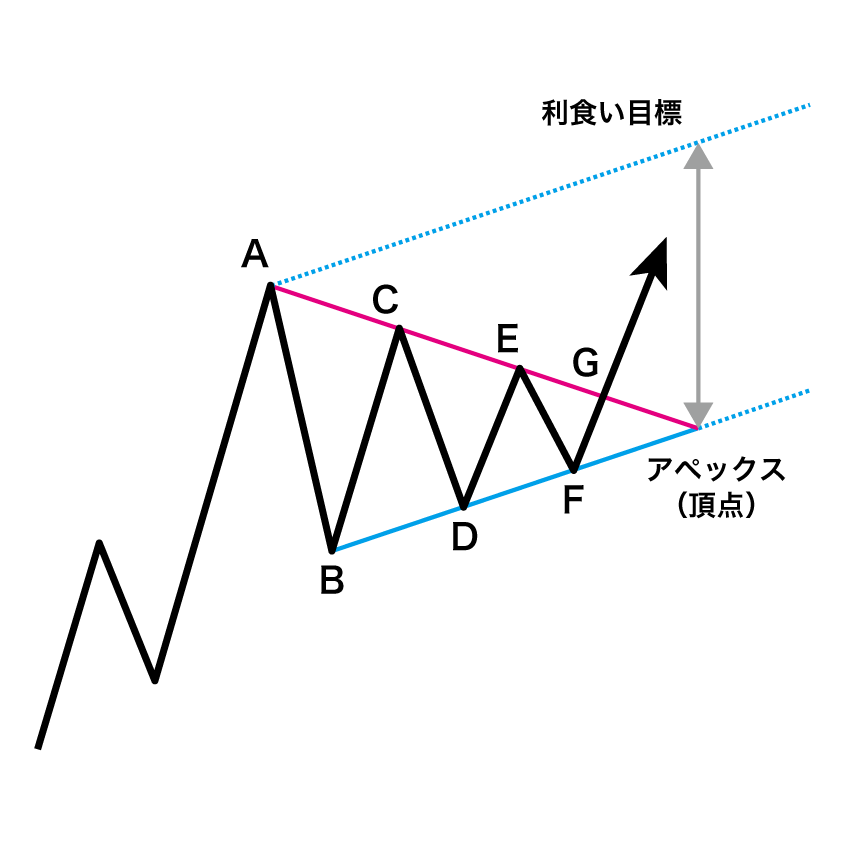

2つ目のやり方は、サポートラインと並行なチャネルラインをAにかけて描画し、レジスタンスラインと結んだアペックス(=頂点)の垂直ラインを利食い目標とする方法があります。

このほかに、AからBまでの最初の下げ幅をそのままAからの高さで設定する方法と、同じくAからBまでの最初の下げ幅をGのブレイクアウトからの高さに設定する方法があります。

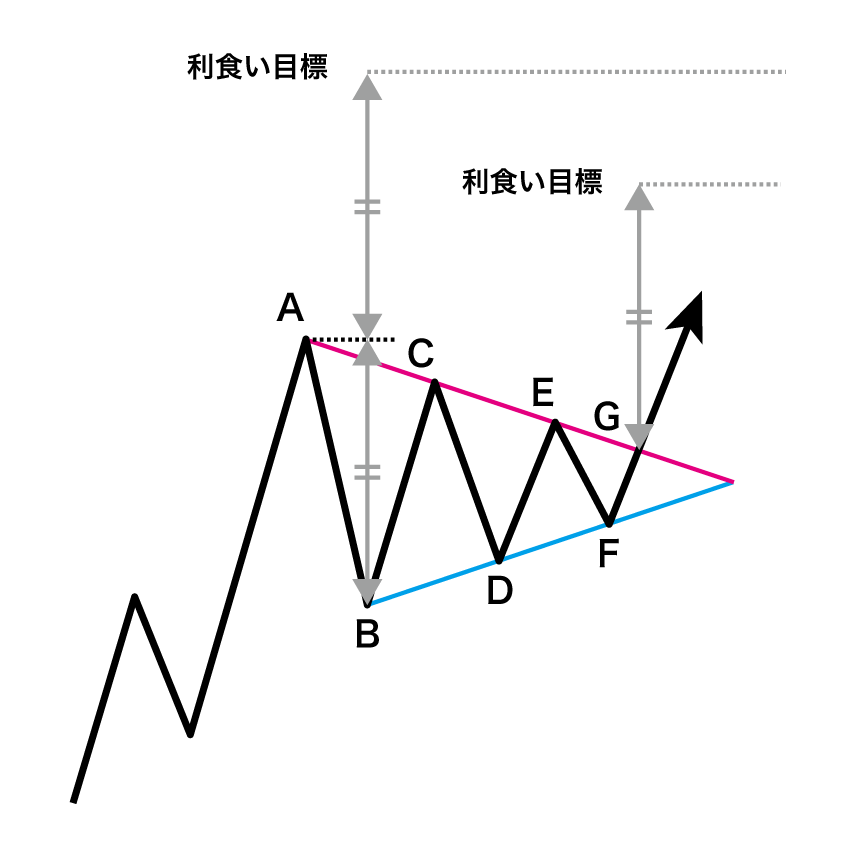

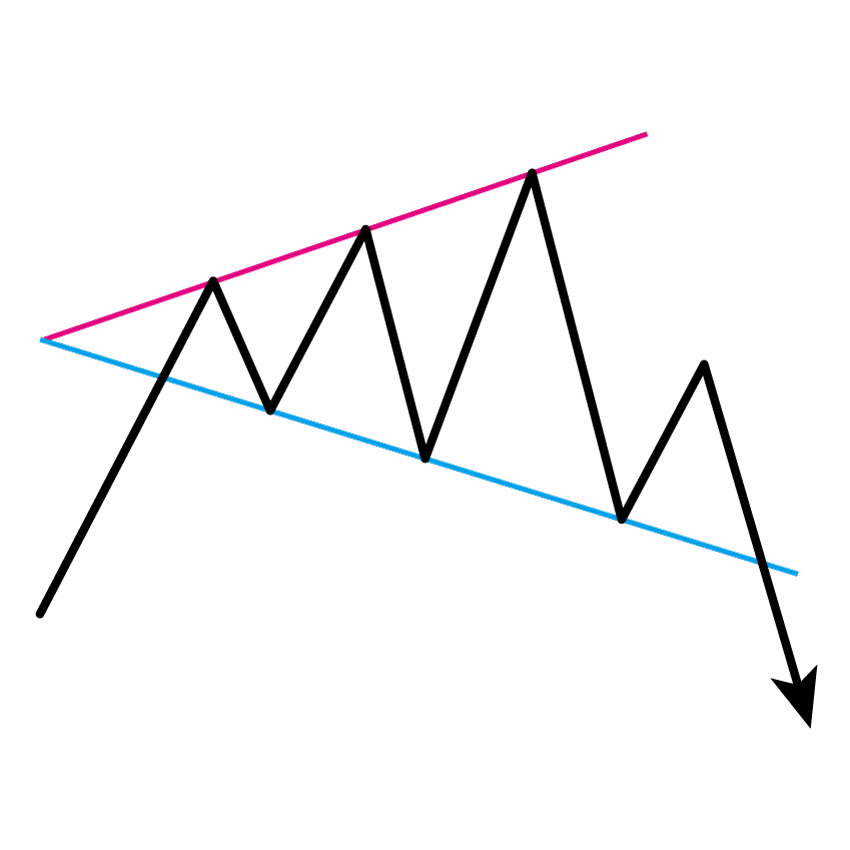

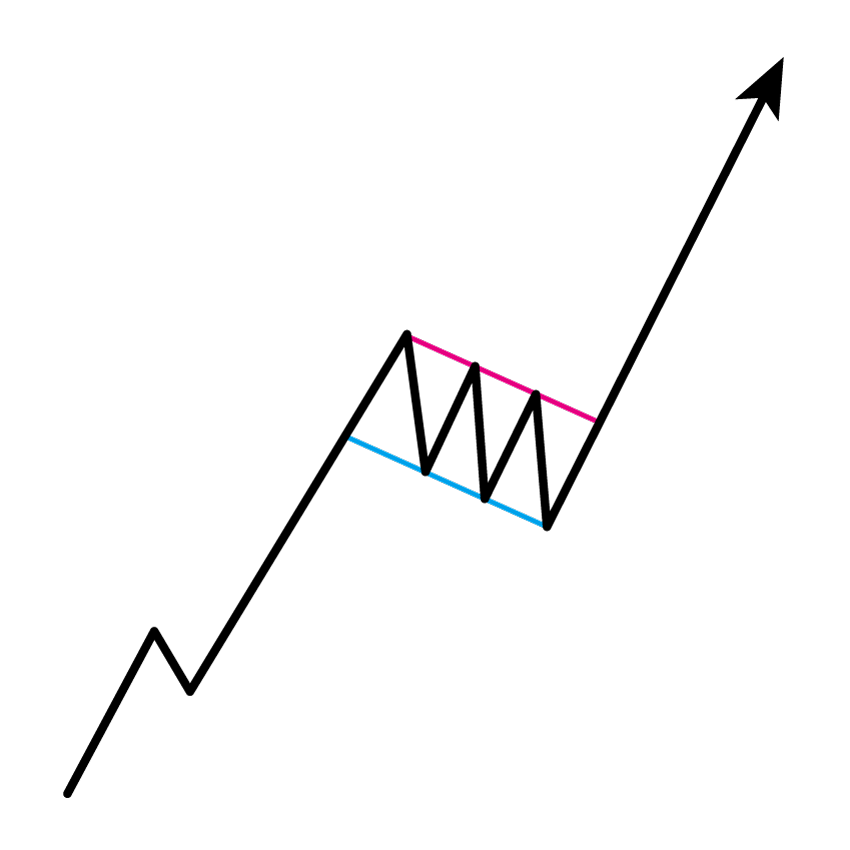

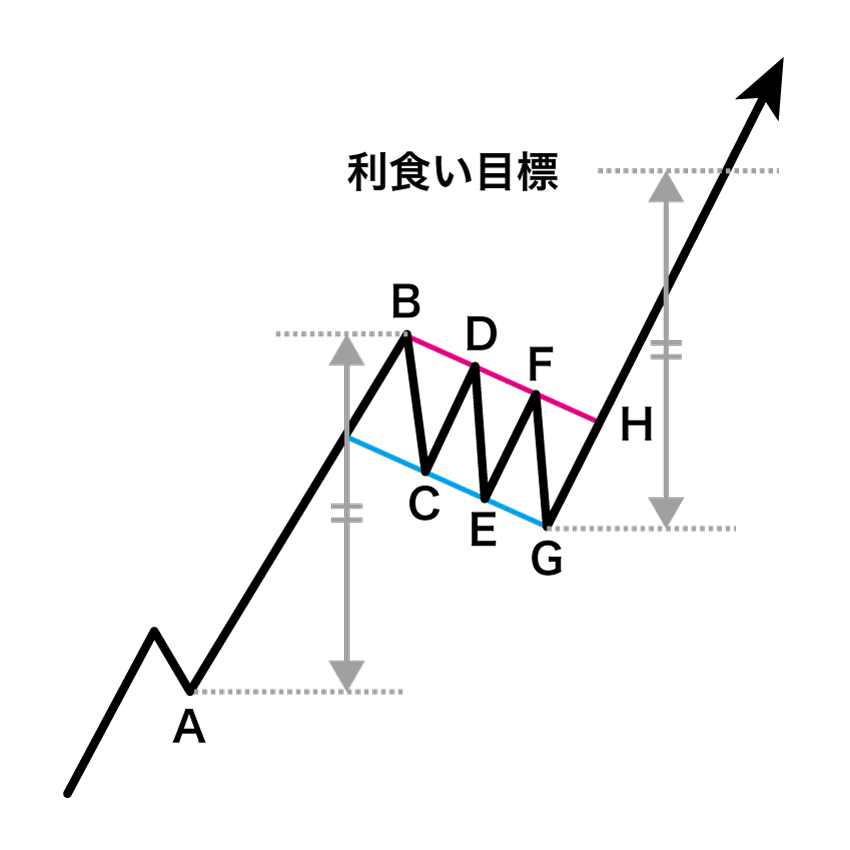

売りパターン

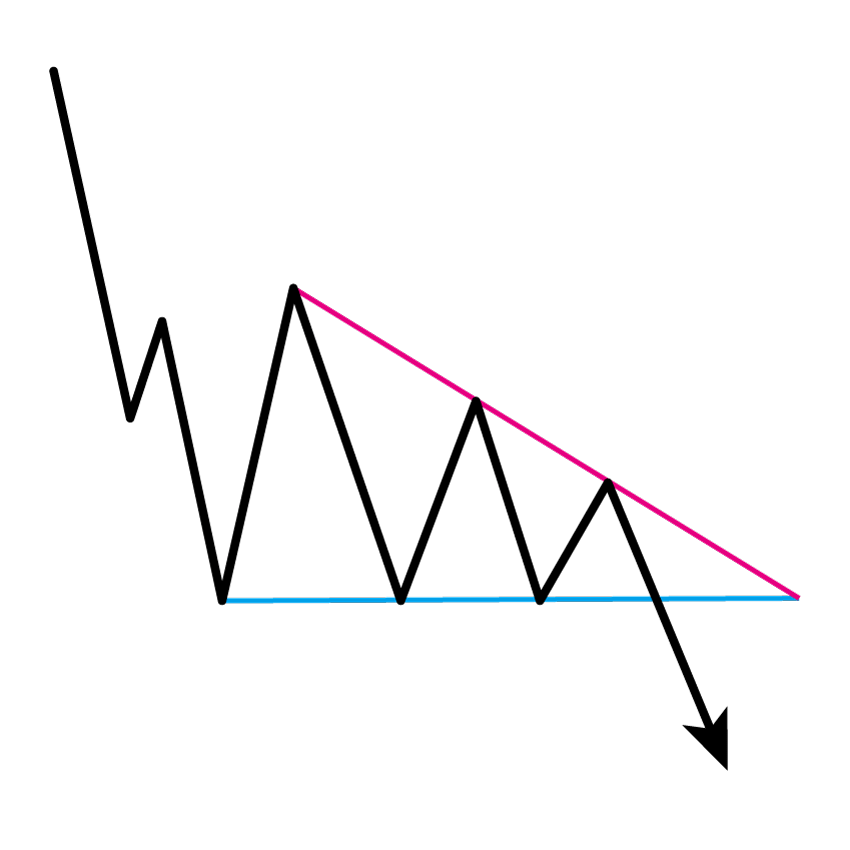

下降局面の場合も上昇局面と同じで、強い下降トレンドのあと、高値と安値それぞれが収縮していくパターンとなります。

シンメトリカル・トライアングルは、それまでのトレンドの小休止を示すチャートパターンです。

形状が対称である点については買い勢力、売り勢力それぞれの勢いが拮抗している様子が分かり、実際はどちらにブレイクアウトするかを判断するのは難しいです。

しかし保ち合い後は、それまでの大きなトレンド方向に継続すると考えられています。

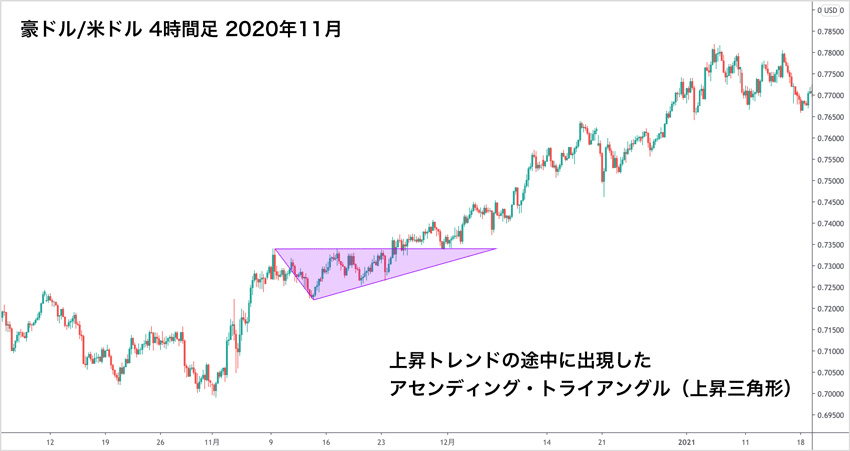

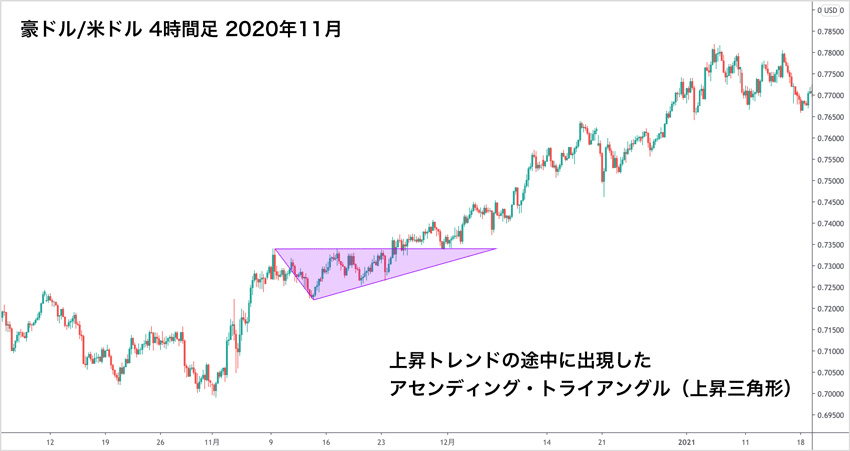

アセンディング・トライアングル(上昇三角形型)

アセンディング・トライアングルの特徴は、水平なレジスタンスラインに対し、安値が切り上がっていき、水平レジスタンスラインを上抜くパターンです。

「上昇三角形型」とも言われています。

買いパターン

アセンディング・トライアングルは、レジスタンスラインを突破するGのブレイクアウトがエントリーポイントとなります。

利食い目標ですが、対称三角形のときと同じく、最初の山(A)とサポートライン上を結んだベースで算出するのが分かりやすいです。

アセンディング・トライアングルは、上昇トレンドにおける小休止の局面で出現します。

売り勢力は一定だが、安値が少しずつ切り上がっていくことから、買い勢力のエネルギーが徐々に強まっていく様子が分かり、レジスタンスラインをブレイクアウトしたタイミングが買いとなります。

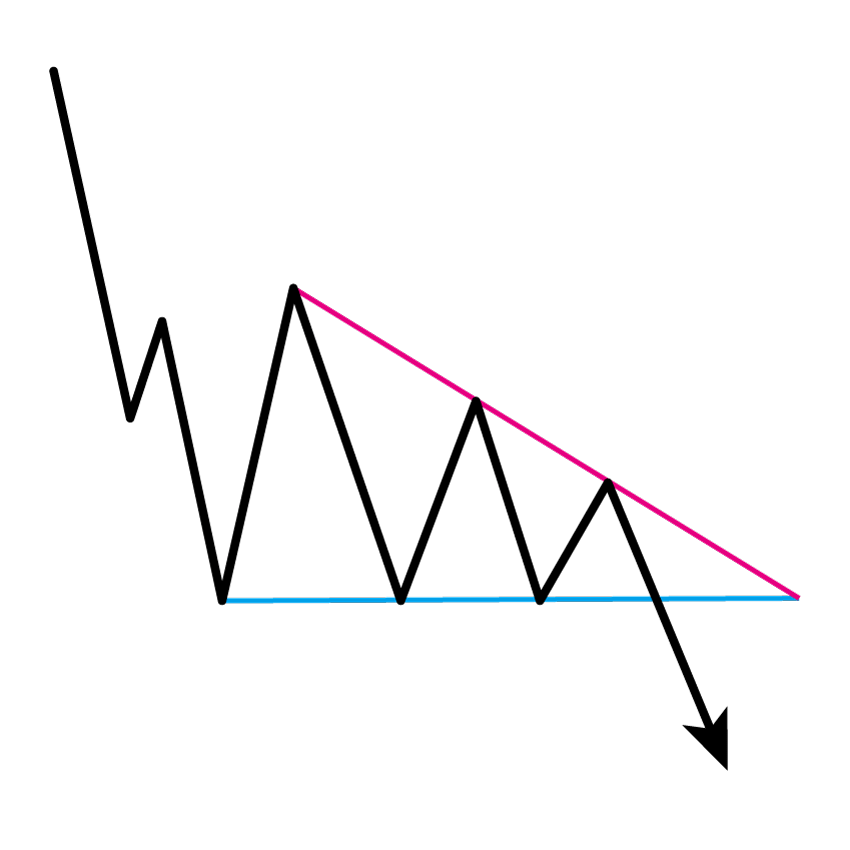

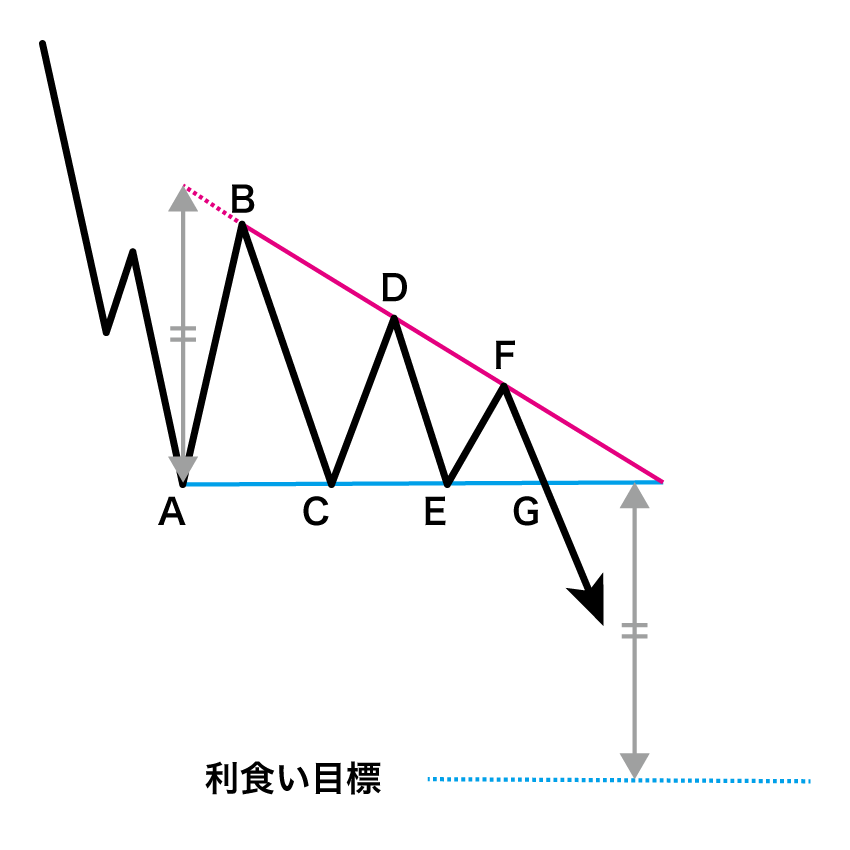

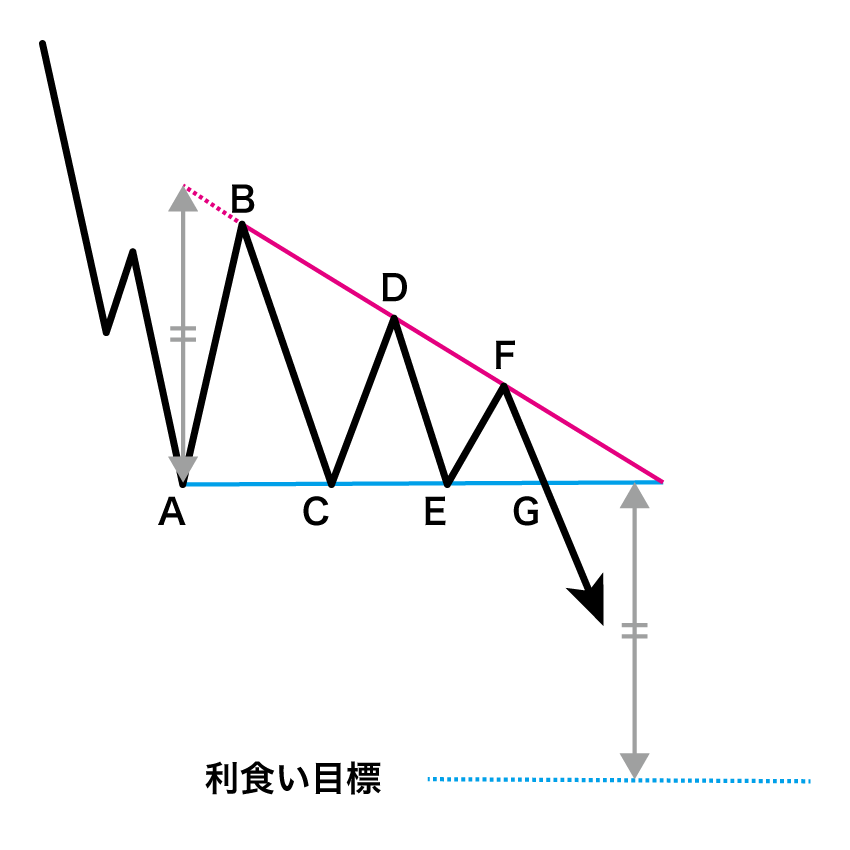

ディセンディング・トライアングル(下降三角形型)

ディセンディング・トライアングルの特徴は、水平なサポートラインに対し、高値が切り上がっていき、水平サポートラインを上抜くパターンです。

「下降三角形型」とも言われています。

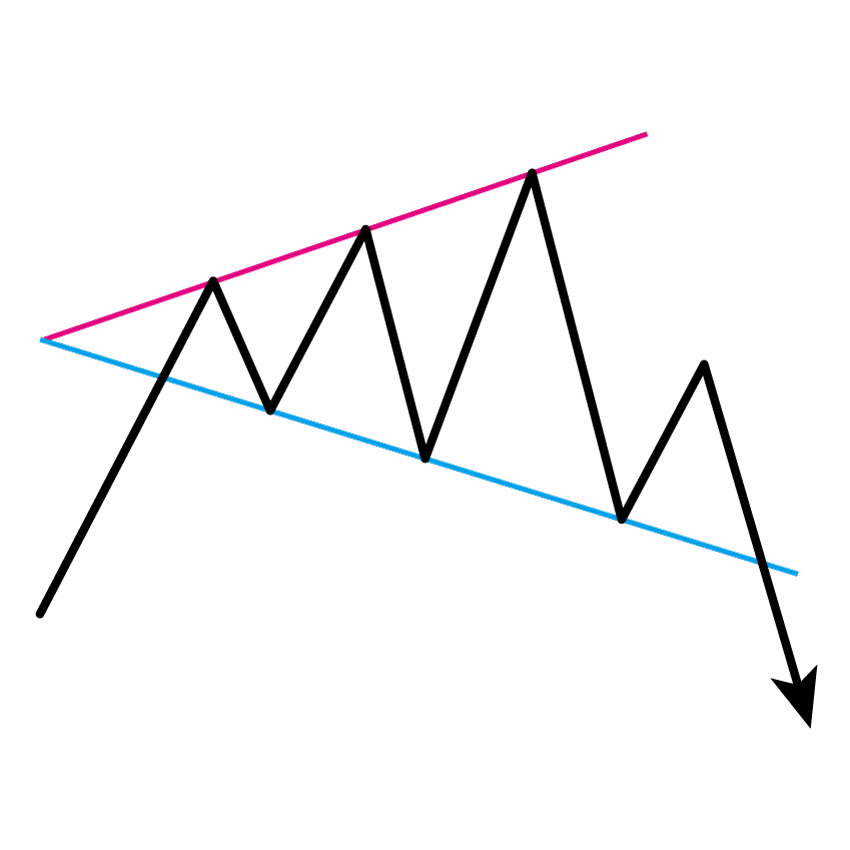

売りパターン

上昇三角形の逆パターンですので、最初の谷(A)とレジスタンスラインの延長線上を結んだ高さのベースを、利食い目標にすることができます。

ディセンディング・トライアングルは、下降トレンドにおける小休止の局面で出現します。

買い勢力は一定だが、高値が少しずつ切り下がっていくことから、売り勢力のエネルギーが徐々に強まっていく様子が分かり、サポートラインをブレイクアウトしたタイミングが売りとなります。

チャート形状が「対称三角形」「上昇三角形」「下降三角形」どれにも当てはまらない場合、上下のどちらの方向に進むことを予測しますか?

多くの方は「パターンを形成する前のトレンドの方向」と考えてしまうかもしれません。

テクニカル分析には「トレンドは継続する」とする考え方が前提にあります。

トレンドラインを使ったフォーメーション分析では、保ち合いにおける買い勢力と売り勢力のパワーバランスの変化を見ていきます。

一般的には、サポートラインとレジスタンスラインがクロスするアペックスの位置が、トライアングルのベースライン(水平方向の中心)上部にあれば上方ブレイクアウト、下部にあれば下方ブレイクアウトと考えられています。

アペックスの位置がトライアングルの真ん中のときはシンメトリカル・トライアングルですから、この場合はパターン形成前のトレンド継続と判断していきます。

ブロードニング・フォーメーション(逆三角形型)

トライアングルの派生パターンです。

一般的なトライアングルの逆の形状であることから、ブロードニング・フォーメーションと呼ばれています。

このほか「逆三角形」「逆ペナント」とも呼ばれています。

トライアングル・フォーメーションとは反対に、高値は切り上がり、安値は切下がって収縮した保ち合いが拡大していく形状となります。

売りパターン

あまり出現しないパターンであり、買い勢力と売り勢力が増えて値動きが大きくなっていく状態を示し、相場の天井をピークアウトしていくイメージです。

上の画像の例のように、最終的に高値を更新できず、レジスタンスにタッチせずに下落した場合、より強い売りを暗示します。

このブロードニング・フォーメーションと後述するダイヤモンド・フォーメーションは、一般的なトレンド中の小休止を示すトライアングルのパターンと異なり、相場の天井圏で出現しやすい弱気の形状となります。

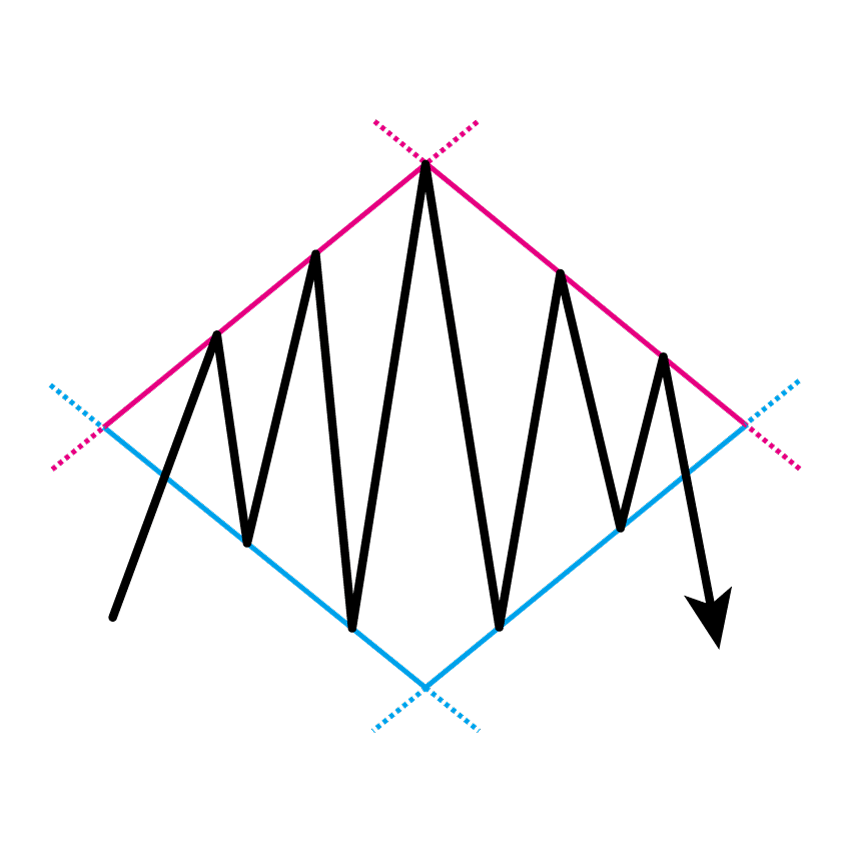

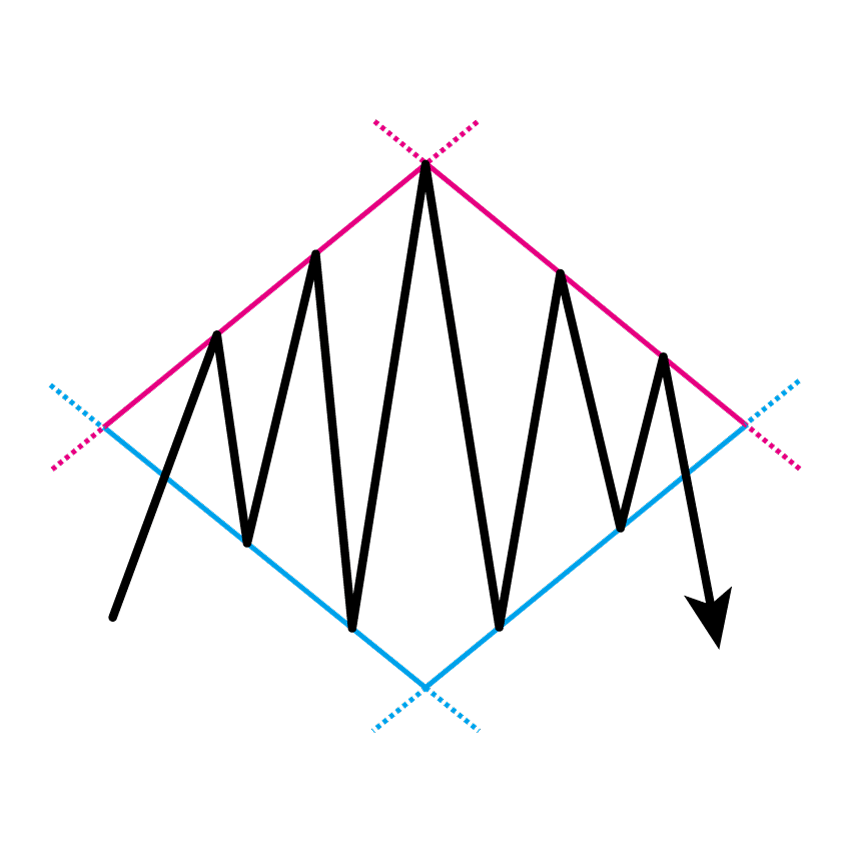

ダイヤモンド・フォーメーション(ひし形)

こちらもトライアングルの派生パターンです。

ダイヤモンド・フォーメーションは、ひし形を形成後、安値を下放れするパターンです。

ダイヤモンドの形状のうち、中心から左側がブロードニング・フォーメーション、右側がシンメトリカル・トライアングルの組み合わせが特徴です。

売りパターン

ダイヤモンド・フォーメーションは、出現頻度が少なく見極めが難しいとされていますが、天井圏での形成に注目してみてください。

短期〜中期のチャートパターン

FXクイックナビでは、ひとくくりにチャートパターンと記載しておりますが、誤解のないようにひとつ説明をしておきます。

こういったチャートを形状で分析する手法の多くは海外で生まれましたが、正しくは、

- 中長期のトライアングル = フォーメーション(形成や構造のイメージ)

- より短期間で出現するフラッグ、ペナント、レクタングル = パターン(模様や図形のイメージ)

として区別されています。

このうちウェッジは、短期のフラッグやペナントよりも長い中期間で形成されやすいパターンのため、分類としてはフォーメーションとして区別されています。

またフラッグ(旗)、ペナント(三角旗)などのパターンはその形状だけに注目が集まりがちですが、中長期のパターンは、形成前に大きく上昇・下降する動き、すなわち旗を掲げる棒(ポール)が必要であることも条件となります。

- フラッグ

- ペナント

- ウェッジ

- レクタングル(ボックス)

フラッグ型

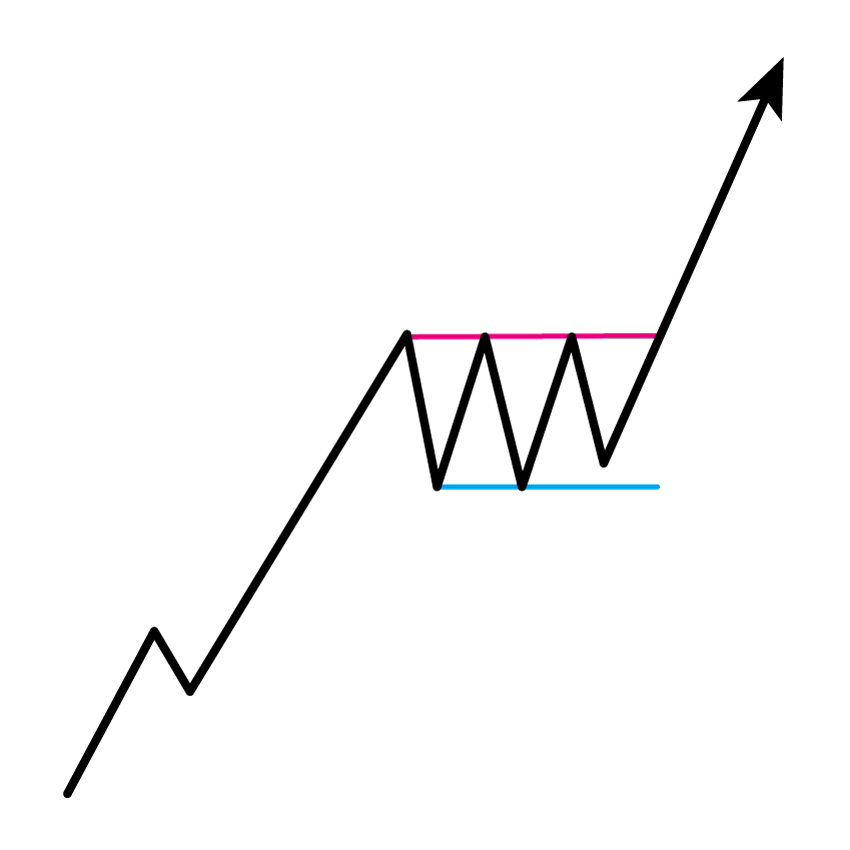

フラッグ型のチャートパターンの特徴ですが、ボックス型のような一定幅で、上方向か下方向に保ち合う形状となります。

旗のように見えることから、フラッグ型と呼ばれます。

上昇フラッグは、急騰を示す棒(ポール)があり、旗部分は高値、安値ともに切り下がりながら上放れするパターンです。

強気のフラッグ、フラッグ・アップとも呼ばれています。

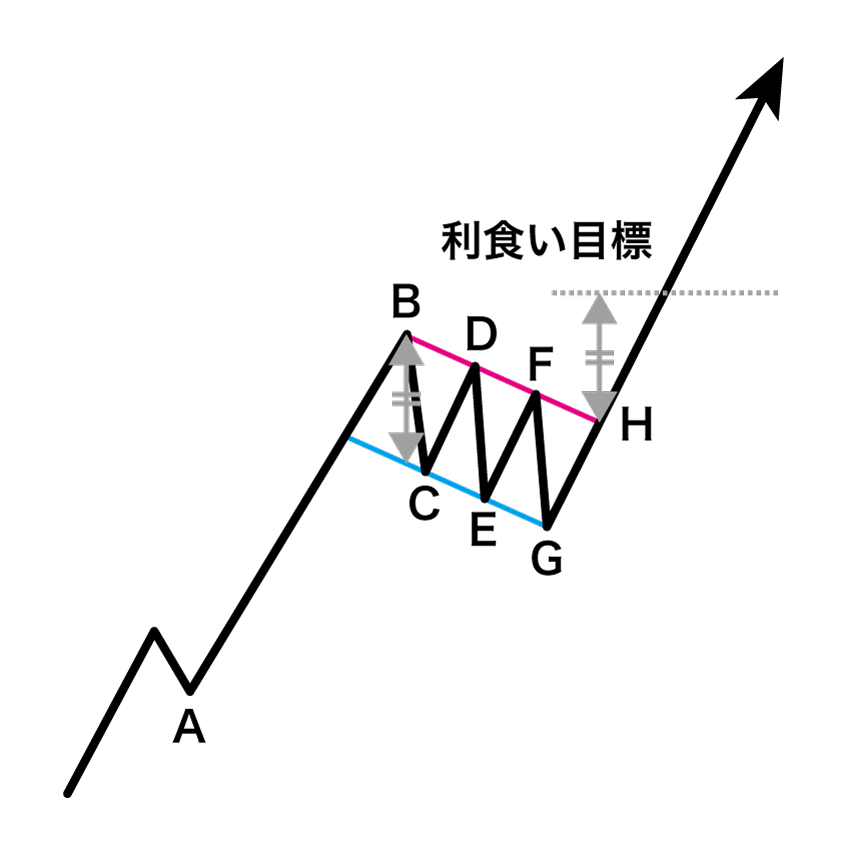

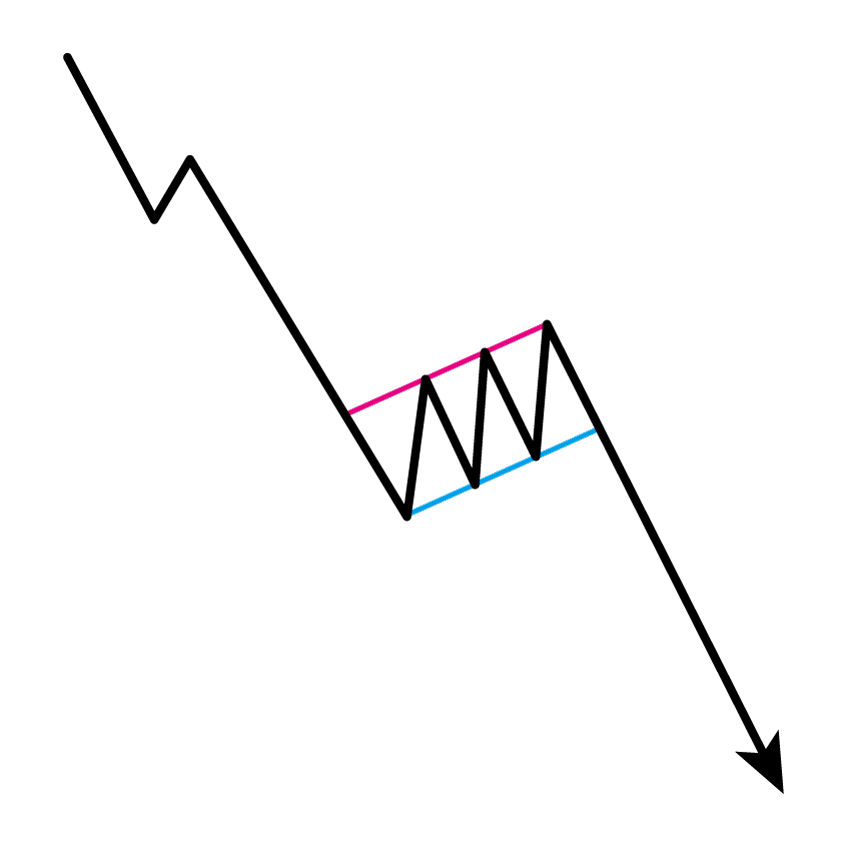

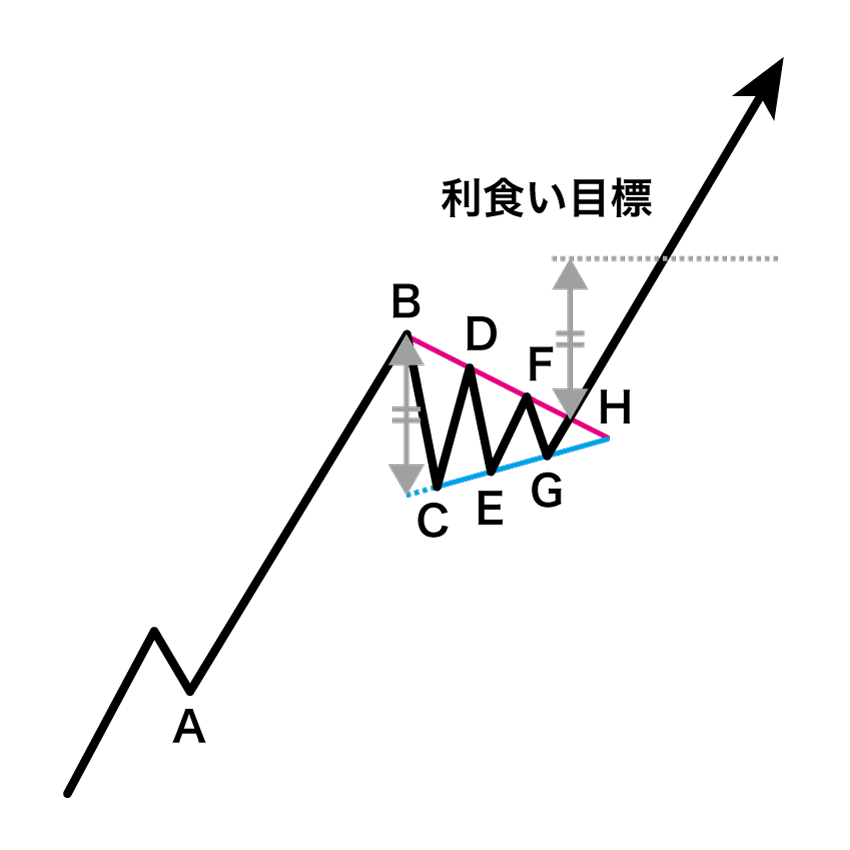

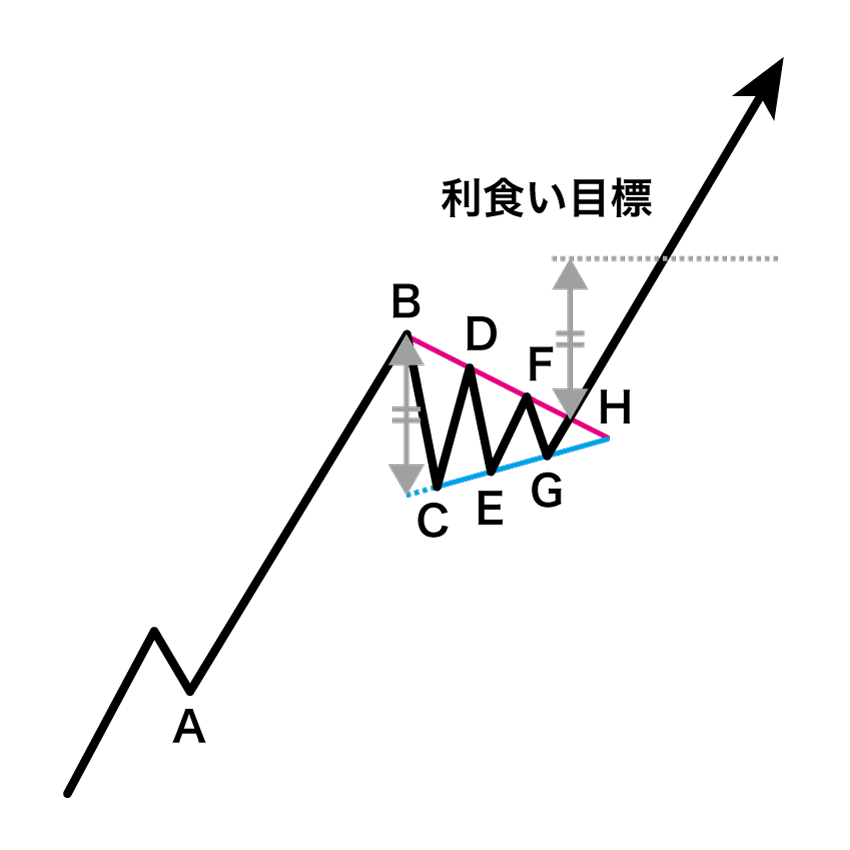

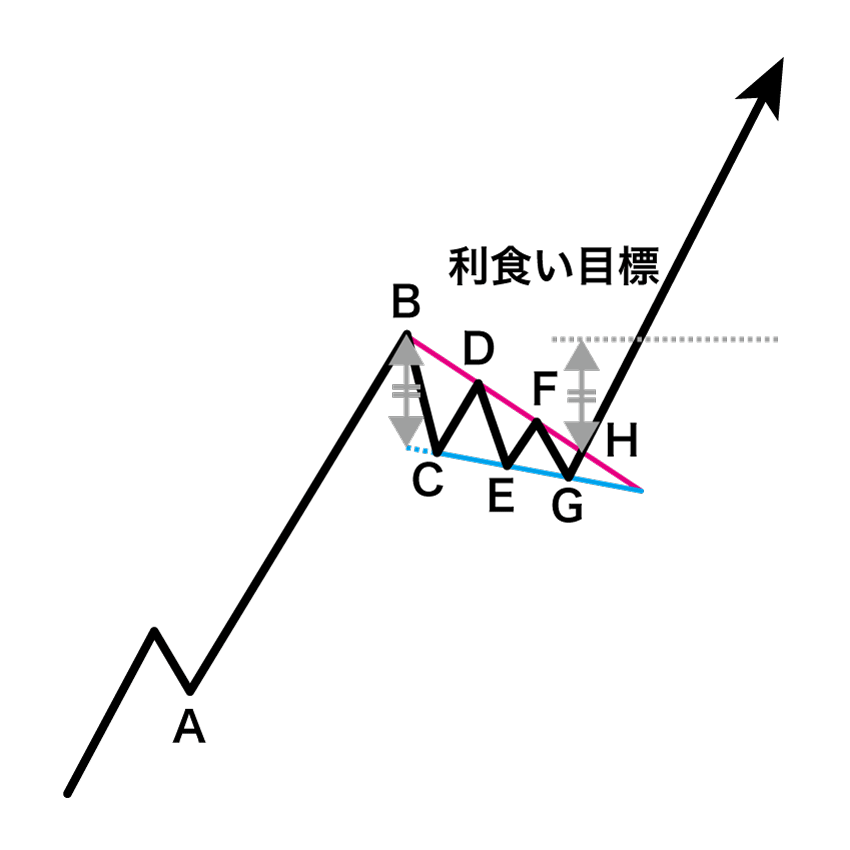

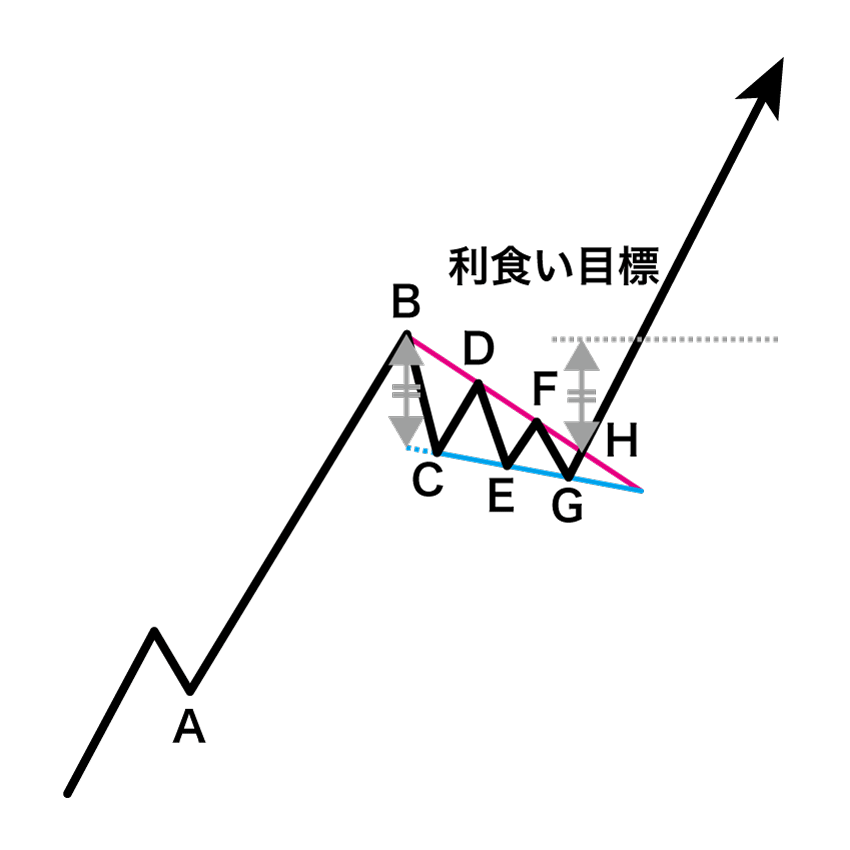

買いパターン

三角保ち合いでは、最初の山(谷)とサポートライン(レジスタンスライン)から算出したベースの高さから利食い目標を定めますが、これは短期〜中期のパターンでも共通です。

上昇フラッグを例にすると、Bとサポートラインの垂直ラインの高さを、エントリー地点のHに置いて設定することができます。

ただ必ずしも平行四辺形とは限りませんので、この場合はもっとも高い部分を利食い目標にすることができます。

フラッグを始め短中期のチャートパターンは「形状自体が小さい」ことから、①の利食い目標以上に動く傾向にあります。

そこで役立つのが、パターン形成前の急騰や急落の値動きをもとに算出する、もうひとつの方法です。

上昇フラッグを例にすると、まずはフラッグ形成となる前にある、上昇の始点(A)と最初の山(B)の高さで変動幅を算出し、それを最後の谷(G)から利食い目標を定めることができます。

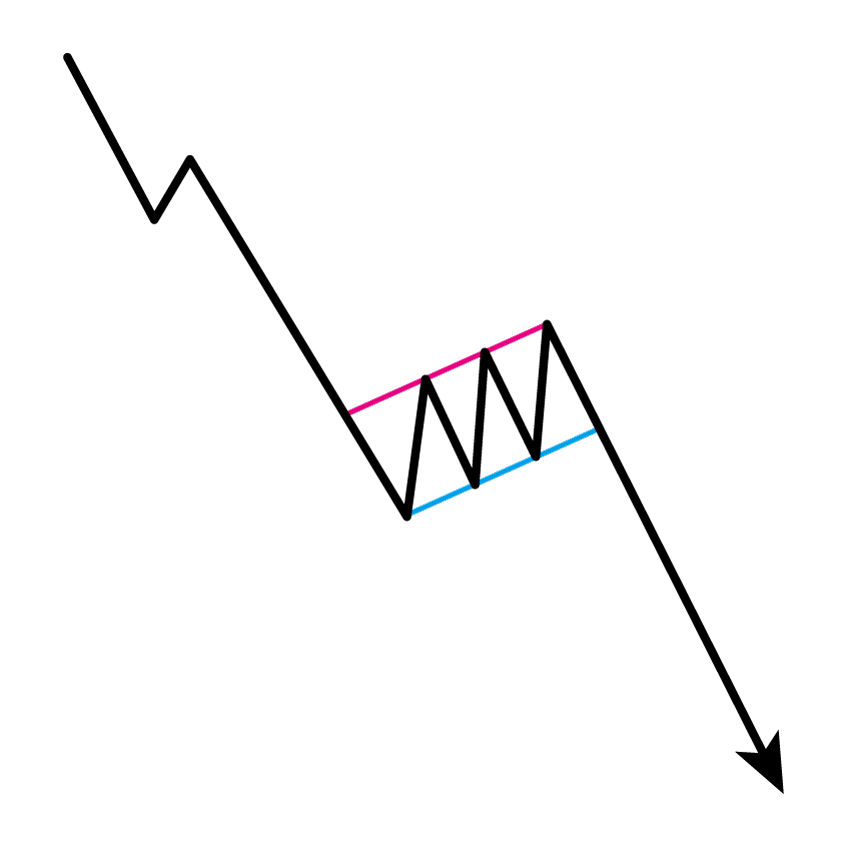

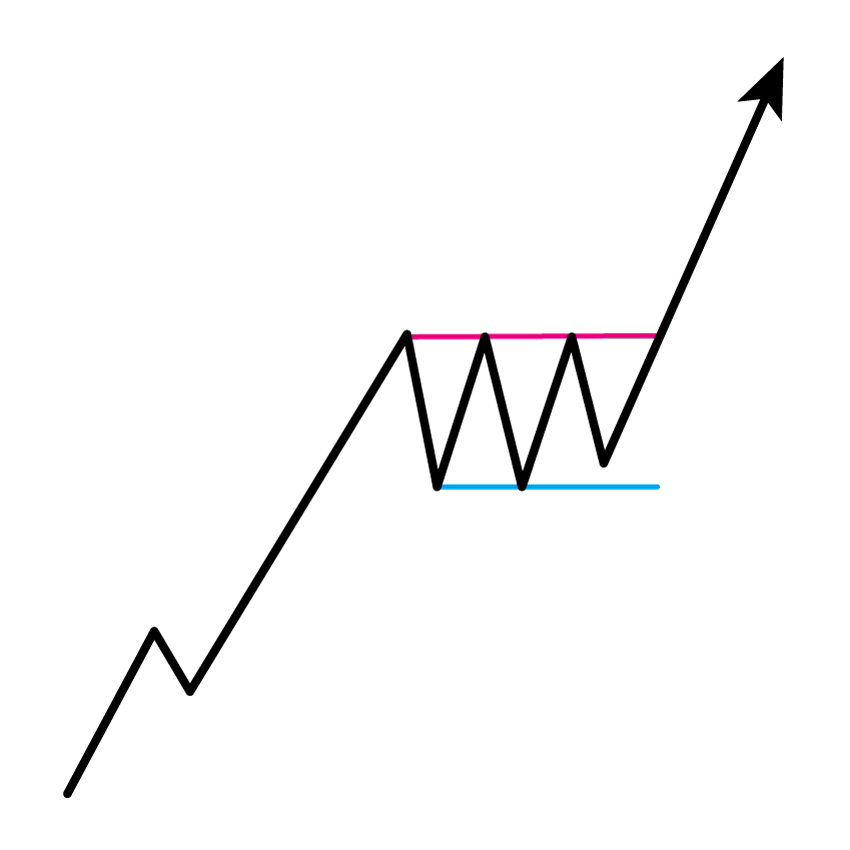

下降局面の場合も同様に、フラッグ形成前に急激に下落する動きがあることが条件です。

下降フラッグは、急騰を示す棒(ポール)があり、旗部分は高値、安値ともに切り上がりながら下放れするパターンです。

弱気のフラッグ、フラッグ・ダウンとも呼ばれています。

売りパターン

急激な下落で底を打ったことで期待感をもたせるような動きに見えますが、その後さらなる下落を示唆します。

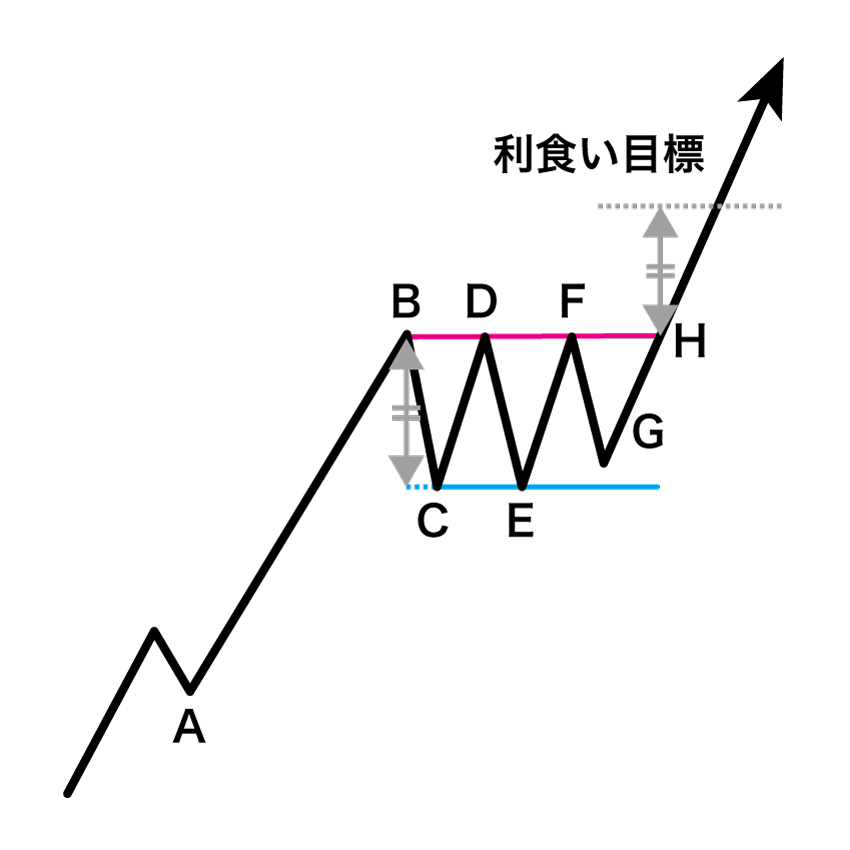

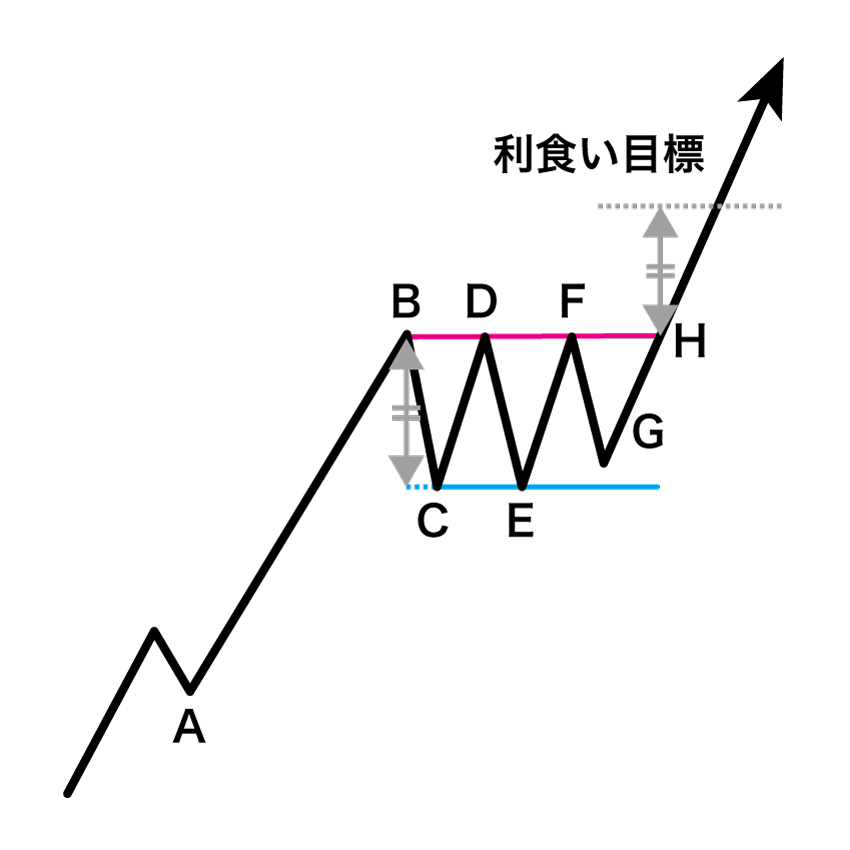

ペナント型

ペナント型をはじめ、三角保ち合いは割りと判断しやすいチャートパターンです。

シンメトリカル・トライアングル(対称三角形)は中長期のフォーメーションですが、ざっくり言えば、ペナント型はこれを短中期のパターンとして判断するものと捉えても問題ありません。

上昇ペナントは、レートが大幅に上昇してポールを形成した後、三角旗部分の高値は切り下がり、安値は切り上がったのち、上放れするパターンです。

強気のペナント、ペナント・アップとも呼ばれています。

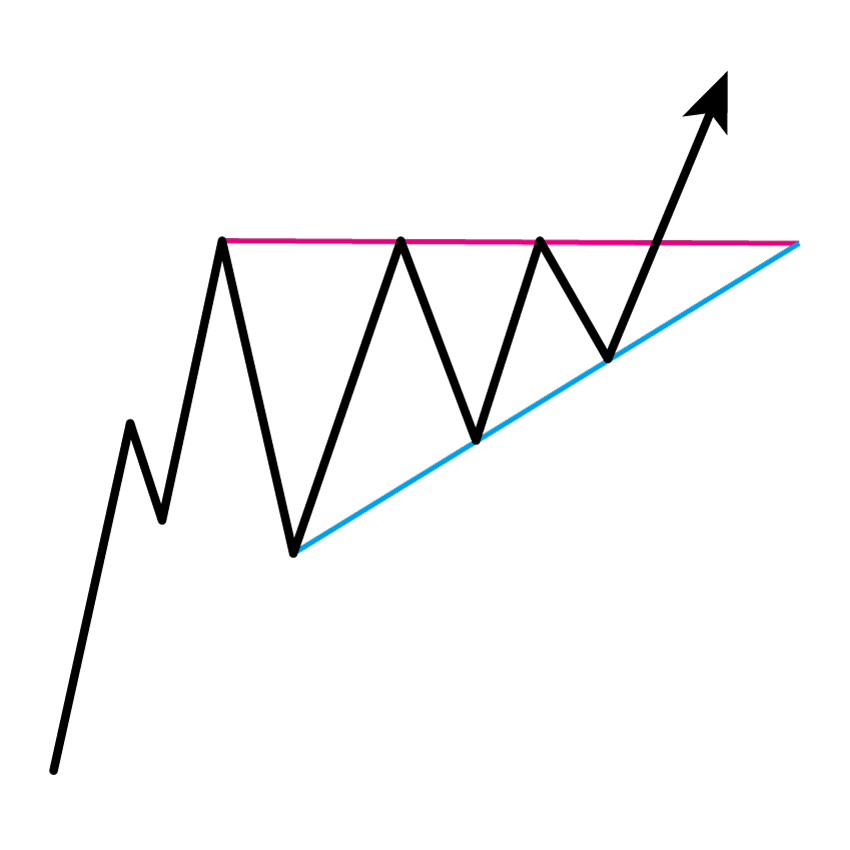

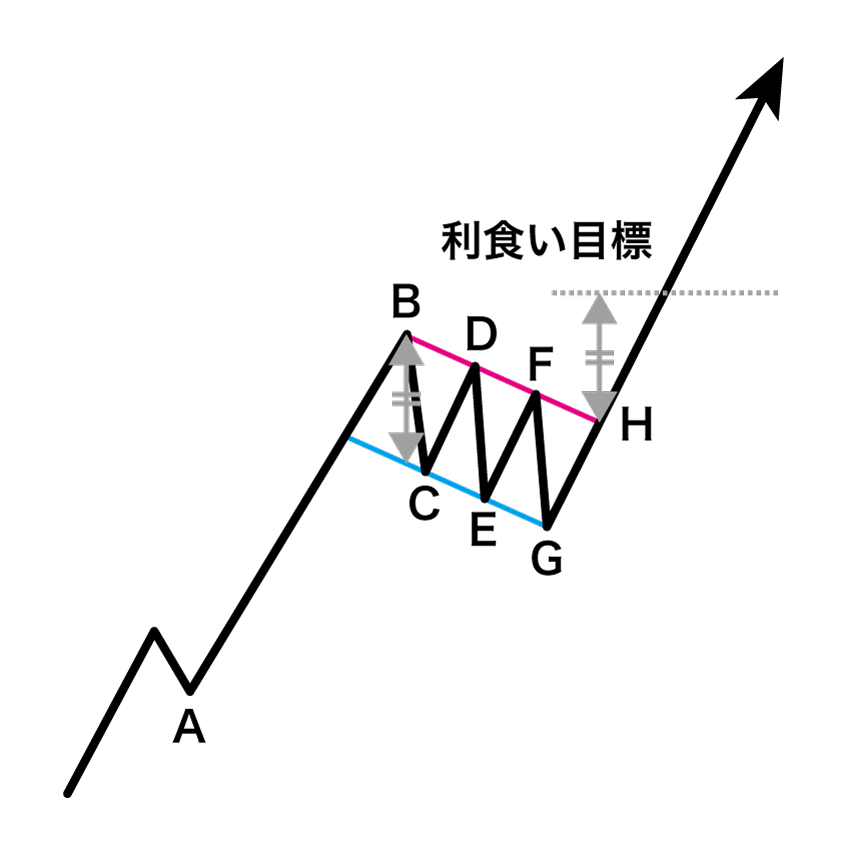

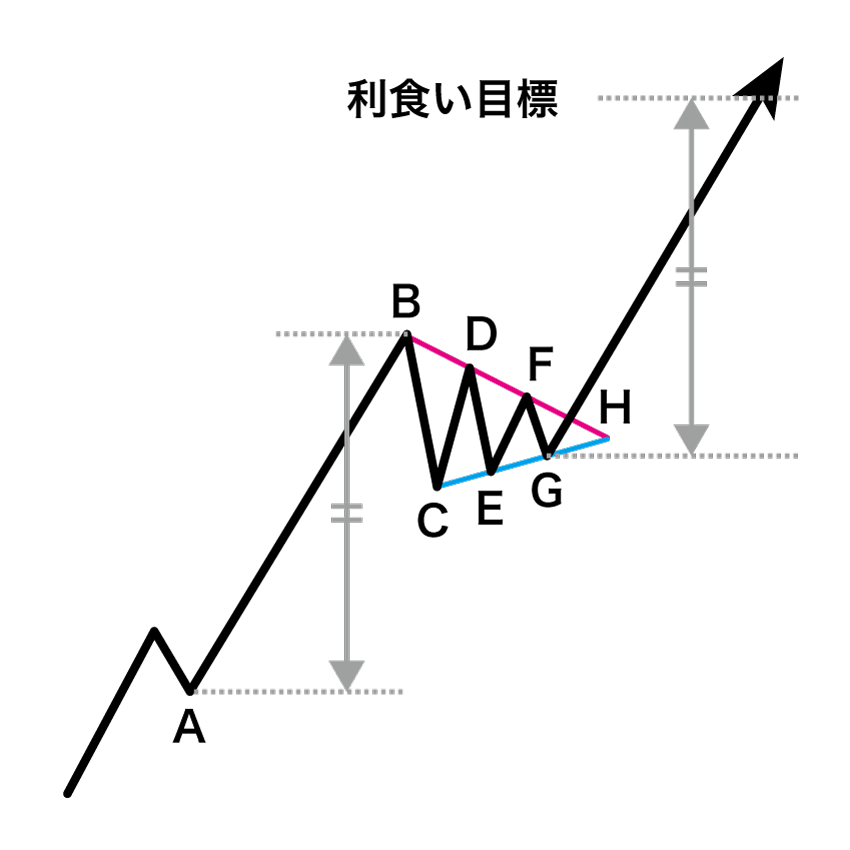

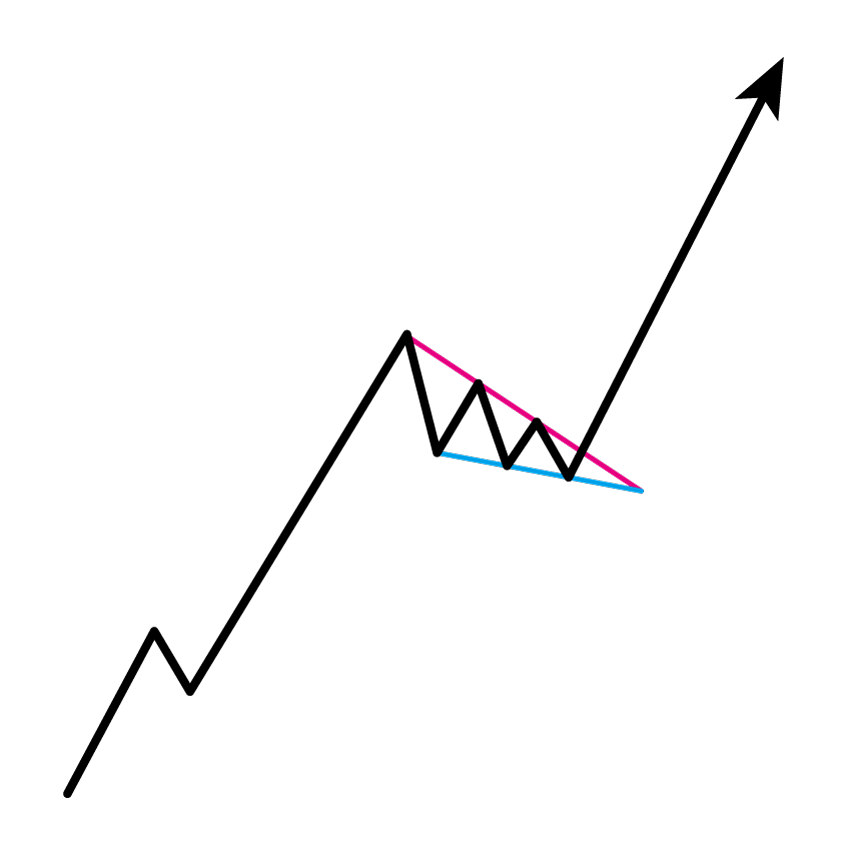

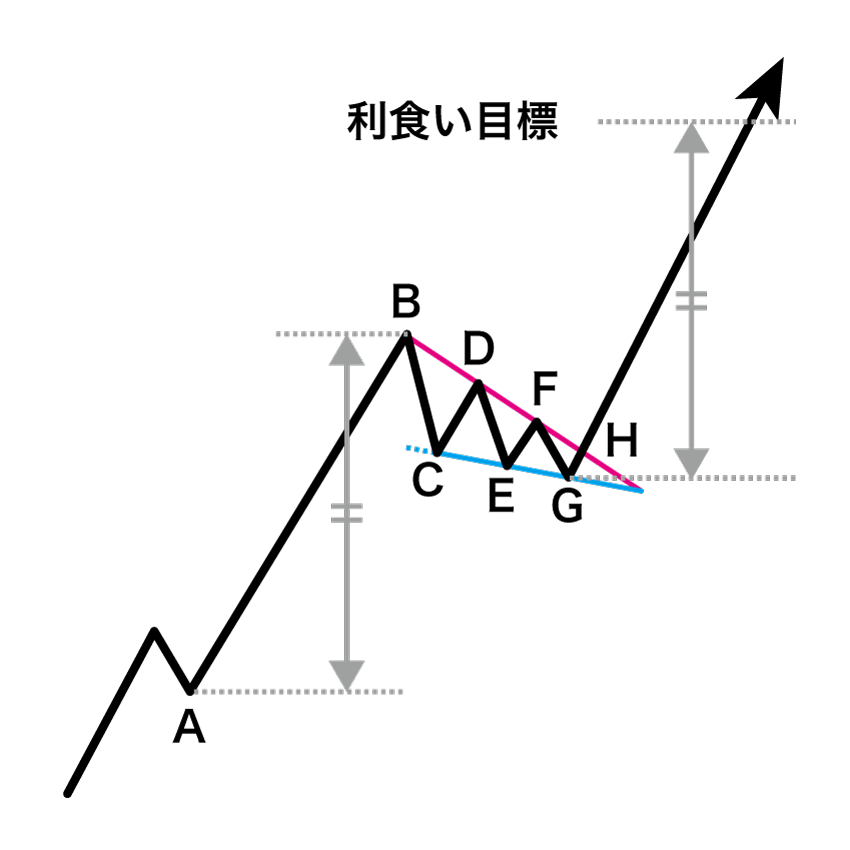

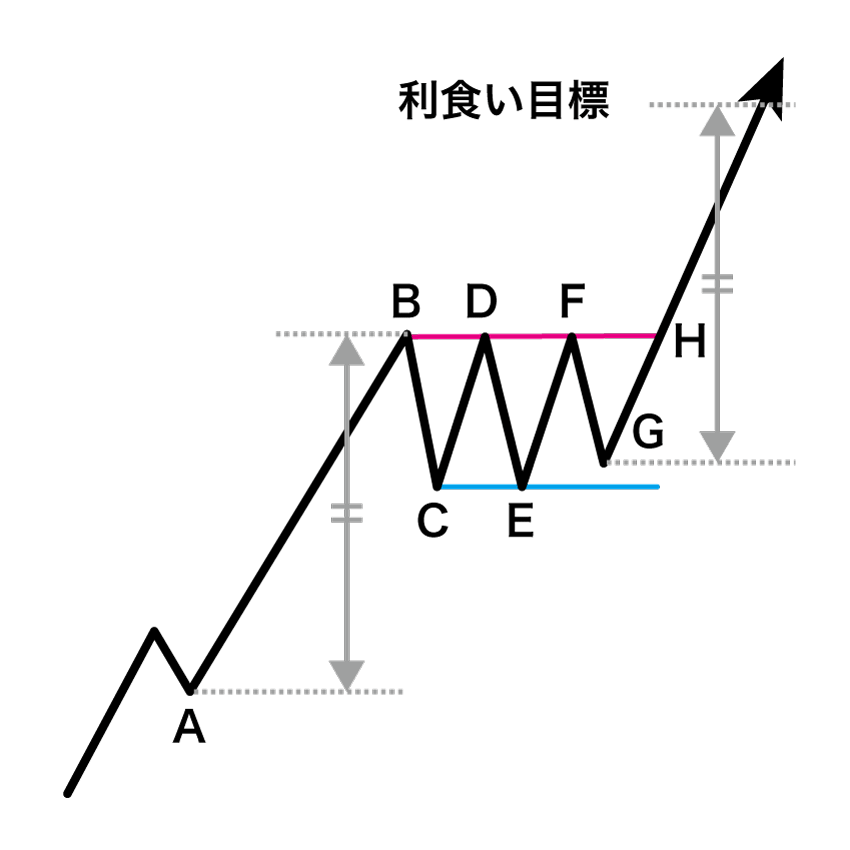

買いパターン

フラッグとは形状の違いはありますが、基本的な売買判断のポイントは共通です。

まずは利食い目標を小さめに算出する方法を上昇ペナントを例に解説します。

サポートラインの延長線上とBの高さによるベースで変動幅を算出し、買いポイントとなるHのブレイクアウト時のレートに足すことで目標レートを定められます。

大きめに利食い目標を定める方法はフラッグと同じで、急騰時の変動幅を最後の谷(G)から算出することができます。

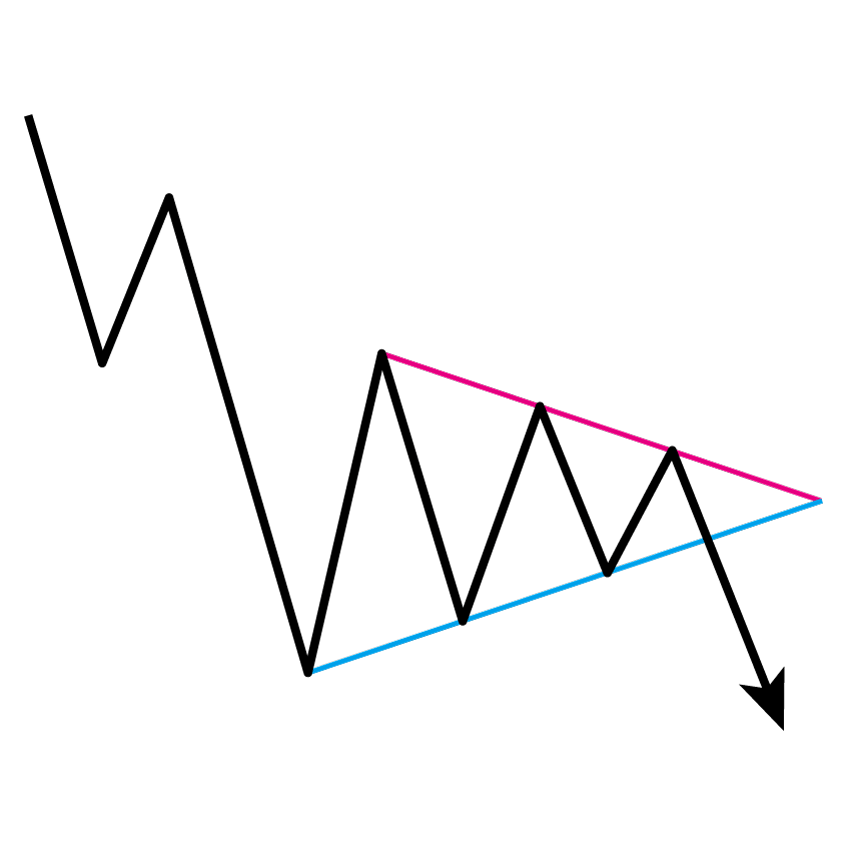

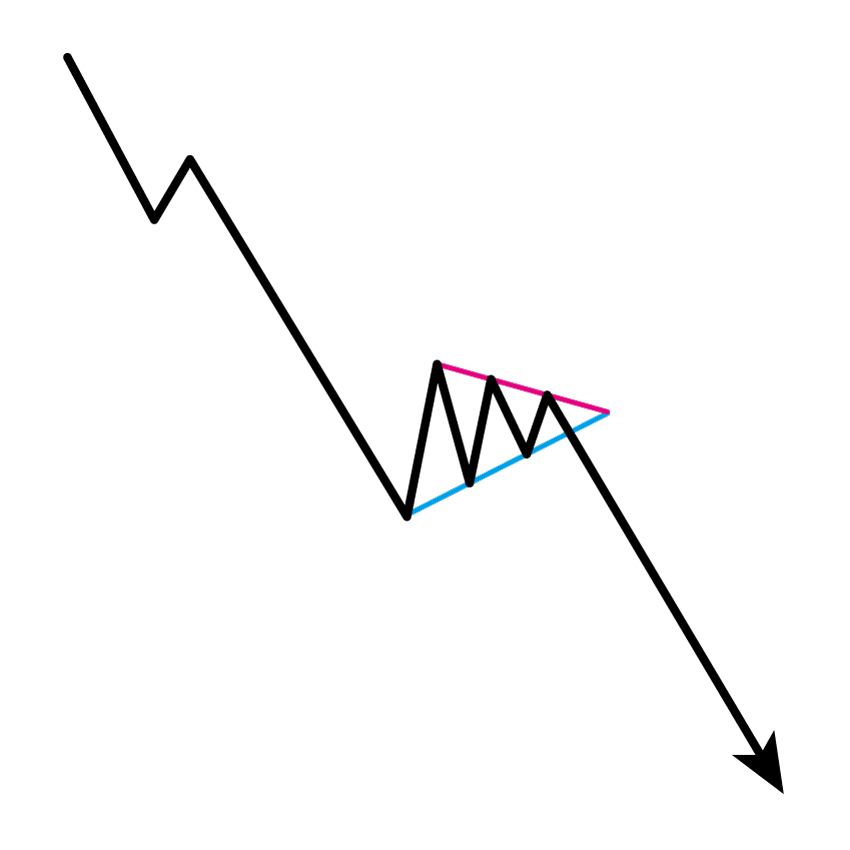

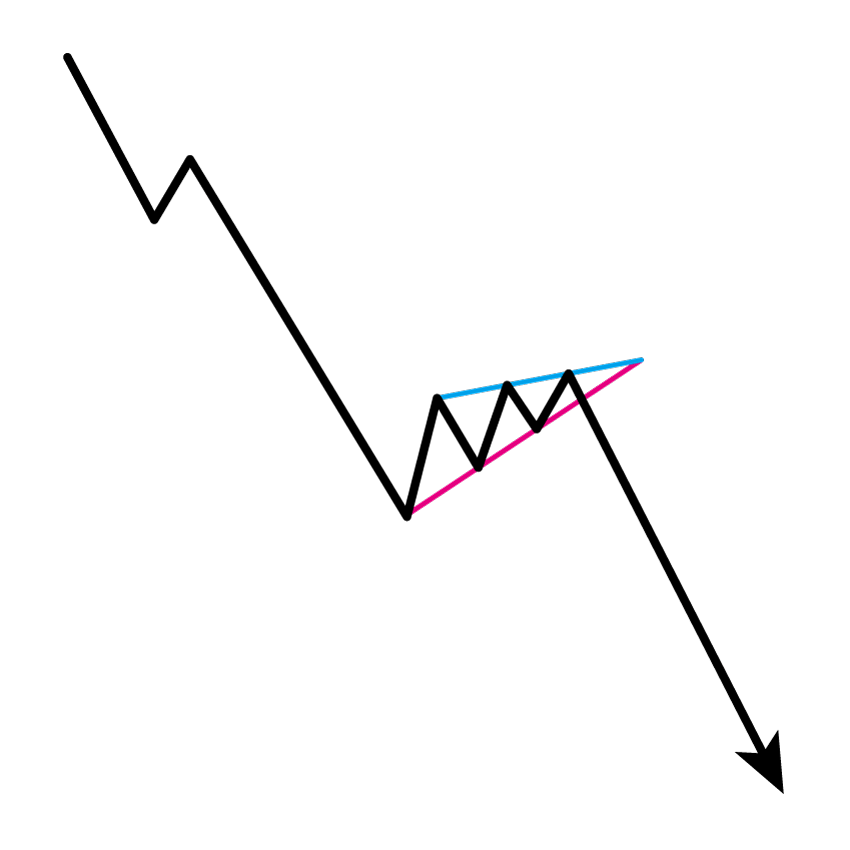

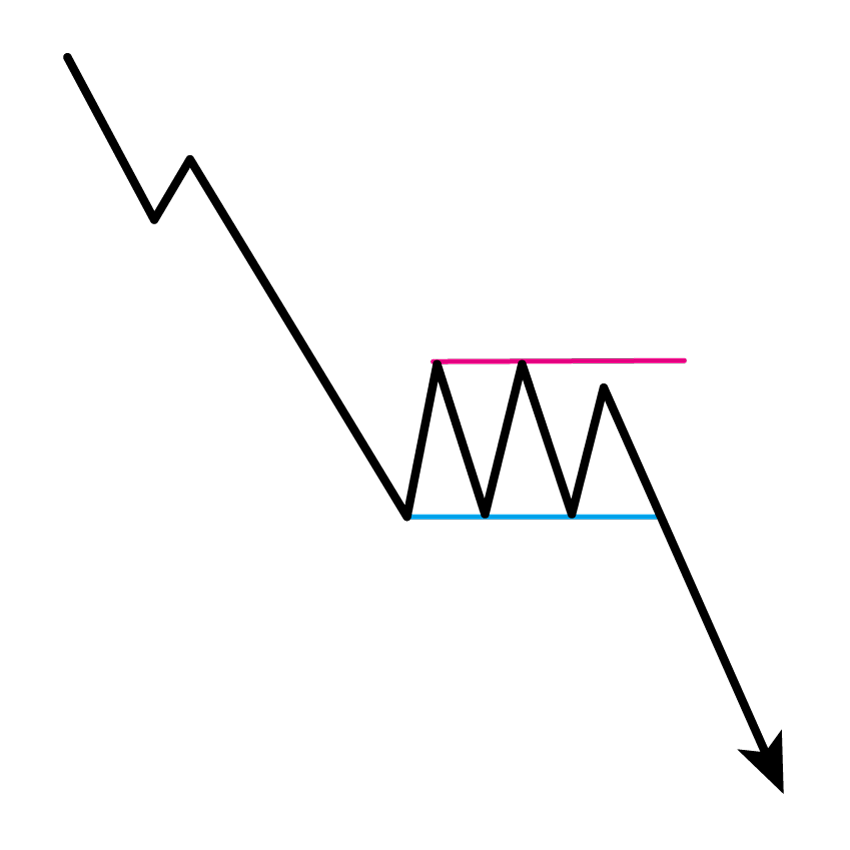

下降ペナント型はレートが大幅に下落した直後に見られやすいパターンです。

急落を示すポールを形成後、三角旗部分の高値は切り下がり、安値は切り上がったのち、下放れする動きが特徴です。

弱気のペナント、ペナント・ダウンとも呼ばれています。

買いパターン

ペナントは、ローソク足の期間が長く、なおかつ上下どちらかにブレイクできない期間が長いほど、ブレイク後は溜め込んだエネルギーにより、反動で大きく動きやすいと言われています。

ウェッジ型

ウェッジには「くさび」という意味があり、鋭角な三角形で、メイントレンドとは逆の上下に傾いた動きが特徴です。

またペナントやフラッグのパターンと異なり、パターン完成までに3週間〜3ヶ月程度かかることから中期のフォーメーションという位置付けとなります。

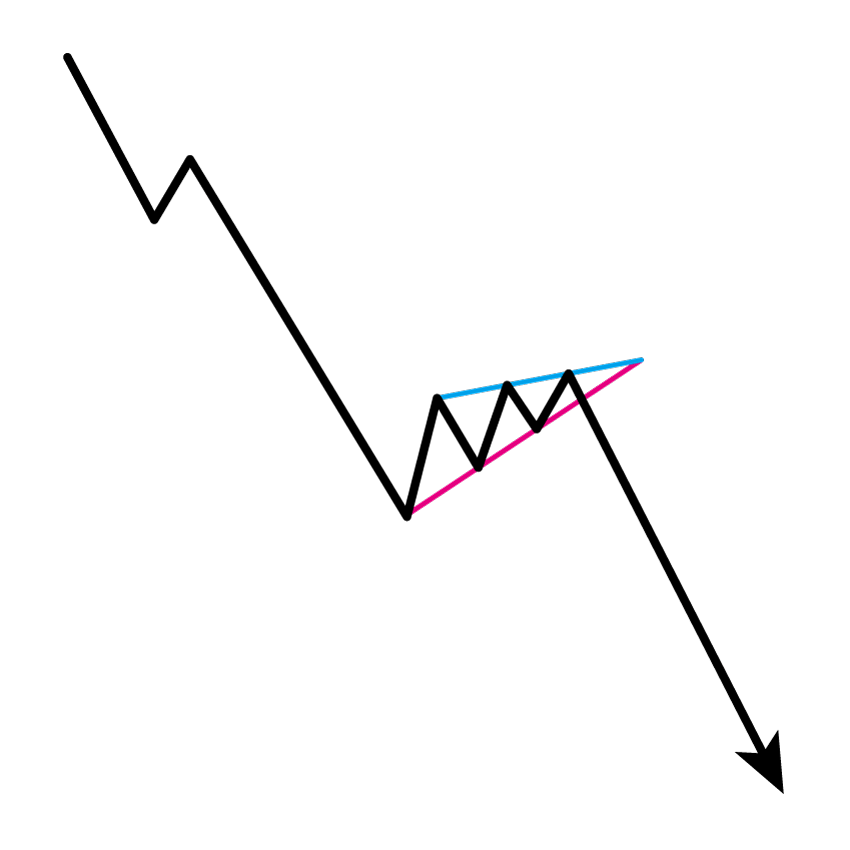

上昇ウェッジは、レートが大幅に上昇してポールを形成後、ウェッジ部分は高値・安値ともに切り下がりながら三角形を形成して下放れするパターンです。

強気のウェッジ、ウェッジ・アップ、ブル・ウェッジとも呼ばれています。

買いパターン

利食い目標の算出方法は、これまでのペナントやウェッジと共通です。

以下は小さめの利幅を利食い目標とするやり方で、上昇ウェッジの場合は高値(B)とサポートラインからベースを出し、エントリーポイント(H)に足して算出ができます。

大きめの利幅を狙う場合は、強い上昇の始点(A)から高値(B)の変動幅を、ブレイクアウト前の谷(G)のレートに足して算出できます。

下降ウェッジの場合も同じく、パターン形成前のトレンドがウェッジ形成後に再開され、下降トレンドが継続することを示唆する動きとなります。

弱気のウェッジ、ウェッジ・ダウン、ベア・ウェッジとも呼ばれています。

売りパターン

ウェッジ型の注意点としては、相場の天底で出現するケースです。

ウェッジは中段保ち合いで出現しやすい特徴がありますが、天井圏や大底圏で出現した場合は通常のウェッジとは異なり、天底でトレンド転換パターンとなることもあります。

下降トレンドで出現しやすい下降ウェッジが「上昇トレンド」で出現した場合を例としましょう。

下降ウェッジの角度に注目すると、安値切り上げの方が鋭く、高値切り上げの方が鈍い特徴があります。

上昇トレンドで高値が更新すれば、通常は上昇トレンドの継続を示します。

しかし、安値更新よりも高値更新が鈍いなら、買い意欲はあるものの、高値をさらに買っていけるほどのエネルギーがなく、買い勢力が買えなくなれば売り勢力が主体となり、相場は下がっていくことになります。

こういった理由によって、天井圏・大底圏で出現するウェッジは、それまで続いた上昇・下落の末期に出現しやすいフォーメーションとされています。

余談ですが、エリオット波動の最終波で出現するエンディング・ダイアゴナルは同じような動きを示しています。

もっと詳しく知りたい方は、エリオット波動の記事をチェックしてみてください。

レクタングル型(ボックス型)

レクタングルパターンの特徴ですが、平行なサポートラインとレジスタンスラインの範囲内で保ち合い、ブレイクアウト後に元のトレンド継続となるパターンです。

長方形であることからレクタングルや、箱のような形で推移する形状によりボックス型とも呼ばれます。

上昇レクタングル型は、強い上昇でポールを形成後、高値と安値が並行な範囲内でレンジを繰り返した後、上放れするパターンです。

強気のレクタングル、レクタングル・アップ、ボックス・アップとも呼ばれています。

買いパターン

上昇レクタングルを例に、利食い目標の算出方法を見ていきましょう。

小さめの利食い目標の場合、これまでのパターン同様に、高値とサポートラインから算出することができます。

もし正確な長方形ではないときは、Bに限らず高さが上下で最大となる部分を利食い目標にすることも可能です。

なお以下のGのように、最後の谷がそれまでのサポートラインに達せずに上昇した場合は、より上昇することを暗示します。

利食い目標を大きめに定める方法は、これまでと同様です。

上昇トレンドの始点(A)から高値(B)までの変動幅を、最後の谷(G)のレートに足して算出ができます。

下降レクタングル型は、高値と安値の並行な範囲内でレンジを繰り返した後、下放れするパターンです。

弱気のレクタングル、レクタングル・ダウン、ボックス・ダウンとも呼ばれています。

売りパターン

短期間で形成されたらレクタングルパターンと呼ばれています。

中長期の場合はレクタングルフォーメーションと呼ばれものの、それほど使われていません。

なお短期〜中期のパターンであるフラッグ、ペナント、レクタングルの場合、利食い目標を定める3つ目の方法もあります。

まずこれらの短中期パターンは、トレンド全体の中間エリアに出現する傾向があることを前提としていき、パターン形成の前の上下変動幅を、パターン完成の突破地点に当てはめるやり方です。

- 上昇トレンド時:トレンドの起点となる底からパターン形成前の高値までの上昇幅

- 下落トレンド時:トレンドの起点となる天井からパターン形成前の安値までの下落幅

ただし、この方法で計算される利食い目標は、ここまでトレンドが続いたら良いなといった側面が強く、必ずしも目標とする水準までレートが到達するとは限りません。

こういったやり方もあると、ひとつの参考にしてみてください。

【日足の場合】

- トライアングル・フォーメーションの形成は、通常3週間~3ヵ月程度の場合が多い。

- 形成に3週間かからないような短期の三角保ち合いは、トライアングル・フォーメーションではなくパターンとなる。

- 上昇トレンド中に出現するフラッグやペナント、レクタングルは、おおよそ1週間~3週間以内に完成する傾向にある。

- 下降トレンドで出現する場合は下落スピードの早さによりスパンが短く、長くても2週間以内で完成することが多い。

- ウェッジはフラッグやペナントよりも長く、パターン完成には3週間~3ヵ月の時間を要することが多い。

保ち合いのチャートパターンまとめ

このように、保ち合いのチャートパターンはたくさん存在します。

レンジ相場にはボックス型の動きでチャートが推移したり、トレンドの転換としてペナントや三角型などの三角保ち合いになる場面もよくあります。

いわゆる高値と高値や、安値と安値を結んでトレンドラインを用いたチャート分析となりますが、5分足などと短くし過ぎるとダマシも多く発生しますので、長期のローソク足で分析した方がダマシも少なくなります。

プロトレーダーは通常、「1時間足、4時間足、日足、月足」など複数の時間足を見て分析を行います。

1つの時間足のみで目先の動きにとらわれるのではなく、複数の時間足を使い、広い視点を持って分析するように心がけてください。

相場のトレンドを見るためには、移動平均線を使ったり、その売買サインであるゴールデンクロス・デッドクロスやグランビルの法則も活用するといいでしょう。

なおエリオット波動を理解することで、チャートの形状を見てどんな場面で保ち合いが発生するのか、判断に役立てることができます。

各社のチャート機能は、こちらのページで詳しくご紹介しています。

おすすめチャートのFX業者

外為どっとコム

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

高機能で軽快なチャートをお探しでしたら、外為どっとコムの「G.comチャート」がおすすめです。

テクニカル指標、描画ツールが豊富で、チャート保存機能、正確に描画できるマグネット機能、チャート分割、比較チャート、オシレーター部分への描画まで、分析に便利な機能が揃っています。

初心者の分析をサポートしてくれる、未来予測・売買シグナル機能を備えたチャート「ぴたんこテクニカル」を無料で使えることもポイントです。

GMO外貨

GMO外貨は、ハイスペックのFXサービスを提供している業者です。

業界最狭水準の低スプレッドとスピーディーに発注できる注文画面により、スキャルピングしやすい環境が整っています。さらに業界トップ水準の高スワップポイントにより、高金利通貨の長期保有にも力を発揮します。

分析専用「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的な操作性に加え、相場変動通知など便利なプッシュ通知機能も搭載していますので、外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

\ こちらから無料で「GMO外貨」の口座開設ができます! /

お申込みは最短5分、口座維持費等の費用は一切かかりません。

分析力で選ぶなら、GMO外貨に注目です。

高度な分析機能と注文機能を備えた「外貨ex for Windows」、自動保存機能や複数チャートの一括変更機能を備えたWebブラウザ版の「Exチャート」と、2つのチャートツールを提供しています。

本格的なチャート分析を行いたい方は、GMO外貨をご検討してみてください。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)