MACDの見方・使い方について解説します。

| テクニカル指標名 | タイプ | 分析適正 |

|---|---|---|

| MACD | オシレーター系・時系列 | 順張り、逆張り |

MACDとは?

FXでも屈指の人気を誇るテクニカル指標のMACDは、1960年代にアメリカ人のジェラルド・アペル氏が考案しました。

このMACDはMoving Average Convergence / Divergence の略称となっており、「マックディー」と呼ばれています。

それぞれには、

Moving Average = 移動平均線

Convergence = 収束

Divergence = 発散

という意味があり、日本語では「移動平均収束発散法」と呼びます。

つまり、「移動平均線を用いた計算式により、縮小や拡大を計って分析していく」といったイメージですね。

そして名称に移動平均線とあるように、すでにMACDの使い方でピンときた方もいるかもしれません。

MACDはEMA(指数平滑移動平均線)がベースなので、オシレーター系指標としては珍しく、逆張りだけではなく、トレンド系指標のように相場の方向性を判断する使い方が可能です。

EMAはSMA(単純移動平均線)を改良した移動平均線で、SMAよりも直近の値動きに敏感に反応します。

そのため、MACDはトレンドの方向性を測りやすい特徴があります。

「売られすぎ・買われすぎ」を判断する他のオシレーター系指標に比べると、MACDはやや異質な存在ですが、精度の高い分析ができると評判の良いテクニカル指標なのです。

それでは、MACDの見方を見ていきましょう。

MACDの計算式

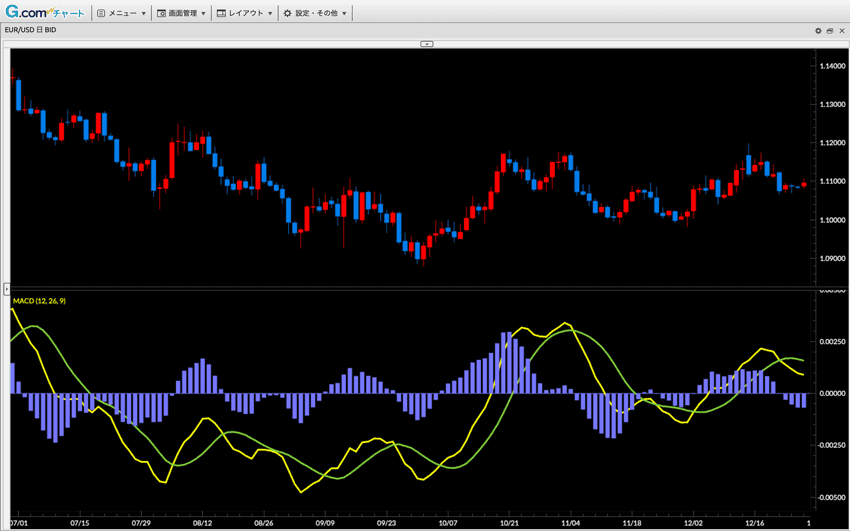

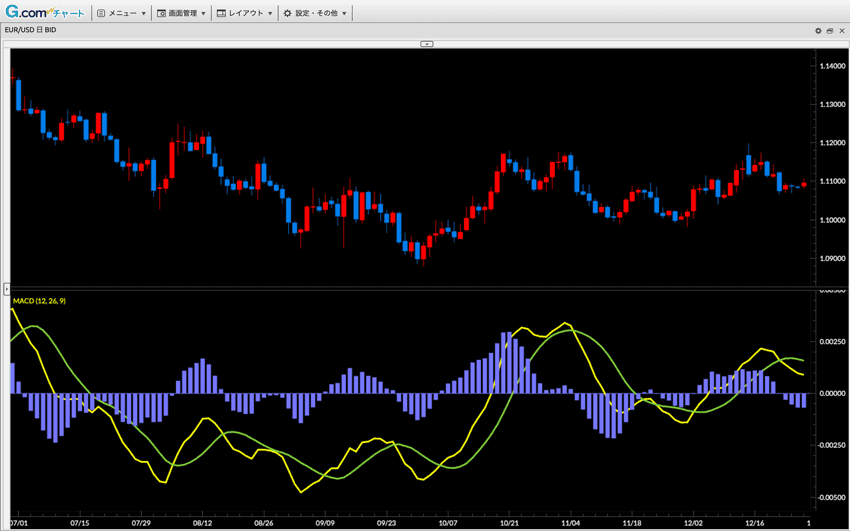

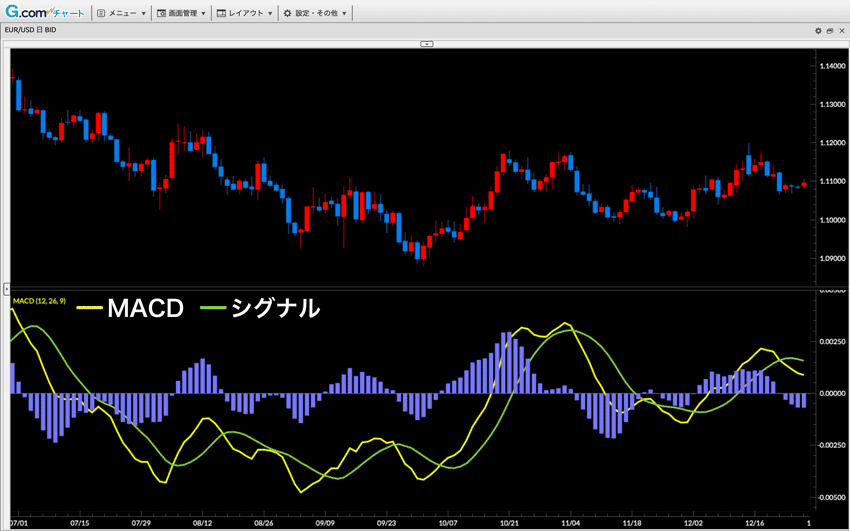

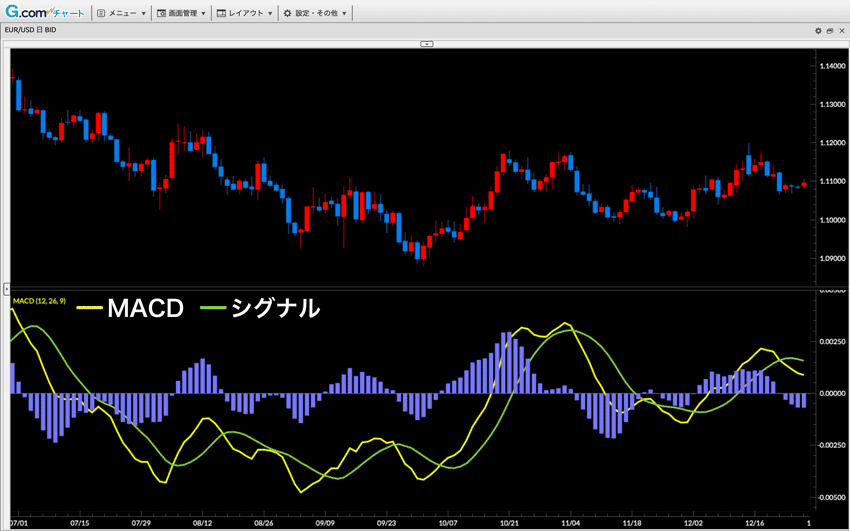

MACDの基本は「MACD(MACDライン)」と「シグナル(シグナルライン)」の2本線です。

チャートによっては棒グラフの「MACDヒストグラム」を使うこともできます。

MACDの計算式は以下となります。

MACDの計算式

- MACD = 短期線(12EMA) − 長期線(26EMA)

- シグナル = MACDの単純移動平均線(9SMA)

- MACDヒストグラム = MACD − シグナル

※MACDのパラメーター(期間)ですが、日足を例にすれば短期EMAは9日か12日、長期EMAは26日、シグナルは9日が一般的に使われています。シグナルは、業者によってはEMAが使われる場合もあります。

例えば短期線の水準が120円、長期線の水準が119円とすれば、その差は+1円となり、それがMACDとして描かれます。

また、シグナルはMACDの移動平均線ですから、他のテクニカル指標と同じように、ゴールデンクロスやデッドクロスの見方ができます。

つまり、動きの敏感なMACDを短期線、シグナルを長期線と置き換えて分析することができます。

シグナルラインは「平均化された滑らかな線」と覚えていきましょう。

オシレーター系テクニカル指標では、RSIのように±100%の範囲で推移するタイプも多いです。

MACDでは相対的に示されるため範囲は決まっていませんが、相場のボラティリティが小さいときは±0.5未満、ボラティリティが大きいときは±2以上で推移する傾向にあります。

過去のチャートを見て、効果的な水準であるか注目してみてください。

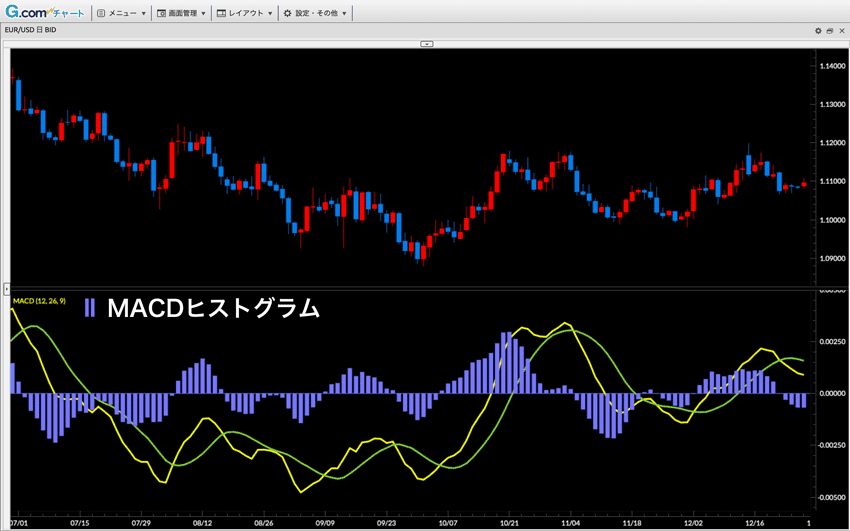

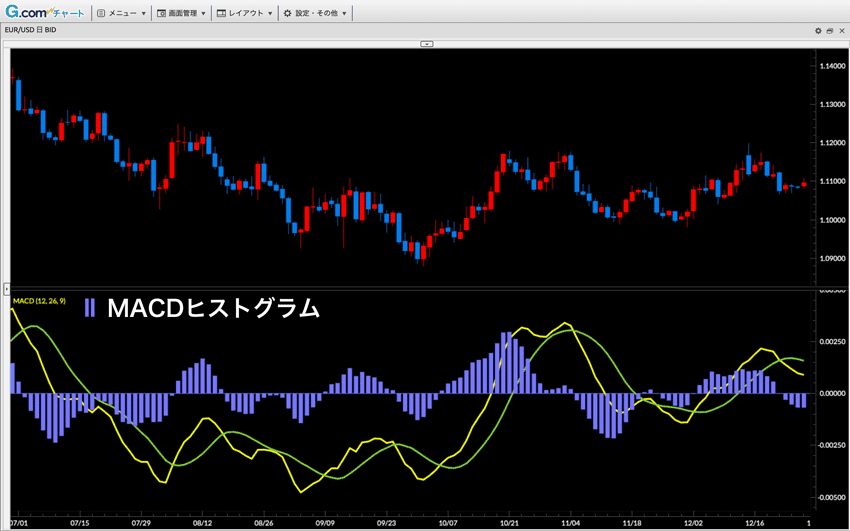

MACDヒストグラムについて

MACDヒストグラムは、MACD2、OSC(MACDオシレーター)、乖離とも呼ばれています。

これはMACDとシグナルがどのくらい乖離しているかを、ヒストグラム(棒グラフ)にしたもので、「トレンドの勢い」や「トレンドの強弱」を判断することができます。

使い方はいたってシンプルで、縦軸が長いほどトレンドは強気相場、短いほどトレンドは弱気相場、また0から上が上昇トレンド、0から下が下降トレンドと判断できます。

そして、下から上に逆転したら買いサイン、上から下に逆転したら売りサインとなります。

MACDヒストグラムは、全ての業者のチャートで表示されるものではなく、外為どっとコム、みんなのFX、GMOクリック証券などのPCチャートやスマホアプリで使うことができます。

MACDの見方と使い方を知ろう!

MACDは、短期線(12EMA)と長期線(26EMA)の価格が同じとき、MACDのラインは必ず0ラインに位置します

価格が同じということは、2つの線が必ずゴールデンクロスかデッドクロスをしていることになりますよね。

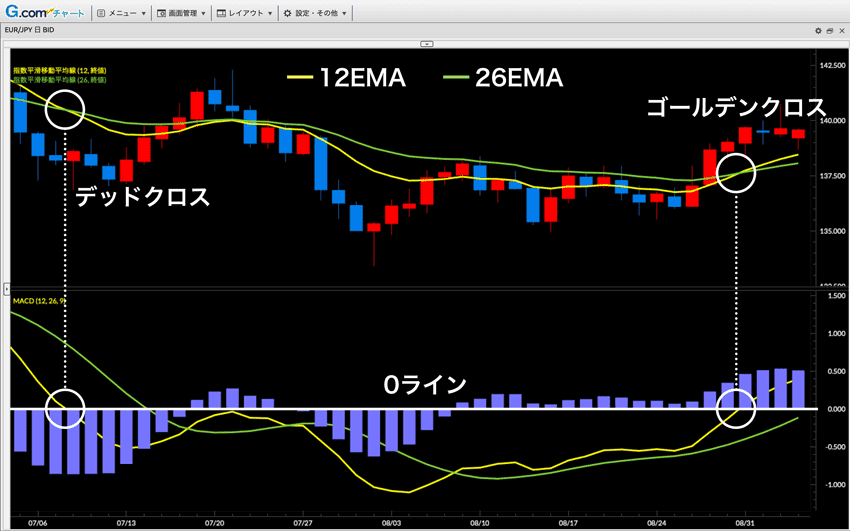

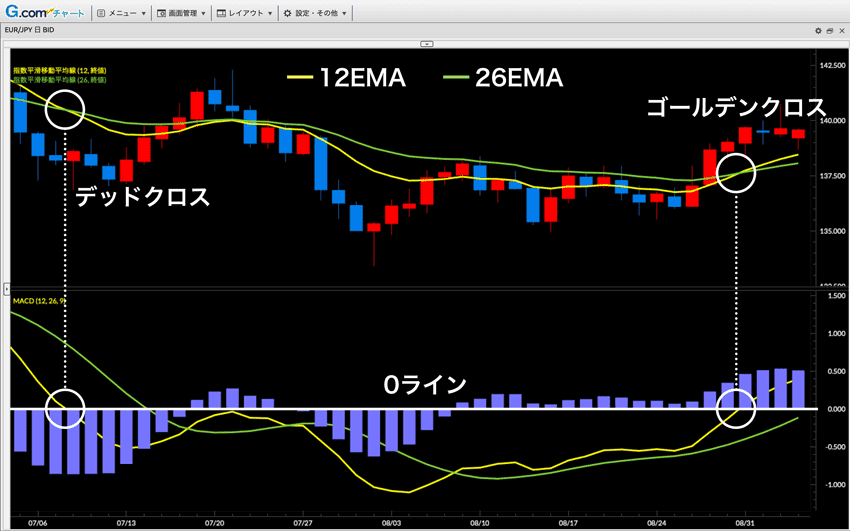

12EMA、26EMAとMACDの位置関係に注目してください。

ご覧のとおり、「移動平均線のクロス」「MACDの0ライン抜け(=ゼロクロス)」が同じタイミングであることが分かりますね。

ゼロクロスでトレンドを判断する

そして、このゼロクロスがトレンド判断のポイントとなり、売買サインともなります。

逆の見方をすれば、MACDが0ラインを抜けるときは、EMAの短期線と長期線がクロスしている場面だと判断できますね。

また、0ラインを抜ける前に、MACDが天井・底を打っていますので、レートの今後の値動きにMACDが先行した動きと考えていくことができるのです。

MACDが0ラインから上下どちらの方向に抜けたかを見て、現在は上昇トレンドなのか、下降トレンドなのかを確認していきましょう。

まずは0ラインでトレンドの方向性を見ることが、MACDの基本となります。

- MACDが0ラインを下から上抜けたら、上昇トレンドの始まりを示唆する。(12EMAと26EMAのゴールデンクロス)

- MACDが0ラインを上から下抜けたら、下降トレンドの終焉を示唆する。(12EMAと26EMAのデッドクロス)

MACDの先行性が注目されている理由

テクニカル分析には「先行指標」「遅行指標」があります。

計算に使われるデータは過去の価格に基づいていることから、MACDをはじめとしたテクニカル指標は基本的に遅行指標となります。

そのため、必然的に売買シグナルは価格よりも遅れることとなります。

一方で、フィボナッチ・リトレースメントやトレンドライン(サポートライン/レジスタンスライン)を使って価格到達を予測する分析が、先行指標となります。

しかしながら、MACDは将来のトレンド変化を見るにあたり、「先行性」があるとして注目されています。

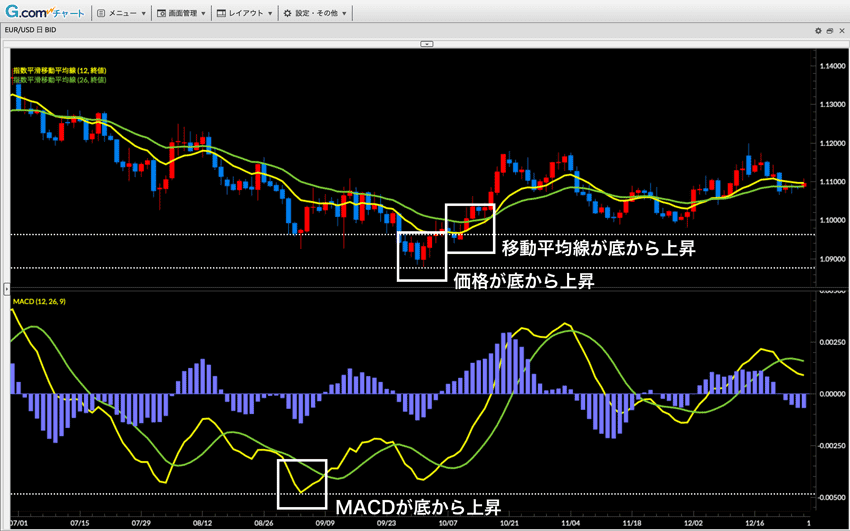

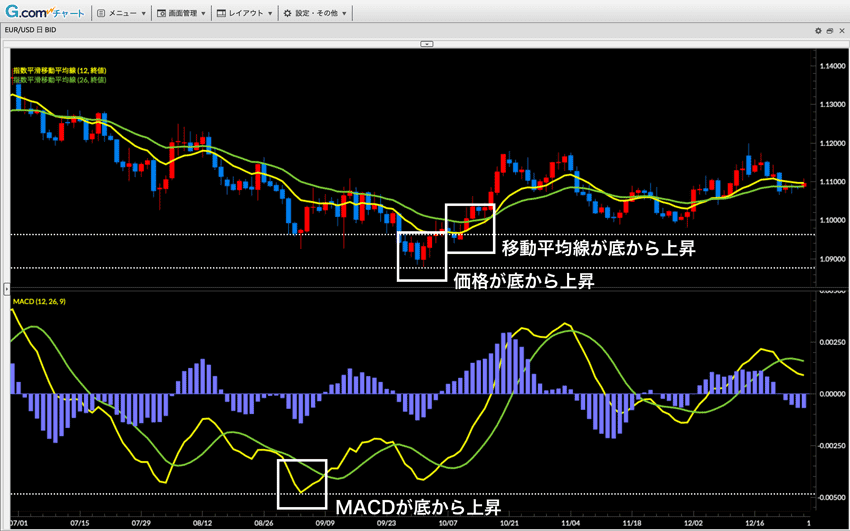

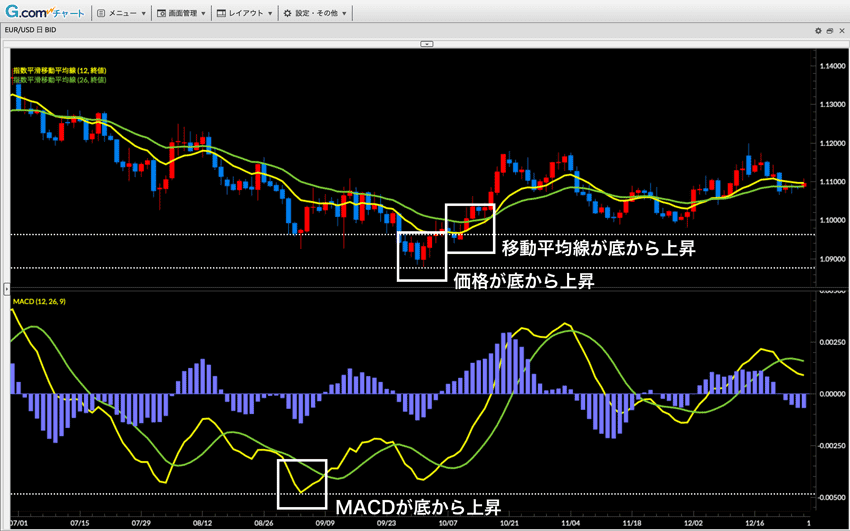

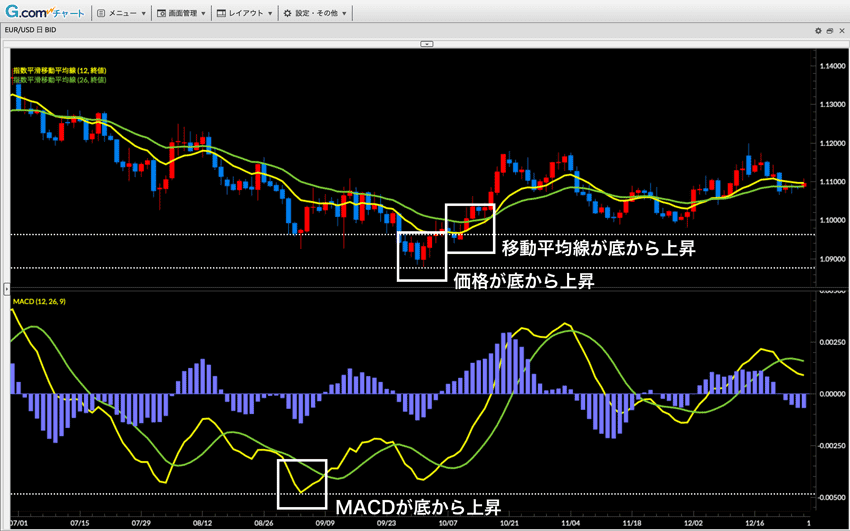

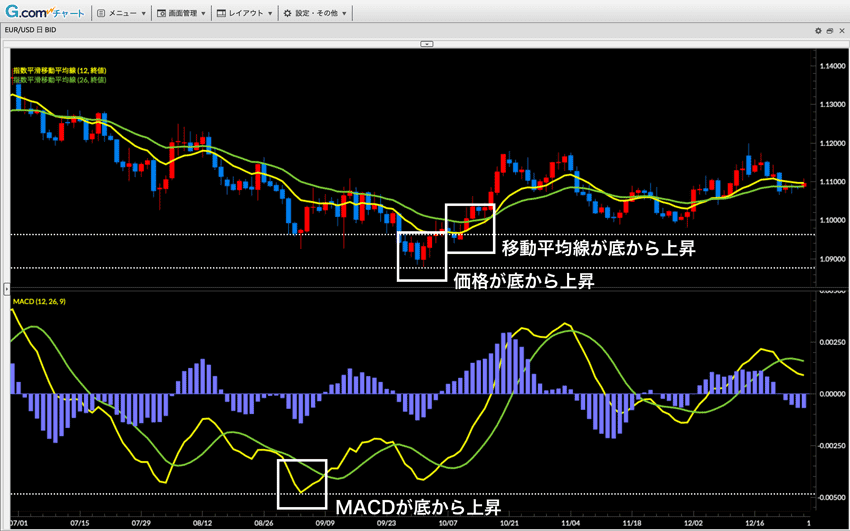

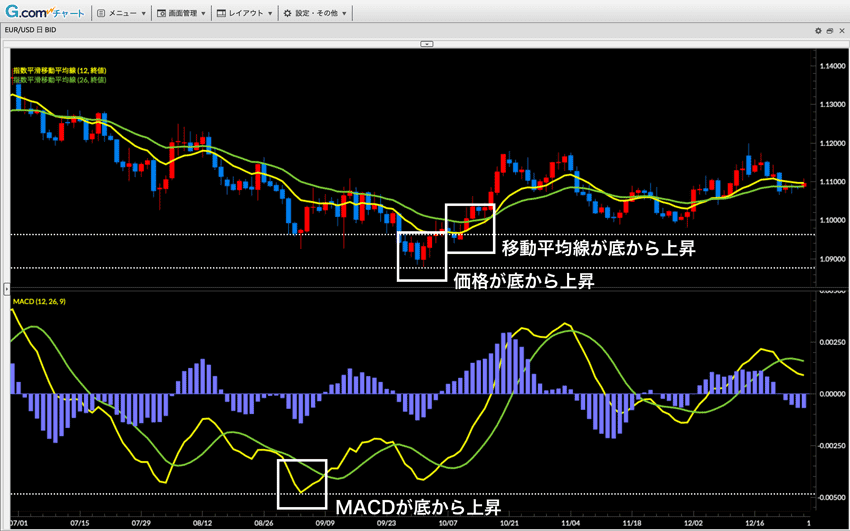

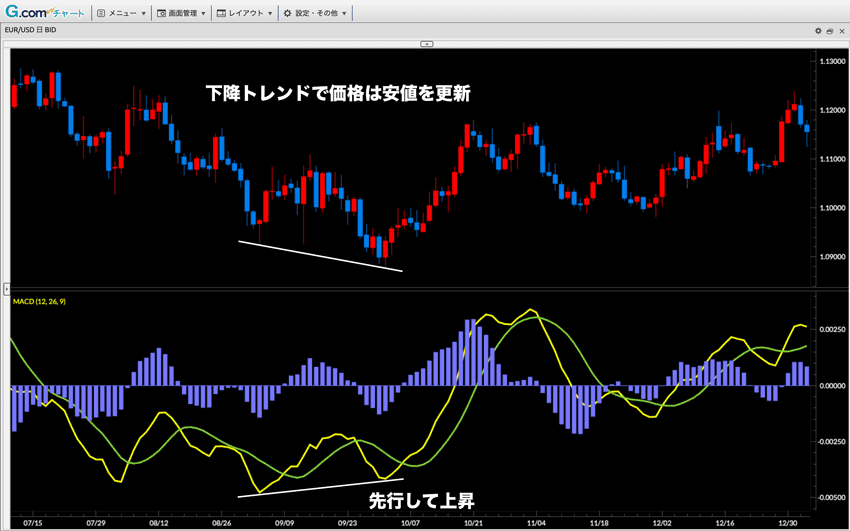

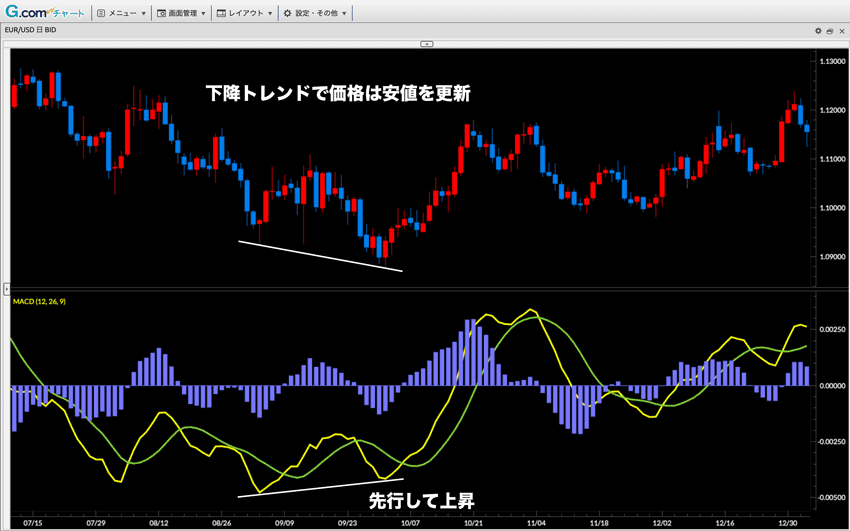

以下のチャートで、「価格」「移動平均線」「MACD」が底から反転した位置をご覧いただくと違いが分かります。

毎回これが当てはまるわけではありませんが、MACDが価格の動きを先回りして教えてくれるダイバージェンスという現象が、ときどき見られます。

こうしたMACDの先行性は、急激にトレンドが反転するときではなく、勢いを失ったトレンドが緩やかにトレンド転換する場面に見られやすいです。

ダイバージェンスについては後述しますが、これはMACDに限らず、ほかのオシレーター系テクニカル指標にも見られる現象です。

移動平均線よりも売買サインが早く、さらに値動きに先行して転換を示唆することから、MACDは先行性があるといわれています。

移動平均線よりも一足先に、MACDが天井・底から上昇・下降する動きにぜひ注目してみてください。

- 上昇トレンドのとき、価格の上昇力が弱まるとMACDは天井となり反転下落する。

- 下降トレンドのとき、価格の下降力が弱まるとMACDは底となり反転上昇する。

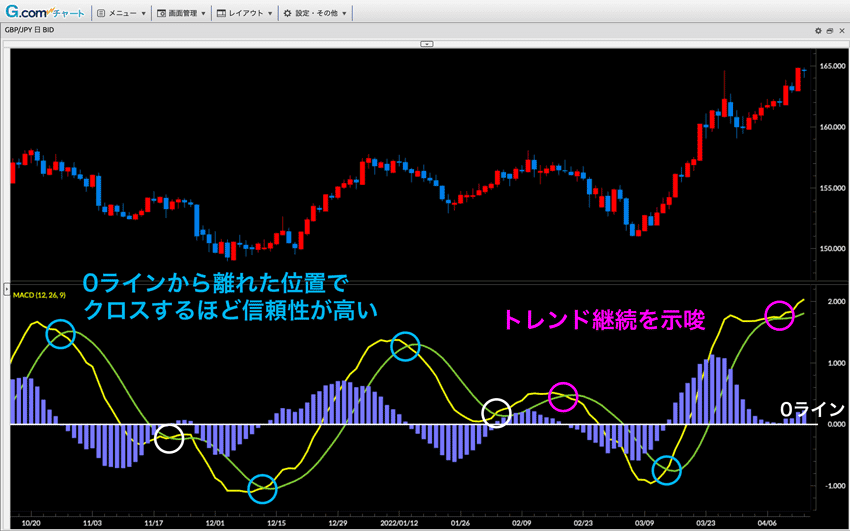

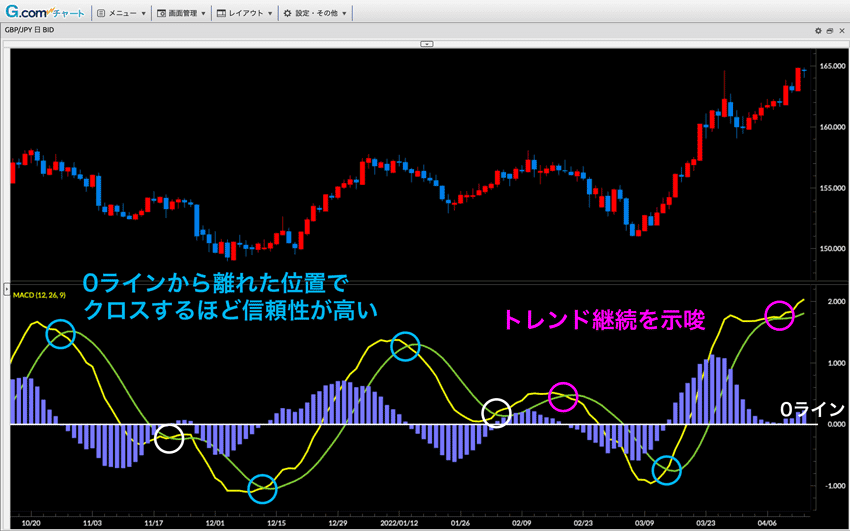

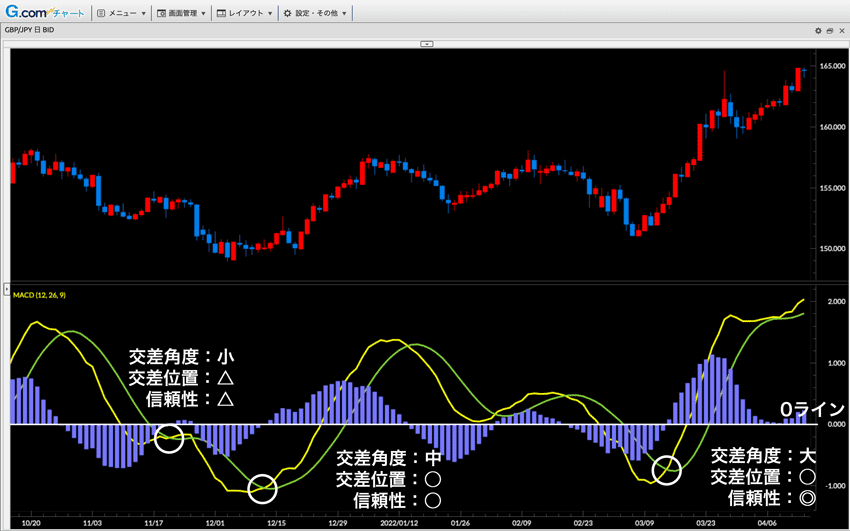

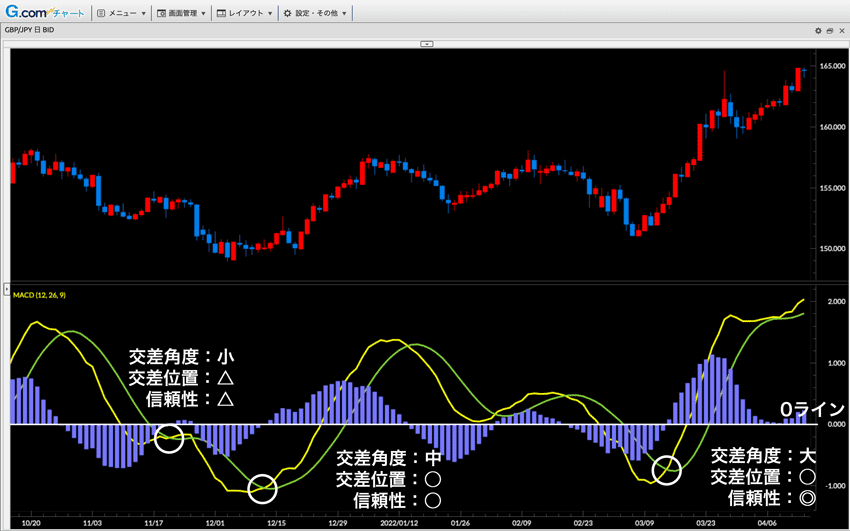

MACDの売買サインはクロスの位置が要

それではMACDの売買サインを見ていきましょう。

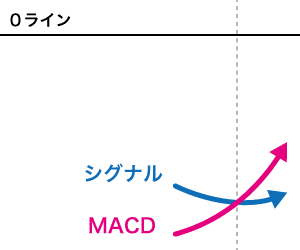

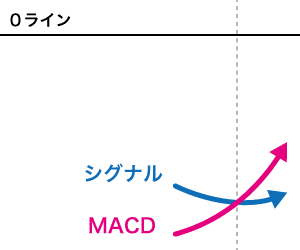

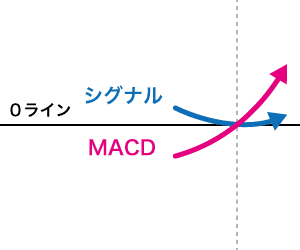

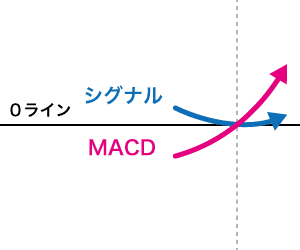

0ラインが、上昇トレンドか下降トレンドの境目となりますので、0ラインの上か下の位置でゴールデンクロスかデッドクロスすれば、MACDの売買サインとなります。

- 0ラインより下でMACDがシグナルを上抜けたら、買いサイン。(MACDとシグナルのゴールデンクロス)

- 0より上でMACDがシグナルを下抜いたら、売りサイン。(MACDとシグナルのデッドクロス)

MACDとシグナルのクロスする位置が、底の位置でゴールデンクロス、または天井の位置でデッドクロスしていて、なおかつ角度が深ければ天底で拾える可能性がより高くなります。

上記に対して、0ラインより上でのゴールデンクロスは極端に精度が悪いということではありません。

0ラインより上ということは、すでに上昇トレンドができている状態でのゴールデンクロスですので、強いトレンドの継続を示唆する合図となり、押し目買い、戻り売りの判断に役立てることができます。

とはいえ、大きな利幅を狙うなら、天井・底に近い位置でのクロスに注目してみてください。

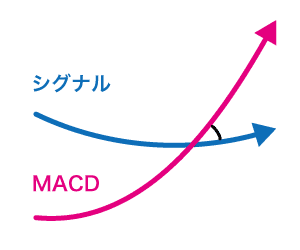

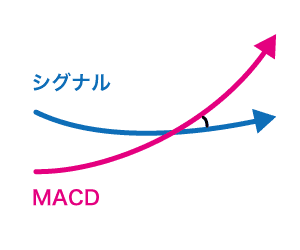

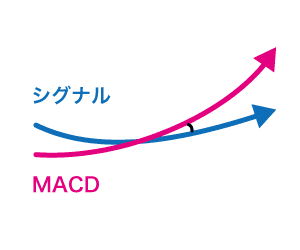

クロスの角度で信頼性を計る

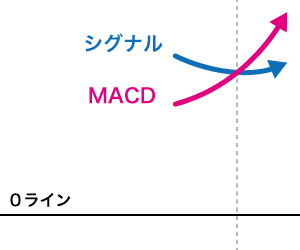

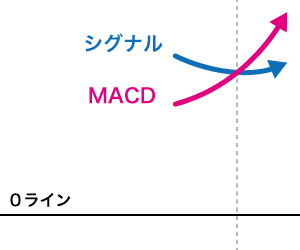

MACDとシグナルは、2つの線がどのような角度でクロスしているか、という部分にも注目してみましょう。

この「クロスの角度」が、MACDの使い方でもっとも重要なポイントです。

このように、MACDとシグナルが交差によってできた、角度のある山(谷)になるほど、売買サインとしての信頼性が高くなります。

急な角度で山または谷が形成されたら、これからトレンドが反転するかもしれないと、あらかじめ心構えしておくといいですね。

【まとめ】信頼性を判断するクロスの位置と角度

MACDとシグナルラインによるクロスの位置、クロスの角度で信頼性を判断するポイントをまとめておきます。

上昇を示唆するゴールデンクロスを例に見ていきましょう。

| 高い ← 信頼性 → 低い | |||

|---|---|---|---|

| クロス の角度 |   信頼性:◎ |  角度:中 角度:中信頼性:◯ |  角度:小 角度:小信頼性:△ |

| クロス の位置 |   信頼性:◎ |   信頼性:◯ |   信頼性:△ |

先に解説しましたが、0ラインより上でのゴールデンクロスは信頼性を「△」としていますが、トレンド相場のときは押し目買いのポイントとなりますので、トレンドによって見極める必要があります。

もちろん分足、時間足、日足など時間軸によっても精度は変わってきますが、チャートではクロスするときの形状に注目して分析を行っていきましょう。

MACDの注意点は?

ダマシの少ないことで知られるMACDですが、注意点もあります。

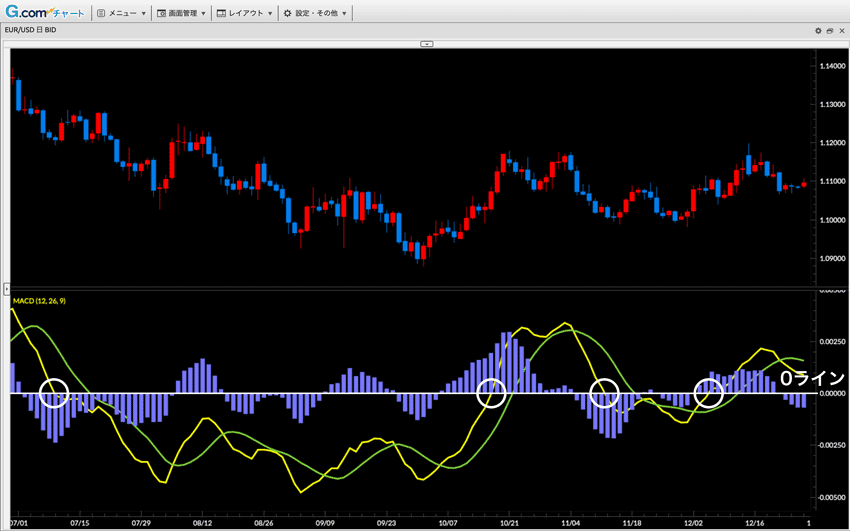

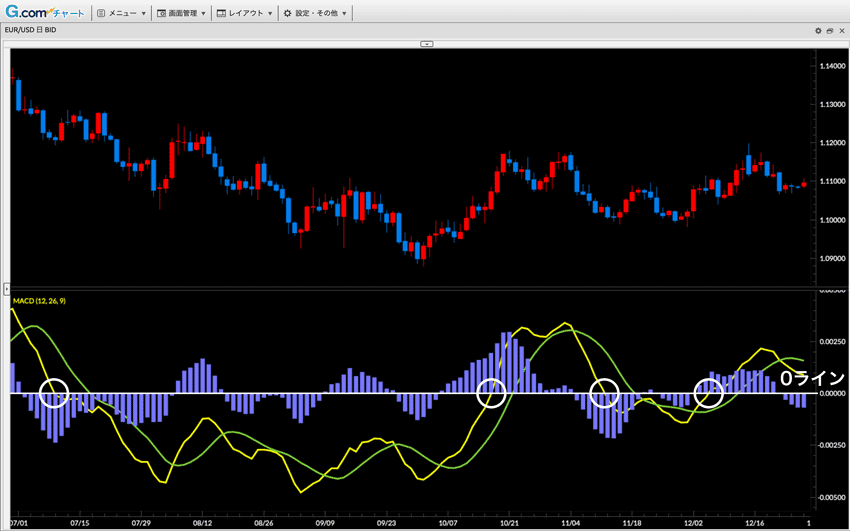

相場の変動が少ない、横ばいに推移するレンジ相場のときは、シグナルも上下に動かず横ばいに推移します。

このような相場のときは、MACDとゴールデンクロス・デッドクロスしても、シグナルに角度がないのでダマシとなる確率が高くなってしまいます。

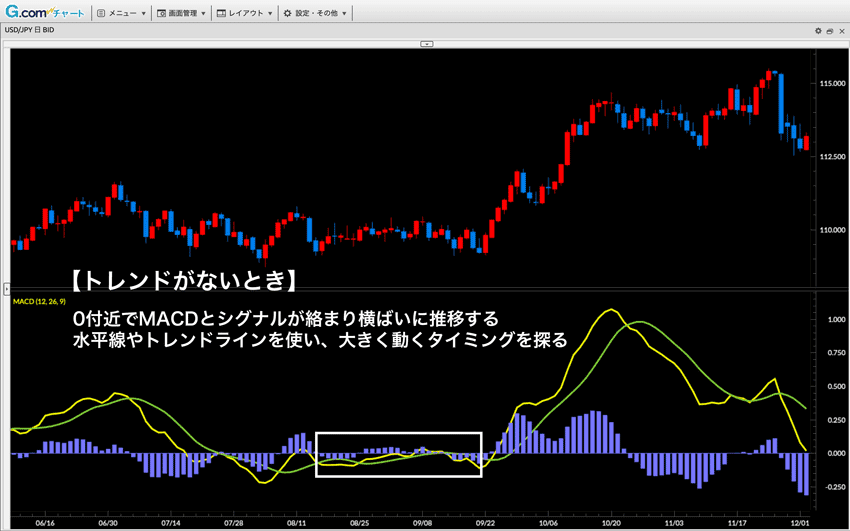

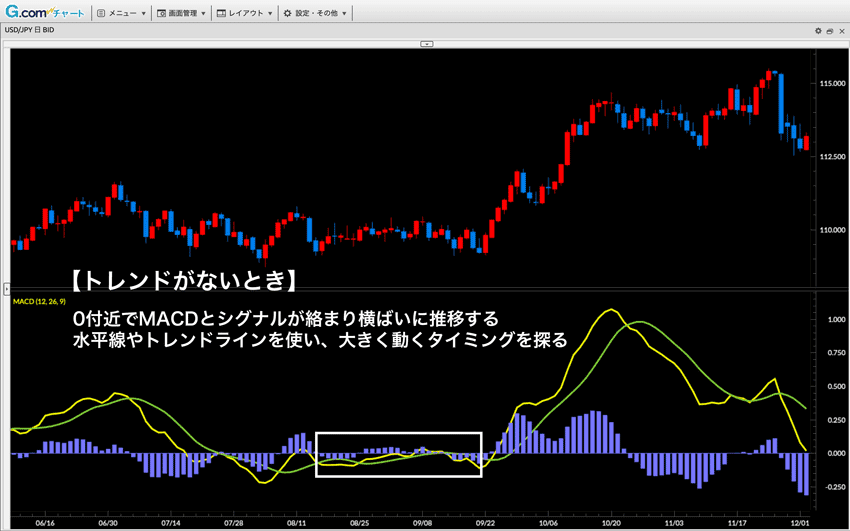

トレンドがないときは0ライン付近で、MACDとシグナルが絡んで何度もクロスしやすく、こういった場面では為替変動による利益の追求が難しくなります。

レンジ相場や保ち合い相場となったら、水平線やトレンドラインを使ってブレイクアウトのタイミングを探っていくのがおすすめです。

また、短期の時間足になるほどダマシが多くなりますので、注意してください。

MACDは日足、週足と期間を長くすれば、売買サインの反応は遅くなるものの、信頼性は高くなります。

30分足などの短い期間ほどダマシも多くなりますので、短期トレードの場合は、複数の期間でチェックすることと、他の指標との併用でダマシを見極めていくようにしていきましょう。

ダイバージェンス発生は天井・大底の目安に

ダイバージェンスを直訳すると「逆行現象」のことで、価格とMACDが逆に動くことを指します。

オシレーター系指標に発生するこのダイバージェンスは、MACDのほかに、RSIやストキャスティクスにも現れたりします。

MACDに限りダイバージェンスの発生は少なめですが、そのかわり他のオシレーター系指標のダイバージェンスに比べると、信頼性が高い局面が多く見受けられます。

それでは、MACDのダイバージェンスを見てみましょう。

以下は下降トレンドから上昇トレンドへの転換を示唆する、強気のダイバージェンス(買いのダイバージェンス)です。

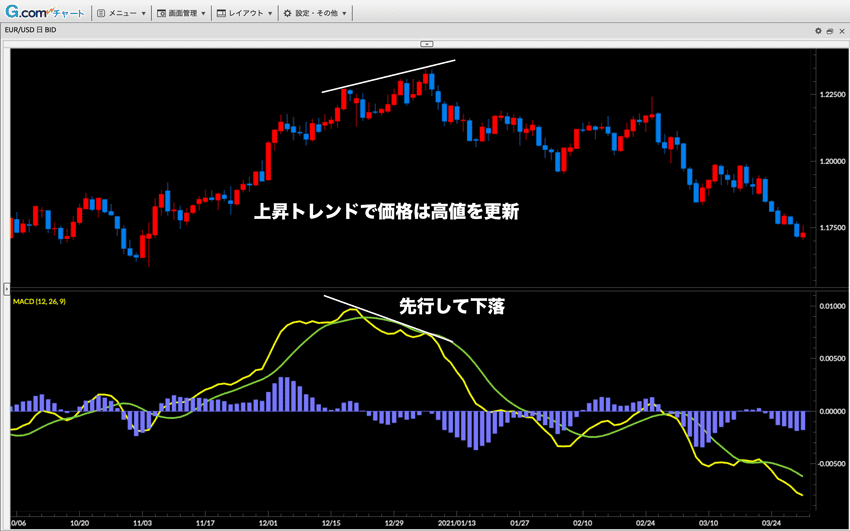

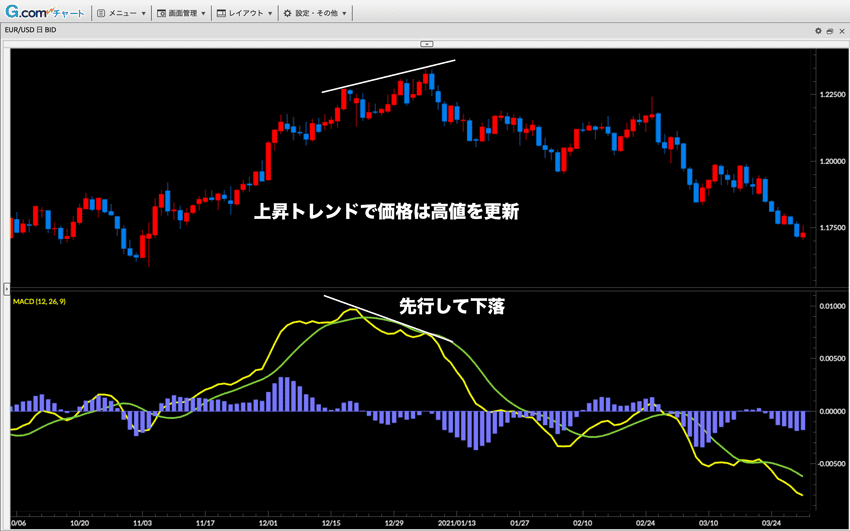

以下は上昇トレンドから下降トレンドへの転換を示唆する、弱気のダイバージェンス(売りのダイバージェンス)です。

強気のダイバージェンス(弱気の乖離)

上昇トレンドにおいて、価格は高値を更新しているが、MACDは高値を更新せず切り下げていれば、買いサイン。

弱気のダイバージェンス(強気の乖離)

下降トレンドにおいて、価格は安値を更新しているが、MACDは安値を更新せず切り上げていれば、売りサイン。

ダイバージェンスは相場のトレンド反転を示唆するサインですので、しっかりと頭に叩き込んでおきましょう。

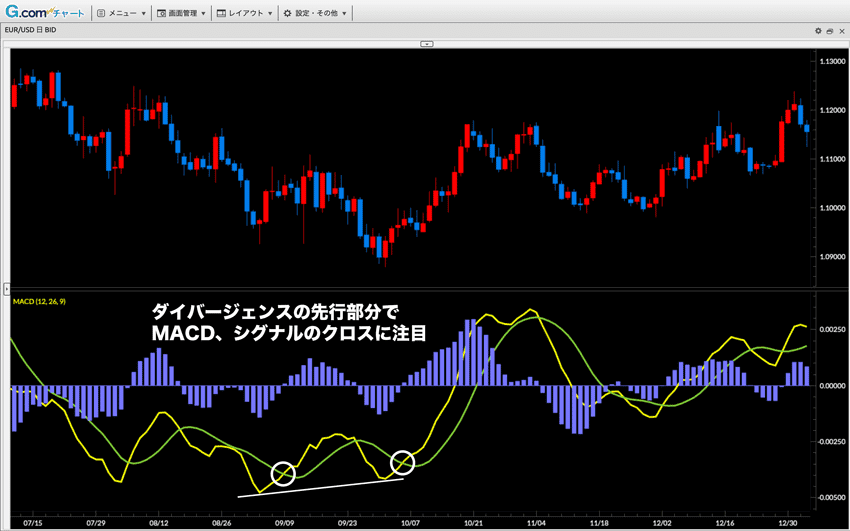

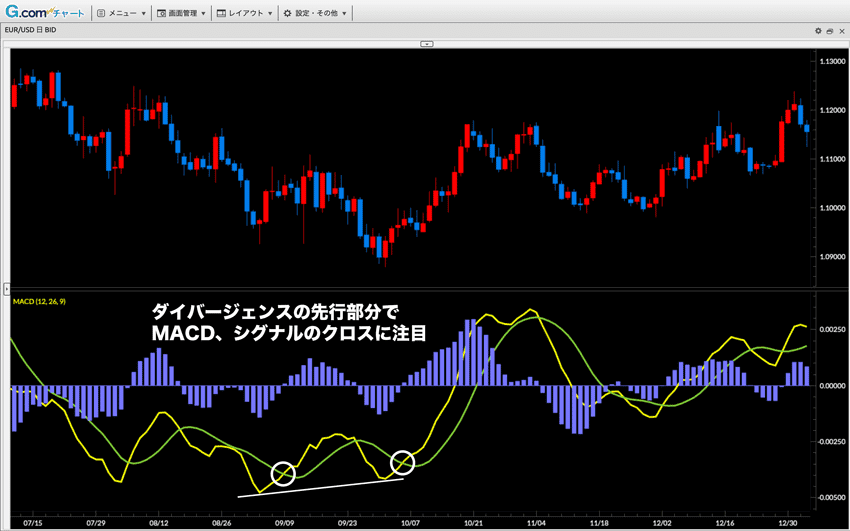

ダイバージェンスは2つの山(谷)に注目!

ダイバージェンスが発生したら、MACDとシグナルの交差でできた「山と山」や「谷と谷」が相場を予想するためのヒントとなります。

上の画像例では、MACD自体のダイバージェンスに加えて、MACDとシグナルもクロスしており、強烈なダイバージェンスのサインであることが分かります。

- 安値が切り下がっているものの、MACDの「右の谷」よりも「左の谷」が低いときは、大底圏での強いトレンド反転を示唆する。

- 高値が切り上がっているものの、MACDの「右の山」よりも「左の山」が高いときは、天井圏での強いトレンド反転を示唆する。

ダイバージェンスについてもっと詳しく知りたい方は、こちらの記事も合わせてご覧ください。

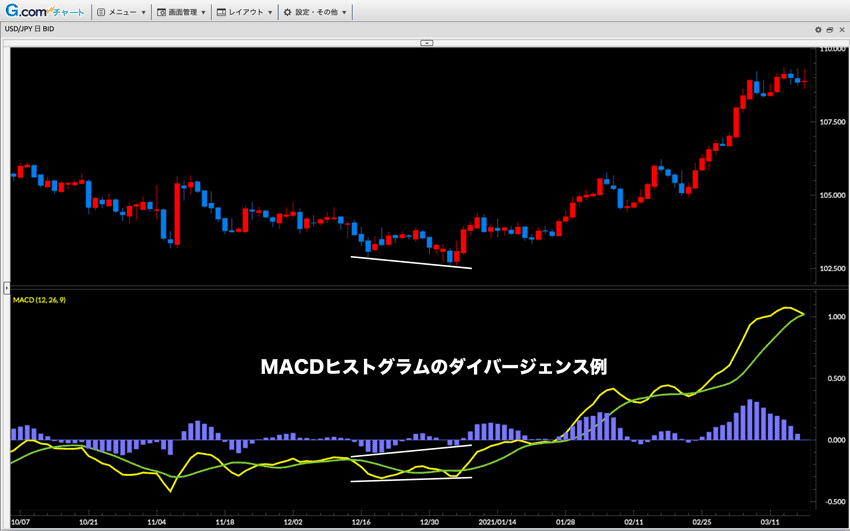

MACDヒストグラムでダイバージェンスを見る方法もある

MACDヒストグラムでダイバージェンスを見る方法というのは、投資苑の著者であるアレキサンダー・エルダー博士が得意とするやり方です。

これは価格とMACDヒストグラムのダイバージェンスを見る、逆張り手法となります。

見方としては、先ほどのMACDによるダイバージェンスを、そのままMACDヒストグラムに置き換えて考えるだけです。

- 価格は切り下がっているものの、MACDヒストグラムの安値が切り上がっているときは、大底圏での強いトレンド反転を示唆する。

- 逆に、価格は切り上がっているものの、MACDヒストグラムの高値が切り下がっているときは、天井圏での強いトレンド反転を示唆する。

ただし、上記チャートの例では、MACDヒストグラムのダイバージェンスが機能していますが、非常に強いトレンド相場では効果的ではない場面もあるため注意も必要です。

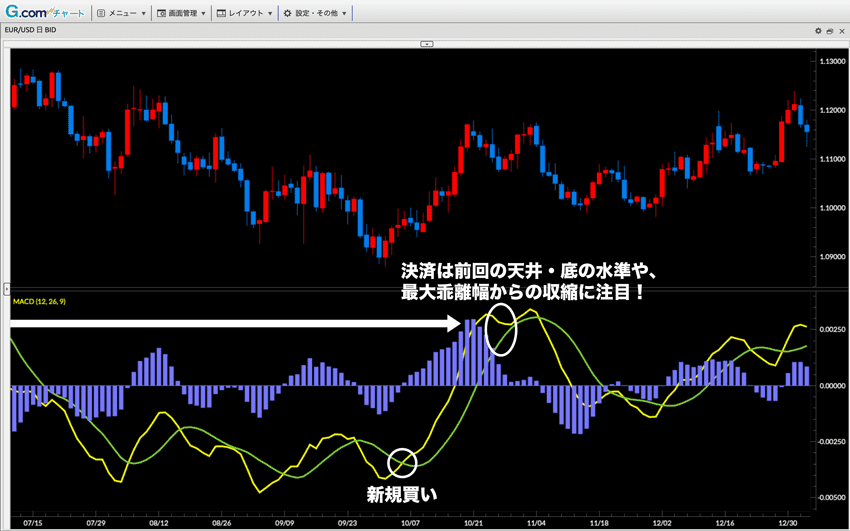

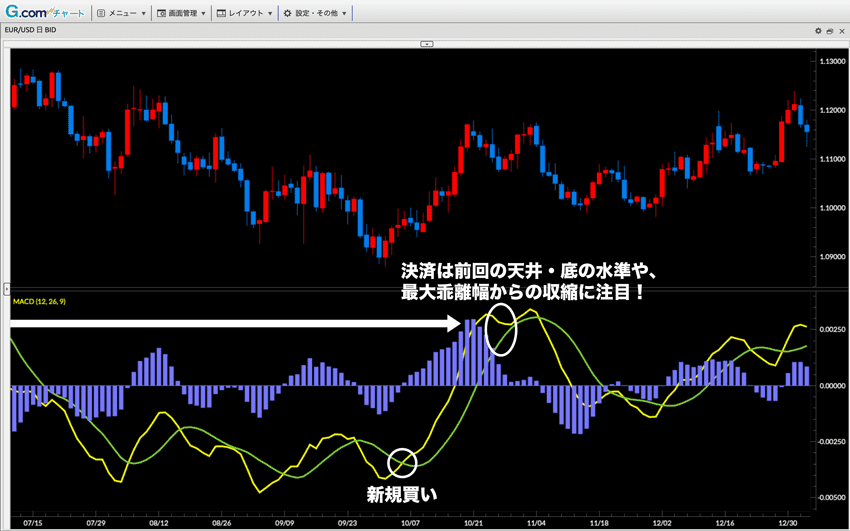

MACDの利益確定ポイントは?

MACDでトレンドの方向性・クロスを見て、よいタイミングでエントリーしたものの、なかなか利確できない状況に陥ることもありますよね。

「ゴールデンクロスで買い注文し、デッドクロスで利確を待っていたが、クロスサインの時点では決済タイミングが遅く、利幅が小さくなった。」 なんてこともあります。

そんなときは、MACDとシグナルが乖離する部分を見ていくと決済の目安にしやすいです。

まず、大きな価格変動が起こると、クロスしたMACDとシグナルは乖離します。

ここでは、拡大した乖離幅のピーク時に注目してください。

乖離幅がピークまで拡大し、その後わずかでも縮小すれば、その後MACDは反転することの予兆となります。

「乖離幅が縮小した時点」を決済の目安にすると、大きな利幅に期待ができますので、ぜひ参考にしてみてください。

また過去の天井・底の水準も利食いに活用できるほか、MACDヒストグラムが減少に転じたポイントも利食いの目安に使えます。

また利食いの際には、MACDが0の上下どちらに位置するか、あらかじめトレンドの方向性を見極めておくようにしましょう。

MACDが急激に上昇・下落するときは売られすぎ・買われすぎであり、その後は通常の水準に戻るシグナルとなります。

こういった場面では、MACD単体ではなく、RSIなど他のオシレーター系テクニカル指標も組み合わせて検証すると、より売買判断に役立てることができます。

【まとめ】MACDの売買サインなど

基本的な使い方をまとめました。

- MACDとMACDヒストグラムは、0ラインより上で上昇トレンド、0ラインより下で下降トレンドと判断できる。

- MACDとシグナルは、交差の角度が深いほど信頼性が高まる。反対に角度が浅ければ、信頼性は低くダマシも多くなる。

- MACDが0ラインを下から上抜けたら、上昇トレンドの始まりを示唆する。(12EMAと26EMAのゴールデンクロス)

- 0ラインより下でMACDがシグナルを上抜けたら、買いサイン。

- MACDヒストグラムが、0ラインを下から上に逆転すれば買いサイン。

- 価格は高値を更新しているが、MACDは高値を更新せず切り下げていれば、買いサイン。(買いのダイバージェンス)

- MACDが0ラインを上から下抜いたら、下降トレンドの終焉を示唆する。(12EMAと26EMAのデッドクロス)

- 0ラインより上でMACDがシグナルを下抜いたら、売りサイン。

- MACDヒストグラムが、0ラインを上から下に逆転すれば売りサイン。

- 価格は安値を更新しているが、MACDは安値を更新せず切り下げていれば、売りサイン。(売りのダイバージェンス)

MACDの売買シグナルが見れるツール

MACDの売買シグナル発生を通知!PCでもスマホでも使える無料ツールを活用しよう。

各社のチャート機能は、こちらのページで詳しくご紹介しています。

おすすめチャートのFX業者

外為どっとコム

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

高機能で軽快なチャートをお探しでしたら、外為どっとコムの「G.comチャート」がおすすめです。

テクニカル指標、描画ツールが豊富で、チャート保存機能、正確に描画できるマグネット機能、チャート分割、比較チャート、オシレーター部分への描画まで、分析に便利な機能が揃っています。

初心者の分析をサポートしてくれる、未来予測・売買シグナル機能を備えたチャート「ぴたんこテクニカル」を無料で使えることもポイントです。

GMO外貨

GMO外貨は、ハイスペックのFXサービスを提供している業者です。

業界最狭水準の低スプレッドとスピーディーに発注できる注文画面により、スキャルピングしやすい環境が整っています。さらに業界トップ水準の高スワップポイントにより、高金利通貨の長期保有にも力を発揮します。

分析専用「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的な操作性に加え、相場変動通知など便利なプッシュ通知機能も搭載していますので、外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

\ こちらから無料で「GMO外貨」の口座開設ができます! /

お申込みは最短5分、口座維持費等の費用は一切かかりません。

分析力で選ぶなら、GMO外貨に注目です。

高度な分析機能と注文機能を備えた「外貨ex for Windows」、自動保存機能や複数チャートの一括変更機能を備えたWebブラウザ版の「Exチャート」と、2つのチャートツールを提供しています。

本格的なチャート分析を行いたい方は、GMO外貨をご検討してみてください。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)