投資というと、さまざまな手数料がかかるイメージがあるかもしれません。

しかしFXでは、自動売買をしないかぎり、基本的には手数料が無料となっています。

各種手数料が無料なのに、FX業者はどのように利益を上げているのか感じるかもしれませんが、実はスプレッドによって利益を生んでいます。

つまりFXでは、スプレッドはFX業者に支払う、実質的な売買コストとなります。

スプレッドの仕組みから、実践におけるスプレッドの注意点まで解説します。

スプレッドとは?2Wayプライスを理解しよう

spreadを直訳すると「開く」「広げる」という意味があります。

FX業者は顧客が売買するときに、価格差となる「スプレッド」を徴収することで手数料を得ています。

このスプレッドは一定ではなく、業者ごとに異なります。

スイングトレードやポジショントレードで大きなpipsを狙う取引では、スプレッドをほぼ気にする必要がありません。

しかし、超短期売買のスキャルピング、デイトレードで利益を得るには、スプレッド以上の利幅を狙わなければいけないため、利益を上げるのはスプレッドが狭い業者を選ぶことが重要となります。

Bid(売値)・Ask(買値)の差額がスプレッド

スプレッドは、FX業者が提示する売値(Bid)と買値(Ask)の差額のことです。

この2つのレートを同時に提示することを2Wayプライスといい、この差額分がスプレッドとなります。

2Wayプライスを理解するには、ニュースを例にすると分かりやすいです。

例えば「本日の為替レートは、1ドル100円50銭から60銭で取引されています。」とテレビで耳にすることもありますよね。

この50銭(売値)と60銭(買値)の開きが、FXでいうところのスプレッドにあたります。

外国為替の世界では、売り手と買い手が自由に売買できるように、2つのレートが用意されているという訳です。

| Bit(売値) 売り注文 | スプレッド | Ask(買値) 買い注文 |

|---|---|---|

| 110.520 | 0.2 | 110.522 |

例えば、空港や銀行で日本円を外貨に両替するとき、売り値と買い値の差額が運営側の利益になりますが、スプレッドはこれと同じ仕組みです。

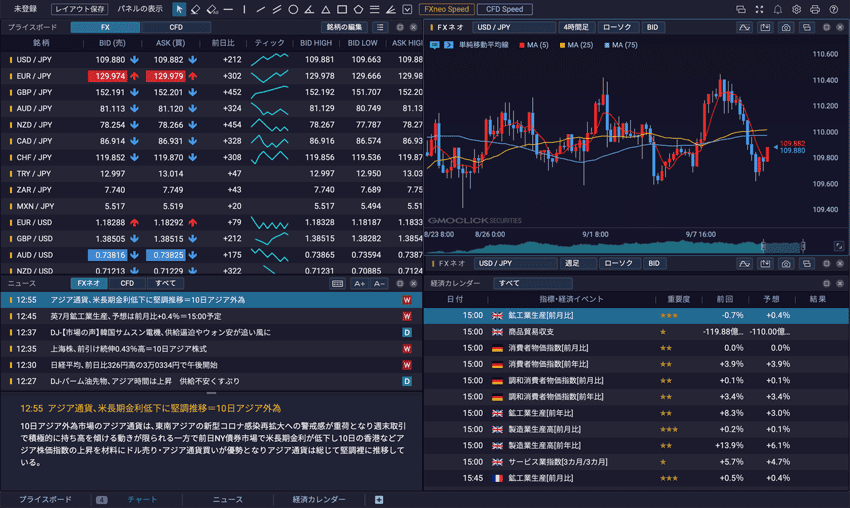

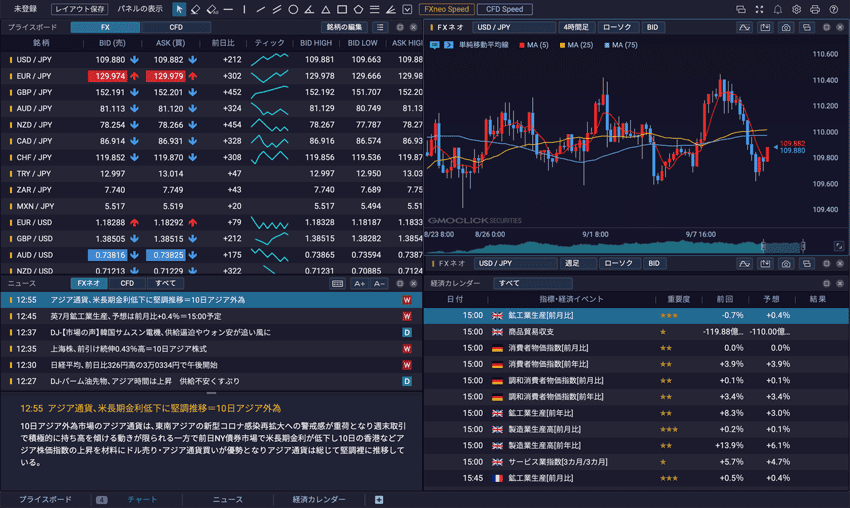

それでは、実際の取引画面でスプレッドを見てみましょう。

こちらの例はGMOクリック証券のスマホアプリですが、どの業者でもBidまたはAskをタップすれば、すぐに新規で成行注文が入れられます。

BIDの132.304が売値、ASKの132.306が買値となり、その差額の「0.2銭」がスプレッドとなります。

実際に取引の際には、買いから入るなら「ASK」、売りから入るなら「BID」を選択することで注文を行うことが可能です。

銭とpipsの呼び名の違い

スプレッドの単位には銭とpips(ピップス)が使われています。

最小単位に「銭」が使われているのは、米ドル/円、ユーロ/円、ポンド/円などの対円通貨ペアです。

しかし、外貨にもペニーやセントなどの最小単位がありますが、外貨同士の通貨ペアは最小単位の呼び名を統一しなければややこしいですよね。

| 国・地域名 | 通貨 | 補助単位 |

|---|---|---|

| 日本 | 円 | 銭 |

| アメリカ | ドル | セント |

| ユーロ圏 | ユーロ | セント |

| イギリス | ポンド | ペニー |

例えば、ユーロ/ポンドでは10ペニーを、ユーロ/米ドルでは10セント稼いだなどと表すのは、とても不便ではないでしょうか。

そこで登場するのが、pips(ピップス)です。

アメリカのトレーダーからしたら、日本円は外貨です。

つまり米ドル/円のスプレッドは「0.3銭」「0.3pips」どちらで呼んでも大差がありません。

日本国内では銭というお金自体はもう存在していませんが、外国為替の世界では、対円の最小単位に限り慣習的に使われているだけなんですね。

スプレッドを除いて考えると、1米ドル/140円で1万通貨を買って141円20銭で売れば、12,000円(1円20銭分)が利益となります。

FXトレーダーの間では「120pips抜いた」などと、為替トークでもよく用いられています。

「pips」と「point」の違い

pips(ピップス)とはpipの複数形で、pipは「percentage in point」の頭文字を繋いだ文字です。

価格差を判断するための基本的な単位として、pipsが用いられています。

しかし、FX業者の取引画面ではpipsの代わりに「point(ポイント)」が使われることもあります。

こちらを例に、スプレッドの表記の違いをご覧ください。

| レート | pipsの場合 | pointの場合 |

|---|---|---|

(米ドル/円など) 売り132.326 / 買い132.328 | スプレッド =0.2pips 1pips=0.01 | スプレッド =2point 1point=0.001 |

(ユーロ/米ドルなど) 売り1.10561 / 買い1.10564 | スプレッド =0.3pips 1pips=0.0001 | スプレッド =3point 1point=0.00001 |

つまりpipsとpointはどちらも値幅の単位ですが、pointは「値幅の最小単位」として使われているのが大きな違いです。

現在ほとんどのFX業者では、上記のように「対円通貨ペアの小数点以下は3桁」「対円以外の小数点以下は5桁」が採用されています。

実は、ひと昔前は今ほどスプレッドが狭くなかったことで、以下のようにピップスもポイントも同じ時代がありました。

| レート | pipsの場合 | pointの場合 |

|---|---|---|

(米ドル/円など) 売り132.36 / 買い132.38 | スプレッド =2pips 1pips=0.01 | スプレッド =2point 1point=0.01 |

(ユーロ/米ドルなど) 売り1.1051 / 買い1.1054 | スプレッド =3pips 1pips=0.0001 | スプレッド =3point 1point=0.0001 |

近年の低スプレッド化によって、以前から使い慣れたpipsはそのままで、pointは最小取引単位として使い分けられるようになったのです。

基本的に国内業者の取引ツールは「pipsベース」ですので、pointを意識する必要はありません。

しかしMT4のように、海外系取引ツールは「pointベース」が標準となっているケースが多く、この場合は「1pips=10point」となっていますので、MT4を使う方は覚えておいてください。

外貨両替のTTS、TTBも同じ仕組み

海外旅行の際に、銀行やトラベレックス(Travelex)、ワールドカレンシーショップなどの両替所で外貨両替の経験がある方はお分かりだと思いますが、外貨両替するときも2つの価格を元に交換が行われます。

ワールドカレンシーショップを例にすると、「販売レート」と「買取レート」の2つのレートをもとに利用者と取引が行われています。

つまり、実際のお金の両替時に発生する手数料のFX版がスプレッド、ということなんですね。

ちなみにFXの2Wayプライスのように、外貨両替ではTTSが円をドルにするときのレート、TTBがドルを円に戻すときのレートとして使われていますが、外貨両替手数料とFXのスプレッドを比べると、その差は一目瞭然です。

FX口座や証券口座を使って外貨で出金する方法もあり、銀行の窓口よりも安く抑えられることも、FX業者ならでは特徴といえます。

これは、FXの交換手数料がいかに格安であるかを物語っているという訳なのです。

スプレッドの計算方法を知ろう

それではスプレッドの計算方法を説明します。

まずはじめに、FXの取引単位は10,000通貨が基本であり、1Lot(ロット)と呼ばれます。

とくに難しく考える必要はなく、株取引でいう最小の1株が、FXでは1Lotと呼ばれているだけの話です。

例えば、米ドル/円を1Lot買うとしましょう。

この時のレートをBidが100.000、Askが100.002とすれば、スプレッドは0.2銭となりますよね。

FX業者が提示するスプレッドは、1通貨あたりのスプレッドです。

ですから、実際の取引量でどのくらいスプレッドコストがか発生するかは「取引単位×スプレッド」で求めることができます。

1万通貨単位(1Lot)の取引であれば、10,000 × 0.02 = 20 となり、売買コストは20円となります。

| Bit | Ask | スプレッド | 実質の コスト |

|---|---|---|---|

| 100.000 | 100.002 | 0.2銭 | 20円 |

| 100.000 | 100.006 | 0.6銭 | 60円 |

| 100.000 | 100.030 | 3.0銭 | 300円 |

なお1,000通貨での取引となれば、スプレッドも比例して1/10となります。

1,000 × 0.02 = 2 ですので、

スプレッドが0.2銭なら、1,000通貨の取引なら2円、2,000通貨なら4円となります。

取引を重ねると、スプレッド差は歴然に!

1Lotの取引では、スプレッドはわずかに感じるかもしれません。

「ちりも積もれば山となる」とことわざがありますが、いくらFXの取引コストが安いとはいえ、取引量の増加とともにコスト差は歴然となります。

たとえば1ヶ月間で、1万通貨単位の取引を100回行えば、スプレッドはこれくらい違いが出てきます。

| スプレッド × 取引単位 × 取引回数 | 実質のコスト |

|---|---|

| 2.0銭 × 1万通貨 × 100回 | 20,000円 |

| 1.0銭 × 1万通貨 × 100回 | 10,000円 |

| 0.6銭 × 1万通貨 × 100回 | 6,000円 |

| 0.2銭 × 1万通貨 × 100回 | 2,000円 |

米ドル/円のスプレッドを例にしても、各FX業者によっては0.2銭〜2.0銭と大きく開きがあります。

1Lotで100回取引したときのスプレッドを2.0銭と0.2銭で比べると、20,000円 – 2,000円 =「 18,000円」も変わってくるのです。

FX業者のチャートは、通常Bidの価格が示される

FX業者のチャートに表されるローソク足は、通常Bit(売り値)の価格が表示されます。

例えば、米ドル円のスプレッドを0.1銭として、10万通貨買うとしましょう。

ここで発生するスプレッドは100円です。

チャートに表示されているのはBidなので、取引画面上では−100円からのスタートとなります。

FXに慣れないうちは「あれ?なんでだろう。」と思ってしまう方もいるかもしれません。

このチャートに表示させる価格ですが、下記を例にすると、左上にある「BID」の部分をタップすれば「 ASK」に切り替えられます。

ただし、買いから注文した場合、売りレートが表示されている方が便利です。

Bit・Askはチャートで切り替えることができる、とだけ予備知識として覚えておいてください。

2Wayプライスを両方同時に見たいなら、GMOクリック証券のプラチナチャートが便利です。

このように、デフォルトでもチャート上で2つのレートを見ることができます。

スプレッドがかかるのは新規注文時だけ

スプレッドが0.2銭なら、1万通貨を新規注文すればマイナス20円からスタートします。

そしてスプレッドは、「新規で買ったとき」「売って決済したとき」の往復の取引で発生しません。

スプレッドが差し引かれるのは最初の新規注文(新規買いまたは新規売り)だけで、決済時にスプレッドは発生しない仕組みとなっています。

通常はBidレートがチャートに表示されていますので、新規で買いなら、スプレッド分不利となるAskレートで買うことになります。

チャート上は売りレートですので、決済時はそのときのAskレートが適用されます。

つまり、決済しようとするとき、画面に表示されている損益がスプレッドで変化することはありません。

売りから入る場合も同様で、新規でポジションを建てると、必ずスプレッド分マイナスからのスタートとなります。

スプレッドの「原則固定」と「変動時の拡大」について

それでは配信スプレッドには、どのような種類があるのか見てみましょう。

- 原則固定スプレッド

-

基本的にスプレッドは固定で提供しているが、相場が大きく変動するときはスプレッドが拡大するのが特徴

- 変動スプレッド

-

スプレッドは固定で設定されておらず、流動的に変動するスプレッドが特徴

- 完全固定スプレッド

-

どんな大相場であっても、スプレッドは拡大せず完全に固定したスプレッドで提供

(※現在、FXTFのみが固定スプレッドで提供)

日本国内にある7〜8割のFX業者は原則固定スプレッドを提供しており、主にMT4/MT5を取り扱う業者が変動スプレッドで提供しています。

なお、原則固定スプレッドといっても、以下のようなケースではスプレッドが拡大します。

- 取引量が少ない朝方の時間帯

- 雇用統計、政策金利の変更など、大きな変動要因となる経済指標が発表されたとき

- 戦争、紛争、テロなどの地政学的リスクが高まったとき

- 地震、台風などの天災発生によるリスクオフで大きく売買されるとき

- 要人による発言や金融ショックなど

このなかでも、日本時間の早朝、要人発言、経済指標発表前後にスプレッドが広がることは、日常的によく起こります。

なぜスプレッドが広がるかというと、マーケットで為替の取引量が少なくなって、流動性が低下するからです。

早朝のなかでも、とくに週末に変動要因が発生すれば、月曜マーケットオープンとなる早朝は大きく窓開け(ギャップ)となってスタートすることも多いです。

ですから月曜日の早朝は、1週間のスケジュールでスプレッドの拡大に注意すべき時間帯となります。

スプレッドが拡大しても、トレンドが強いなら順張りで!

雇用統計の動きが読めないから、今のうちにポジションを手仕舞いしておこうと考えるトレーダーも多くいます。

もし多くのポジションが決済される結果となれば、参加者が一時的に減少します。

また経済指標の結果によっては、参加者の注文が同じ方向に偏ることで、強い方向性を生むこともあります。

こういった場面では、参加者の減少、売買比率の偏り、オーダーした価格差の拡大などの要因によって、スプレッドも拡大する仕組みなのです。

注意点として、スプレッドが拡大しているときは、リクォート(なかなか注文が通らない、約定拒否のこと)や、スリッページ(注文が通っても価格がズレて約定しやすくなること)が起こりやすくなります。

為替レートが大きく乱高下すると想定される相場のときは、初心者の方は慣れるまでは取引を見送ることも賢明な判断です。

ただし経済指標の発表直後、方向性がしっかり出ていてエントリーに自信があるなら、スプレッドを気にすることなく、順張りで波に乗っていくのが得策だといえます。

相場が大きく動いているときにトレードしたいなら、約定力のあるFX業者で口座を用意しておきましょう。

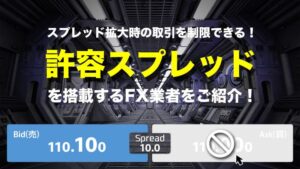

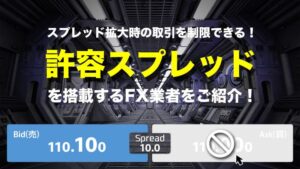

スプレッド拡大時は「許容スプレッド」が便利!

一部の業者のみで使える機能ですが、スプレッドが拡大する場面のときは、注文画面に制限をかけて取引できなくする「許容スプレッド」という機能が便利です。

例えば、許容スプレッドを1.0銭に設定したとしましょう。

スプレッドが0.2銭から1.0銭以上に変動したとすれば、売買ボタンをクリックしても発注をできなくなる仕組みです。

スプレッド拡大時にうっかり取引してしまう失敗をせずに済みますので、業者選びの参考にしてみてください。

スプレッドと通貨ペアの変動率からみる相関関係

そもそも一般的には、スプレッドはどんな基準で決まるのでしょうか。

それは買い手と売り手のバランスが取れているかどうか、金融用語でいう流動性の高さ・低さで決まります。

砕いていうと、「通貨ペア自体の取引量の大きさ」で決まるという認識で問題ありません。

米ドル、ユーロ、日本円など市場で多く流通している通貨ほど値動きが安定するため、スプレッドは狭くなります。

逆に新興国を中心としたマイナー通貨は、流動性が低く不安定な値動きをしやすいことで、スプレッドは広くなります。

流動性が高いほどスプレッドが狭く、値動きが穏やかな傾向がある。

例. 米ドル円、ユーロ/円、ユーロ/米ドルなど

流動性が低いほどスプレッドが広く、値動きが激しくなりやすい。

例. トルコリラ/円、ポンド/スイスフランなど

ただしマイナー通貨はスプレッドが広いからといって、収益化しにくいわけではありません。

マイナー通貨ペアは変動率が高いので、米ドル/円と比較してもデイトレで想定通りの値動きとなれば、スプレッドの広さをものともしないほどの利益を狙えるポテンシャルがあります。

対して米ドル円、ユーロ/円、ユーロ/米ドルなどのメジャー通貨ペアは、値動きが安定しているため、チャート分析が素直に反応しやすいメリットもあります。

そのため、低スプレッドでデイトレードをしたい初心者の方は、まずは米ドル/円から始めるのがおすすめです。

スプレッドの重要性はトレードスタイルによって違う

どのくらいの期間でどのくらい売買を繰り返すかによって、スプレッドの重要度は異なってきます。

| 取引スタイル | 取引期間 / 取引回数 | スプレッドの重要度 |

|---|---|---|

| スキャルピング | 数秒〜数分 / 数10回 | 超重要 |

| デイトレード | 1日以内 / 1〜10回 | 重要 |

| スイングトレード | 数日〜数週間 / 数回 | 重要度は低い |

| ポジショントレード | 1ヶ月〜1年 / 数回 | 重要度は低い |

スキャルピング、デイトレの場合

スキャルピングは、数秒〜数分の取引を1日に何度も行なう取引手法です。

デイトレードは、必ず当日中に決済を行なう取引手法です。

少ない元手でも資金効率よく、長期保有のリスクを考慮して取引するスタイルの場合、必然的に短期売買からFXを始める形となります。

短期売買では、売買を繰り返すほどスプレッドは売買コストとなります。

スプレッドは取引回数、取引数量が増えるほど、コストとして積み重なってきます。

小なめの利益を狙っていく取引ですので、低スプレッド業者が利益にも結びつけやすいです。

スキャルピングもデイトレもポジションをロールオーバーしない(翌日に持ち越さない)ため、スワップポイントが付与されません。

そのためスワップポイントを気にする必要がなく、スワップポイントの高低で業者選びを考えなくてもいいメリットがあります。

そのかわり、短期売買においてスプレッドの狭さはとても重要となりますので、とにかく低スプレッドの業者を最優先で選びましょう。

FX各社の最新スプレッドは、こちらの記事で詳しく比較しています。

スイングトレード・ポジショントレードの場合

中期売買のスイングトレードは、2日〜数週間で大きなトレンドを狙う取引方法です。

長期売買のポジショントレードは、数週間〜数ヶ月、数年にかけて大きな利益の追求をする手法です。

どんなに中長期売買であっても、低スプレッド業者を選んだほうが利益は多少多いかもしれません。

しかしそれよりも大事なことは、レバレッジを下げて取引することです。

低レバレッジでスイングトレードするには、それなりの初期資金を準備しなければいけません。

大資金のもと低レバレッジで長期運用できる上級者と異なり、数ロットのスイングトレードでスプレッドの狭さを気にするのは実にナンセンスです。

中長期運用を目指す方はスプレッドの狭さではなく、スワップポイントが高くて、自分に必要な為替情報が手に入りやすいFX業者を選ぶべきです。

FX各社の最新スワップポイントは、こちらの記事で詳しく比較しています。

情報力のあるFX業者は、こちらの記事で解説しています。

低スプレッドでおすすめのFX業者

みんなのFX

メジャー通貨はもちろん、トルコリラ/円などの高金利通貨まで、全通貨ペアで「業界最高水準」かつ「ほぼ固定スワップ」を提供しています。

そのため、長期保有で安定的にスワップポイントを受け取りたい方にぴったりです。

スプレッドは業界最狭水準、さらに約定力も高水準なので、短期売買や中期売買にも向いています。

ほとんどの通貨ペアが1,000通貨対応のため、少額から無理なく始められます。

取引ツールには、人気のTradingViewを搭載!

さらに売買比率や価格分布(オープンオーダー)の機能もあり、相場の方向性を判断する材料として活用できます。

1つの口座でFX・シストレ・バイナリーオプション3つの取引が可能!取引スタイルに合わせて柔軟に使い分けられることも、みんなのFXの魅力です。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

GMOクリック証券「FXネオ」

GMOクリック証券はスプレッドが狭くスワップポイントは高いので、短期売買〜長期売買まで幅広く対応します。

操作性が抜群のスマートフォンアプリにより、外出先でも多彩な注文を柔軟に行えます。数少ないMac取引専用アプリを提供する会社なので、Macユーザーも安心ですね。

チャート上をクリックするだけで発注できる高機能取引システムにより、チャンスを逃がすことなく売買が行えます!

高機能チャート分析ツールであるプラチナチャートは38種類のテクニカル指標が用意されていて、デモ取引でも利用が可能。

サポート体制が充実しており、FXのニュース配信も多いので、GMOクリック証券なら初心者の方も安心してお取引ができます!

\ こちらから無料で「GMOクリック証券」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)