ボリンジャーバンドは、もっとも基本的となる移動平均線をベースとして、統計学で使われている「標準偏差」という計算を用いたテクニカル指標です。

これにより「今の価格は移動平均線の水準からみて、どれくらいばらついているのか」が分かるのがボリンジャーバンドの特徴です。

移動平均線の売買サインとして有名なグランビルの法則には、移動平均線とローソク足の乖離が大きくなったのち、価格が移動平均線に向かって反転する動きを利用する逆張り戦略があります。

こういった短期的なトレンドの反転を手軽に探し出すのに便利なのが、ボリンジャーバンドなのです。

それでは、ボリンジャーバンドの見方・使い方について解説します。

| テクニカル指標名 | タイプ | 分析適正 |

|---|---|---|

| ボリンジャーバンド | トレンド系・時系列 | 順張り、逆張り |

ボリンジャーバンドとは?

ボリンジャーバンドは、1980年代の前半に、アメリカの著名なテクニカル研究家であるジョン・A・ボリンジャーによって考案されました。

分類としては、トレンド系テクニカル指標ですが、相場のトレンドを見るだけではなく、レンジ相場にも使うことができます。

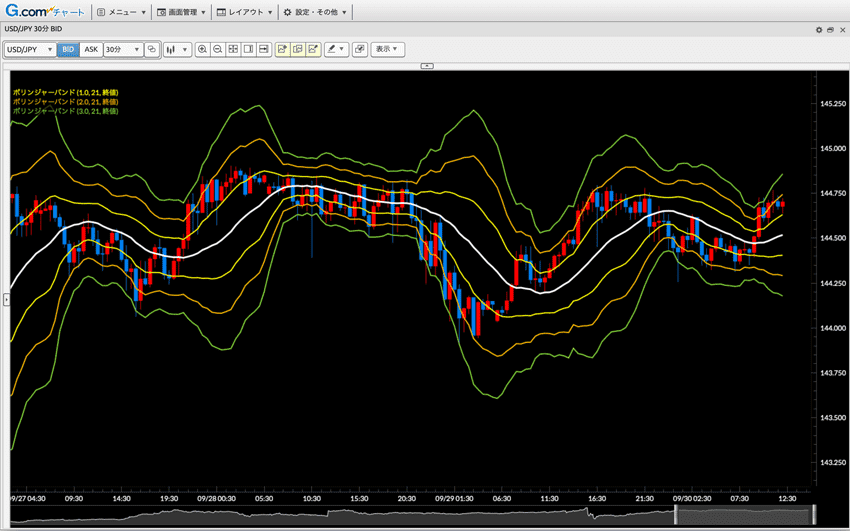

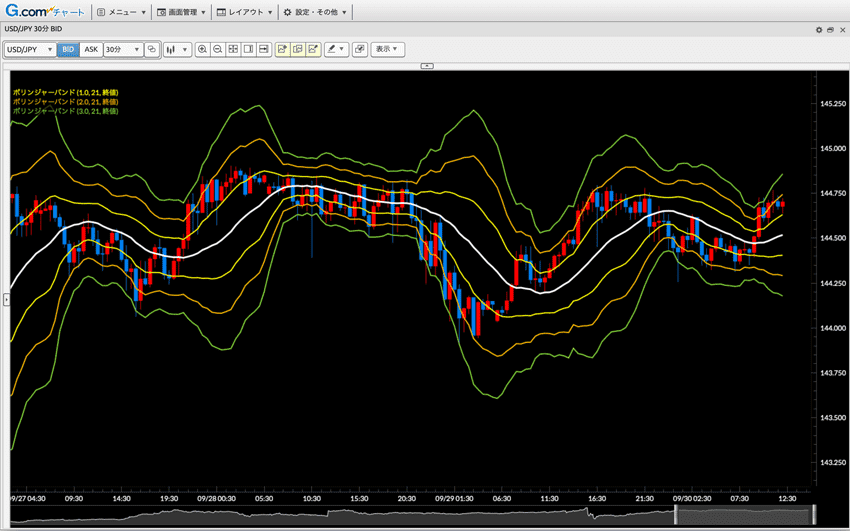

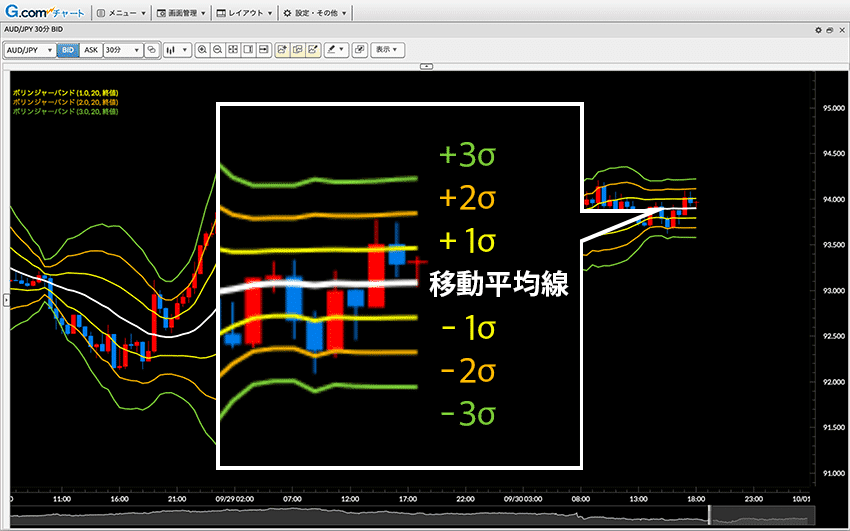

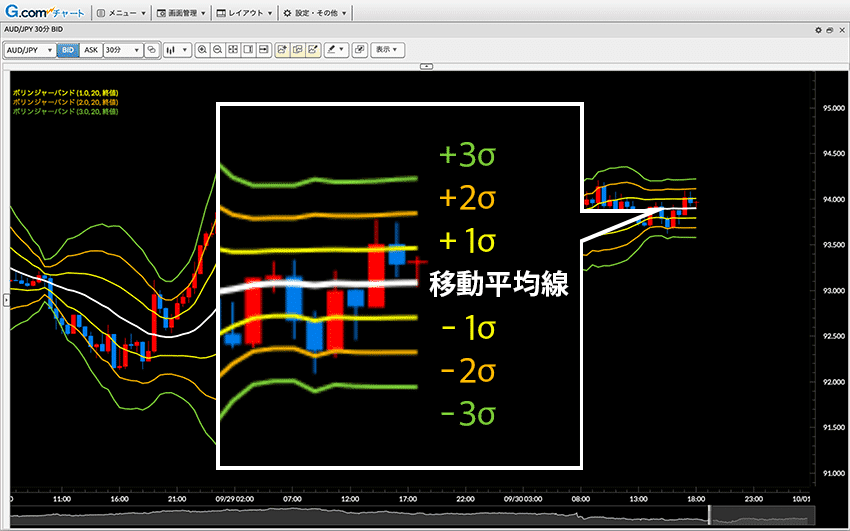

以下は外為どっとコムのG.comチャートにボリンジャーバンドを表示させた例です。

FXでは定番のテクニカル指標であり、分かりやすさもあって非常に人気が高いです。

そしてほぼ全てのFX業者のPCチャート、スマホアプリに採用されており、どのような環境でも使えることも魅力です。

チャートに表示させたボリンジャーバンドの期間(パラメーター)は任意の値に調整することも可能です。

ただし期間については、開発者のボリンジャー氏が推奨する「20」のほか、「21」をデフォルトとする業者も多いです。このほかに「25」も使われています。

ボリンジャーバンドの計算式

参考までにボリンジャーバンドの計算式を掲載しておきますが、興味がない方はこちらを飛ばしてご覧ください。

標準偏差の計算式

$$ σ = \sqrt{\frac{1}{n}\sum_{n=1}^n(x_i-\overline{x})^2} $$

もう少し分かりやすくすると以下です。

$$ 標準偏差 = \frac{(n×n日間の価格の2乗の合計-n日間の価格の合計の2乗)}{期間×(期間-1)} $$

ボリンジャーバンドの計算式

$$ ±1σ = n日の移動平均 ± n日の標準偏差 $$

$$ ±2σ = n日の移動平均 ± n日の標準偏差 × 2 $$

$$ ±3σ = n日の移動平均 ± n日の標準偏差 × 3 $$

ちなみに価格は「終値」でも計算されていますが、ボリンジャーバンド公式による計算式では「(高値+安値+終値)÷3」です。

少し専門的な話ですが、TradingViewやMT4では終値ベース、始値ベース、HLC(H=高値、L=安値、C=終値)など、どの値で計算するか設定が可能です。

そのため各FX業者のボリンジャーバンドは、どの価格を適用させているかの違いにより、形状に若干の違いがある可能性があります。

順張り・逆張りどちらでも使える!

もともとボリンジャーバンドは順張りとして考案されましたが、日本国内では一般的に逆張りとして使われている場合が多く見受けられます。

- 順張り:トレンド相場でトレンドに乗ってトレードする手法

- 逆張り:レンジ相場で売られすぎ・買われすぎを判断してトレードする手法

そしてトレンド転換を探るボリンジャーバンドは、分足、時間足、日足といったどの足種でも使えることが魅力でもあり、とくにスキャルピングやデイトレードを行うトレーダーに人気のテクニカル指標となっています。

順張り手法と逆張り手法は、どちらもこのページ内にて解説していきます。

まずはじっくりと、基本的な仕組みについて理解を深めていきましょう。

ボリンジャーバンドの基本

ボリンジャーバンドは統計学の標準偏差がベースとなっています。

これはある一定の期間で、レートは平均値からどのぐらい乖離しているかを見ていくものです。

この標準偏差とは、学力でいうところの偏差値と同じで、平均からどのくらいかを計算して示す指標であるという認識で問題ありません。

ボリンジャーバンドの中心には単純移動平均線、その上下にσ(シグマ)と呼ばれる帯(バンド)が描かれ、σの収縮や拡大を見てトレンドや反転を探っていきます。

それぞれのバンドは上側がプラス、下側がマイナスのσです。

移動平均線に近い位置から上下に、「±1σ」「±2σ」「±3σ」となります。

またそれぞれは下記の名称でも呼ばれています。

- +2σ:アッパーバンド2

- +1σ:アッパーバンド1

- 中心線:ミッドバンド(センターバンド、センターライン)

- −1σ:ロワーバンド1

- −2σ:ロワーバンド2

多くの本やサイトでは一般的に±2σまでを想定した解説がされていますが、±3σの方がより信頼性が高いので、ぜひ分析に取り入れてみてください。

±3σまで表示できるチャートには、外為どっとコム「G.comチャート」、GMO外貨「Exチャート」、GMOクリック証券「プラチナチャート」などがあります。

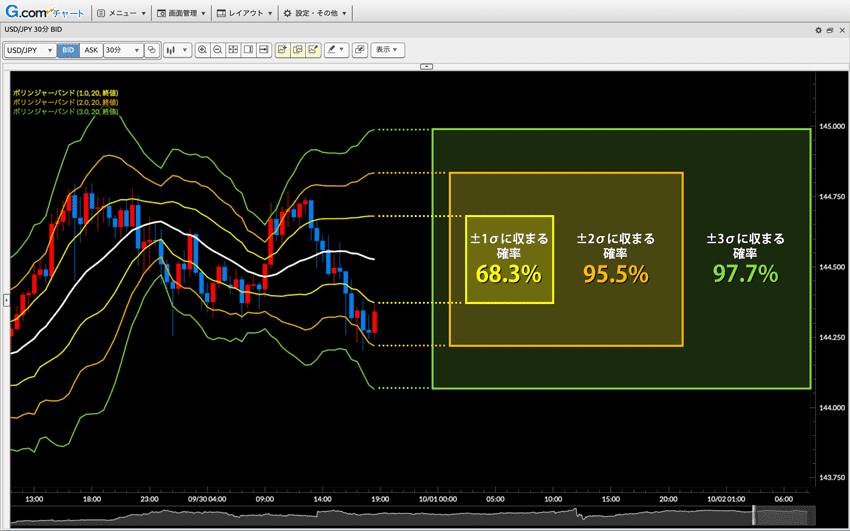

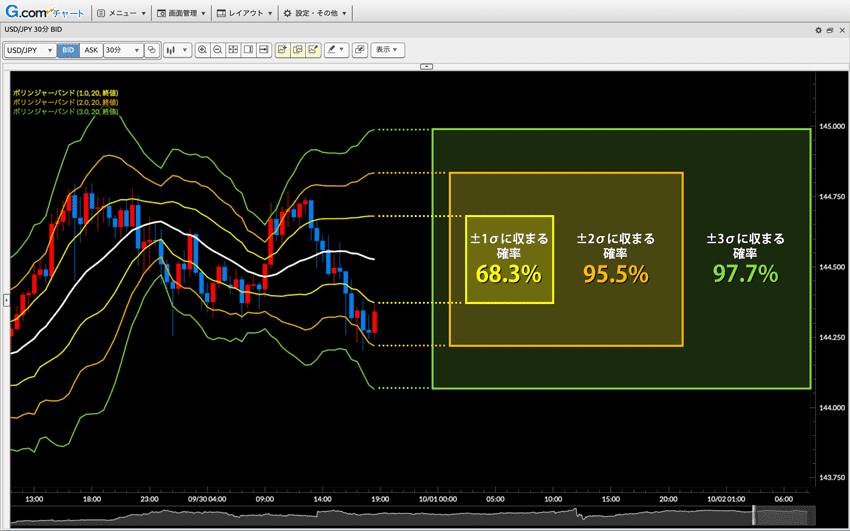

レートがボリンジャーバンドに収まる確率と異常値

標準偏差をもとにすると、レートがバンドに収まる確率は以下です。

- ±1σに収まる確率 = 68.3%

- ±2σに収まる確率 = 95.5%

- ±3σに収まる確率 = 97.7%

つまり、標準であればレートは±2σないし±3σの範囲内に収まると考えられるため、±2σ、±3σを抜ければ為替レートの異常値と判断ができますよね。

「買われ過ぎ・売られ過ぎたため、レートは平均値に徐々に収束するだろう。」とするのが、ボリンジャーバンドの根本的な見方となります。

ボリンジャーバンドの見方

ボリンジャーバンドは、バンドの形状で相場の先行きを捉えて分析していきます。

バンドの形状には次の3種類と、ローソク足の動きを表すバンドウォークがあり、この4種類で分析を行っていきます。

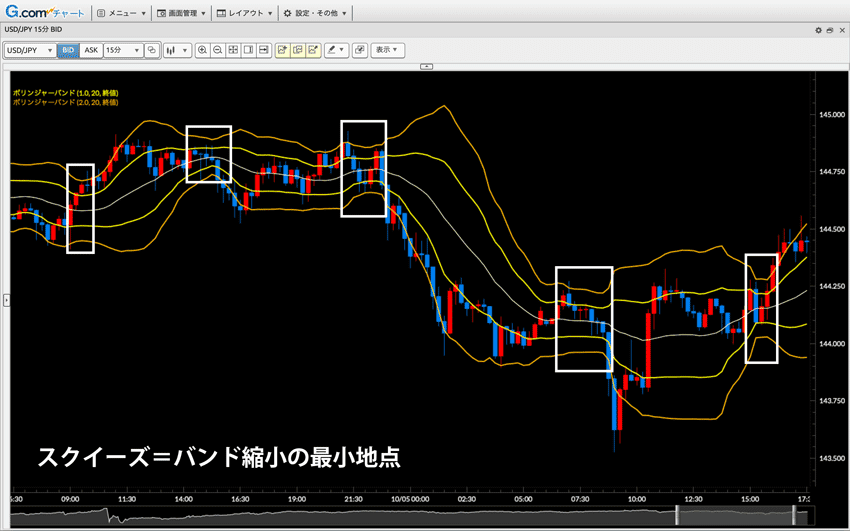

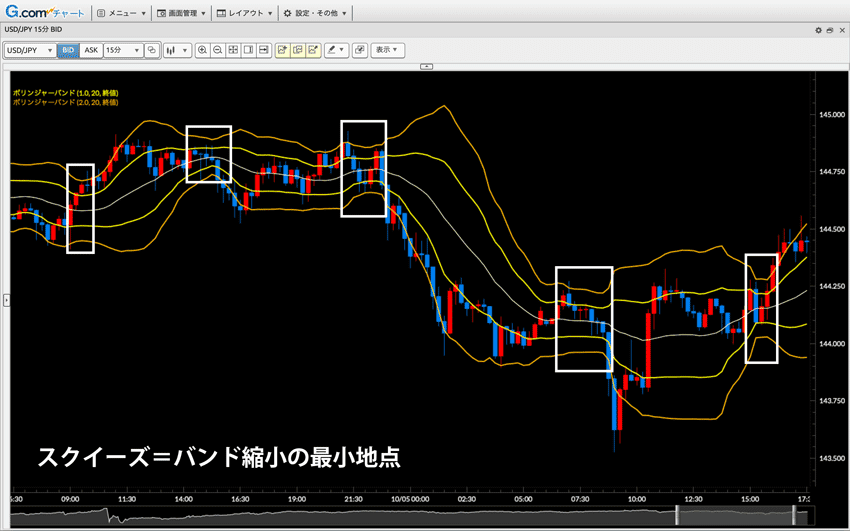

- スクイーズ(バンド縮小の最小地点)

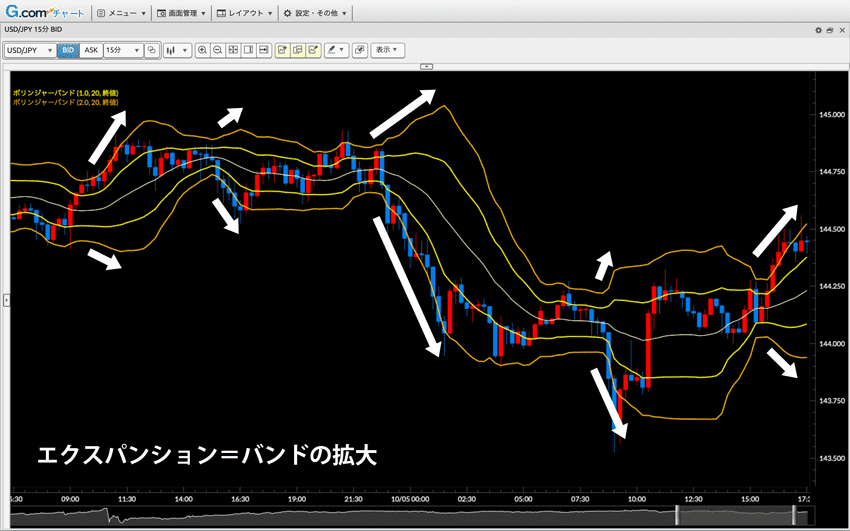

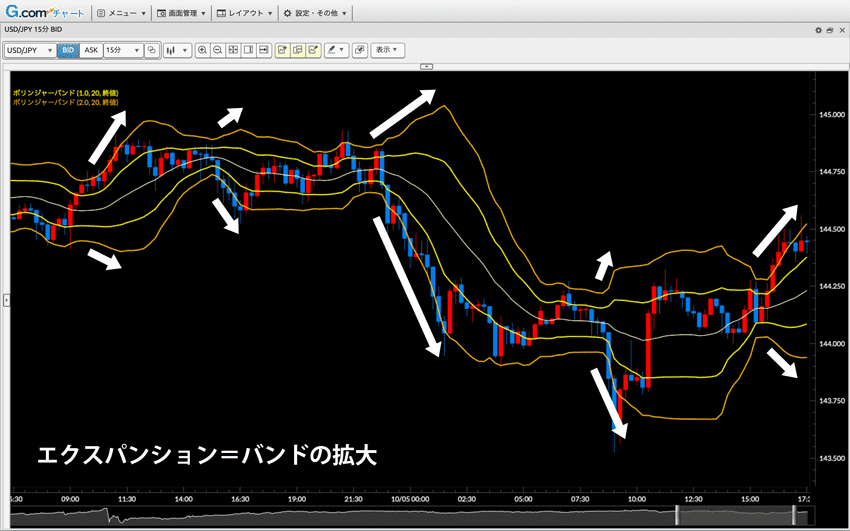

- エクスパンション(バンドの拡大)

- ボージ(バンド拡大の最大地点)

- バンドウォーク(トレンドの継続)

こちらでは分かりやすく、+2σ〜−2σを例に解説します。

スクイーズ

まず、バンド上下の幅がもっとも狭く収縮した形状をスクイーズといいます。

※squeeze(スクイーズ)には「絞る」という意味があります。

とくにスクイーズが続くほど、レンジ相場であったり、三角保ち合いが発生するような膠着する場面であることが多く、その後大きなエネルギーが発散される前触れと捉えることもできます。

大きなトレンドに素早く乗るには、スクイーズの発生にぜひ注目してみてください。

エクスパンション

収縮しているスクイーズから拡大した状態をエクスパンションといいます。

※expansion(エクスパンション)には「拡張、拡大」という意味があります。

スクイーズが発生したら、これから大きなトレンドが現れるかもしれない変化の前兆と捉えていきましょう。

バンドが拡大してエクスパンションとなってくれば、より大きなトレンドの継続に期待ができます。

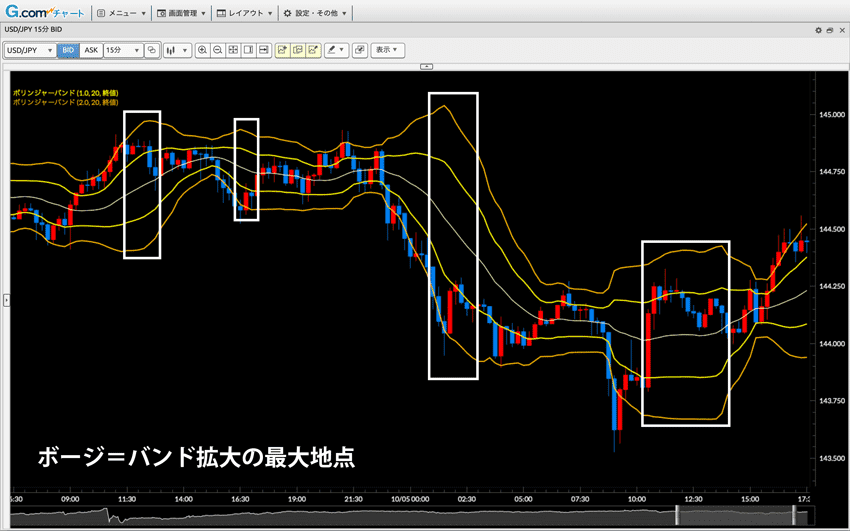

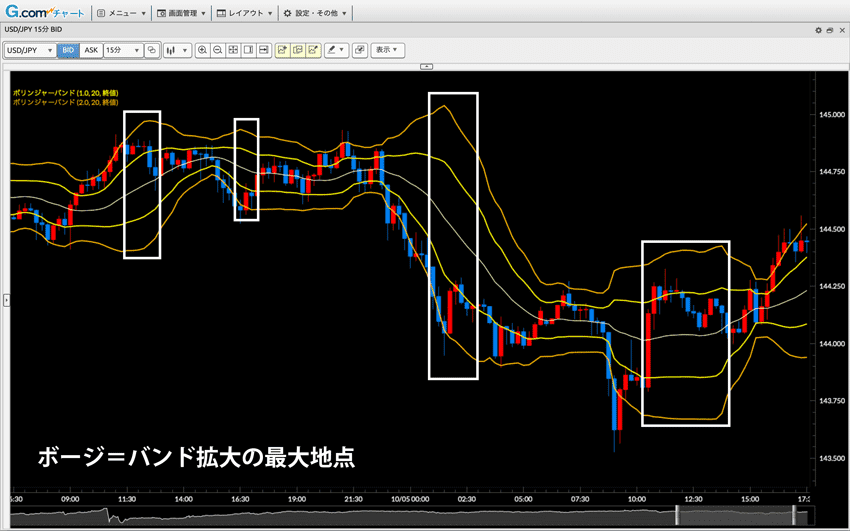

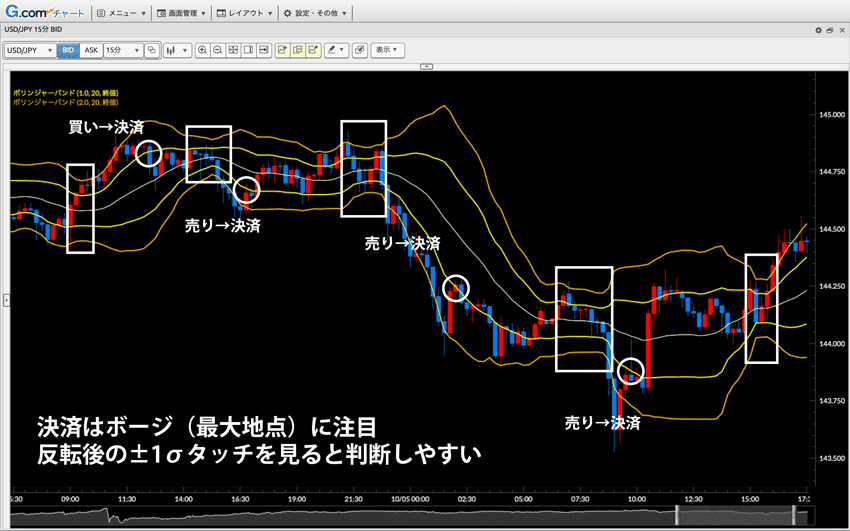

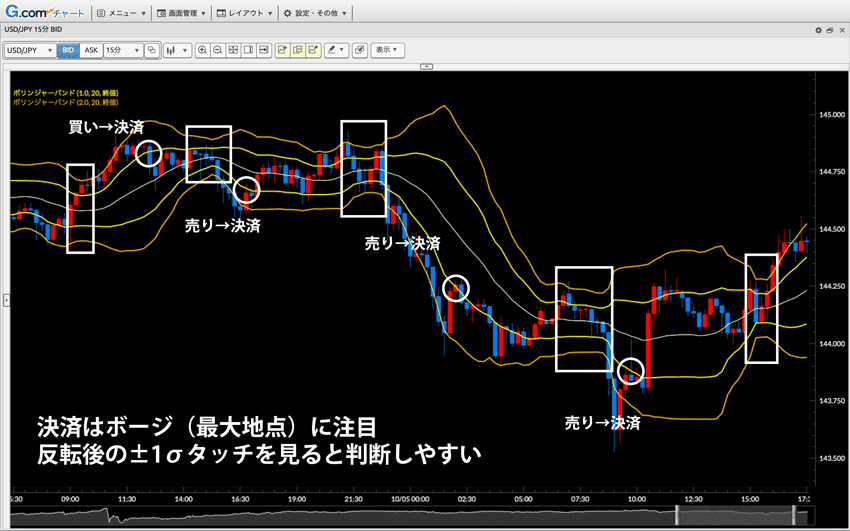

ボージ

スクイーズとは逆に、バンド幅がもっとも拡大した形状をボージといいます。

※bulge(ボージ)には「膨らむ」という意味があります。

バンドの拡大から収縮し始めた動きが表れてからボージとなるため、継続した強いトレンドの変化を示します。

ポジション保有中で含み益であれば、ボージが発生したら利食いのタイミングに活用することができます。

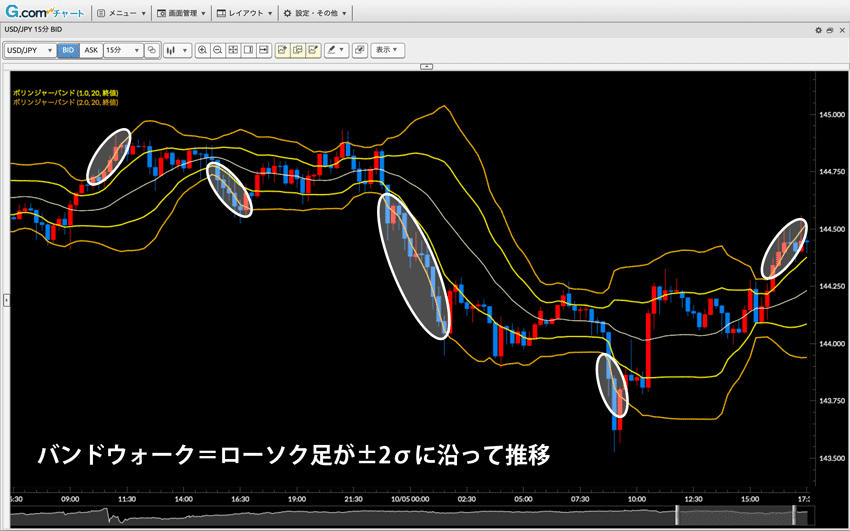

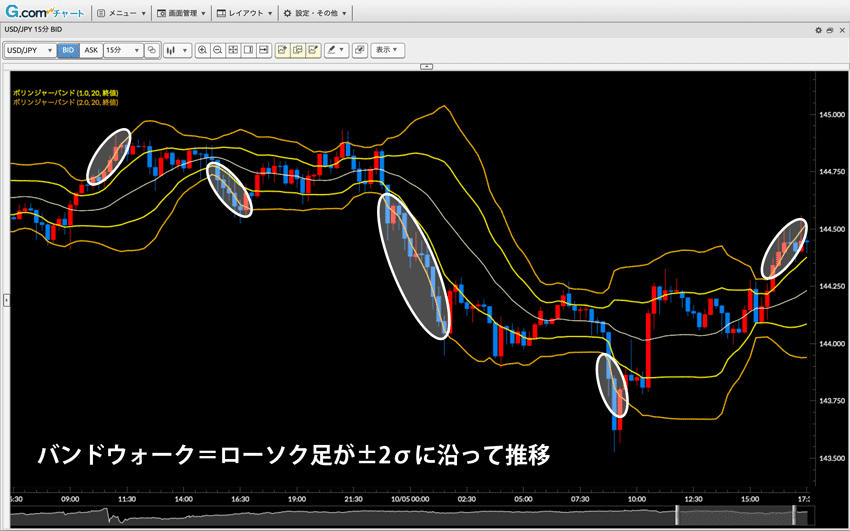

バンドウォーク

ローソク足がバンドに沿って位置し、上(または下)にトレンドが強く推移している状態をバンドウォークと呼びます。

トレンドが形成され、また強く継続するほど、「バンドウォーク」という「バンド上をレートが歩く」ようなイメージの動きが発生します。

ボリンジャーバンドではこれらの形状を見てチャート分析をしていきますので、しっかりと頭に入れておきましょう。

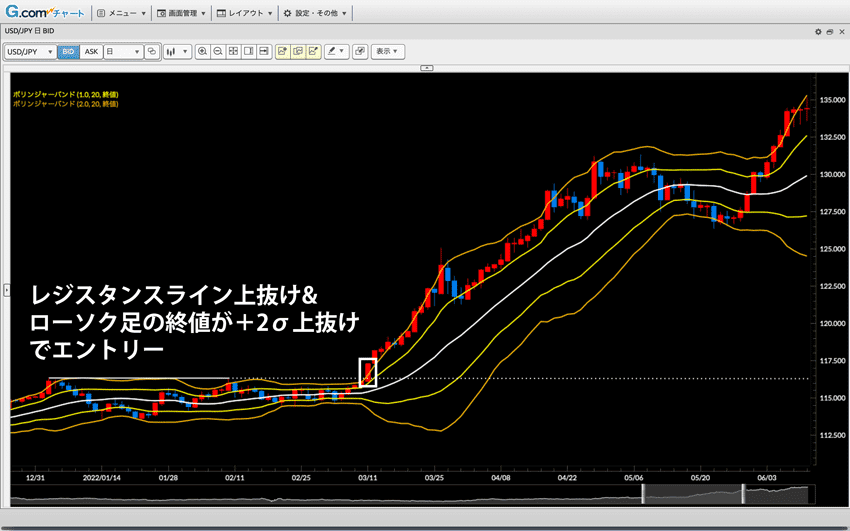

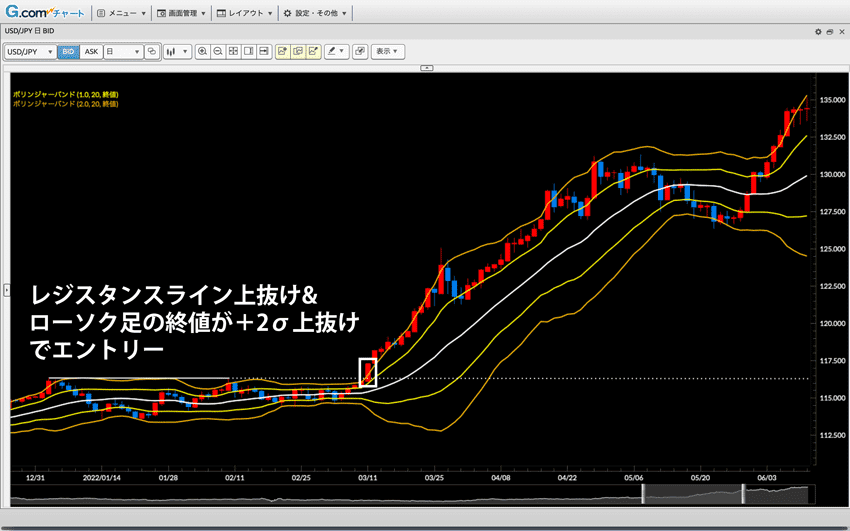

ボリンジャーバンドを「順張り」で使う方法

ジョン・ボリンジャー自身は、ボラティリティ・ブレイクアウトと呼ばれる、順張りでの手法を推奨しています。

これは、スクイーズ(収縮)したバンドが横ばいからエクスパンション(拡大)し、レートが±2σの外に抜けたときに、ブレイクした方向にエントリーする方法です。

- バンドが収縮から拡大し、為替レートが+2σを上抜けたら買いサイン。

- バンドが収縮から拡大し、為替レートが−2σを下抜けたら売りサイン。

小さい動きの中でエネルギーを蓄えた相場が、ボラティリティ(価格の変動幅)が高まり、バンドを突破(ブレイクアウト)したときに、大きなエネルギーが放出されるイメージです。

ボラティリティ・ブレイクアウトは、バンドの拡大とともにバンドウォークとなる可能性が高まり、このバンドウォークの発生は、トレンドの形成を意味します。

例えば、日足でチャートをみて、±1σに沿ってレートが推移しているなら、現在はトレンド相場であると判断してよいでしょう。

このバンドウォークはそんなに多くは現れませんが、出現したときは信頼性の高い強いサインとして見ることができます。

順張りのエントリータイミング

補足ですが、天井圏・大底圏以外で大半を占めているメイントレンドにおいて、その多くは「保ち合い(小休止)」と「放れ(大きく一方向に上昇すること)」によってマーケットは構成されています。

とくに「マーケットの7割がレンジ相場」とも言われていますが、つまり保ち合っていればレンジ相場であることを示すことになります。

通常、保ち合っているときはボラティリティ(価格変動率)が低くなり、放れたときはボラティリティが高まっていきます。

これをボリンジャーバンドに当てはめれば、保ち合いがスクイーズ、放れがエクスパンションとなります。

このとき強い上昇なら+2σを上抜けで買い、強い下落なら−2σを下抜けで売りとするのが、ボラティリティ・ブレイクアウトの基本的な考え方となります。

そしてエントリーするときのタイミングですが、直近高値の上抜け・直近安値の下抜けも参考にしてみてください。

こうして水平線やトレンドラインを描くことで、エントリーの根拠を明確に判断しやすくなります。

順張りの決済ポイントは?

バンドが拡大から収縮に推移したら、相場はエネルギーを出しきってトレンドが終わり、レンジ相場へと移行したことを意味します。

つまり、エクスパンションからスクイーズへと変化すれば、決済のポイントとして判断ができます。

このとき、買い注文から入ったなら、広がった下のバンドが反転したときが決済ポイントとなるのですが、もっと大きく利幅を狙いたいなら、上のバンドが反転したタイミングで決済するといいでしょう。

また、順張りではエクスパンションが±3σまで達したときは勢いが強すぎるという理由から、決済のポイントとして見られることもあります。

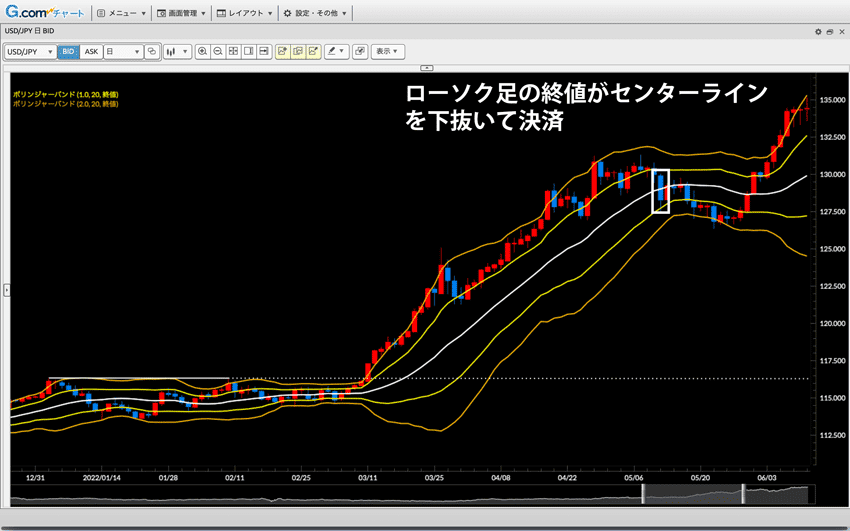

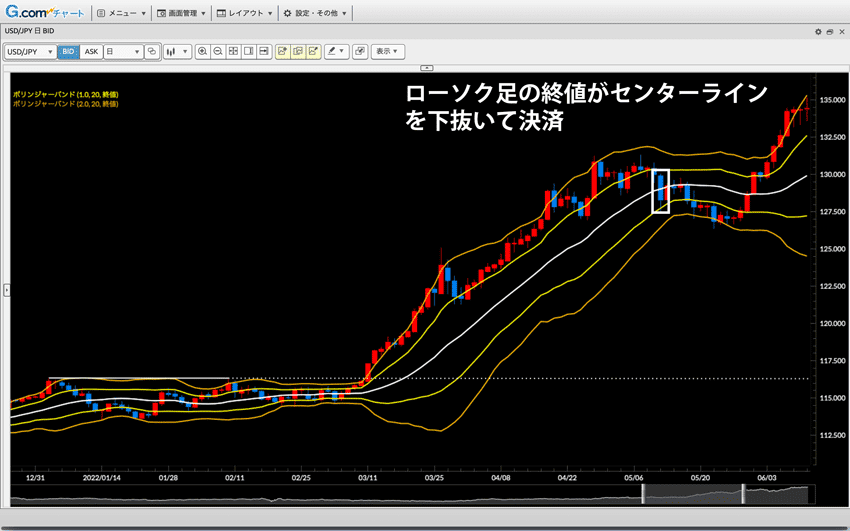

順張りの決済ポイントについて、+2σを上にブレイクアウトしたケースを例にします。

保ち合い上放れにより+2σが右肩上がり、-2σが右肩下がりで推移した相場が目先天井(近い将来高値はピークをつけるだろうとする見方)となると、+2σは右肩上がりを継続する一方で、-2σも右肩上がりに転じます。

目先天井打ち(ピーク)後、バンドウォークの状態となれば、-2σバンドは再び下方向へ拡大します。

その後、ローソク足が移動平均線に接近したり下抜けてきたとき、ボリンジャーバンドの±2σが縮小してきたら、下落の勢いが増してきたことを示します。

ちょうどこのタイミングが、トレンド転換の節目となる決済ポイントとなってきます。

このような状態になると、保ち合い上放れによる上昇トレンドは終わったと判断でき、次は下放れのタイミングを狙っていく形となります。

なお上記はセンターラインの例ですが、為替レートが上昇後、+1σまで下落したら一度決済し、再び+1σを上抜けてきたらエントリー、と±1σを活用することもできます。

順張りの新規トレンド探しは、±2σに注目!

順張りでトレンドの形成を見るには、レートが動いた反対方向の±2σを見ていきましょう。

トレンドとなれば、レートが動いた反対方向のバンドも拡大します。

例えば、レートが上昇すれば、+2σのバンドの拡大とともに、−2σは下方向に拡大するということです。

-2σが下方向に拡大しない場合はトレンドとはなりません。

エントリーの際には、エクスパンションしてバンドウォークしたポイントを探るのではなく、「スクイーズしてきたからこれから大きく相場が動きそうだ。」と前兆を捉える心構えを持つのがコツです。

ボリンジャーバンドの中心線は移動平均線ですので、このセンターラインの傾きだけでも、トレンドを見ることができます。

順張りの場合は、センターラインが上向きなら上昇トレンド、下向きなら下降トレンドと判断ができます。

ボリンジャーバンドを「逆張り」で使う方法

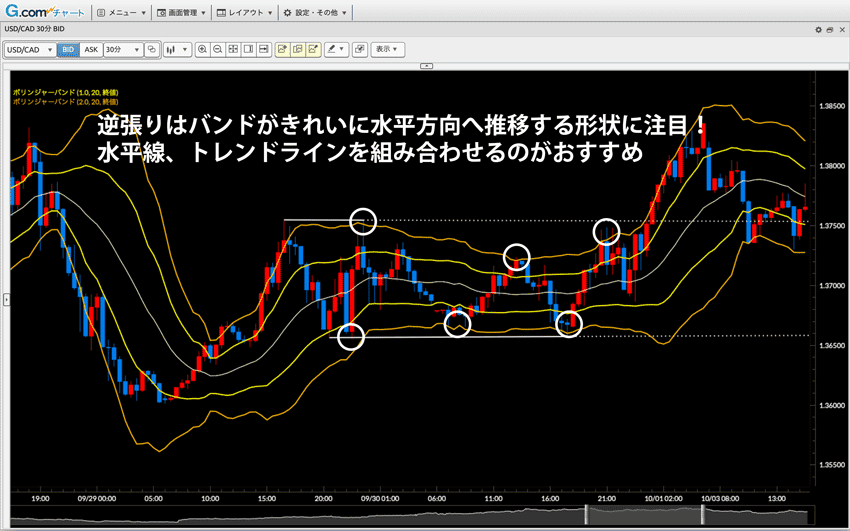

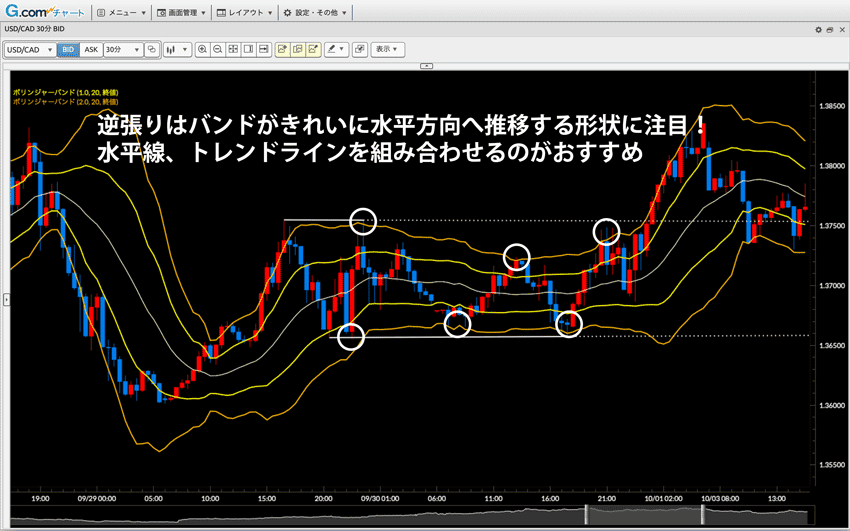

つづいて、オーソドックスでもある「逆張り」での使い方です。

逆張りでは、為替レートが+2σに達したら上がりすぎ(買われすぎ)、為替レートが−2σに達したら下がりすぎ(売られすぎ)であると判断します。

- 為替レートが+2σを上抜けたら、売りサイン。

- 為替レートが−2σを下抜けたら、買いサイン。

レンジ(ボックス)相場で使われる逆張りですが、このような相場のときはややボラティリティが低くバンドは狭めで、なおかつそれぞれのバンドが水平気味に推移します。

ひとつのポイントとしては、5本または7本がきれいな横向きになっているとき、逆張りをしかけやすい相場といえます。

このように逆張りは、保ち合って推移するレンジ相場や、穏やかなトレンドが継続しているトレンド相場では有効的です。

しかし大きなトレンドが発生したり相場急変時となれば、エントリーした反対方向にレートが動くと負けトレードとなってしまいます。

なぜなら、バンドがエクスパンション(拡大)し、±2σに達した時点でエントリーしても、トレンドが継続となればバンドウォークが発生し、自分が想定した反対方向へと相場が推移するからです。

ジョン・ボリンジャー本人が「逆張りで使うべきではない。」として順張りを推奨しているのも、逆張りにおいて±2σを基準とした単純な売買戦略では、ミスも多いからなのでしょう。

逆張りの注意点として、短期売買に限定することと、バンドウォークが発生したらすぐに損切りすることです。

オシレーター系の指標を併用して、売買サインの精度を高めていくのもいいでしょう。

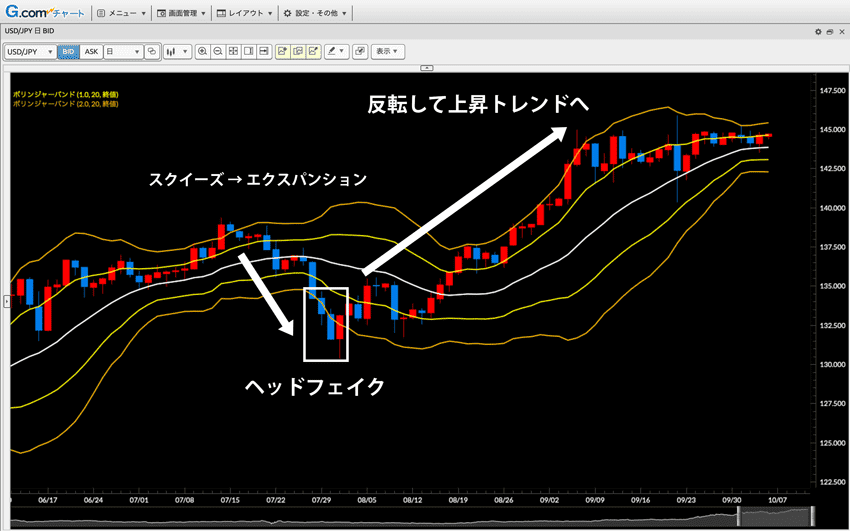

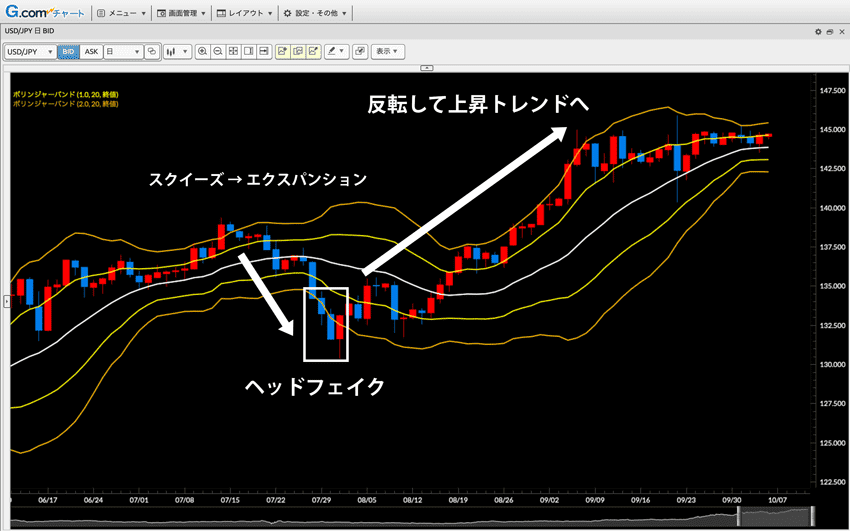

ヘッドフェイク時のトレードと回避方法

ボリンジャーバンドにはヘッドフェイクと呼ばれるダマシが出現します。

「ヘッドフェイク」とは?

スクイーズからエクスパンションとなり、価格が±2σを抜けてバンドウォークすると見せかけたが、反転して反対側のバンドまで達する動きのこと。

Head fake(頭のフェイント)のとおり、値動きが初動と逆行することを指す。

ヘッドフェイクは、相場のトレンドにおける、一定のサイクルの一部として発生するもので、ボリンジャーバンド使用時にチャートに注目すると、よく見ることができる動きとなっています。

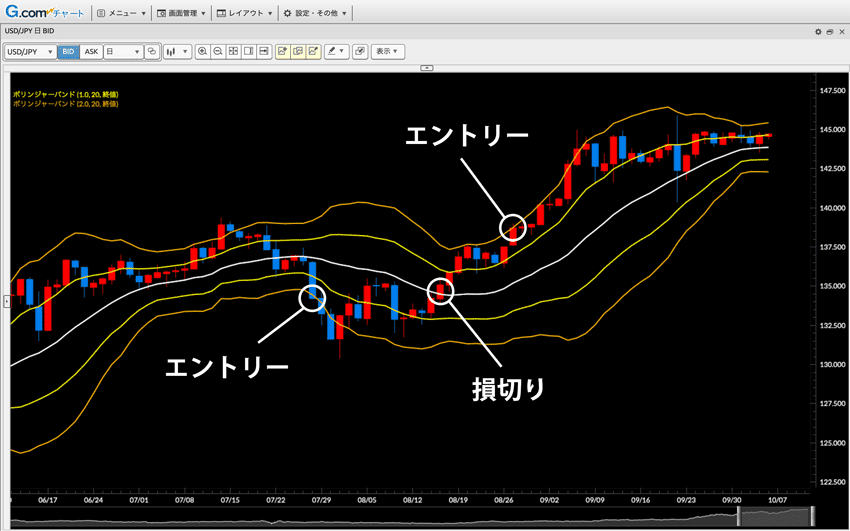

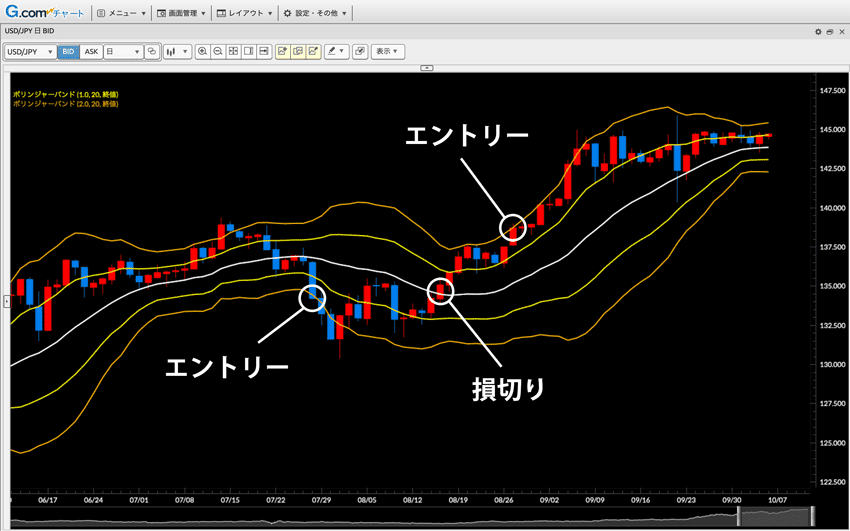

損切り後、2回目のバンドウォークに再挑戦

順張りでトレンドに乗れると思ってエントリーすると、ダマシとなってしまい、含み損を抱えてしまいます。

エントリー後に価格が予想した反対方向に反転した場合、ミッドバンド(移動平均線)まで戻った位置が損切りの目安となります。

その後、初動の反対方向で再びバンドウォークが発生したら、もう一度エントリーしてトレンドに期待するのが吉です。

なぜならダマシがあったことで、2回目のバンドウォークは成功する可能性がより高くなるからです。

失敗を恐れずに挑戦することが、バンドウォークで大きなトレンドに乗るコツです。

事前に逆指値注文を入れておく

ヘッドフェイクを回避するには、価格とセンターバンドの位置関係を見ながら、適正な位置に逆指値注文を入れておくことです。

これにより、損失を最小限に抑えることができます。

ただし、あまりにも反転してすぐに決済される位置にストップロスを入れていると、相場の小休止に引っかかりトレンドに乗り損ねてしまいます。

ですから、どの価格にストップロスを置くか、しっかり考えて設定するようにしてください。

ある程度値動きが逆行した後であれば、損失とならないよう、エントリーした建値にストップロスを置くのもいいでしょう。

なお「±2σをブレイクするときの初動は戻されやすい」とする相場の見方もあります。

つまり初動のブレイクを見送りダマシを回避して、押し目買いや戻り売りを狙う戦略もできます。

しかし初動を見送ってしまうと、1回目で大きなトレンドとなれば、せっかくのチャンスに乗り損ねてしまうので賢明ではありません。

大きな利益を狙うには、損切りすることを前提として、チャンスには果敢に仕掛けていくことをおすすめします。

ボリンジャーバンドの注意点は?

順張り手法と逆張り手法、どちらが優れているという訳でもありません。

考案者は順張りを推奨していますが、日本国内では逆張りでの使われ方がメジャーです。

どちらの手法にも長所・短所がありますが、どちらの戦略で挑んでいくか、相場を見極めて使い分けていくようにしてください。

なおレンジ相場を勘違いしている方もおりますが、短期的にトレンドがない状態を指していて、トレンドがないため「トレンドレス相場」ともいいます。

ですから逆張りはあくまで短期トレードに留め、中長期で大きなトレンドを狙うなら順張りがセオリーとなります。

またローソク足のヒゲが±2σを抜けるときは、ダマシの危険もあるので注意が必要です。

信頼性を重視するなら、ヒゲではなく、実体の終値がバンドを抜けたのか注目するようにしてください。

【まとめ】ボリンジャーバンドの売買サインなど

基本的な使い方をまとめました。

- 逆張り手法は、上下一定幅で推移するレンジ相場やもみ合っている局面、一定幅で切り上がる(下がる)トレンド相場に有効的。

- 逆に逆張りは、トレンドが形成され始めた相場や、相場急変時はバンドの上限・下限に張り付いて推移するので、逆張りは負けトレードの可能性が高くなる。

- 順張り手法は、トレンドが形成され始めた相場に有効的。

- 逆に逆張りは、上下一定幅で推移するレンジ相場や、一定幅で切り上がる(下がる)トレンド相場はでは、順張りは負けトレードの可能性が高くなる。

- 為替レートが−2σを下抜けたら、買いサイン。(逆張り)

- バンドが収縮から拡大し、為替レートが+2σを上抜けたら買いサイン。(順張り)

- 為替レートが+2σを上抜けたら、売りサイン。(逆張り)

- バンドが収縮から拡大し、為替レートが−2σを下抜けたら売りサイン。(順張り)

ボリンジャーバンドをベースとしたテクニカル指標として、柾木利彦氏が開発したスーパーボリンジャーがあります。

興味がある方は、こちらの記事もご参考にしてみてください。

ボリンジャーバンドの売買シグナルが見れるツール

スマホアプリ/PC対応の売買シグナルツールを活用すれば、ボリンジャーバンドの売買シグナル発生を通知できるので、チャンスを逃がすことなく取引に役立ちます。

各社のチャート機能は、こちらのページで詳しくご紹介しています。

おすすめチャートのFX業者

外為どっとコム

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

高機能で軽快なチャートをお探しでしたら、外為どっとコムの「G.comチャート」がおすすめです。

テクニカル指標、描画ツールが豊富で、チャート保存機能、正確に描画できるマグネット機能、チャート分割、比較チャート、オシレーター部分への描画まで、分析に便利な機能が揃っています。

初心者の分析をサポートしてくれる、未来予測・売買シグナル機能を備えたチャート「ぴたんこテクニカル」を無料で使えることもポイントです。

GMO外貨

GMO外貨は、ハイスペックのFXサービスを提供している業者です。

業界最狭水準の低スプレッドとスピーディーに発注できる注文画面により、スキャルピングしやすい環境が整っています。さらに業界トップ水準の高スワップポイントにより、高金利通貨の長期保有にも力を発揮します。

分析専用「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的な操作性に加え、相場変動通知など便利なプッシュ通知機能も搭載していますので、外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

\ こちらから無料で「GMO外貨」の口座開設ができます! /

お申込みは最短5分、口座維持費等の費用は一切かかりません。

分析力で選ぶなら、GMO外貨に注目です。

高度な分析機能と注文機能を備えた「外貨ex for Windows」、自動保存機能や複数チャートの一括変更機能を備えたWebブラウザ版の「Exチャート」と、2つのチャートツールを提供しています。

本格的なチャート分析を行いたい方は、GMO外貨をご検討してみてください。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)