リピート系注文を始めるにあたり、どの通貨ペアを選ぶといいのか悩んでいる方は多いかもしれません。

サービス提供業者で取引されている通貨ペアのランキングを見ると「豪ドル/NZドル」「ユーロ/英ポンド」、2通貨ペアの人気が高いですね。

短期でリピート系注文を仕掛ける場合と異なり、中長期の取引ではしっかりと吟味して通貨ペアを選ぶ必要があります。

そのため当ページでは、『通貨ごとの特性』『過去の値動き』から、中長期でのリピート系注文に向く通貨ペア選びを中心にご紹介します。

リピート系注文に適した通貨ペアの条件

リピート系注文は、数ヶ月程度と短期で仕掛けるケース、1年〜3年程度の長期で仕掛けるケースでは戦略が異なります。

短期なら値動きに期待ができる通貨ペア、長期なら一定の範囲で推移しやすい通貨ペアを選ぶことが重要となってきます。

そのため2つの期間に分けて、リピート系注文に適した通貨ペアの条件を見ていきましょう。

短期(数ヶ月程度)の場合

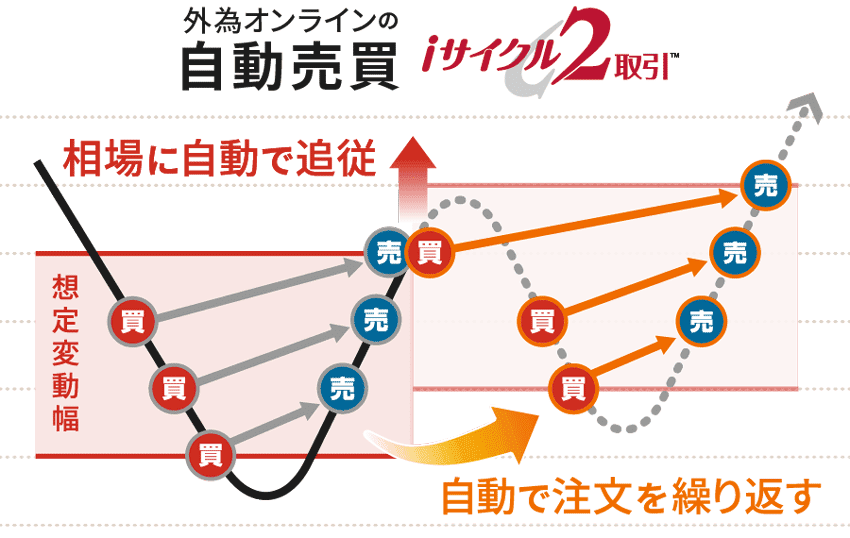

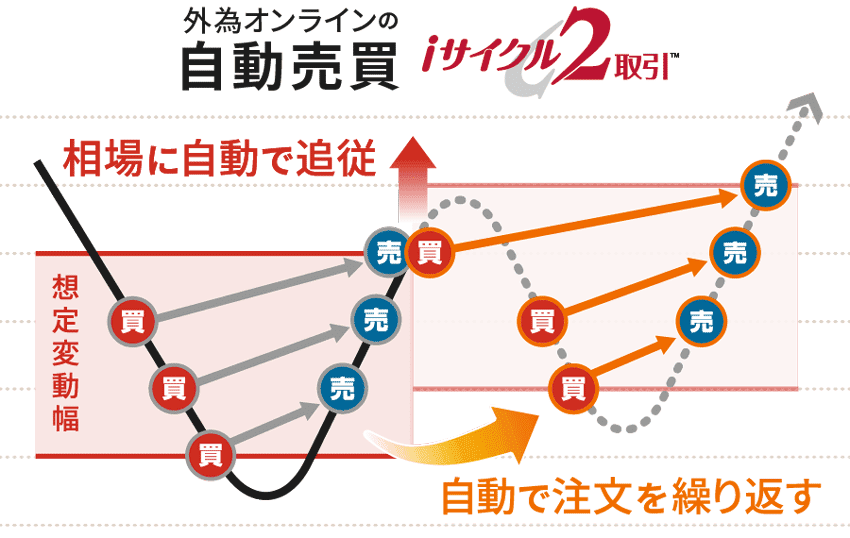

短期で利益を狙っていくときは「トレンド追従型」のリピート系注文と相性がいいといえます。

各社のリピート系注文でいうと、以下が当てはまります。

- インヴァスト証券「トライオート」(テクニカルビルダー、スワッパーなど)

- 外為オンライン「iサイクル2取引」

- マネースクエア「トラリピ」(※決済トレールありの設定で発注)

- FXブロードネット「トラッキングトレード」

短期での場合は単純に、大きなトレンドが出ている、または大きなトレンドになりそうな通貨ペアを選ぶだけです。

ただし、値幅を狭くして日々小さな利益を狙う場合、取引回数も多くなりますので、スプレッドによるコストを抑えることも考える必要が出てきます。

この場合は流動性の観点でいえば、米ドル/円、ユーロ/米ドルが適しています。

スプレッドを抑えつつ、より大きなトレンドを狙っていくなら、ユーロ/円、豪ドル/円も候補となりますね。

数ヶ月程度の期間でリピート系注文を仕掛ける場合、リピート系の自動売買でスイングトレードをするイメージです。

中長期(1年〜3年)の場合

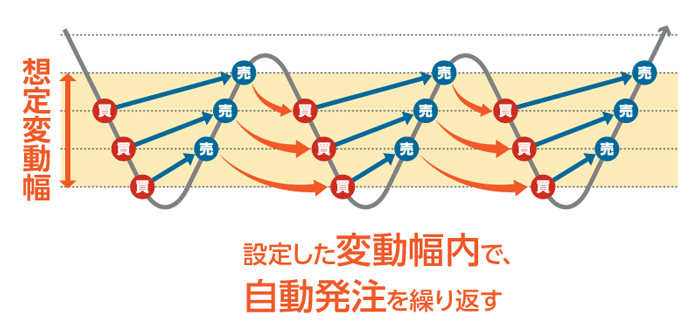

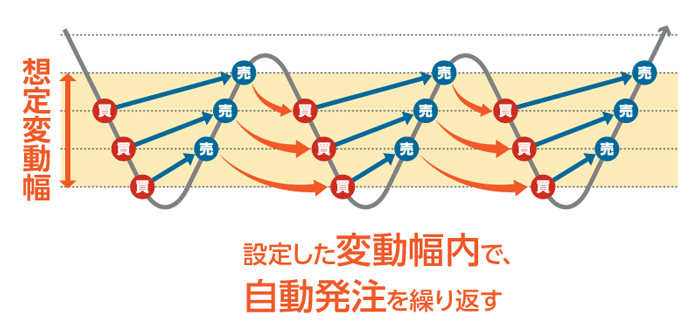

リピート系注文というと、多くの方は中長期を想定した運用を目指すのではないでしょうか。

中長期では一定範囲で動くことを想定するため、「レンジ相場型」のリピート系注文を選ぶのがポイントとなってきます。

レンジ相場型のリピート系注文には以下があります。

- インヴァスト証券「トライオート」(コアレンジャー、ハーフなど)

- 外為オンライン「サイクル2取引」

- マネースクエア「トラリピ」(※決済トレールなしの設定で発注)

- アイネット証券「ループイフダン」

- ひまわり証券「ループ・イフダン」

- みんなのシストレ「みんなのリピート注文」

それでは、中長期のリピート系注文に適した通貨ペアの条件を見ていきましょう。

- 上昇(下降)トレンドではない通貨ペア

- 長期間、一定範囲で推移している通貨ペア

- 変動幅が小さい通貨ペア

- 総推移(何度も上下に動くかどうか)が大きい通貨ペア

まずは上記を基本として、通貨ペアを絞ります。

その上で証拠金、スプレッド、スワップポイントも考えると、取引対象となる通貨ペアを決める判断基準にできます。

- 証拠金が圧迫されない運用なら、証拠金が小さい通貨ペア

- 取引コストを抑えるなら、低スプレッドで取引手数料がない業者

- スワップに期待するなら、高スワップの通貨ペア・業者

それでは、中長期向け通貨ペアの選び方を詳しく解説していきます。

上昇(下降)トレンドではない通貨ペア

リピート系注文に不向きな通貨ペアで代表的なのが「トルコリラ/円」「南アフリカランド/円」です。

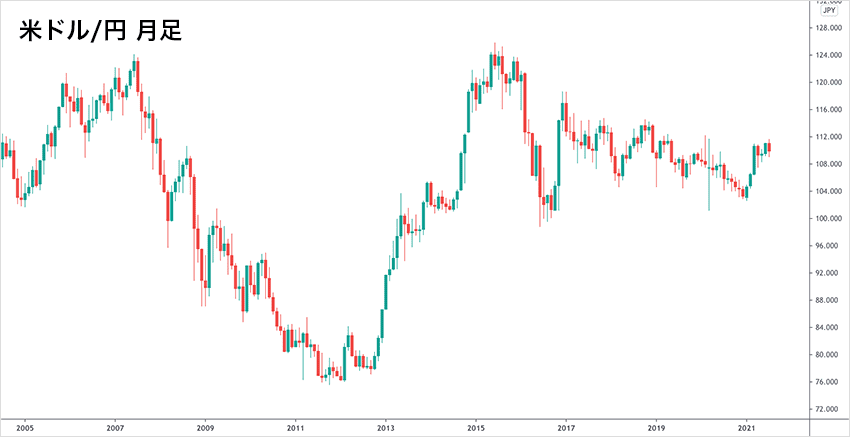

まずは米ドル/円の月足チャートから順に見ていきましょう。

ご覧のとおり月足ですので、大きな方向性を持って上下に動いていることが確認できますね。

損切りさえしなければ、数年間を保有すれば収益化できるという訳です。

続いてトルコリラ/円のチャートも見てみましょう。

下降トレンドが明確に出ていますね。

続いて南アフリカランド/円のチャートです。

同じように下降トレンドがはっきりと出ています。

もし買いで仕掛けても、含み損が解消される可能性は低いといえます。

売りで仕掛けるとしても、スワップポイントのマイナスが大きいため長期保有は得策ではありません。

探すと他にもあると思いますが、高金利通貨には「インフレによる自国通貨安を阻止するため、海外からの資金調達を理由に高金利となっている」というのが理由です。

さらにこれが悪循環となり、通貨安が進行してしまうことが、高金利通貨に潜むワナなのです。

長期間、一定範囲で推移している通貨ペア

一方向にかけて大きなトレンドがある通貨ペアを除外できたら、長期にかけて一定範囲で推移している通貨ペアを探していきます。

こんなときは日足、週足のチャートを表示させ、スタンダードに移動平均線を表示させると分かりやすいです。

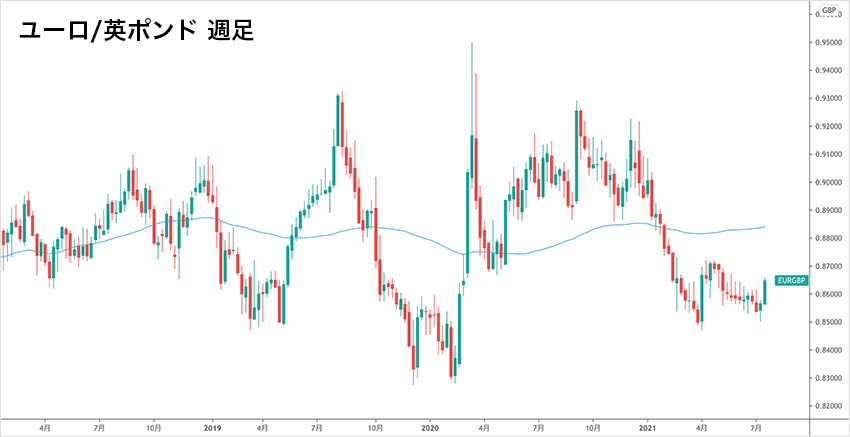

以下は週足のユーロ/英ポンドに、75日移動平均線を表示させたチャートです。

移動平均線が一方向に傾いて推移するチャートは、トレンドが強く出ている通貨ペアです。

逆に上記のように、移動平均線が水平方向に向かって推移するほど、中長期のリピート系注文に向いている通貨ペアと判断できますね。

リピート系注文向きの通貨ペアか判断に悩んだら、このように移動平均線を使うと見極めるのに便利なのでおすすめです。

変動幅が小さい通貨ペア

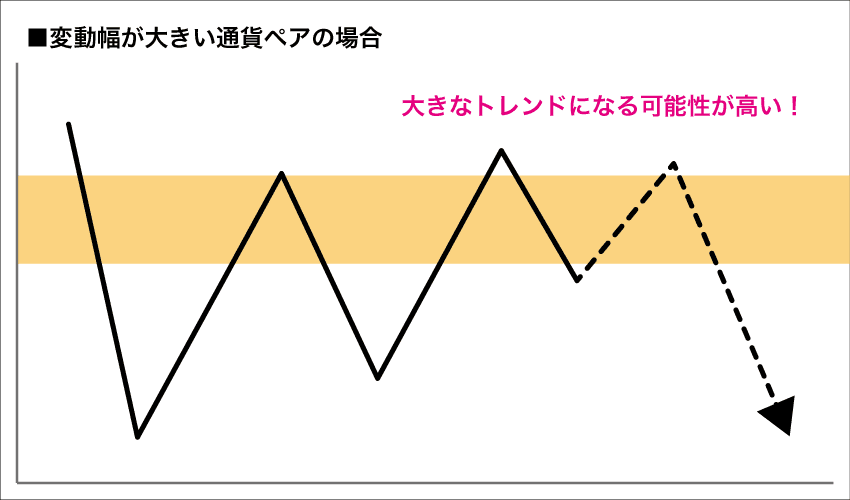

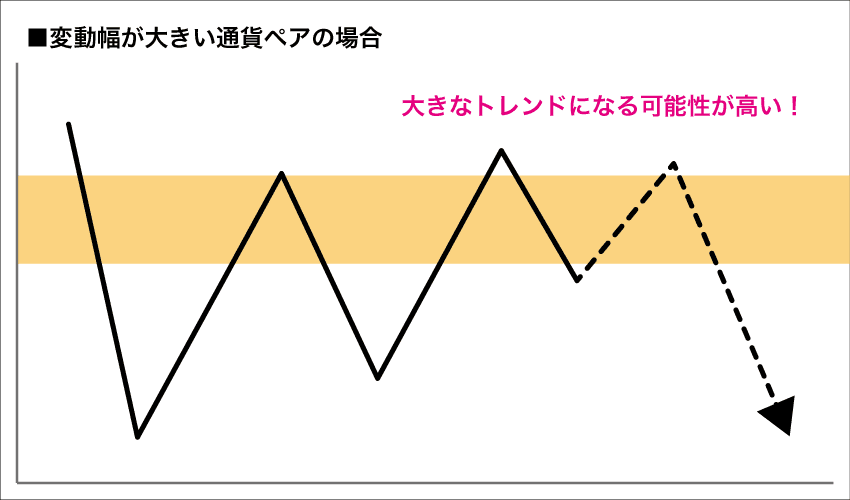

変動幅(=高低差,高値・安値の差)が大きい通貨ペアは、リピート系注文には不向きです。

なぜなら変動幅が大きい通貨ペアほど、大きなトレンドになりやすく、予想の逆に動いたら損失リスクも高くなるからです。

下記の例でいうと、リピート系注文をオレンジの範囲で買いで仕掛けたとしましょう。

もともとの変動幅が大きい場合、想定したレンジを外れてしまう可能性も高くなってしまうのです。

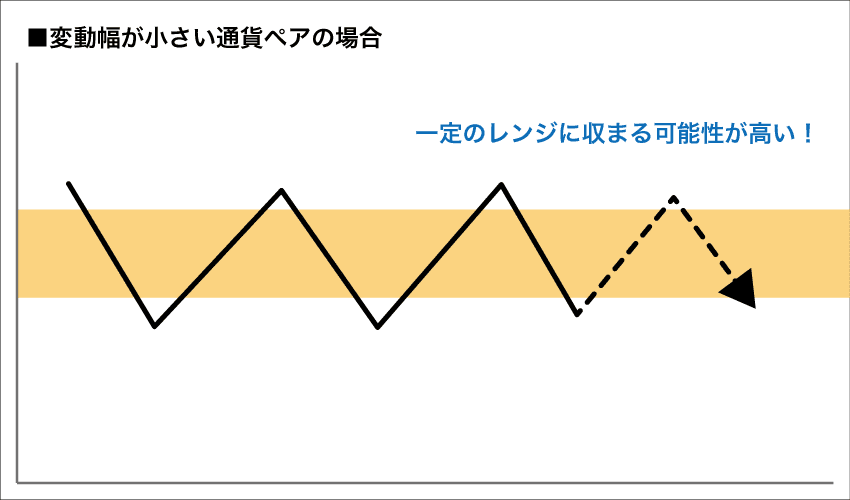

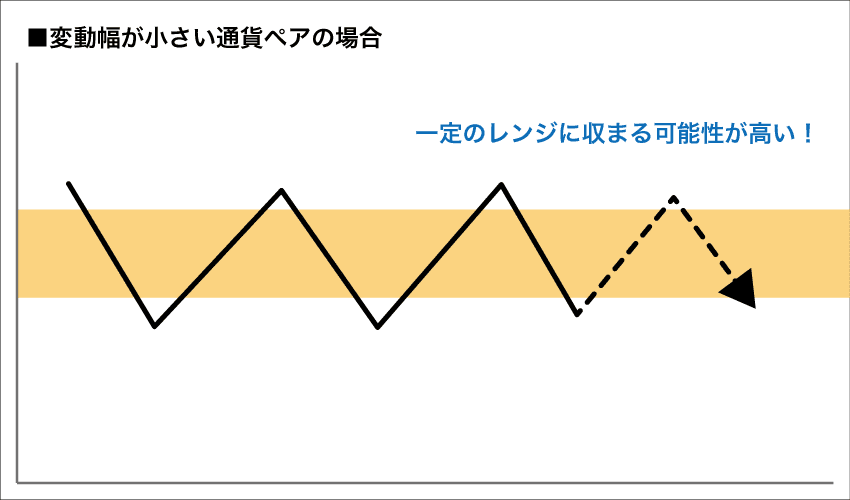

FX取引ではボラティリティ(変動率)も話題になったりしますが、変動幅が小さい通貨ペア=ボラティリティが小さい通貨ペアのことを指します。

過去チャートを見て、水平なサポートラインとレジスタンスラインを描くことでき、さらに狭い範囲で動く通貨ペアを見つけられたら、それこそが変動率が小さい通貨ペアとなります。

狭い一定のレンジで、長期にかけて推移していれば、今後もその範囲で推移する可能性に期待ができますね。

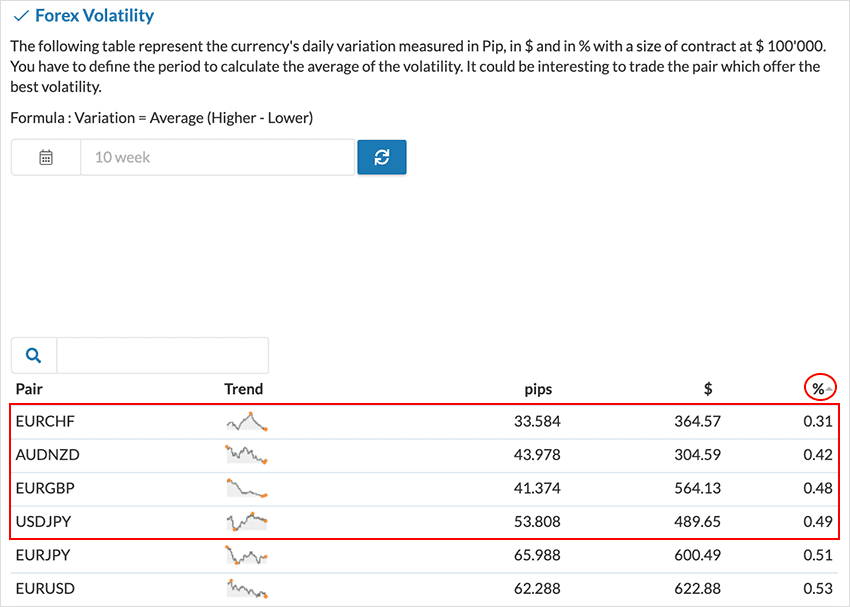

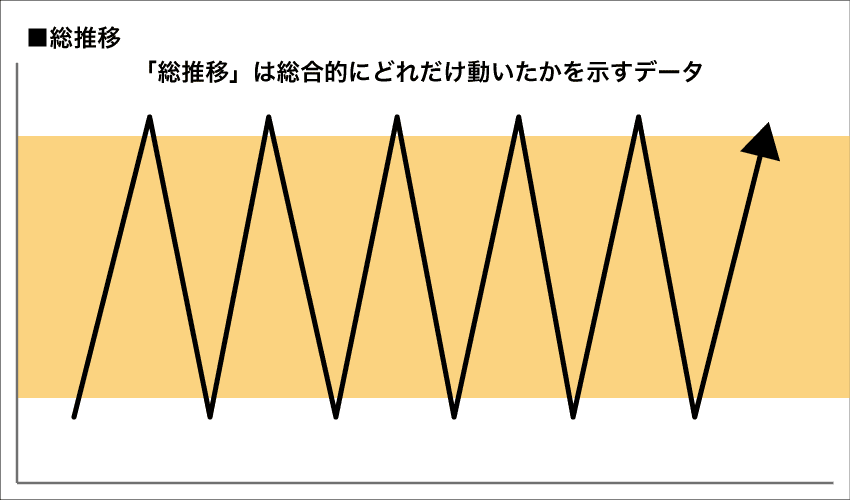

Forex Volatilityで変動幅が狭い通貨ペアを判断

ボラティリティはフランスの為替情報サイト、MATAFの「Forex Volatility」でかんたんに判断することもできます。

記事公開日時点の調査では、デフォルトの10週間で「%」を小さい順にしたとき、ボラティリティが小さい通貨ペアは以下でした。

ユーロ/スイスフラン 豪ドル/NZドル ユーロ/英ポンド

ボラティリティが小さい通貨ペアを選ぶポイントは、大きく2つあります。

- 流動性が高い通貨ペアの組み合わせ

- 同一経済圏の通貨ペア

流動性が高い組み合わせは、全通貨ペアのなかで「米ドル/円」と「ユーロ/米ドル」の2通貨ペアです。

そして同一経済圏とは、欧州通貨同士やオセアニア通貨同士の組み合わせで、やはり「豪ドル/NZドル」「ユーロ/英ポンド」はその代表格といえます。

このほか欧州通貨同士の組み合わせでは「ユーロ/スイスフラン」があります。

2015年にスイスフラン・ショックが発生し、1ユーロ=1.2スイスフランの上限撤廃により大暴騰が発生した過去がありますが、近年はもっともボラティリティが小さい通貨ペアとして知られています。

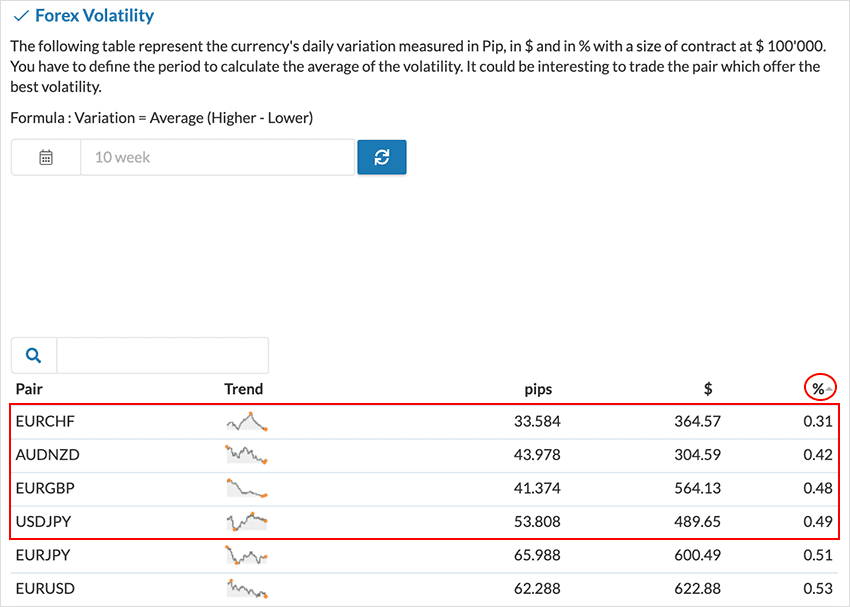

総推移が大きい通貨ペア

総推移の大きさとは、上下に何度も動きやすい通貨ペアのことです。

(※マネースクエアでは総推移、アイネット証券では推移と呼んでいますが、ともに意味は同じです。)

ボラティリティが小さいことに加えて、総推移が大きいほど上下に動きやすいため、利益を積み重ねてくれる通貨ペアであると判断できます。

総推移については、アイネット証券のコンテンツでかんたんに調べることができます。

記事更新日時点の1年と3年のデータで、高金利通貨を除いた「変動幅が小さい」通貨ペアの1位〜5位を見ていきましょう。

| 1年の変動幅 | 通貨ペア | 総推移 |

|---|---|---|

| 1位 478pips | ユーロ/英ポンド | 40,702 |

| 2位 494pips | ユーロ/スイスフラン | 60,304 |

| 3位 596pips | NZドル/米ドル | 61,354 |

| 4位 615pips | 豪ドル/NZドル | 68,235 |

| 5位 629pips | 豪ドル/米ドル | 64,940 |

| 3年の変動幅 | 通貨ペア | 総推移 |

|---|---|---|

| 1位 1,054pips | ユーロ/英ポンド | 192,375 |

| 2位 1,175pips | ユーロ/スイスフラン | 212,330 |

| 3位 1,198pips | 豪ドル/NZドル | 248,979 |

| 4位 1,495pips | 豪ドル/米ドル | 254,077 |

| 5位 1,632pips | 米ドル/カナダドル | 292,430 |

※情報取得日:2024年11月28日

こちらの表から分かるとおり、変動幅が小さく総推移が多い通貨ペアは、中長期のリピート系注文に向いている通貨ペアといえます。

中長期のリピート系注文に向く通貨ペア

ここまでの流れで、豪ドル/NZドル、ユーロ/スイスフラン、ユーロ/英ポンド、NZドル/米ドル、豪ドル/米ドル、米ドル/カナダドルなどがリピート系注文に向いていることが分かりました。

リピート系に本当に向いている通貨ペアは?

それでは定番の米ドル/円も交えながら、アイネット証券を例に証拠金、スプレッド、スワップポイント(必要証拠金、スワップポイントは10,000通貨あたりの額)を見てみましょう。

| 通貨ペア | 必要証拠金 | スプレッド | 売り スワップ | 買い スワップ |

|---|---|---|---|---|

| 米ドル/円 | 6,030円 | 2.0銭 | -200 | 125 |

| 豪ドル/NZドル | 3,750円 | 6.0pips | -5 | 1 |

| ユーロ/スイスフラン | 6,260円 | 8.0pips | -235 | 100 |

| ユーロ/英ポンド | 6,260円 | 4.0pips | 95 | -105 |

| 米ドル/カナダドル | 6,030円 | 6.0pips | -80 | 25 |

※スプレッド取得日・記載日:2025年3月3日、スワップポイント取得・記載日:2025年3月3日

※掲載スプレッドは原則固定(例外あり)ですが、市場急変時や流動性低下時は拡大する場合があります。

こうしてみると、ユーロ/スイスフランはスプレッドが広いため、ある程度値幅を取る必要がありますね。

ユーロ/英ポンドは豪ドル/NZドルよりもスプレッドを抑えられます。

トレンドの見極めも必要ですが、スワップポイントの観点でいえば、ショートでスワップポイントも狙う戦略もできます。

まとめると、リピート系注文でおすすめの通貨ペアは以下です。

- 特にレンジ向きなら「豪ドル/NZドル」「ユーロ/ポンド」「ユーロ/スイスフラン」

- 証拠金の低さなら「豪ドル/NZドル」

- スワップポイント重視なら「ユーロ/ポンド」

- 総推移重視なら「米ドル/カナダドル」

豪ドル/NZドルに向く業者

続いて、業者ごとにスプレッドとスワップポイントを比較してみます。

(※必要証拠金はどの業者もほぼ同一水準ですので、比較対象から外しています。)

| FX業者名 | 豪ドル/NZドル スプレッド | 取引 手数料 | 豪ドル/NZドル 買いスワップ | 豪ドル/NZドル 売りスワップ |

|---|---|---|---|---|

| 4.5pips *1 | 無料 | -17 | 17 |

| 10.0pips | −80 | 0 | |

トラッキングトレード トラッキングトレード | 7.1pips | -39 | 1 | |

| 6.0pips | 無料 | -6 | 2 |

| 12.0pips | 無料 | -80 | 0 |

| 3.9pips *2 | 無料 *3 | 1 | -9 |

| 3.4pips *2 | 無料 | – | – |

※スプレッド取得日・記載日:2025年3月3日、スワップポイント取得・記載日:2025年3月3日

※掲載スプレッドは原則固定(例外あり)ですが、市場急変時や流動性低下時は拡大する場合があります。

※みんなのシストレのスワップポイントは、ストラテジーの取引損益に含まれています。

*1 自動売買注文の場合。

*2 2025年2月17日の参考値。

*3 トラリピの場合。通常注文、狭割対応注文は手数料が発生。

ユーロ/英ポンドに向く業者

| FX業者名 | ユーロ/英ポンド スプレッド | 取引 手数料 | ユーロ/英ポンド 買いスワップ | ユーロ/英ポンド 売りスワップ |

|---|---|---|---|---|

| 3.7〜 4.8pips *1 | 無料 | -112 | 112 |

| 4.0pips | -240 | 50 | |

トラッキングトレード トラッキングトレード | 2.9pips | -130 | 75 | |

| 4.0pips | 無料 | -95 | 85 |

| 4.0pips | 無料 | -240 | 50 |

| 5.0pips *2 | 無料 *3 | -89 | 81 |

| 3.7pips *2 | 無料 | – | – |

※スプレッド取得日・記載日:2025年3月3日、スワップポイント取得・記載日:2025年3月3日

※掲載スプレッドは原則固定(例外あり)ですが、市場急変時や流動性低下時は拡大する場合があります。

※みんなのシストレのスワップポイントは、ストラテジーの取引損益に含まれています。

*1 自動売買注文の場合。

*2 2025年2月17日の参考値。

*3 トラリピの場合。通常注文、狭割対応注文は手数料が発生。

米ドル/円に向く業者

| FX業者名 | 米ドル/円 スプレッド | 取引 手数料 | 米ドル/円 買いスワップ | 米ドル/円 売りスワップ |

|---|---|---|---|---|

| 3.3銭 *1 | 無料 | 165 | -215 |

| 1.0~ 5.0銭 | 130 | -245 | |

トラッキングトレード トラッキングトレード | 0.2銭 | 175 | -207 | |

| 2.0銭 | 無料 | 125 | -250 |

| 2.0銭 | 無料 | 130 | -245 |

| 3.6銭 *2 | 無料 *3 | 173 | -257 |

| 1.9銭 *2 | 無料 | – | – |

※スプレッド取得日・記載日:2025年3月3日、スワップポイント取得・記載日:2025年3月3日

※掲載スプレッドは原則固定(例外あり)ですが、市場急変時や流動性低下時は拡大する場合があります。

※みんなのシストレのスワップポイントは、ストラテジーの取引損益に含まれています。

*1 自動売買注文の場合。

*2 2025年2月17日の参考値。

*3 トラリピの場合。通常注文、狭割対応注文は手数料が発生。

ここまで、長期にかけて一定範囲で推移しやすく、変動幅が小さく、何度も上下に動きやすい通貨ペアとして3つの通貨ペアをピックアップし、それぞれどの業者で取引すると有利なのかまとめました。

もちろん取引ツールの好みもありますので、どの業者を使うかは千差万別ですが、とくにスプレッドを重視するのがおすすめです。

業者選びのポイント【まとめ】

リピート系注文では注文の設置間隔を10pipsのように狭くするほど、スプレッドによって収益が圧迫されてしまいます。

もしスプレッドが10pipsなら、1万通貨なら1,000円が取引コストとなるため、1つの注文で1,000円以上の利益を狙う必要があるからです。

もちろん注文本数を多くなるほど取引コストがかかりがちですので、まずはスプレッドの狭さに注目すると、より収益化に効果的だといえます。

取引ツール別にリピート系注文などの自動売買を比較するなら、こちらの記事も合わせてどうぞ。

リピート系注文でおすすめの業者

インヴァスト証券「トライオートFX」

インヴァスト証券の「トライオートFX」は、リピート系自動売買に特化した人気のFXサービスです。

1,000通貨から取引できて、スプレッドも業界水準で低く、はじめての自動売買にも最適!

レンジ相場にもトレンド相場にも対応する多彩な自動売買プログラムを選ぶだけで、すぐに運用できるので、忙しい方でもすぐに取引を始められます。

裁量取引にも対応しており、CFDやETF(日経225など)と組み合わせて資産を分散したポートフォリオ運用も可能です。

売買はすべて自動でお任せできるので、相場の監視に時間を取られることもありません。「自分でタイミングを見極めるのが難しい」という方も安心して取り組めます。

手軽にFXの自動売買を始めたい方は、今すぐ「トライオートFX」をチェックしてみてください。

\ こちらから無料で「インヴァスト証券」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。