ノックアウトオプションは他の投資に比べると、どんなメリット・デメリットがあるのか気になりませんか?

たとえ同じ外国為替の取引であっても、FXと違い、ノックアウトオプションでは「オプション」という権利を売買する仕組みによって、損失リスクを限定しながら少額から取引できるメリットがあります。

これは、オプション取引から派生した金融商品だからこその魅力なんですね。

そこで、ノックアウトオプションならではのメリットとデメリットについて解説していきます。

ノックアウトオプションとオプション取引

まずはノックアウトオプションのベースとなる、「オプション取引」とは何かをかんたんにおさらいしましょう。

そもそもオプションとは権利や契約、選択権といったもので、携帯電話のプランでいうオプションや旅行のオプションツアーのように、ユーザー自身が選んで契約するものです。

オプション取引では、ある一定条件で売買するかしないかを、投資家自身が選択する権利のことを言います。

同じようにオプション取引の一種であるバイナリーオプションもまた、どのオプションを売買するかユーザー自身が選んで取引を行う点では共通していますね。

ノックアウトオプションはオプション取引のうちバリアオプションの一種で、原資産の価格が一定のバリアに達したらオプションの権利が失効するという金融商品なんです。

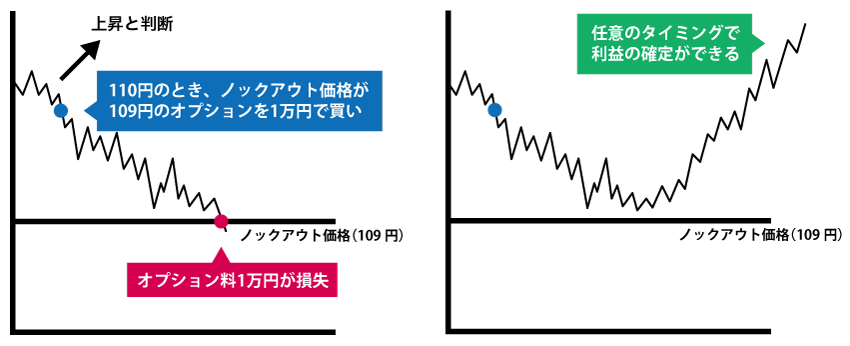

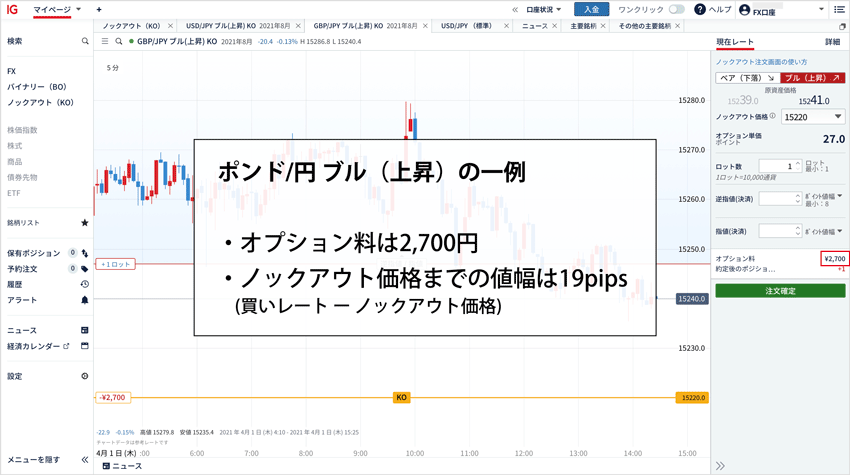

言葉だけだと難しそうなイメージがありますが、図で見るとかんたんです。

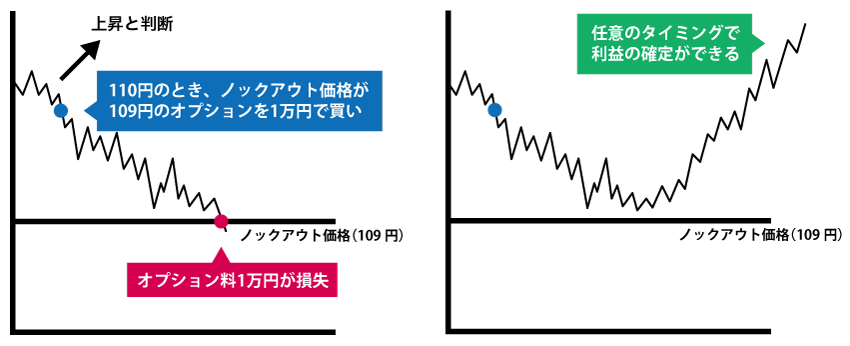

任意のノックアウト価格のオプションを売買するとき、それぞれ購入価格が設定されています。

新規注文を買いで発注するとしましょう。

上昇の予想に反して下落し、ノックアウト価格に達してしまったら、購入時のオプション料が損失となります。

もしノックアウト価格に到達さえしなければ、取引期限内なら好きなタイミングで決済ができます。

ノックアウトオプションは、このノックアウト価格に達したら権利が消滅するルールによって、「一般的なオプション取引」「FX」「CFD」などと比べても高い資金効率でトレードも可能となっています。

それではノックアウトオプションがどんな金融商品か分かったところで、具体的なメリットとデメリットを見ていきましょう。

ノックアウトオプション3つのメリット

ノックアウトオプションには大きく3つのメリットがあります。

- 資金効率の高さとリスク管理設計により攻守に優れている

- 最大損失額はオプション料のみに限定

- 色々な銘柄が取引できる分、収益チャンスが多い

それぞれ詳しく解説していきます。

資金効率の高さとリスク管理設計により攻守に優れている

ノックアウトオプション最大の特徴は、高い資金効率と同時に、あらかじめ損失リスクが限定されている設計にあります。

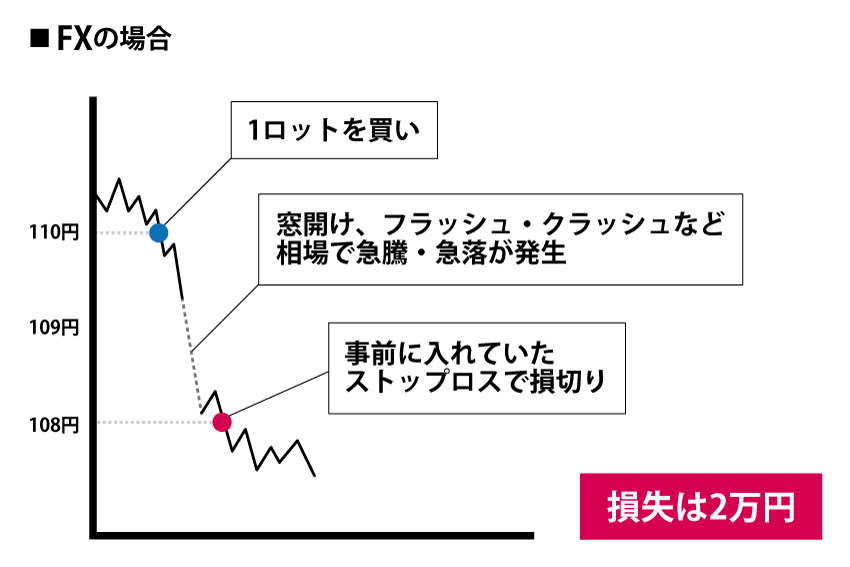

まずはノックアウトオプションとFXの違いをご覧ください。

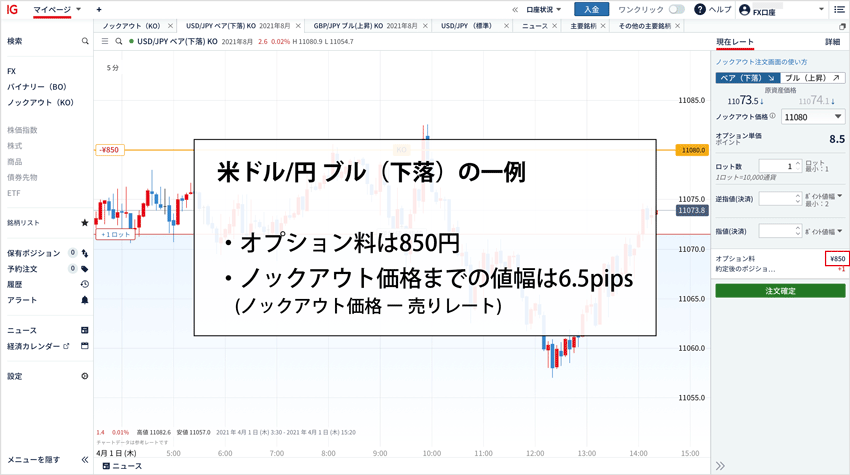

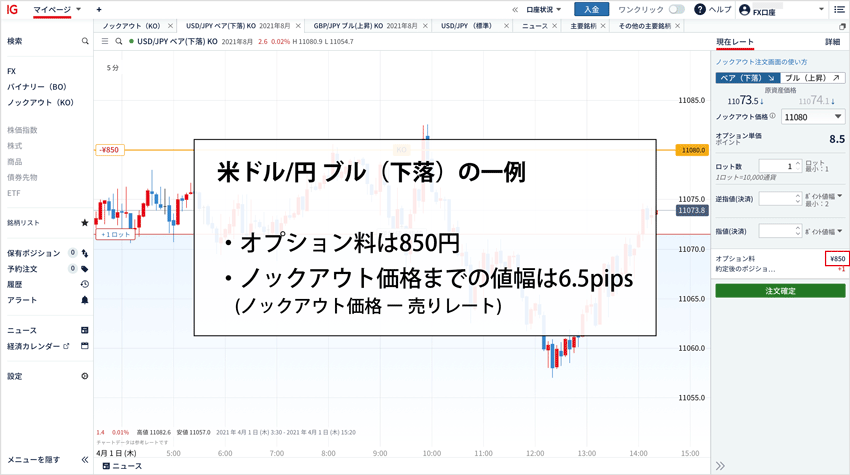

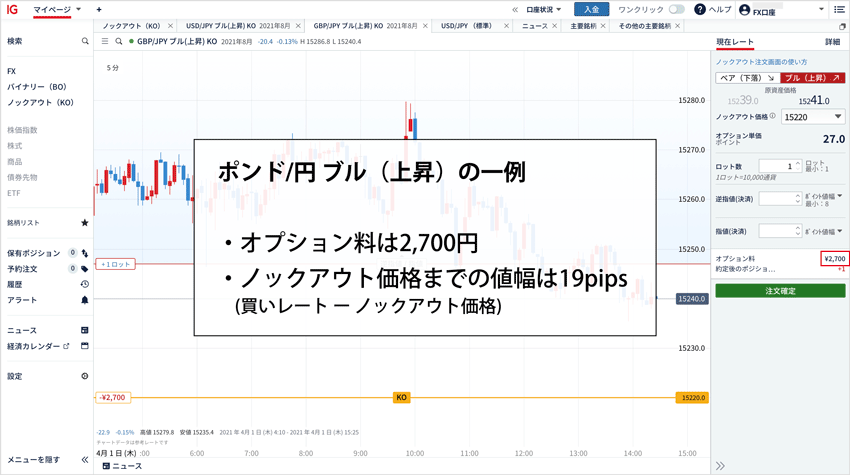

米ドル/円が110円のとき、1Lot(1万通貨)を取引する例で見ていきましょう。

| タイプ | 取引に必要な資金 |

|---|---|

| FX | 最小で約4.5万円 |

| ノックアウトオプション | *最小で約1,000円 (オプション料) |

*ノックアウト価格まで10pipsの場合

前述の通り、ノックアウトオプションでは「ノックアウト価格に達したら、購入したオプション料全額が損失」となる仕組みによって、他の金融商品よりも資金効率の面で優れています。

選択するノックアウト価格によっては、FXに比べて50倍ほど高い資金効率の効果を得ることも可能です。

スキャルピングをするケースなら、ノックアウト価格に達しやすいリスクを許容しつつも、効率よく収益を狙う戦略もできますね。

ただしノックアウトオプションでスイングトレードする場合は、現在レートからある程度の余裕ある値幅でノックアウト価格を選ばなければいけません。

なぜなら中長期の取引になることから、ノックアウトされずにポジションを保有する必要があるからです。

ノックアウトオプションとFXそれぞれで、1円の変動に耐えるのに必要な資金の違いも見てみましょう。

| タイプ | 損失確定までの値幅 | 1円の変動に耐える 取引に必要な資金 |

|---|---|---|

| FX (証拠金維持率100%) | 強制ロスカットまで マイナス1円の変動 | 5.4万円 |

| ノックアウトオプション | ノックアウト価格まで マイナス1円の変動 | 1万円 (オプション料) |

FXで証拠金維持率が100%の場合、米ドル/円が110円のとき、1円(100pips)の値動きに耐えるには54,000円の元手が必要です。

つまりFXでは、1Lot(10,000通貨)の取引でも数円以上の値動きに耐えるには、元手は数十万円が必要となります。

しかし、ノックアウトオプションではFXと違って余剰資金も不要です。

ご覧のとおり、1円の値動きに耐えるとしても資金効率がいいことが分かりますね。

最大損失額はオプション料のみに限定

FXでは損切りできずに損失が拡大してしまうと、強制ロスカットが待ち構えています。強制ロスカットは資産を守るためのルールで、証拠金維持率が一定以下となれば、即座にポジションが決済されます。

いくら資産を守るルールとはいえ、ひとたび執行されたら資産は大きく減ってしまいます。

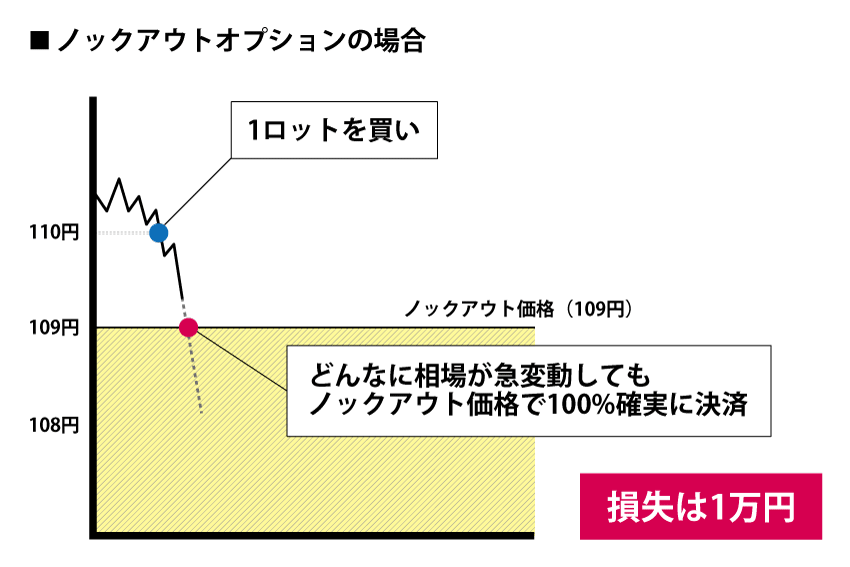

しかしノックアウトオプションでは、FXと同じ取引数量よりも少ない資金で、ノックアウト価格で確実に損失の拡大を食い止めることができます。

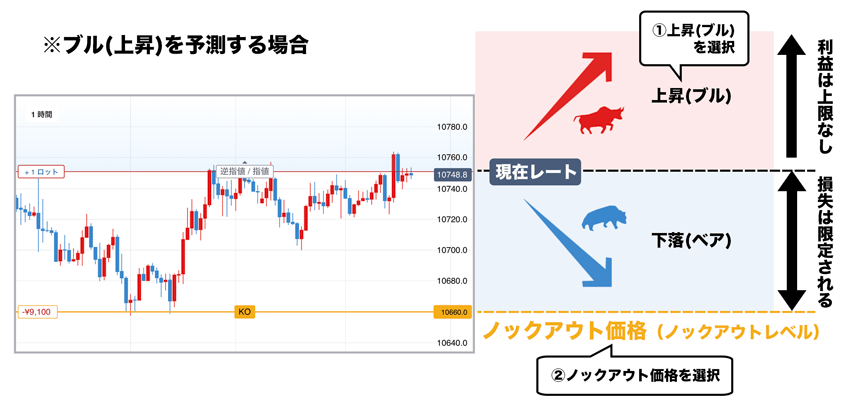

以下の画像は、上昇を予想してトレードする場合の例です。

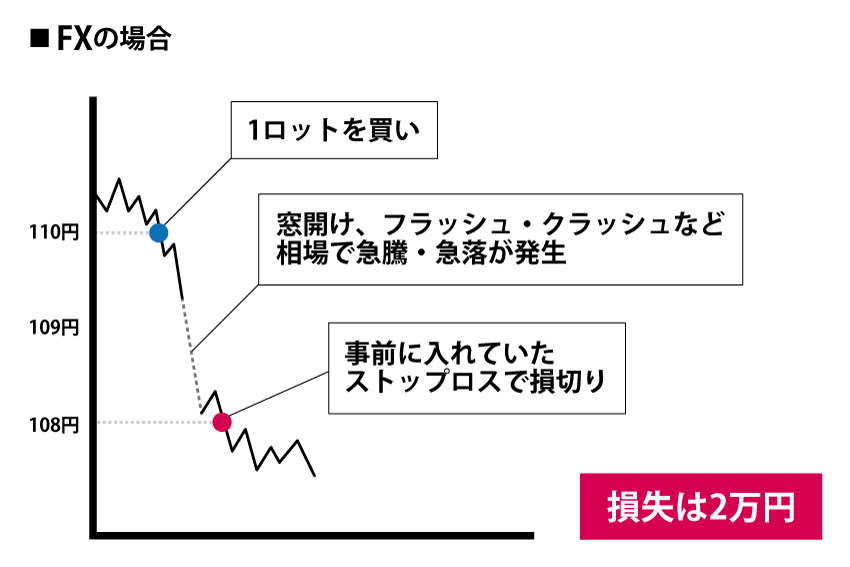

FXでは、窓開けや◯◯ショックのように、急な相場変動によって損失となる可能性もあります。

たとえストップロス(決済逆指値)を設定していたとしても、相場の急変動やスリッページによりストップロス以上の損失となるケースもあります。

しかしノックアウトオプションでは、ノックアウト価格での決済は100%確実に保証されるため、ノックアウト価格以上の損失となることがありません。

とくにFXで相場急変動時は、含み損が確定するときの逆指値注文は、約定時は成行注文の仕組みで発注されます。

これによりマイナス方向にスリッページしやすいこともあり、意図しない損失となってしまうケースもあります。

ノックアウトオプションで必要なのはオプションの購入額だけです。

仮にノックアウト価格に達しても、「オプション購入額=最大損失額」とわかりやすいシステムとなっています。

このように、最大損失額は取引開始時の時点で確定していることが、リスクが限定されているノックアウトオプションならではのメリットです。

色々な銘柄が取引できる分、収益チャンスが多い

FXでは、20〜30通貨ペア程度を取り扱っている業者が大半です。

対してノックアウトオプションでは、色々な銘柄が提供されていることも大きなメリットです。

例えばIG証券のノックアウトオプションなら、なんと約500銘柄(2025年6月末時点)を取り揃えています。

- 為替:約100通貨ペア+ドルインデックス

- 株価指数:26銘柄(日経225、NYダウなど)

- 商品:26銘柄(金、銀、原油など)

- 株式:約330銘柄(日本株:約130銘柄、米国株:約200銘柄)

- その他:2銘柄(ボラティリティ指数など)

FXでは米ドル/円しか取引しない方もいますが、為替が動いていないときでも、他のマーケットに目を向けると取引チャンスは無限にあります。

たとえ為替だけの取引だとしても、IG証券では約100通貨ペアも用意しており、主要通貨ペアはもちろんのこと、マイナー通貨ペアまで自由に選択できる魅力を備えています。

ノックアウトオプション8つのデメリット

もちろんノックアウトオプションは万能ではなく、デメリットも存在します。

- ポジション保有期限に制限がある

- 一度決めたノックアウト価格の変更は不可

- 狙った位置にノックアウト価格を置けない

- エントリーは成行のみで指値が使えない

- FXよりもスプレッドが広い

- ボラやトレンドでノックアウト価格は変化する

- 値動きが不安定な銘柄では脆弱

それぞれ具体的に説明していきます。

ポジション保有期限に制限がある

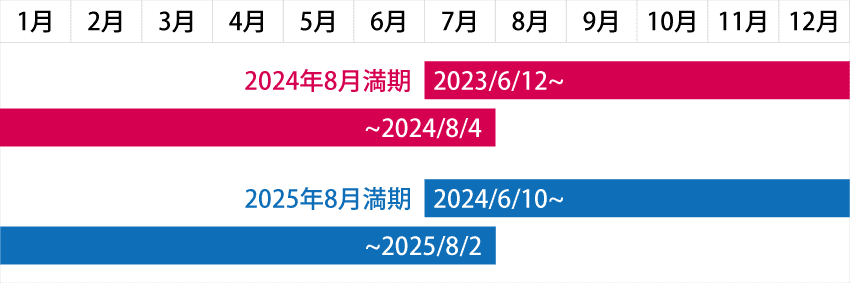

ノックアウトオプションのポジション保有期限は、最大で1年程度です。

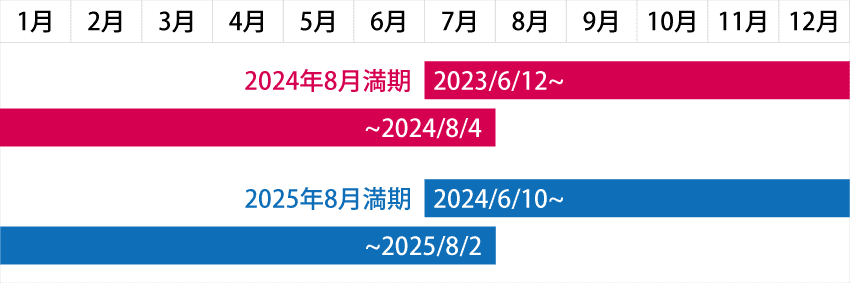

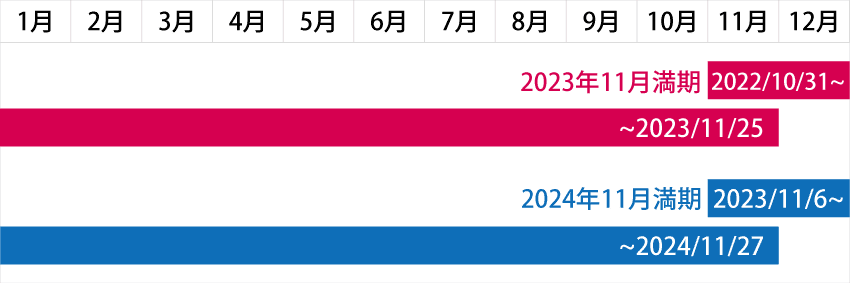

IG証券の取引期限を例にすると、8月満期の新銘柄は7月上旬から取引ができ、翌年の8月上旬までポジションの保有ができます。旧銘柄と1ヶ月ほど重なって新銘柄がスタートし、おおよそ1年1ヶ月が最長の取引期限となります。

もし期限のときに決済していなかった場合は、満期時のレートで自動精算される仕組みです。

ノックアウトオプションの取引期限【まとめ】

- IG証券:最大約1年(毎年8月上旬まで)

- FOREX.com:最大約1年(毎年11月下旬まで)

- Plus500証券:最大28日

- FXTF:最大約1か月(4週間)※3週間ごとに1か月(4週間)期限のオプション取引が開始

このようにノックアウトオプションでは保有期限があることから、数年単位で塩漬けできないのがデメリットです。

つまり、ポジショントレードのような長期トレードには向いていない金融商品といえます。

一度決めたノックアウト価格の変更は不可

ノックアウトオプションでは、新規注文時に選択したノックアウト価格ごとにオプション料が設定されています。

最初に支払ったオプション料そのものが最大損失額の上限として制限されているルールにより、一度決めて発注したら、ノックアウト価格は変更することができません。

ですから、ノックアウト価格は慎重に選んで発注する必要があります。

※ノックアウト価格(ノックアウトレベル)の決め方は、詳しく解説している以下記事をご参考にしてください。

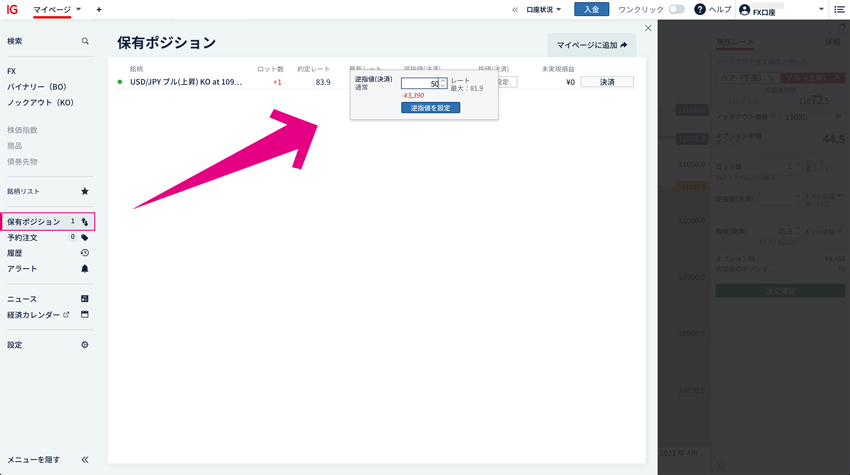

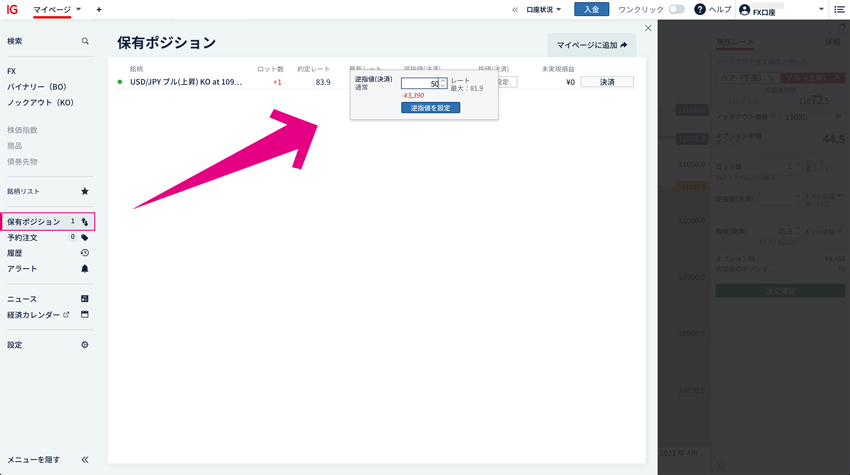

ただしノックアウトオプションでは「逆指値注文」も用意されています。

あまりにもノックアウト価格を広くして新規注文してしまったとしましょう。

その保有ポジションに対し、新規発注後のタイミングでも逆指値注文を入れることができます。

つまりノックアウト価格を狭くした場合はあとから対処できませんが、ノックアウト価格を広くして発注してしまった場合なら、追加で手前にストップロスを入れて損失をコントロールすることが可能です。

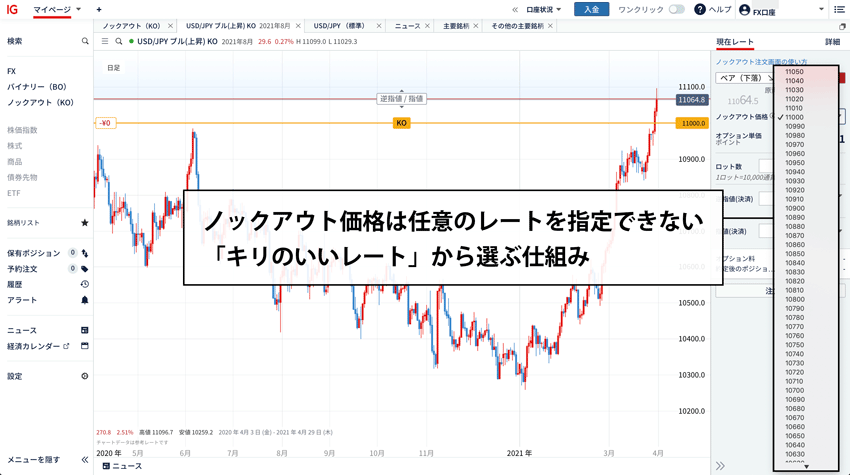

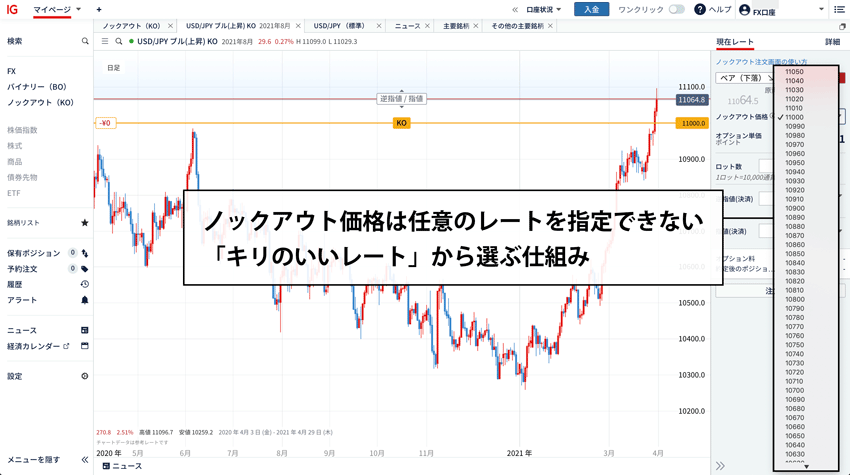

狙った位置にノックアウト価格を置けない

ノックアウトオプションでは、ピンポイントのレートにノックアウト価格を設定できないこともデメリットです。

取引する銘柄によっても変わってきますが、IG消炎でFXの主要通貨を例にすれば、ノックアウト価格は「10pips間隔」で用意されています。

ですからチャート分析を行った結果、110.15円でノックアウト価格を設定するといったことができません。

ノックアウト価格を定めて上方向か下方向か迷ったら、オプション料は高くなるものの、ノックアウトされにくい原資産価格から離れたオプションを選ぶのがおすすめです。

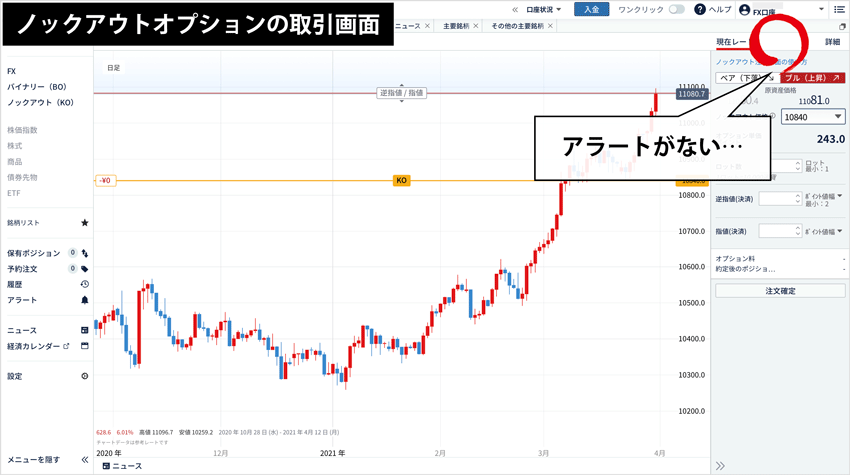

エントリーは成行のみで指値が使えない

ノックアウトオプションはIG証券、FOREX.com、FXTF、Plus500証券で取引できますが、全社ともに新規注文時に注文方法を選ぶ画面はありません。

つまり新規でのエントリーは「成行注文のみ」となっています。

「あらかじめ指値注文を入れて、有利な価格で待ち構えておきたい」と考える方もいるでしょう。残念ながら新規で指値注文はできませんが、この場合はアラートを設定して狙ったレートで通知設定しておくことで、取引チャンスを見逃さずに取引できます。

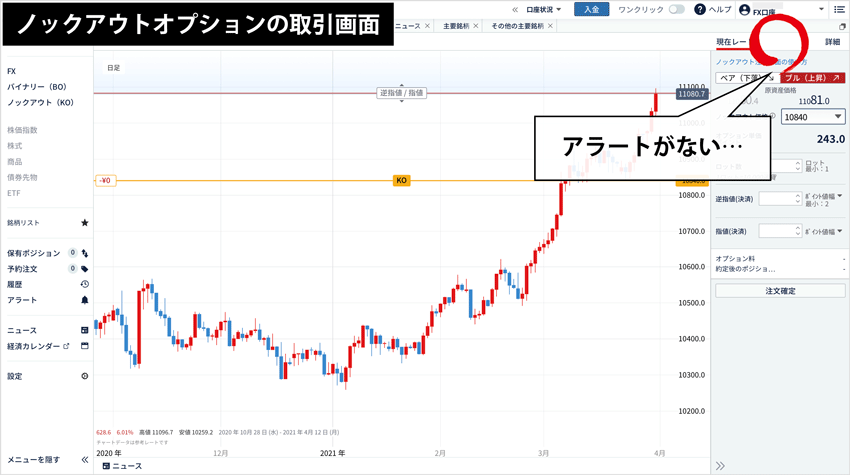

なおIG証券の取引ツールはアラート機能も魅力のひとつですが、ノックアウトオプション取引画面では、直接アラートを設定することができません。

しかし原資産となるFXなどの取引画面にはアラートが用意されているので、こちらから何ら不自由なく指定レートで設定できます。

自分が判断するレートでアラートを入れておけば、PC/スマホアプリ、どの端末でもそのタイミングでエントリーできるので便利です。

なお新規注文での指値注文は非対応ですが、決済時は指値注文を使うことできます。

「新規注文時に指値で利食いを入れておく」

「ポジション保有後に、指値を後から入れる」

このように、決済注文としての指値注文はどのタイミングでも発注することができます。

FXよりもスプレッドが広い

ノックアウトオプションはFXよりもスプレッドがやや広いのがデメリットです。

IG証券の主要銘柄で違いをご覧ください。

| 通貨ペア | FX | ノックアウト オプション |

|---|---|---|

| 米ドル/円 | 0.2銭 | 0.8銭 |

| ユーロ/円 | 0.5銭 | 1.1銭 |

| ポンド/円 | 0.9銭 | 2.0銭 |

| 豪ドル/円 | 0.7銭 | 1.3銭 |

| ユーロ/米ドル | 0.4pips | 0.6銭 |

IG証券のFX口座は低スプレッドが魅力ですが、同一業者でもこのように開きがあります。

ノックアウトオプションは少額から取引できる魅力がある反面、超短期のスキャルピングで瞬間的に数pipsの利益を狙うなら、FX口座の方が収益化しやすいといえますね。

とはいえIG証券のノックアウトオプションよりも、スプレッドが広いFX業者は多いです。

数分のスキャルピングやデイトレードのように、秒スキャでもない限り、それほどスプレッドの差は気にならないと思います。

ノックアウトオプションのスプレッドは、こちらの記事も合わせてどうぞ。

ボラやトレンドでノックアウト価格は変化する

ノックアウト価格は常に一定ではなく、リアルタイムに変動します。

経済指標の発表時やトレンドが強いときなど、ボラティリティ(変動率)が大きいときは最小のノックアウト価格は高くなります。

逆に値動きが穏やかなときは、原資産の現在レートに近いノックアウト価格を選ぶことができます。

しかしボラが激しいときはすぐノックアウト価格に達しやすいため、現在レートからノックアウト価格までの幅が自動的に広くなる仕組みです。

ですから取引する通貨ペアや銘柄によっても、最小のノックアウト価格は違ってくるのです。

雇用統計のときに安いオプションで注文すると、あっという間にノックアウトされる可能性が高いですよね。

極端に狭いノックアウト価格で発注できないということは、ノックアウトされにくいことに繋がりますから、ユーザー目線の設計だとといえます。

値動きが不安定な銘柄では脆弱

少額で資金効率よくリスクを限定しながら取引できるノックアウトオプションでは、為替以外にも株価指数や商品までさまざまな銘柄で取引ができます。

しかしいくら損失リスクが限定されているとはいえ、一概にも値動きが不安定な銘柄とは相性が良いとはいえません。トレンドの方向性が明確ではなく、上下に激しく動いたらすぐにノックアウト価格に達して損失が確定してしまうからです。

つまり値動きが不安定な銘柄では、ノックアウトオプションの設計上脆弱なシステムといえます。そのため、最初はメジャー通貨ペアや主要な株価指数といった、多くの人が注目する銘柄を選ぶのがおすすめです。

もちろん、短期売買だからといってノックアウト価格までを極端に狭くするほど、損失リスクが高くなります。

スイングトレードでも、経済指標の突発的な値動きや、月曜日の窓開けによる損失リスクがあります。

つまりどの取引スタイルであっても、ノックアウト価格を狭くしすぎないことが重要といえます。

ノックアウトオプションの仕組みによって、指定したノックアウト価格に一瞬でも達すれば損失となります。

とくにボラティリティが激しい銘柄の取引には、リスクを理解した上で取引するようにしてください。

ノックアウトオプションおすすめの業者

IG証券 ノックアウトオプション

ノックアウトオプションを日本で初めて提供したのがIG証券です。

主要通貨はもちろん、マイナー通貨や株価指数、金・銀・原油など、約500銘柄に対応しており、圧倒的な取扱数を誇ります。

2025年1月には、日本株と米国株を対象にした株式ノックアウトオプションもスタート!

たとえば話題のNVIDIA(エヌビディア)なども、損失リスクを限定しながら利益を狙えるのが魅力です。

スプレッドが狭いため、取引コストを抑えて利益を追求しやすいこともIG証券ならではの特徴です。さらに、無期限のデモ口座で納得いくまで練習できるため、初心者でも安心してスタートできます。

攻めと守りのバランスに優れたノックアウトオプションを取引するなら、IG証券がおすすめです。

\ こちらから無料で「IG証券」の口座開設ができます! /

お申し込みは最短3分、お手続きはスピーディーに完了します。

Plus500証券 ノックアウトオプション

Plus500証券では多彩なFXノックアウトオプションを、最小2,500通貨から取引することができます。

シンプルで操作性に優れたPC取引ツール/スマホアプリには、分析を強力にサポートするテクニカル指標が豊富に搭載されています。

国内全取り扱い業者のうち、決済トレール注文に対応しているのはPlus500証券だけの特徴です。

これにより、トレンドをトレール注文が自動追従して利益を狙っていくことが可能です。

デモトレードに対応しており、最小1,000円未満と少額でオプションを購入できることも魅力です。

\ こちらから無料で「Plus500証券」の口座開設ができます! /

お申し込みは最短5分、口座開設に係る費用は一切かかりません。