FXをはじめ、株式や先物取引などに共通する相場分析の手法には、「テクニカル分析」「ファンダメンタルズ分析」、そしてこの2つを組み合わせた「テクノ・ファンダメンタル分析」の3つがあります。

これらの分析は、為替市場の動向を読み解くうえで欠かせないアプローチです。

では、それぞれの分析手法が、どのような視点から相場の将来を予測しているのかを考えたことはあるでしょうか?

本記事では、テクニカル分析とファンダメンタルズ分析の違いや特徴、そしてそれぞれのメリット・デメリットを分かりやすく解説します。

相場の将来を捉える3つの分析方法

相場分析はファンダメンタルズ分析、テクニカル分析に大別できます。

また双方を併用したテクノ・ファンダメンタルズ分析という分析手法も含め、今日では主に3つのアプローチがあります。

- ファンダメンタルズ分析

- テクニカル分析

- テクノ・ファンダメンタル分析(テクノ・ファンダ分析ともいう)

それぞれ異なる視点から相場を読み解く手法ですが、現在の市場環境から将来の値動きを予測するという共通の目的を持っています。

投資で利益を上げるためには、どの分析手法を使うかが非常に重要です。

テクニカル分析とは?

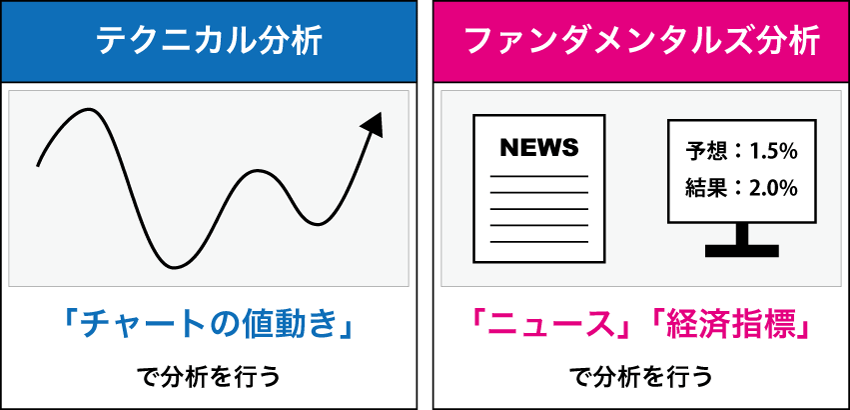

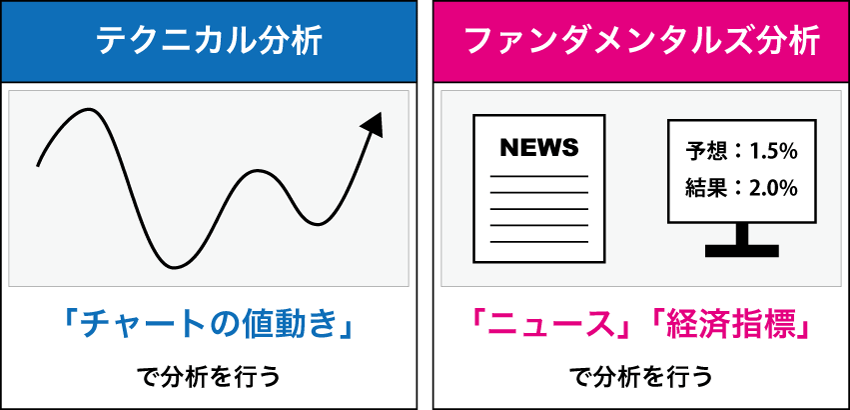

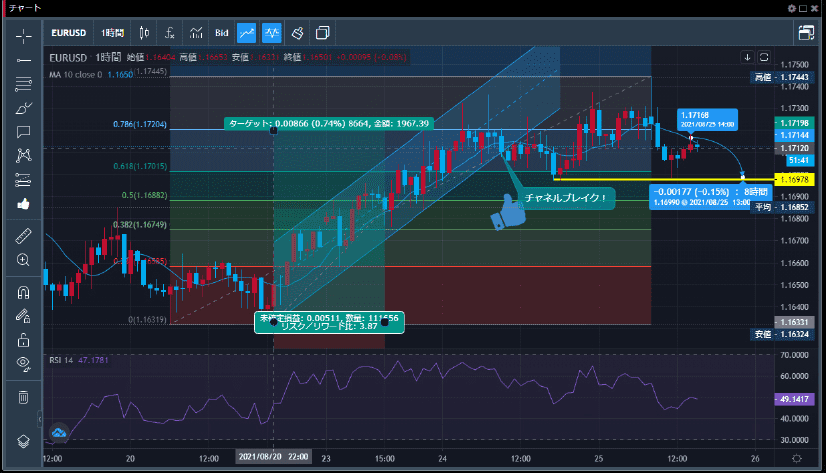

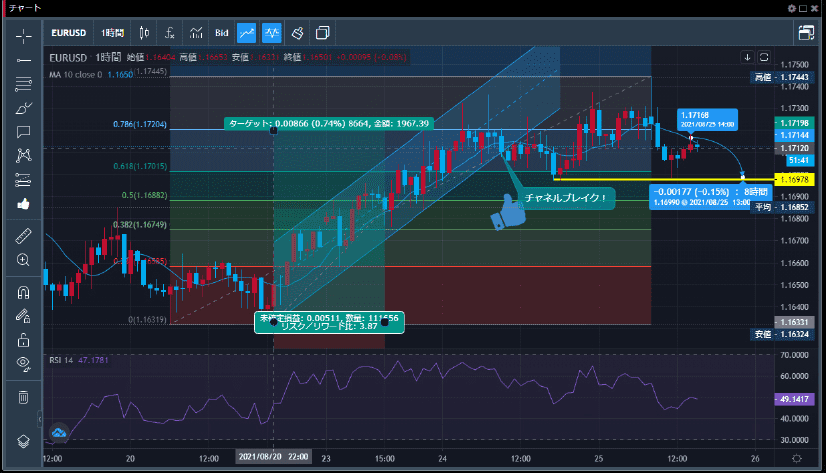

テクニカル分析は、相場の値動きを時系列で示すチャートで分析を行い、売買タイミングを判断する分析手法です。

チャートにテクニカル指標を表示させてテクニカル分析を行い、パターンや過去の値動き傾向をもとに将来の価格を予測してチャート分析していきます。

この分析は、天気予報のようなものに例えられることがあり、過去のデータをもとに、気象予報士が将来の降水確率を予測していく点が共通しています。

外的要因からなるファンダメンタルズ分析は、相場参入前の判断材料に重要です。

しかし相場参入後は、相場の需給関係や価格変動に注目したテクニカル分析が重要になってきます。

テクニカル分析の特徴

テクニカル分析では過去の値動きをベースとして分析を行うため、短期的な予想から長期的な予想まで幅広い分析に役立ちます。

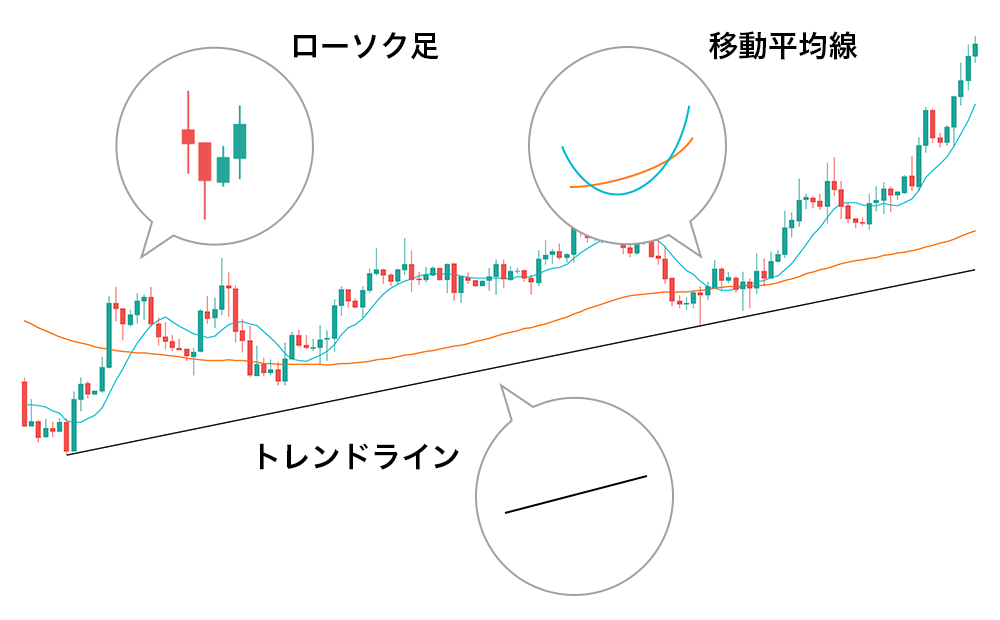

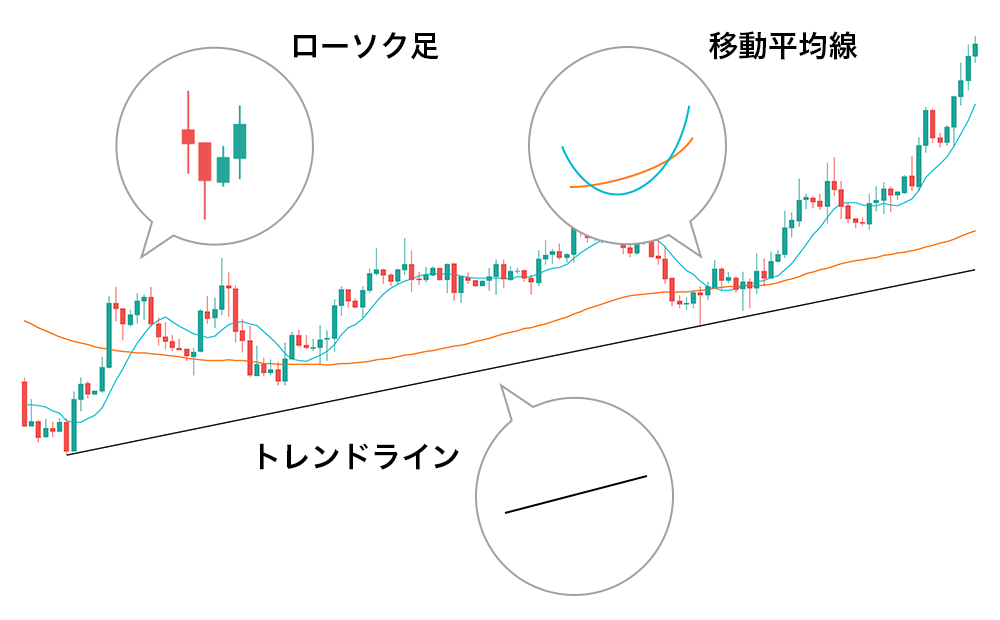

チャートでは価格やローソク足の形状、テクニカル指標の変化から、将来の方向性と売買のタイミングを捉えていきます。

そして「過去の価格動向を心理的・統計的に整理・分析して、将来の価格動向の予測すること」がテクニカル分析の目的となります。

価格には市場心理が反映されており、どんなに技術が進化した現代であろうと、市場心理に関しては過去も大きく変わりません。

そのため、価格変動にはある一定のパターンが存在します。

この一定の価格変動パターンを現在の相場に当てはめて将来を予測していくのが、テクニカル分析です。

刻一刻と移り変わる相場の変化をスピーディーにキャッチするには、チャートで値動きを分析することが必須となります。

テクニカル分析の種類

FX業者ごとに提供されているテクニカル指標は異なりますが、主要なテクニカル指標は業者を問わず利用できます。

テクニカル指標は数100種類以上が存在しますが、基本的な見方さえわかれば決して難しくありません。

まずは有名な移動平均線を基本として、メジャーで知名度が高いテクニカル指標を使うのがおすすめです。

なぜなら、多くのトレーダーが同じテクニカル指標で同じ転換を捉えるほど、その通りに動きやすい性質もあるからです。

なおテクニカル指標が示すシグナルは、必ずしも確実ではありません。

オシレーター系テクニカル指標には「ダマシ」と呼ばれる、売買のサイン通りに動かないこともあります。

テクニカル指標はトレンド系とオシレーター系を組み合わせて、それぞれの得意、不得意を補いながら分析していくようにしましょう。

またローソク足ひとつから値動きを見極めていくのも、立派なテクニカル分析です。

プライスアクション、酒田五法、チャートパターン分析、トレンドライン分析、エリオット波動など、一口にテクニカル分析といっても実に幅広く存在するのです。

- 過去の重要な価格は、現在の価格に影響を与える。

- 未来への期待も、現在の価格に影響を与える。

テクニカル分析というのは、過去の実績と未来への期待値で見極めていくもので、これにファンダメンタルズ要因が加わって為替は動いていきます。

チャート分析を基礎から学びたい方は、詳しく解説しているこちらの記事を参考にしてみてください。

テクニカル分析の特徴まとめ

- テクニカル分析は将来の価格を探るのに役立つ。

- 短期〜長期まで幅広い分析に使える。

テクニカル分析のメリット

価格は需給の変化によって変動しますが、テクニカル分析はこの「価格」が分析の対象ですので、相場の変化に瞬時に対応できます。

つまりテクニカル分析は、情報の多さによって思考がブレやすいファンダメンタルズ分析と違い、チャートひとつで客観的に売買判断できるのがメリットです。

過去の価格を分析して将来の価格が見えてくるなら、それは今の価格がこの先を見据えて成り立っている理屈となります。

最新の価格だけに注目しても将来の価格は予測できないため、今ある情報全てで値動きの先行きを予測しなければいけません。

つまり将来の価格を予測する上で、テクニカル分析は非常に効果的な手法といえます。

たとえファンダメンタルズ分析が正しくても、ファンダメンタルズ要因と今の相場との関係を理解できなければ相場予測はできません。

相場は実体経済の変化以上に激しく変動しますが、恐怖や欲望といった投資家心理も相場に影響を与えます。

つまり価格には需給だけではなく投資家心理も反映されますが、投資家心理の動向を分析できる手法がテクニカル分析というわけです。

そのため、直近の高値・安値、重要な価格、テクニカルポイントといった、多くの投資家の思惑が一致するほど、絶好の売買ポイントとなります。

そしてテクニカル分析によって、新規注文、決済注文(利益確定、損切り)の判断が行えます。

例えば損切りなら、サポート/レジスタンス、フィボナッチ、ピボットなどが決済レートの判断に使えるため、リスクコントロールにも役立てられます。

自分自身の手法でどこまでの損失を許容できるかは、テクニカル分析がその価格を照らしてくれるのです。

中長期向きのファンダメンタルズ分析に対し、テクニカル分析は短期の分析であっても、時間経過によりすぐに結果が出るため、短期目線の分析にも対応します。

中長期にかけた分析も行えますので、期間に縛られることなく活用できます。

テクニカル分析のメリット

- ファンダメンタルズ分析ほど多くの情報に左右されることなく分析を行える。

- 短期〜長期まで、幅広い期間の分析に使うことができる。

- 多くの投資家が同じ地点に注目するほど、大きな値動きの節目になりやすい。

- 具体的な注文レート探しに役立てることができる。

- リスクコントロールにも効果を発揮する。

テクニカル分析のデメリット

過去の価格は、将来の価格に確実に影響を与えるものではありません。

あくまでも参考値として捉えておくようにしましょう。

テクニカル分析のデメリット

- 100%確実なテクニカル分析は存在しない。

ファンダメンタルズ分析とは?

ファンダメンタルズ分析とは、相場の需給や需給要因に影響を与える材料(変動要因)にスポットを当てて、相場の将来を予測する分析手法です。

ちなみに需給は需要と供給のことで、需要を買い、供給を売りとしたとき、売買において2つのパワーバランスを判断していくというものです。

相場は需要と供給のバランスで形成され、「需給は全ての材料に優先する」ということを前提条件にしています。

ファンダメンタルズ分析の特徴

ファンダメンタルズ分析では、マクロ要因の動向から為替相場を捉えていきます。

具体的には金利や経済指標、各国の経済動向などで値動きの先行きを予測する分析手法です。

さまざまなファンダメンタルズ(経済の基礎的な条件)が絡み合って、それぞれの国の為替レートはおおまかな方向性を持って動いていきますので、中期〜長期的な予測に役立ちます。

政治・経済、金融情勢、天候・災害、経済指標といったファンダメンタルズ要因は、ニュース番組やロイターなどの金融情報メディア、FX業者のニュース配信、各種レポートから情報を得ることができます。

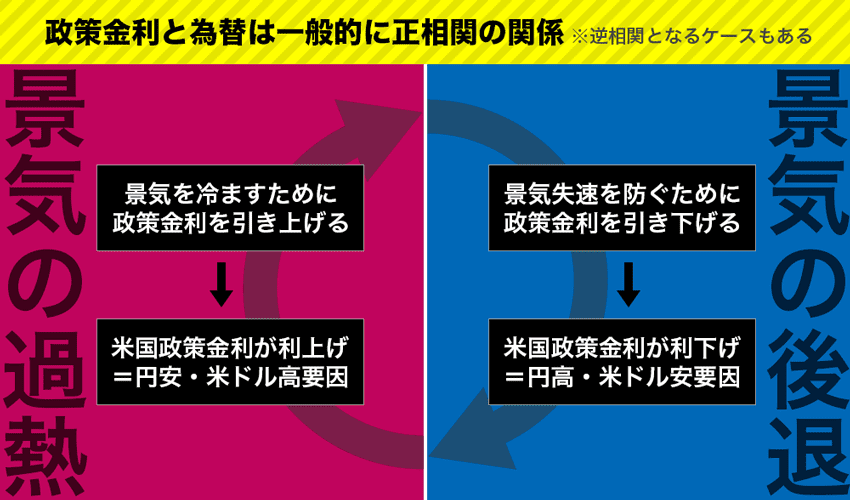

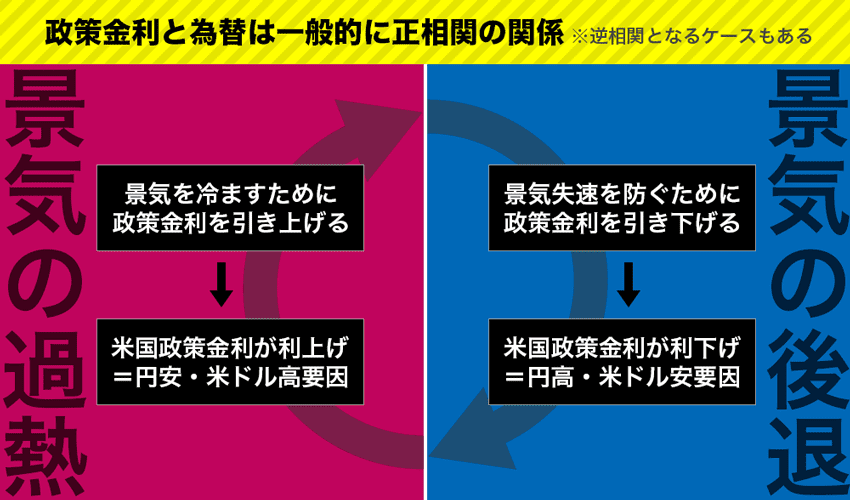

例えば、政策金利の変化から為替相場の大きな方向性を判断していくことができます。

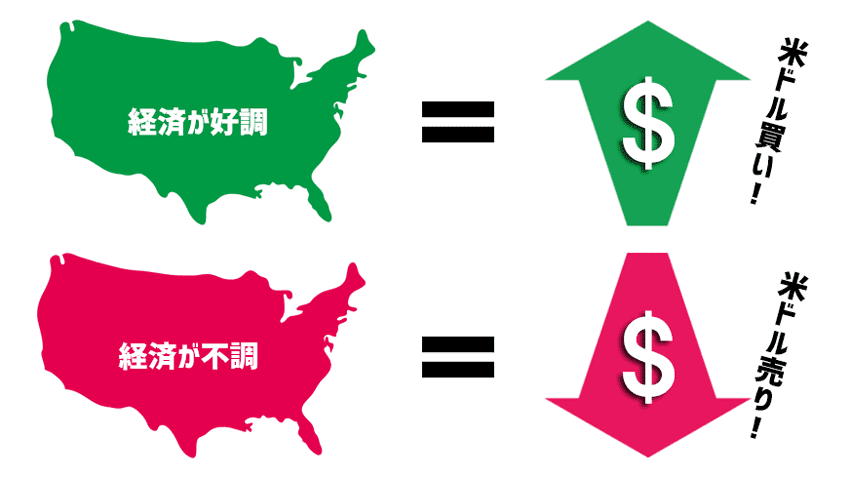

外国為替で基軸通貨となるアメリカのニュースや経済指標から、マーケットの先行きを判断していくこともファンダメンタルズ要因として欠かせません。

またファンダメンタルズ分析では、その通貨が本来あるべき価値を理論的に導き出して、現在の相場がこの理論的な価格よりも割高・割安かを考えて売買判断に生かすことができます。

さらに、需給やマクロ要因の変化から将来の需給を予測し、需要が多ければ相場は上昇、供給が多ければ相場は下落すると判断ができます。

ファンダメンタルズ分析は相場の因果関係が明確で、論理的な整合性を満足させる材料があることから、機関投資家を中心に、数多くの投資家から支持を集めています。

ファンダメンタルズ分析の特徴まとめ

- 理論的な価格と現在の価格とのかい離から売買を判断していく。

- 中長期の分析に向いている。

ファンダメンタルズ分析の種類

ファンダメンタルズ要因にはさまざまな構成要素がありますが、とくに影響を与えるのが以下です。

- 金融政策(とくに政策金利の変更)

- 経済指標による、景気の動向

- 有事(戦争や紛争、内戦、災害など)

- 要人発言(各国政府など重要人物の発言)

- 経済に関わるさまざまなニュース

- 石油価格、金価格の変動

- 各国の総選挙

- 株式市場の動向

- 大企業のM&A

ファンダメンタルズ要因として「金利」を例にすれば、米ドル相場への影響度の高さから注目されている「米国10年債券利回り」があります。

米国10年債券利回りが上昇すれば、米ドル/円も連動して上昇しやすい傾向があり、水準でいえば「3%」が非常に注目されています。

参考リンク:Investing.com|アメリカ 10年債券利回り

↑こちらのサイトでは、無料で米10年債券利回りの短期チャートが見られます。

FXにはスワップポイントの変動要因となる政策金利のほか、上記のように値動きに影響を与える国債の金利動向に注目してみてください。

こういった動向を追っていくのも、立派なファンダメンタルズ分析といえます。

また、ファンダメンタルズ要因の代表格となるのが「経済指標」です。

雇用統計をはじめ、経済指標発表時のタイミングとなると、その指標の結果しだいで大きく為替レートも変動します。

こおほかファンダメンタルズ的要素には、重要な人物による発言やニュース、戦争や内戦、石油価格や選挙の結果など、挙げたらキリがないぐらいさまざまな要素があります。

近年では前安部総理の就任後の発言により、日本円が円安方向へ推移したことも記憶に新しいですね。

為替相場の中心は米ドルですが、米大統領の発言は現時点でもっとも値動きに大きく影響を与える要因となっています。

ツイッターで要人や有名投資家をフォローするのもいいでしょう。

このように、さまざまな要因が重なって為替レートは日々変動していきます。

どちらか一方を重要視するのではなく、ファンダメンタルズ分析で大まかな値動きのイメージを作りながら、テクニカル分析でストーリーを組み立てるようにするといいでしょう。

各国の経済指標は、こちらのカテゴリーを参考にどうぞ。

ファンダメンタルズ分析のメリット

ファンダメンタルズ分析分析のメリットは、中長期的な相場の方向性をつかめる点にあります。

経済指標、金利、金融政策、地政学的リスクなどの根本要因から相場の「本質的な流れ」を判断できるため、理論的にも明快に分析できます。

これにより、一時的なノイズに惑わされずに投資判断が可能になります。

経済指標のイベントを把握することで、取引戦略に活かせることもメリットです。

雇用統計や政策金利の発表など、相場に影響を与えるイベントの前後の動きを予測できるため、ポジション調整やリスク管理に役立ちます。

またファンダメンタルズ分析では中長期的に方向性を捉えていきます。

つまり短期での分析には向いておらず、中長期向けの分析手法ということになります。

ファンダメンタルズ分析のメリット

- 経済指標、金利、金融政策、地政学的リスクなどの根本要因から相場の「本質的な流れ」を判断できる、理論的なわかりやすさが優れている。

- 中長期の分析に向いている。

ファンダメンタルズ分析のデメリット

ファンダメンタルズ分析における変動要因は数多く存在します。しかし、それら一つひとつを総合的に判断しようとすると、相場をどのように予測すべきか判断が難しいと感じる方も多いのではないでしょうか。

このような総合的な予測は、個人の裁量(経験、判断力、心理状態など)に依存するため、見解が分かれやすく、必ずしも正しい判断ができるとは限りません。

つまり、主観に基づいたファンダメンタルズ中心の売買判断は、特に初心者にとってはハードルが高く、実践が難しいのが現実です。

また、相場は市場の変化が反映されて動き始めると、ファンダメンタルズ要因のすべてを織り込むまで、その方向に動き続ける傾向があります。

しかし相場転換する局面は、ファンダメンタルズ要因は何の根拠ともなりません。

こうした局面のときは、既知のファンダメンタルズ材料はすでに価格に織り込まれており、過去の分析は機能しにくくなるからです。この時点で市場は未知のファンダメンタルズ要因に反応しているため、新たな材料が出ない限り、これまでの分析は通用しにくくなることが理由です。

つまり、ファンダメンタルズ分析には限界があり、材料が事実として市場に認識された頃には、すでに為替レートは大きく変動してしまっているのです。

通貨ペアごとに重要視される経済指標やニュースが異なり、情報の数も多いため、すべてを把握するのはかんたんではありません。

基本的な経済の仕組みから、専門的な知識まで幅広く理解する必要がありますので、初心者には少しハードルが高い分析方法といえるでしょう。

このように、ファンダメンタルズ分析には相場分析に多くの時間とエネルギーを要し、単体での予測が難しいというデメリットがあることも理解しておく必要があります。

ファンダメンタルズ分析のデメリット

- 分析自体に時間とエネルギーが必要で、かなり労力がかかる。

- 収集した情報が必ずしも正しいとは限らず、正しいとしても分析を誤ってしまう可能性がある。

- ファンダメンタルズ分析を決定付ける要因が多すぎる。

- 通貨の価値は相場動向、金利動向、景気動向によって変動するため、先行きの予測が難しい。

- ファンダメンタルズ分析単体では予測が困難である。

- 短期売買には不向き。

テクノ・ファンダメンタルズ分析

テクノ・ファンダメンタルズ分析はその名称が示すように、テクニカル分析とファンダメンタルズ分析を併用した分析方法です。

FXの入門書には「テクニカル分析もファンダメンタルズ分析も両方大事。」と書かれたりしていますね。

テクノ・ファンダメンタルズ分析自体はとくに目新しい手法ではなく、無意識のうちに取り入れている方も少なくないかもしれません。

双方の長所を取り入れ、より分析精度を高めて収益のパフォーマンスを上げていこうとするのが、テクノ・ファンダメンタルズ分析の目的なのです。

ファンダメンタルズ分析は中長期向きの分析手法ですから、ファンダメンタルズ要因で相場の大きな方向性を捉え、その方向にテクニカル分析を駆使して売買タイミングを探していくイメージです。

ファンダメンタルズ分析とテクニカル分析、どちらをどのくらいの割合で重視するかは、もちろん投資家の裁量に左右されます。

もし割合の選定で悩むなら、「短期ならテクニカル重視」「長期ならファンダメンタルズ重視」で検討してみてはいかがでしょうか。

どちらの分析が大切なのか

「テクニカル7割、ファンダメンタルズ3割」という言葉があります。

確かにテクニカルを重視するトレーダーは多いです。しかし「テクニカル10割」ではなくファンダメンタルズも意識することで、より多角的に相場判断を行っていけるようになります。

ただFXは他の金融商品と異なり、レバレッジを効かせることができ、売り注文からも売買できるメリットがあります。

そのため、投機的に短期間で利益に結び付けられる可能性があるため、テクニカル分析が重要だと考える方も多いです。

なぜならテクニカル分析は短期売買ほど重視されており、ファンダメンタルズ分析は中長期の方向性に大きな影響を与えるからです。

どちらか一方のみを極めればいいということではなく、両方ともFXの分析において非常に重要です。

もしも、それぞれどれくらいの比率がいいのか考えるなら、スイングトレードを半々の5:5で考え、取引期間が短くなるならテクニカル分析をより重視し、取引期間が長くなるならファンダメンタルズ分析をより重視してみてもいいでしょう。

短期的な売買タイミングはテクニカル分析、経済指標、ニュースヘッドラインに注目しつつ、長期的な方向性は金利や経済動向から読み取っていくように、双方を組み合わせてFX取引を行っていくのがスタンダードだといえます。

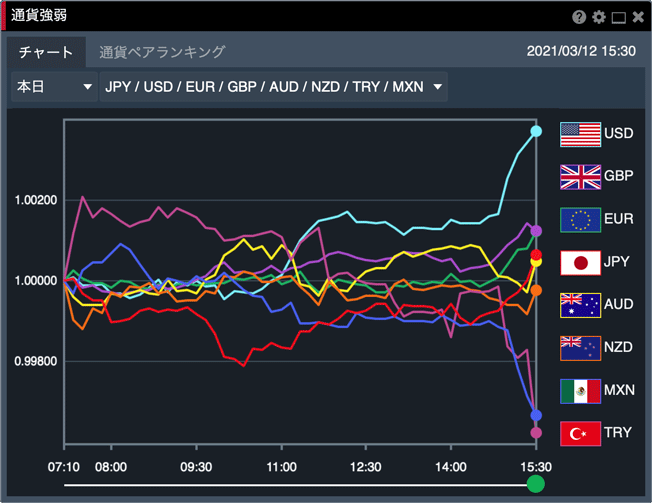

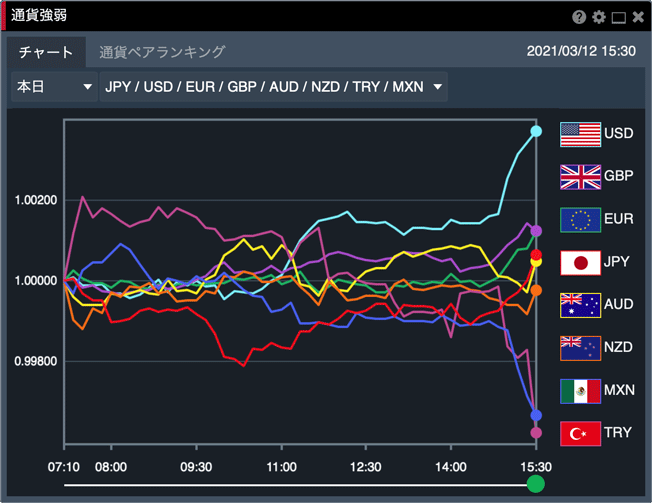

通貨の強弱を見るなら、みんなのFX!

みんなのFXでは「通貨強弱」が提供されています。

通貨強弱は「過去の通貨の変動率から算出した通貨指数を元に、通貨ごとの強弱を可視化したツール」となっており、通貨ペアだけでは判断しにくい通貨ごとの強弱をテクニカルの観点で見られます。

会員限定機能となっており、みんなのFXで口座開設後、スマートフォンアプリかPC取引ツールにログインすれば通貨強弱を使うことができます。

\ こちらから無料で「みんなのFX」の口座開設ができます! /

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

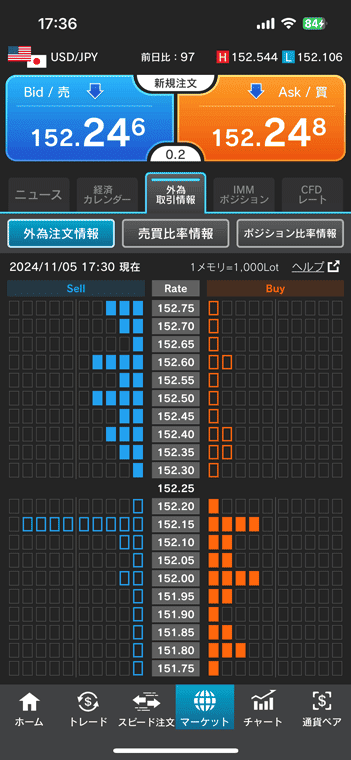

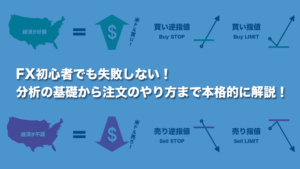

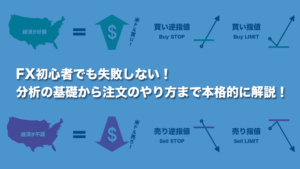

注文量で反転・突破を探れる!外為どっとコム

マーケットレポートや通貨強弱のほかに、FX業界でとくに注目されているのが「オープンオーダー」「オーダー情報」と呼ばれる、投資家の注文状況が見れるツールです。

外為どっとコムでは「外為注文情報」というツールを提供しており、業界でも口座数が多い業者だけに、高い信頼性で人気のツールです。

こちらは、どの価格帯に指値注文・逆指値注文が入っているかをチェックでき、買いと売りはどちらが優勢であるか、また相場の転換点や勢いづくレートを判断するのに力を発揮してくれます。

すでにある情報から相場を見極めることができるため、広義でこちらもテクニカル分析の一種といえます。

外為どっとコムで口座開設すれば、スマホアプリから外為注文情報を起動できるので便利です。

売買ポイントを探りたい方は、ぜひ外為注文情報をお試ししてみてください。

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

基本的なテクニカル分析の方法はこちらの記事にまとめています。

ファンダメンタルズ要因は以下の記事で解説しています。

トレードにおけるテクニカル分析・ファンダメンタルズ分析で着目すべきポイントから、実際に売買までの方法や捉え方を体系的にまとめました。

![ウルトラ投資アプリ TOSSY[トッシー] すべてをその手に。](https://fx-quicknavi.com/wp-content/uploads/2025/11/tossy-mv-202511.jpg)