オシレーター系テクニカル指標で代表的なRSIは、売られすぎ・買われすぎを判断するために用いられています。

FX業者のチャートにはほぼ搭載されているため、オシレーター系の定番としてぜひ身に付けたいテクニカル指標です。

RSIは主に保ち合いの逆張りに有効的ですが、近年ではトレンド分析的な分析手法も見られるようになってきました。

こちらのページでは「短期的な保ち合い相場での逆張り手法」「長期的なトレンド相場での順張り手法」両方の手法を解説していきます。

まずは基本的なRSIの見方・使い方から見ていきましょう。

| テクニカル指標名 | タイプ | 分析適正 |

|---|---|---|

| RSI | オシレーター系・時系列 | 逆張り、順張り |

RSIとは?

RSIは「Relative Strength index」の略で、日本語では相対力指数と言います。

J・W・ワイルダー氏によって考案されたテクニカル指標であり、同氏は他にもDMI/ADXやパラボリックを考案したことで知られています。

そして多くのオシレーター系と同様に、RSIは「現在の相場は売られすぎか、買われすぎかを判断する」ために用いられています。

オシレーターには「振り子」という意味があるように、オシレーター系指標の多くは「0〜100」「−1〜+1」といった上下が一定の範囲で推移する特徴を備えています。

このRSIも例外ではなく、0%〜100%の間を上下に動きます。

相場の強弱を指数化したRSIは、一定幅で推移する保ち合い相場に有効的なため、逆張りの売買タイミングを見るために広く使われています。

RSIの計算式

まず始めに、RSIの計算式について見ていきましょう。

RSIには、最初にJ・W・ワイルダー氏が考案した「指数移動平均線」のRSIと、その後カトラー氏が「単純移動平均線」を使って簡略化したRSIの2つがあります。

日本国内では、以下の計算式がメジャーですね。

n日間の値上がり幅合計 ÷(n日間の値上がり幅合計+値下がり幅合計)× 100

上記で算出したRSIは、カトラー式RSIとも呼ばれています。

J・W・ワイルダー氏によるRSIの計算式は以下で、期間を14日にした例をご覧ください。

$$RSI(1日目)=100−\left[\frac{100}{1+\frac{14日間の平均上昇幅}{14日間の平均下落幅}}\right]$$

$$RSI(2日目〜)=100−\left[\frac{100}{1+\frac{(前日までの平均上昇幅×13)+直近の上昇幅}{((前日までの平均下落幅×13)+直近の下落幅)}}\right]$$

n日間は中期の14日間がもっとも多く使われていて、短期の場合は9日、長期の場合は42日がメジャーです。

開発者であるワイルダー氏、カトラー氏ともに14日間を推奨しています。

以下は、TradingViewでワイルダー式RSIとカトラー式RSIを表示させたチャートです。

カトラー式の方が、上下の振れ幅が大きいことが確認できますね。

TradingViewでカトラー式RSIを使ってみたい方は、インジケーターで「Cutler RSI」と検索すれば使うことができます。

ちなみに、各社のFXのスマホアプリはどちらのRSIが採用されているのか、調査してみました。

| ワイルダー式RSI のスマホアプリ | カトラー式RSI のスマホアプリ |

|---|---|

| 外為どっとコム みんなのFX LIGHT FX GMO外貨 インヴァスト証券(トライオート) IG証券 FXTF マネックス証券 三菱UFJ eスマート証券 FOREX.com TradingView MT4 MT5 | GMOクリック証券 DMM FX 松井証券 外為オンライン FXブロードネット 楽天証券 JFX アイネット証券 ひまわり証券 ヒロセ通商 セントラル短資FX マネースクエア SBI FXトレード OANDA証券 |

世界的な取引ツールではワイルダー式がスタンダードとなっていますので、まずは基本のRSIを使ってみることをおすすめします。

RSIで上昇・下降の強さを見る

ざっくりと解説すると、過去14日間での値上がり幅が4円、値下がり幅が1円だとすれば、RSIはこのようなイメージです。

3円 ÷(3円+1円)× 100 = 75%

つまりRSIは「期間内にどれぐらい価格の上昇・下降パワーがあるのか」を表します。

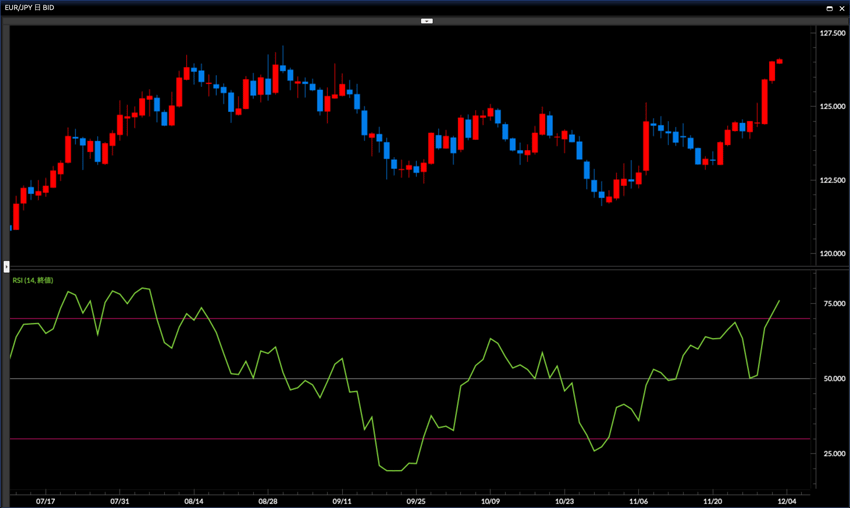

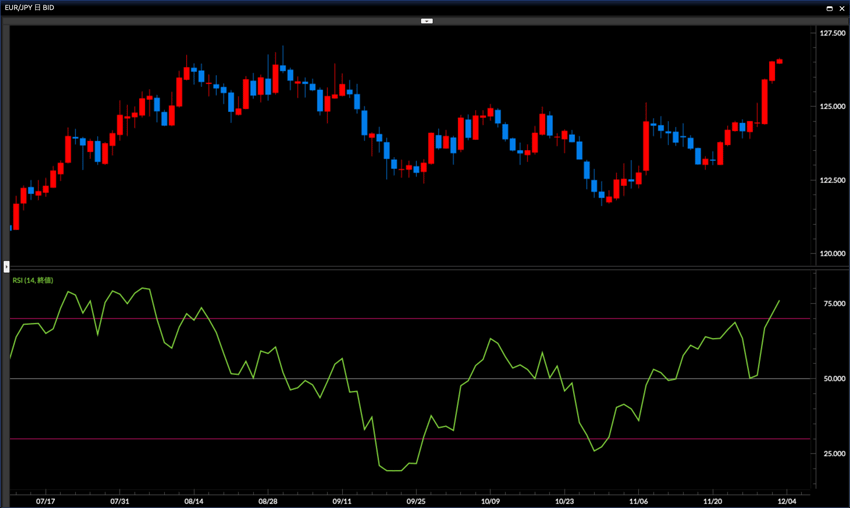

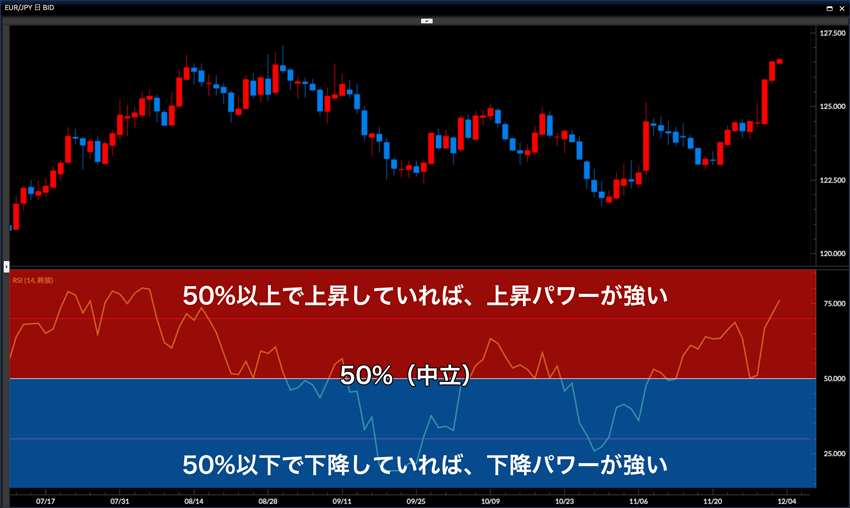

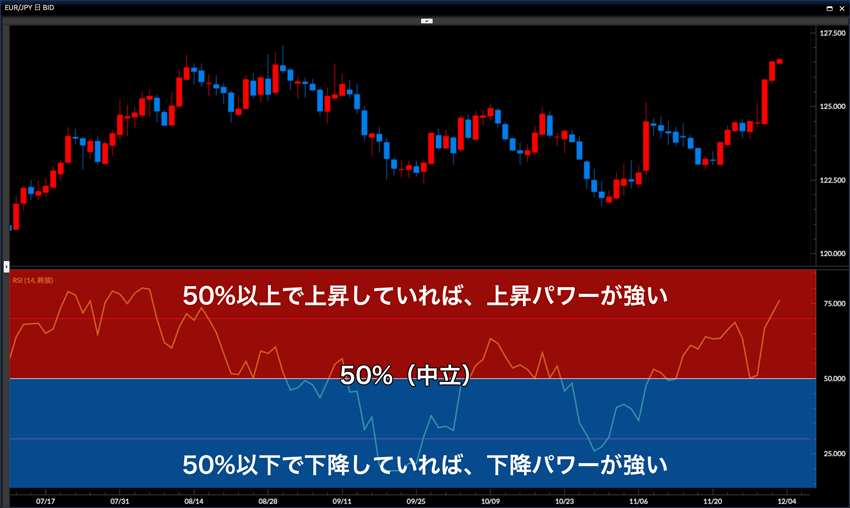

基本的な見方ですが、50%を中立の基準として、50%以上で上昇していれば上昇パワーが強く、50%以下で下降していれば下降パワーが強いと見ることができます。

つまりトレンドが強いときは50%を抜けた方向に売買すれば、順張りすることが可能です。

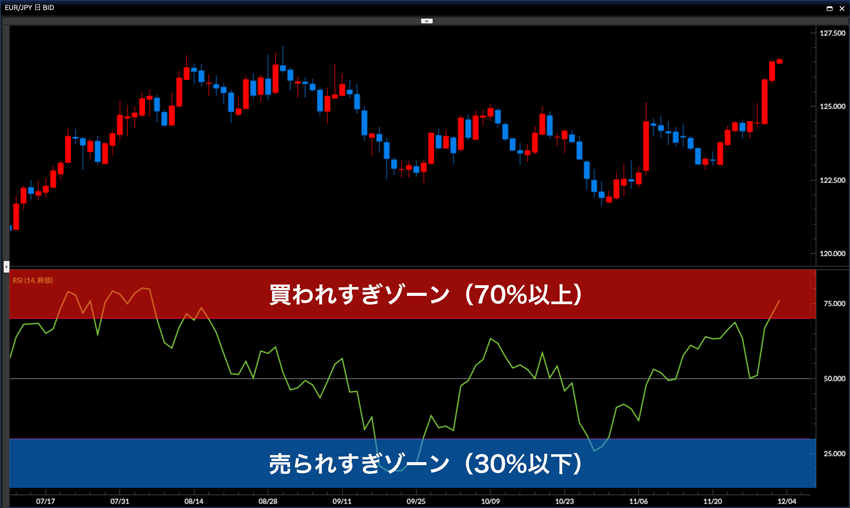

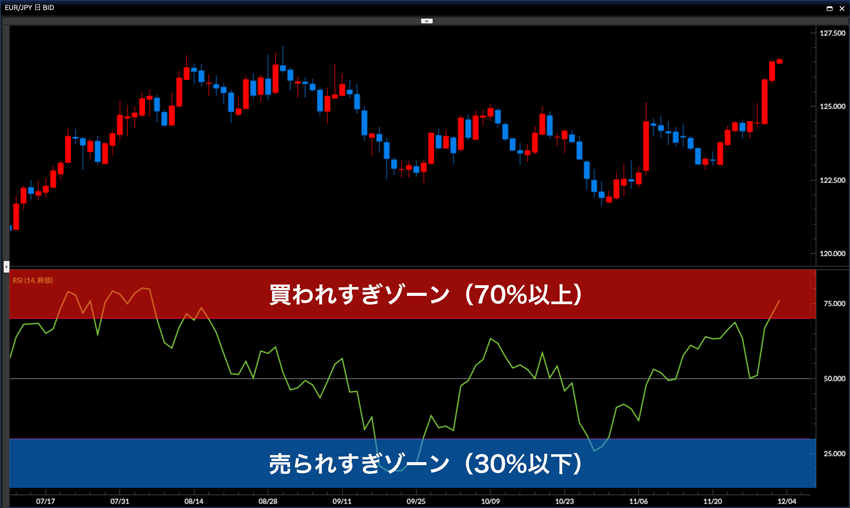

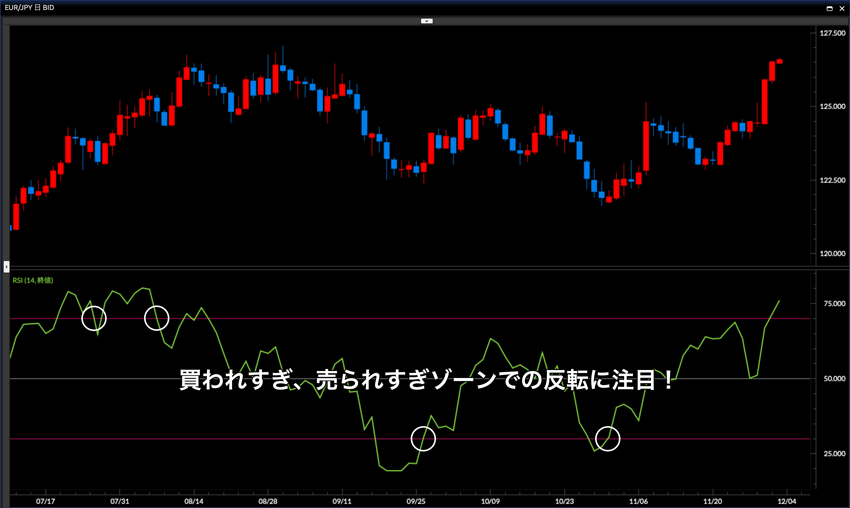

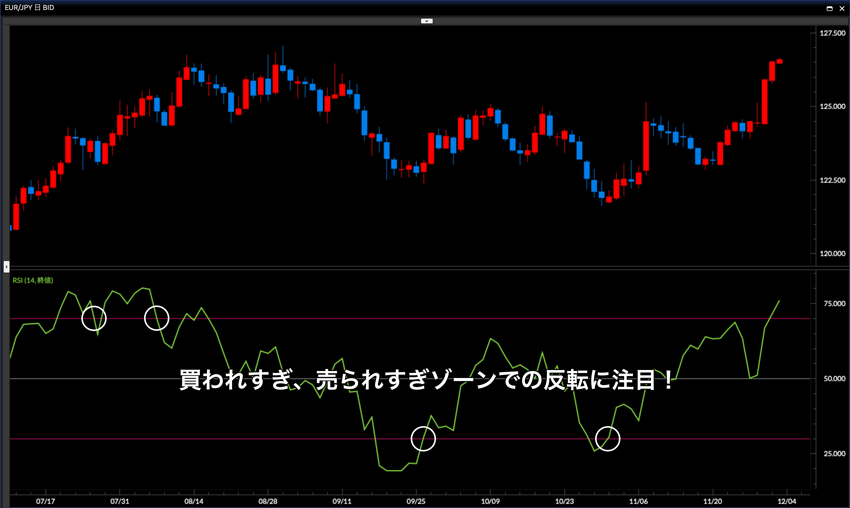

そしてRSIは30%以下で売られすぎ、70%以上で買われすぎと判断されています。

【定番】RSIを逆張りで使う

「30%以下・70%以上」を基準として使われているRSIですが、「20%以下・80%以上」のゾーンを基準にすると信頼性も高まります。

このゾーンで「レンジの天井・大底の反転タイミング」を意識して探っていくようにしていきましょう。

- RSIが20〜30%以下から上昇に転じれば、買いサイン。

- RSIが70〜80%以上から下降に転じれば、売りサイン。

RSIで相場の方向性に悩んだら、移動平均線で確認

「今の相場は、レンジ相場かトレンド相場か区別がつかず、RSIが効果的な状況か分からない。」

なんてことも初心者にはありがちですよね。

そのようなときは、移動平均線を見ると、相場の大まかな方向性がつかみやすくなります。

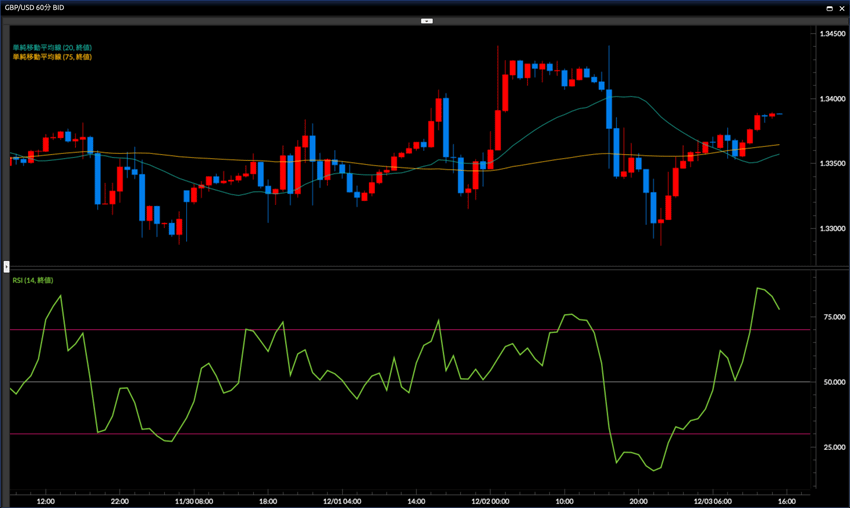

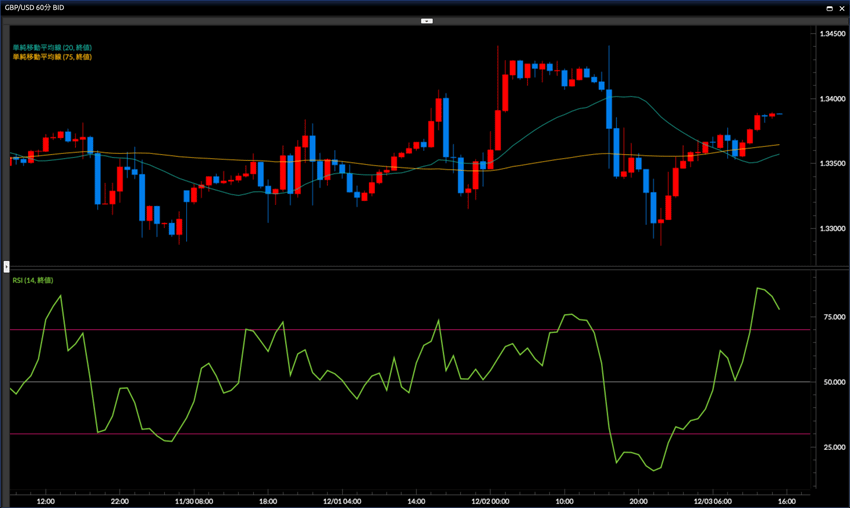

以下はSMA(n=20、n=75)も表示させた例です。

イエローの中期移動平均線がやや横ばいで推移しているときは、大きなトレンドがない、つまりレンジ相場である可能性が高くなります。

このとき、短期移動平均線に注目してみましょう。

中期移動平均線の上下に、短期移動平均線が上がったり下がったりしている動きが確認できますね。

このように短期移動平均線が一定で上下している場面は、レンジ相場である可能性が高いことを示唆し、RSIで反転の売買サインの精度に期待ができます。

反対に、中期移動平均線が大きな角度で動いているときは、売買サインが出ているにも関わらず、失敗トレードとなる可能性が高くなります。

RSIの注意点は?

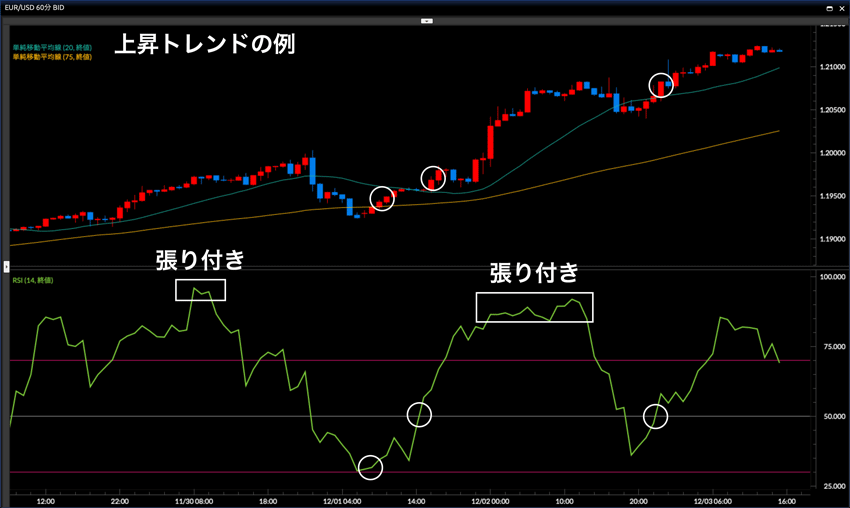

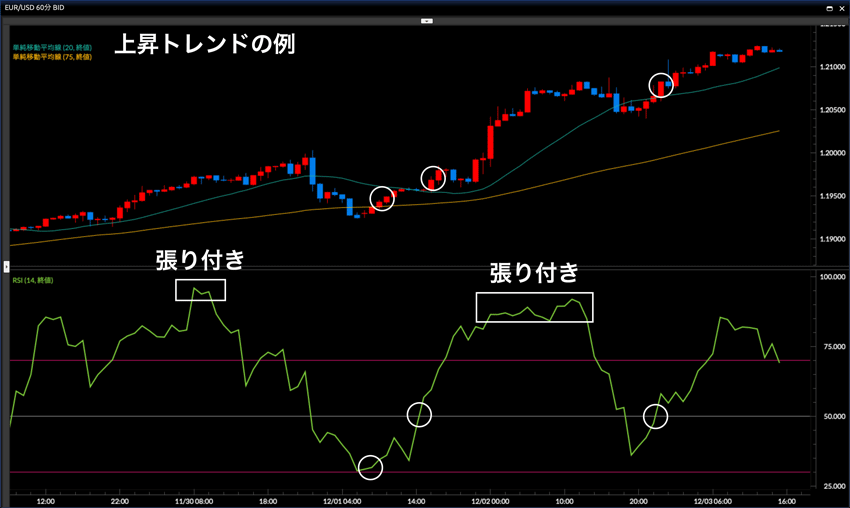

これはオシレーター系指標の多くに当てはまることですが、非常に強いトレンドが発生したとき、RSIは高値圏・安値圏付近に張り付いて、「ダマシ」となり機能しなくなってしまいます。

しかし張り付きが発生したら、逆に捉えると「その方向にトレンドが継続している」ことを示すサインです。

こんなケースでも移動平均線を併用すると、より分析の精度を高めることができます。

移動平均線の有名な売買サインにはグランビルの法則がありますが、「トレンド方向へ価格が移動平均線をブレイク」したり、「価格が移動平均線に近づいたが、反発してトレンド方向に推移」するポイントに注目してみてください。

これにRSIの「70%・30%の反転」「50%のブレイク」を合わせて使っていくとより効果的となります。

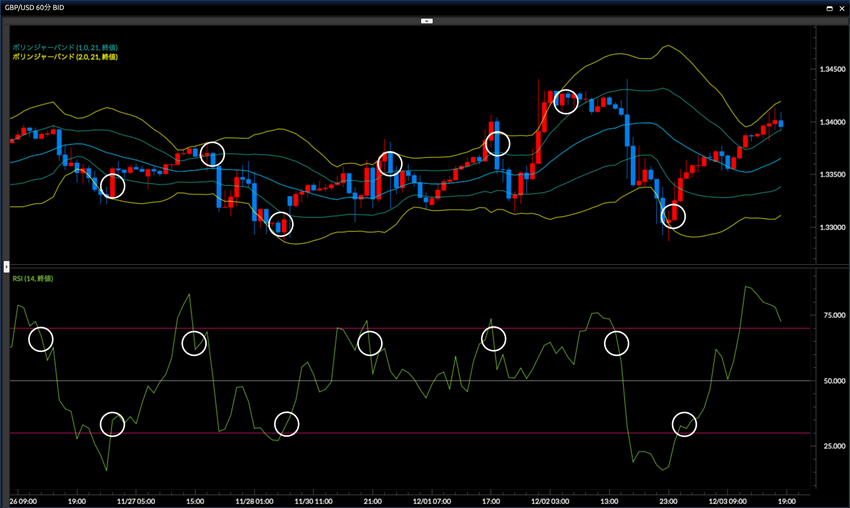

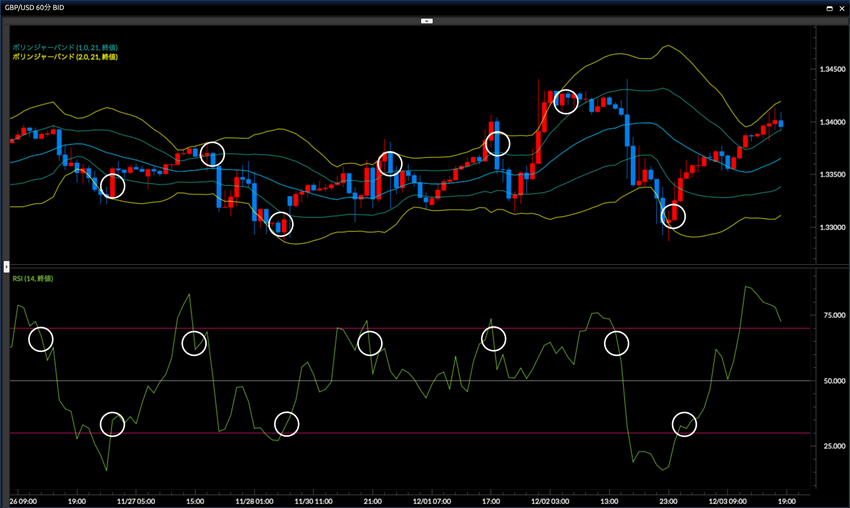

RSIとボリンジャーバンドを組み合わせて精度を高める

RSIは移動平均線のほか、ボリンジャーバンドと組み合わせることも有効的な手法です。

同じ逆張り手法に使われているボリンジャーバンドは、価格は平均からどのくらい離れているかを表すため、RSIとは違うアプローチで算出されています。

そのため、両指標のサインを組み合わせることで、より高精度のシグナルに期待ができます。

つまり「ボリンジャーバンドの±2σの反転」「RSIの70%・30%の反転」をルールにする形ですね。

ボリンジャーバンドを表示させた際には、陽線と陰線の切り替わりやヒゲにも注目しましょう。

- RSIが30%を下抜け後の反転と、ボリンジャーバンドが−2σを反転したら買いサイン。

- RSIが70%を上抜け後の反転と、ボリンジャーバンドが+2σを反転したら売りサイン。

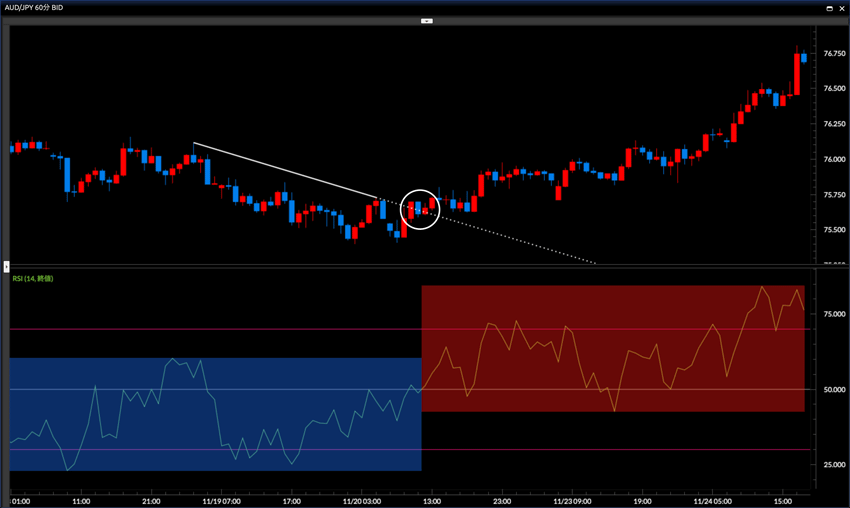

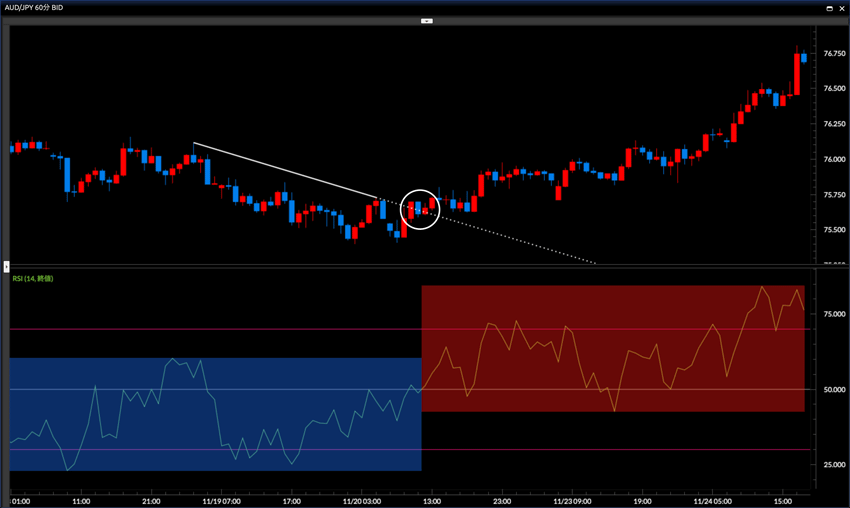

【トレンド分析①】RSIの変動レンジで転換点を探す

このやり方はRSIの変動レンジ(変動幅)をみて、現在のトレンドを判断していきます。

価格がレジスタンスラインをブレイクするまでのRSIの変動レンジをブルー、ブレイクしてからの変動レンジをレッドで囲っている範囲に注目してください。

下降トレンドの間は50%(白線)より低い位置で推移していますが、レジスタンスライン上抜け・50%上抜けで買いパワーが強くなってからは、変動レンジの位置が高く推移しています。

このように、RSIは上昇トレンド時のレンジ幅は高めの位置で、下降トレンド時の幅は低めの位置で推移していくのが確認できます。

- 下降トレンドのとき、RSIが上限レンジを上抜けて価格も上昇していれば、上昇トレンドへの転換と判断する。

- 上昇トレンドのとき、RSIが下限レンジを下抜けて価格も下降していれば、下降トレンドへの転換と判断する。

変動レンジでトレンド分析するときは、価格とRSIがちゃんと連動して上昇・下降しているかどうか、という部分に注目していきましょう。

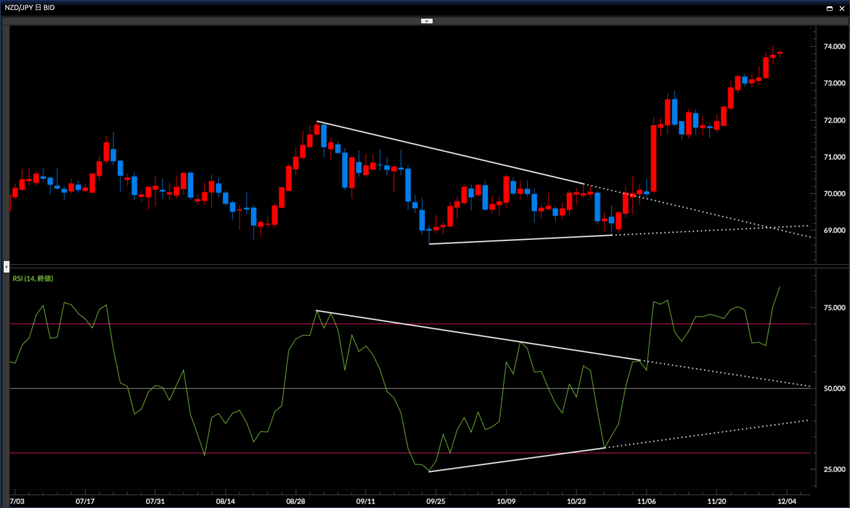

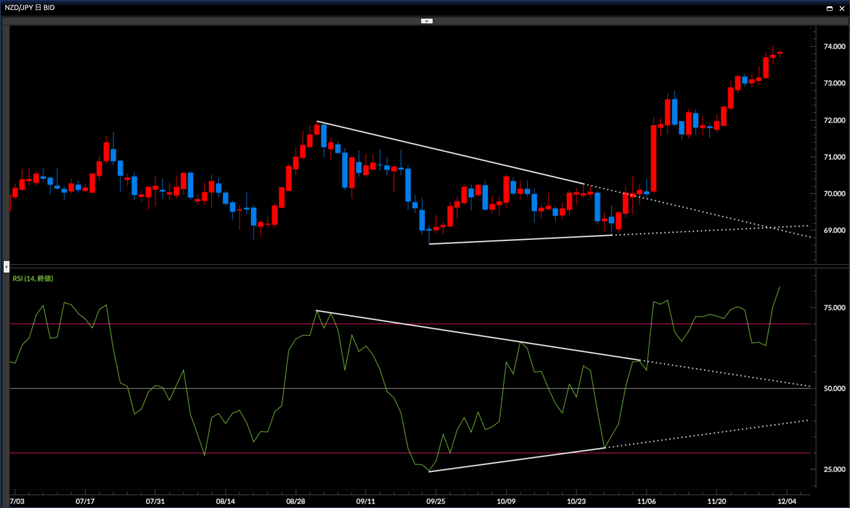

【トレンド分析②】トレンドラインを引いて売買ポイントを探す

通常はローソク足に引くトレンドライン(サポート、レジスタンス)と同じように、RSIにもトレンドラインを引いて売買ポイントを探す手法もあります。

こちらは三角保ち合いを形成後、レジスタンスラインを上方ブレイクしたチャートです。

このように、RSIにもライントレードが機能しているのが確認できますね。

- RSIが(RSIの)レジスタンスラインを上抜けてきたら、買いサイン。

- RSIが(RSIの)サポートラインを下抜けてきたら、売りサイン。

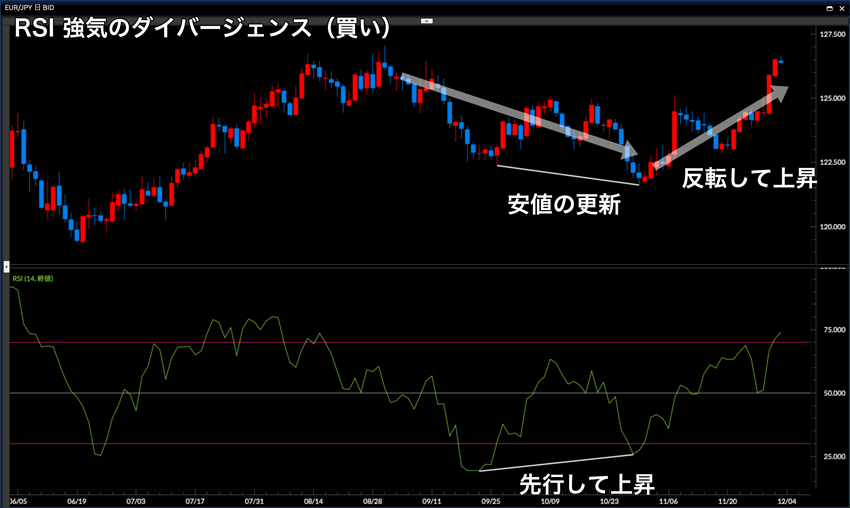

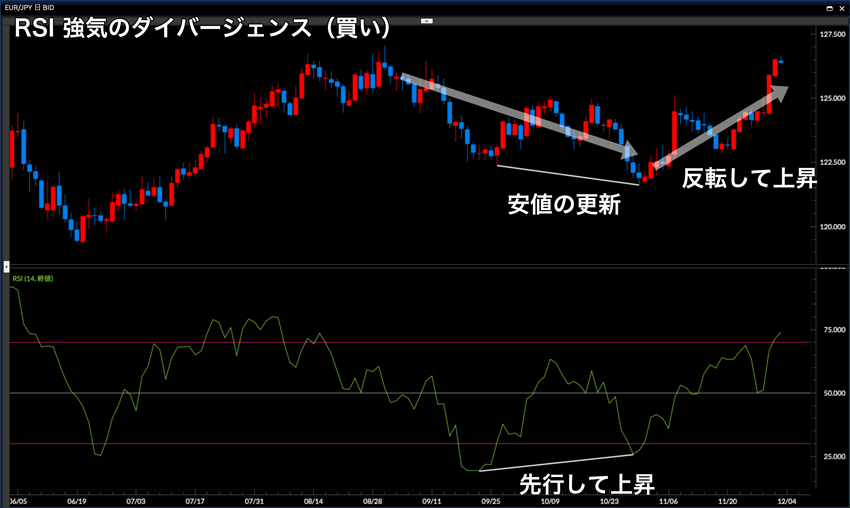

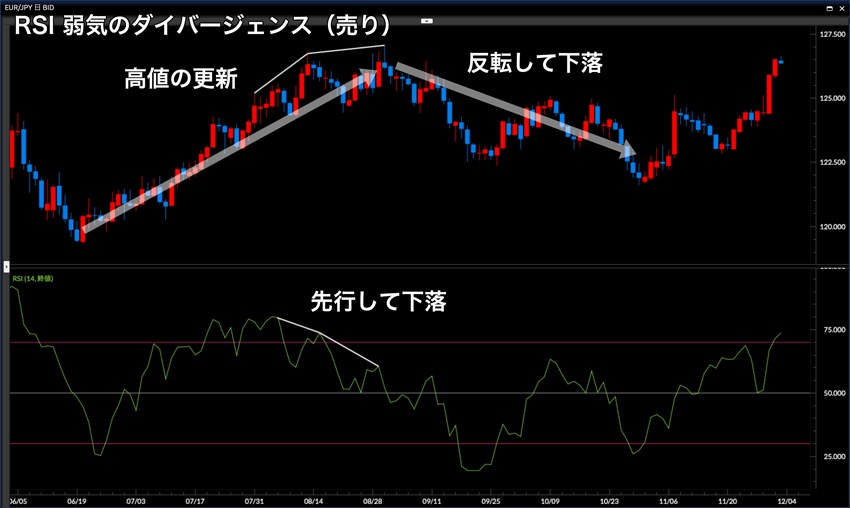

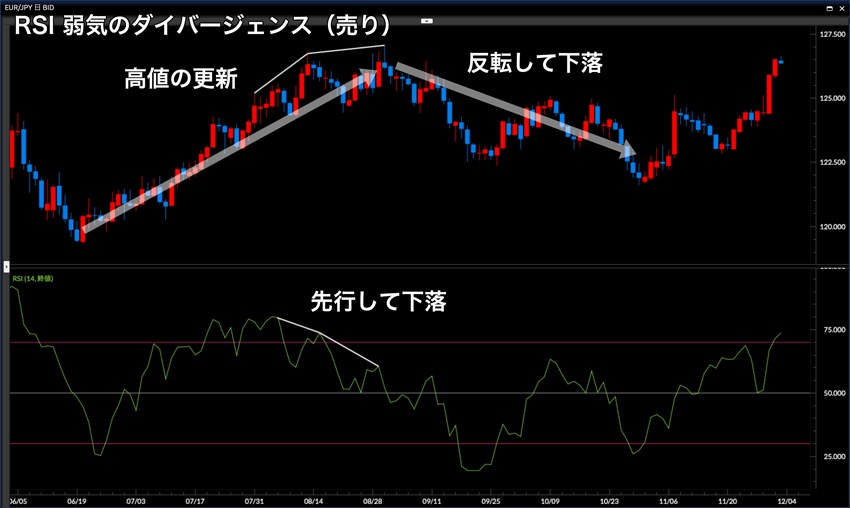

RSIでダイバージェンスを見る

RSIのトレンドライン分析ではダイバージェンス、ヒドゥンダイバージェンスを見るやり方もあります。

ダイバージェンスとは逆行現象のことで、MACDやストキャスティクスのほか、このRSIにも出現します。

これは、価格が上昇(下降)しているにも関わらず、RSIが下降(上昇)するとき、今後価格は下降(上昇)する可能性が高いことを表します。

RSIと価格の逆行するダイバージェンスは、相場の天井圏・大底圏を示唆する強い売買サインとなります。

ダイバージェンスには、ブリッシュ・ダイバージェンス(Bullish divergence)とベアリッシュ・ダイバージェンス(Bearish divergence)があります。

RSIで買いのダイバージェンス

ダイバージェンスの買いサインは、ブリッシュ・ダイバージェンスや強気のダイバージェンス、強気の乖離とも呼ばれています。

レートは安値が切り下がっているが、RSIの下値が切り上がっていれば、下降トレンドから上昇トレンドへの反転を示唆する。

RSIで売りのダイバージェンス

ダイバージェンスの売りサインは、ベアリッシュ・ダイバージェンスや弱気のダイバージェンス、弱気の乖離とも呼ばれています。

レートは高値が切り上がっているが、RSIの上値が切り下がっていれば、上昇トレンドから下降トレンドへの反転を示唆する。

直前まで継続していたトレンドの終焉や反転を示唆するダイバージェンスは、さほど多くは発生しませんが、その分シグナルの精度は高いとされています。

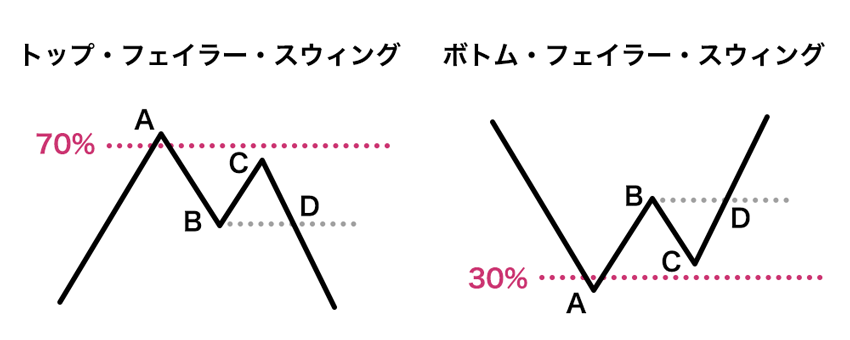

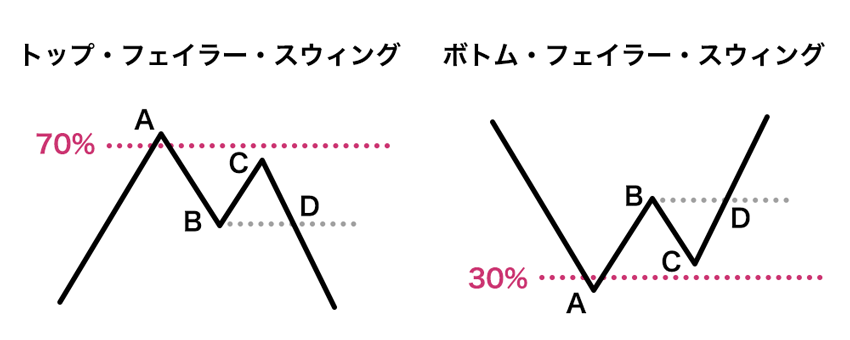

フェイラー・スウィングズのブレイクアウト狙い

フェイラー・スウィングズ(Failure Swings)とは、上昇トレンドで70%以上の高値をつけたRSIが反転し、再びRSIの高値に挑戦したが更新できなかった一連の動きのことです。

※下降トレンドなら、30%以下の安値をつけたRSIが反転し、再びRSIが安値に挑戦したが安値を更新できないケースとなります。

高値圏で発生するものはトップ・フェイラー・スウィング、安値圏ではボトム・フェイラー・スウィングと呼ばれています。

見方のポイントは以下です。

- A:RSIの高値(安値)

- B:Fail Point≒失敗点, 反転の底(天井)

- C:高値(安値)更新の失敗

- D:Failure Swing Point, Bの水平ライン

フェイラー・スウィングズとはB〜Dの動きを指しており、Dのフェイラー・スウィングズ・ポイントをブレイクでトレードする手法です。

70%、30%に達するのは最初のA点のみが条件で、C点は70%、30%に達せずともパターン完成となります。

レートとRSIの逆行現象を表すダイバージェンスに対し、フェイラー・スウィングズ自体はRSIの形状を示すものです。

基本的にRSIのダイバージェンスと同一形状で考えて問題なく、こちらはあくまでRSIを使ったブレイクアウト手法という認識となります。

- 上昇トレンドのとき、RSI30%以下でボトム・フェイラー・スウィングが発生したら、パターン内のRSI高値を上方ブレイクアウトで買い。

- 下降トレンドのとき、RSIが70%以上でトップ・フェイラー・スウィングが発生したら、パターン内のRSI安値を方ブレイクで売り。

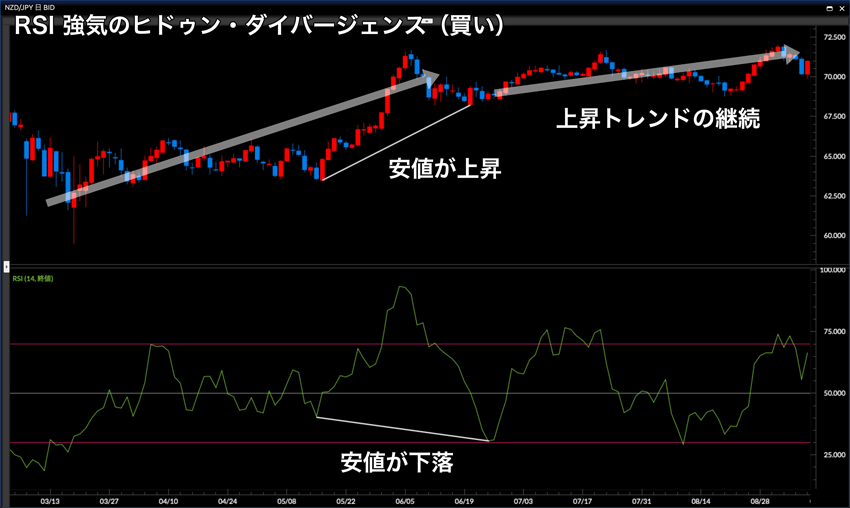

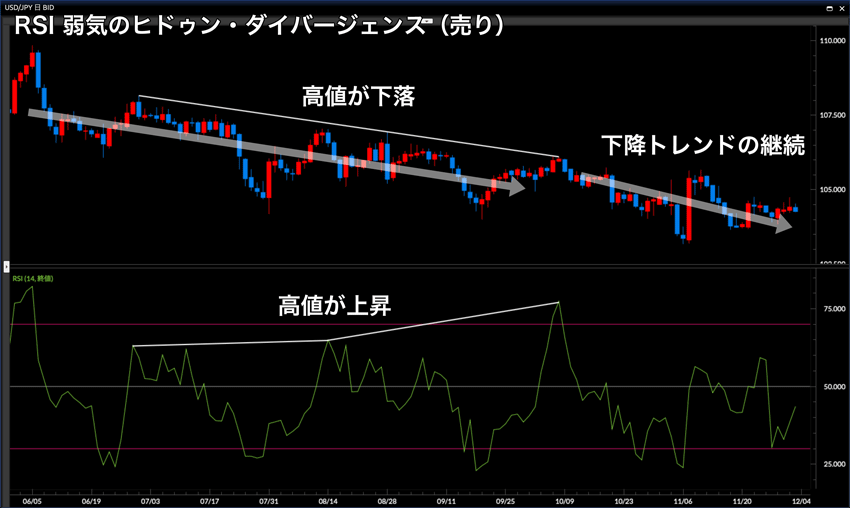

RSIのヒドゥン・ダイバージェンス(リバーサル)

ヒドゥン・ダイバージェンス(Hidden Divergence)のHiddenには「隠れる」という意味があり、別名で「隠れダイバージェンス」とも言います。

また、「リバーサル」「リバーサルシグナル」とも呼ばれています。

ダイバージェンスは反転サインですが、ヒドゥン・ダイバージェンスは、現在のトレンドがさらに加速する可能性が高くなる、トレンドの継続を表す売買サインとなりますので、押し目買い・戻り売りのタイミングを判断するのに活用できます。

RSIで買いのヒドゥン・ダイバージェンス

ヒドゥン・ダイバージェンスの買いサインは、上昇トレンドの継続を示唆します。

レートの安値が更新されずに、RSIの下値が切り下がっていれば、上昇トレンドの継続を示唆します。

RSIが前回の下値よりも低い位置で上昇に反転しているということは、テクニカル的にはより上昇に期待ができるということです。

価格はの高値は切り上がっているが、RSIの下値は切り下がっているということは、上昇のエネルギーを貯めているようなイメージともいえますね。

RSIで売りのヒドゥン・ダイバージェンス

ヒドゥン・ダイバージェンスの売りサインは、下降トレンドの継続を示唆します。

レートの高値が更新されずに、RSIの上値が切り上がっていれば、下降トレンドの継続を示唆します。

上昇トレンドのときは価格とRSIの2つの谷(安値と安値)、下降トレンドのときは価格とRSIの2つの山(高値と高値)に注目すると、サインをつかみやすくなります。

トレンドフォロー戦略として、ヒドゥン・ダイバージェンスを見極めて上手くトレンドに乗ることができれば、大きな利幅に期待ができますね。

【まとめ】RSIの売買サインなど

基本的な使い方をまとめました。

- 基本は保ち合い相場に有効的。

- 50%の基準として、50%以上で上昇していれば上昇パワーが強く、50%以下で下降していれば下降パワーが強い。

- 30%以下で売られすぎ、70%以上で買われすぎと判断する。

- レンジ相場での逆張りなら、移動平均線でRSIが有効であるかを確認する。

- ダイバージェンスはトレンド転換、ヒドゥン・ダイバージェンスはトレンド継続を示唆。

- RSIが20〜30%以下から上昇に転じれば、買いサイン。

- RSIが20%を下抜けて、ボリンジャーバンドが-2σを下抜けたら、買いサイン。

- 底値圏でRSIが(RSIの)レジスタンスラインを上抜けてきたら、買いサイン。

- 上昇トレンドのときに、RSIが40%以下でトップ・フェイラー・スウィングが発生したら、買いサイン。

- RSIが70〜80%以上から下降に転じれば、売りサイン。

- RSIが80%を上抜けて、ボリンジャーバンドが+2σを上抜けたら、売りサイン。

- 天井圏でRSIが(RSIの)サポートラインを下抜けてきたら、売りサイン。

- 下降トレンドのときに、RSIが60%以上でボトム・フェイラー・スウィングが発生したら、売りサイン。

RSIの売買シグナルが見れるツール

RSIの売買シグナル発生を通知!PCでもスマホでも使える無料ツールを活用しよう。

おすすめチャートのFX業者

外為どっとコム

「豊富なツール」、「業界最大級のマーケット情報」が外為どっとコムの強み!

トルコリラ/円・メキシコペソ/円などの高金利通貨も1,000通貨から取引OK。少額から気軽にスワップ運用を始められます。

低スプレッド&高速約定で短期売買にも強く、業界最高水準のスワップポイントで中〜長期の運用にも最適。あらゆる取引スタイルに対応できる、万能型のFXサービスです。

デモ口座対応・高水準の自己資本規制比率・充実のサポート体制で、初心者の方でも安心して取引を始められます。

いまなら当サイト限定タイアップ実施中、1万通貨の取引で5,000円キャッシュバックとなります。

さらに「マネ育FXスクール」受講&テスト合格で+1,000円もらえます。

お得にFXを始めるなら、ぜひ外為どっとコムでスタートしてみてください!

\ こちらから無料で「外為どっとコム」の口座開設ができます! /

特別タイアップ中!今ならかんたん条件で8,000円キャッシュバック!

お申し込みは最短5分、口座維持費等の費用は一切かかりません。

高機能で軽快なチャートをお探しでしたら、外為どっとコムの「G.comチャート」がおすすめです。

テクニカル指標、描画ツールが豊富で、チャート保存機能、正確に描画できるマグネット機能、チャート分割、比較チャート、オシレーター部分への描画まで、分析に便利な機能が揃っています。

初心者の分析をサポートしてくれる、未来予測・売買シグナル機能を備えたチャート「ぴたんこテクニカル」を無料で使えることもポイントです。

GMO外貨

GMOインターネットグループのFX業者「GMO外貨」なら、安心感と使いやすさを両立。

低スプレッド・高スワップポイントで、短期売買にも長期運用にも幅広く対応できます。

分析専用の「Exチャート」には、全36種類のテクニカル指標を搭載。初心者の方から上級者まで、カスタマイズしやすく、動作もサクサク快適です。

スマホやタブレットで使えるアプリ「外貨ex」は、直感的に発注できる操作性に加え、便利なプッシュ通知機能も搭載。外出先でもチャンスを逃しません。

さらに、対象通貨ペアの取引量に応じて毎月キャッシュバックがもらえるのも、GMO外貨ならではのうれしい特典です!

\ こちらから無料で「GMO外貨」の口座開設ができます! /

お申込みは最短5分、口座維持費等の費用は一切かかりません。

分析力で選ぶなら、GMO外貨に注目です。

高度な分析機能と注文機能を備えた「外貨ex for Windows」、自動保存機能や複数チャートの一括変更機能を備えたWebブラウザ版の「Exチャート」と、2つのチャートツールを提供しています。

本格的なチャート分析を行いたい方は、GMO外貨をご検討してみてください。